6 способов рассчитаться за покупку недвижимости

Сделки с недвижимостью всегда связаны с риском: продавец может не получить деньги, а покупатель — остаться без квартиры.

Основные опасности окружают момент расчета. Например, покупатель и продавец подписали договор купли-продажи, документы уже на регистрации. Право собственности еще не перешло покупателю, но деньги он уже отдал — в этом случае он не защищен. Дело в том, что между тем, как подписали договор, и его регистрацией проходит время — от нескольких дней до двух недель.

Для защиты участников сделки на этом этапе привлекают третье незаинтересованное лицо: банк или нотариуса. Они принимают деньги и хранят их у себя, пока не сменится собственник. Продавец получает доступ к деньгам, только когда предъявит подтверждающие документы, которые указаны в договоре.

Расскажу о нескольких вариантах оплаты недвижимости и о тонкостях, которые важно учитывать.

Ячейка

Стоимость: 3000—5000 ₽

В чем суть. У каждого банка есть хранилище — депозитарий, там находятся индивидуальные банковские сейфы, которые называют ячейками. За определенную плату их можно взять в аренду и хранить там ценные вещи: драгоценности, семейные реликвии или деньги.

Существует два варианта аренды ячейки: с использованием или обычное предоставление сейфа. Если с банком заключен договор на предоставление сейфа, ответственности за содержимое банк не несет — описи вложения нет.

Если подписан договор на использование банковского сейфа, банк отвечает за то, что вы туда положили. Составляется опись вложения: банк проверяет, что клиент закладывает в ячейку, и фиксирует это. Эта услуга не очень выгодна банку из-за повышенной ответственности. Ее стоимость зависит от тарифов банка и обычно она минимум в полтора раза выше, чем стоимость аренды сейфа без описи вложения.

Когда используют. В сделках с недвижимостью ячейку используют нечасто, чаще всего в случаях, когда стоимость квартиры занижают или завышают. Например, у покупателей нет первоначального взноса и они просят завысить стоимость квартиры в договоре на эту сумму. Банку предъявляют расписку или документ, что продавец уже получил эту сумму в качестве аванса. Если продавец хочет уйти от НДФЛ, он просит занизить стоимость квартиры. Эти варианты классифицируются уголовным кодексом как налоговое преступление или мошенничество .

Но бывают и случаи, когда никаких подвохов нет — просто один из участников сделки не доверяет безналичным способам расчетов.

Расчет через ячейку не подходит для валютных нерезидентов — это иностранные граждане без вида на жительства в РФ.

Даже рублевые расчеты с валютными нерезидентами признаются валютными операциями, поэтому их нужно проводить только безналичным способом. Это касается и продавцов, и покупателей .

В противном случае налоговая может признать операцию незаконной, а это грозит штрафом для резидента — от 20 до 40% от суммы сделки .

Что нужно делать. Расчет через ячейку выглядит так. Покупатель подписывает с банком договор аренды. В нем особое внимание уделяют условиям доступа. Обычно продавец не может забрать деньги, пока не предоставит выписку из ЕГРН на имя нового собственника.

Тут нужно учитывать, что с 29 июня 2022 года Росреестр не ставит штампы на договоры купли-продажи, поэтому подтвердить государственную регистрацию права на недвижимость теперь можно только выпиской из ЕГРН.

Бывает, что покупатели хотят подстраховаться и включают в условия доступа дополнительные документы, например справку о том, что в квартире никто не зарегистрирован. Точное название документа зависит от региона, например в Санкт-Петербурге это «Форма № 9», а в Москве — «Единый жилищный документ».

А чтобы покупатель не забрал деньги из ячейки во время регистрации, в условиях доступа прописывают, что во время срока аренды пройти в депозитарий может только продавец, предъявив паспорт и выписку из ЕГРН.

После того как покупатель подпишет договор на аренду ячейки, стороны сделки подписывают договор купли-продажи, а если ипотека — то и кредитный договор.

Покупатель привозит деньги с собой или снимает в кассе, для этого их нужно предварительно заказать. Продавец может проконтролировать этот процесс. Когда деньги выдали из кассы, нужную сумму скрепляют лентой и упаковывают в специальный банковский пакет — обычно это вакуумный пакет, на котором видно, если его вскрывали.

Далее покупатель в сопровождении банковского сотрудника проходит в депозитарий, закладывает деньги в ячейку и закрывает ее ключом. На время регистрации ключ остается у покупателя или сдается третьему лицу на ответственное хранение. О втором варианте расскажу чуть дальше.

После регистрации сделки стороны забирают документы. Покупатель отдает продавцу ключ от ячейки. Продавец пишет расписку о том, что получил деньги, и показывает в банке выписку из ЕГРН с именем нового собственника — в зависимости от условий доступа. И его пропускают в депозитарий, чтобы забрать деньги.

Вопросы безопасности. Ячейка — не самый надежный способ расчетов. Вот что нужно сделать, чтобы снизить риски:

- Передать ключ от ячейки на ответственное хранение третьему лицу, например агенту, который ведет сделку, или банку. Это нужно, чтобы продавец мог без проблем получить ключ после регистрации сделки.

- Никому не говорить о датах сделки и о том, что рассчитываетесь наличными. Когда продавец заберет деньги из ячейки, лучше положить их на счет в том же банке. Нужно понимать, что поскольку в ячейку закладывают наличные, их могут украсть как из депозитария, так и из рук. Если необходимо доставить их в другой банк, то лучше заказать инкассацию, стоимость услуги — от 0,5 до 2% от суммы.

- Проверить вторую сторону на резидентство — попросите показать документ, удостоверяющий личность и гражданство. Любой гражданин РФ, даже если он постоянно проживает за рубежом, сохраняет статус валютного резидента. Также ими считаются иностранцы, у которых есть вид на жительство.

- Проверить подлинность купюр. Можно заказать проверку наличных — обычно это делает продавец. Такую услугу предоставляют все банки, они берут от 0,1% от суммы проверяемых денег. Поэтому в некоторых случаях дешевле взять в аренду счетную машинку, которая проверяет подлинность купюр. Это обойдется примерно в 5000 ₽ в сутки.

- Если банк не делает опись содержимого ячейки, можно подстраховаться распиской, которую составляют в присутствии свидетелей. Но это не дает гарантий. В депозитариях обычно не устанавливаются камеры, поэтому если преступник скажет, что украл только два миллиона, а по факту пропало двенадцать, доказать это будет непросто.

Сейчас случаев кражи из ячейки не так много, но они встречаются. Обычно воруют сотрудники банков. Такое случается даже в крупных городах и известных банках.

Но если ячейку используют, чтобы уклониться от налогов, то в случае кражи вряд ли суд поможет вернуть деньги продавцу. Ведь придется признать перед судом соучастие в преступлении.

Аккредитив

Стоимость: 2000—3000 ₽

В чем суть. Аккредитив работает как онлайн-ячейка — банк берет обязательство перевести деньги по указанным реквизитам после того, как стороны выполнят все условия и подадут на регистрацию в Росреестр:

- договор купли-продажи, если продается уже готовое жилье;

- договор уступки права требования на квартиру, если новостройку еще не сдали.

Когда используют. Аккредитив регулярно применяют в расчетах по сделкам с недвижимостью. Правовые казусы могут возникнуть только при альтернативных сделках — об этом расскажу чуть позже.

Что нужно делать. Схема расчета — как с ячейкой. Только здесь вы не имеете дело с наличными деньгами.

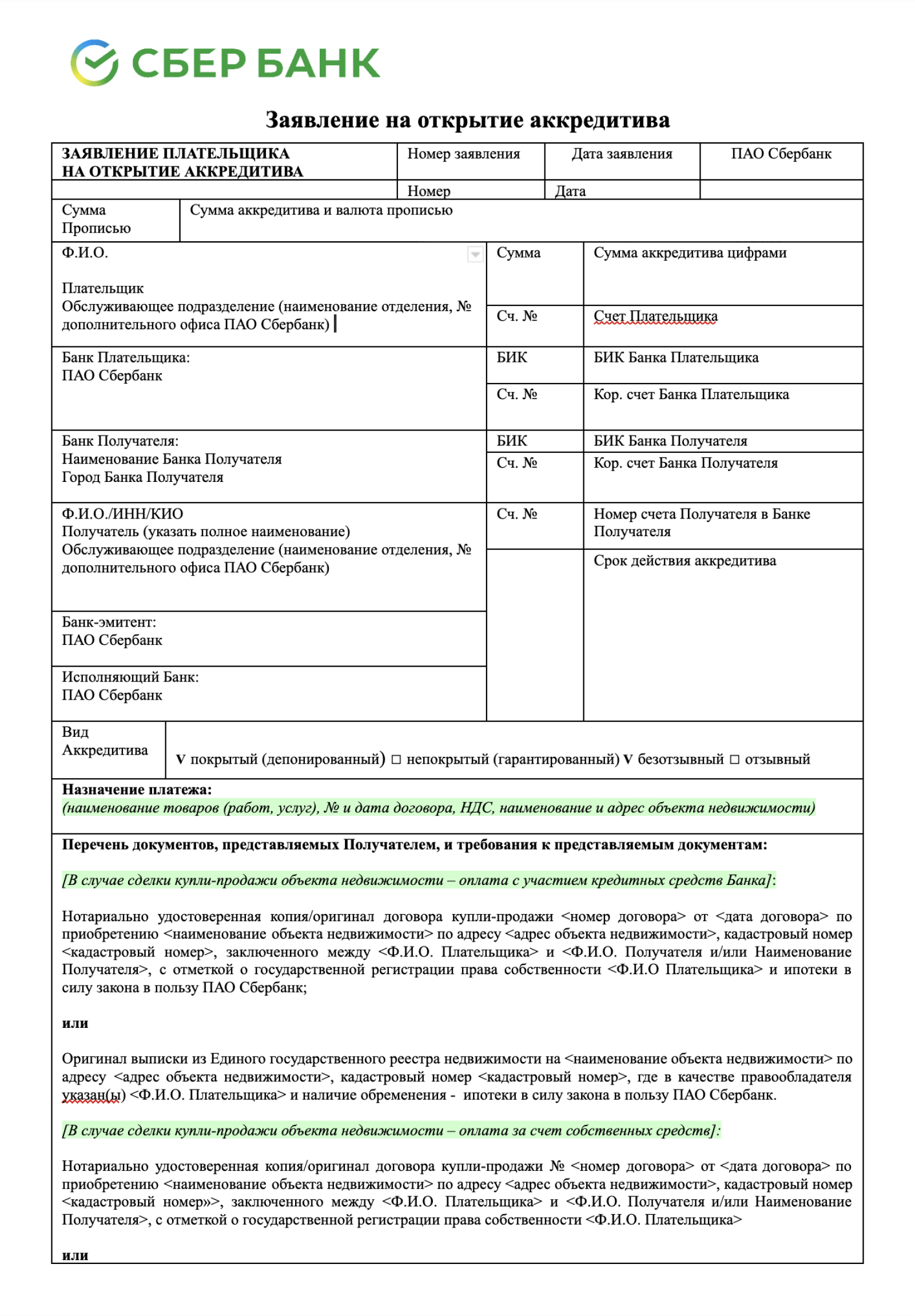

В сделках обычно используют безотзывный безакцептный аккредитив. Безотзывный — это значит, что покупатель не может обратно забрать деньги со счета, пока не истечет срок действия аккредитива. Его прописывают в заявлении на аккредитив. Обычно банки ставят срок около двух месяцев, но если вы понимаете, что регистрация сделки займет больше времени, то лучше открыть аккредитив на более долгий срок.

Безакцептный — это значит, что если продавец выполнит условия доступа, то банк переведет ему деньги. Участие покупателя для этого не потребуется.

Обе стороны защищены от срыва сделки. Продавец присутствует, когда покупатель открывает аккредитив, и внимательно проверяет условия доступа — они прописываются в заявлении на открытие аккредитива. Обычно это выписка из ЕГРН. После регистрации продавец предоставляет ее в банк и деньги переводятся на его счет. Срок зависит от условий сделки — обычно до трех банковских дней.

Как правило, раскрыть аккредитив можно на счет любого банка без комиссии.

Вопросы безопасности. Вот что стоит сделать, чтобы снизить риски по сделке:

- Проверить реквизиты счета, на который уходят деньги, — их указывают в заявлении. Это поможет избежать бюрократических ошибок.

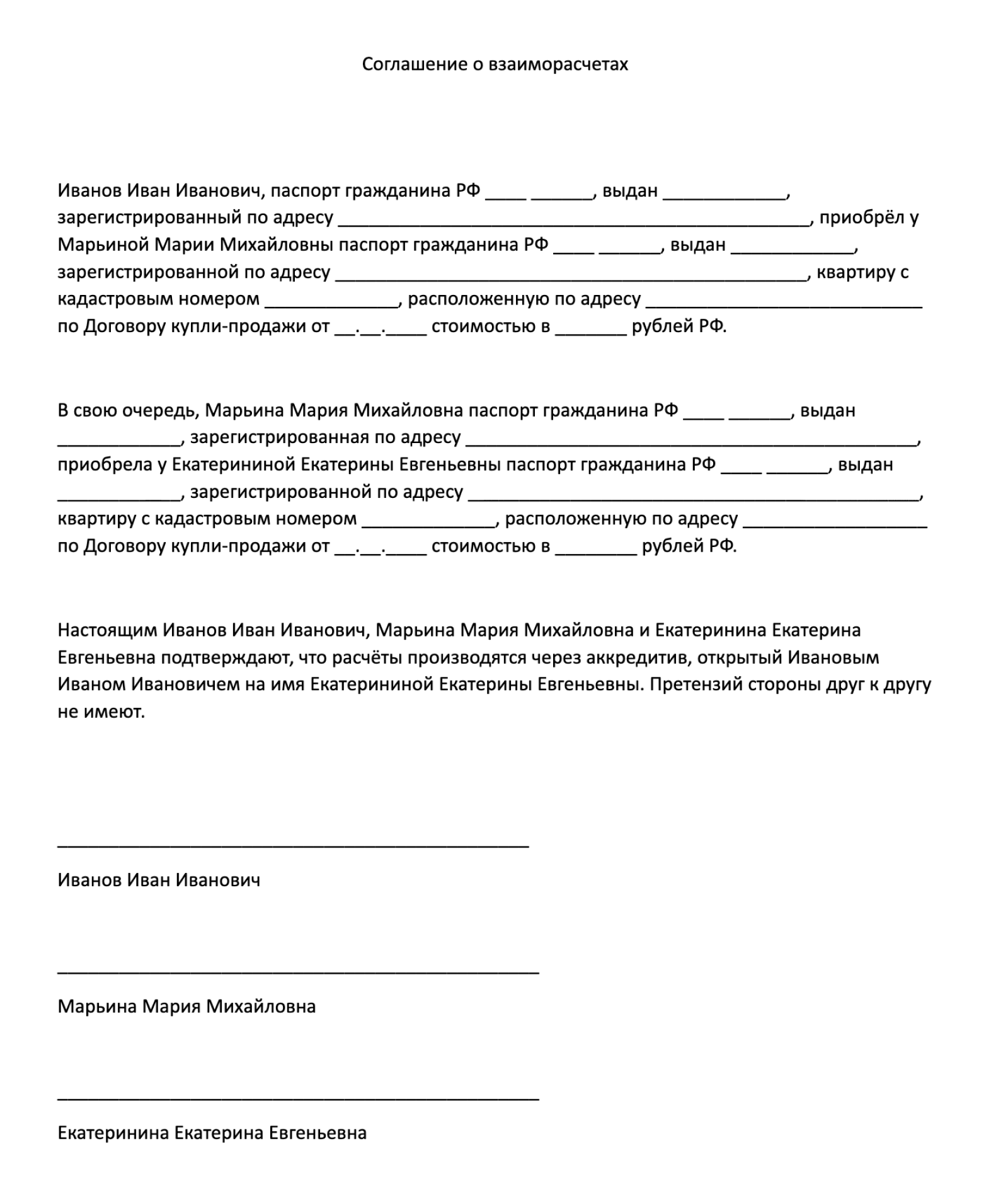

- Заключить соглашение о взаиморасчетах при альтернативной сделке. Альтернатива — это цепочка сделок. Например, Иван покупает квартиру у Марии, а Мария покупает у Екатерины — в этой цепочке трое участников и две сделки. Иван — нижний покупатель, а Екатерина — верхний продавец. Но Мария денег не получает: Иван открывает аккредитив на имя Екатерины, с которой он не связан договорными отношениями. Просто в условиях доступа к счету для Екатерины прописывают два зарегистрированных договора купли-продажи: Ивана с Марией и Марии с Екатериной. Еще такой аккредитив могут называть «аккредитив с трансферацией».

В таких сделках необходимо заранее продумывать все действия. И чтобы подстраховаться, лучше заключать со всеми сторонами сделки соглашение о взаиморасчетах.

В противном случае есть такие риски.

Первый — если Мария пойдет в суд и обвинит Ивана в том, что он купил у нее квартиру, а денег не передал. У Ивана потребуют доказательство оплаты непосредственно Марии. Ведь формально она не давала согласие, чтобы деньги поступили на счет Екатерины. Поэтому Екатерину могут обвинить в необоснованном обогащении, а Ивана — обязать вернуть Марии деньги или квартиру .

Второй риск связан с налоговыми вычетами. В письме Минфина есть разъяснение: чтобы получить вычет при альтернативных сделках с аккредитивом, необходимо предоставить заявление на открытие аккредитива и документы, которые подтвердят перевод денег со счета покупателя на счет продавца .

Если Мария решит подать на вычет при покупке, то она сможет предоставить договор купли-продажи, а вот подтвердить расходы не сможет, так как вся или часть суммы придет Екатерине со счета Ивана. Но ведь нет гарантии, что Иван предоставит документы по запросу.

Также стоит проверить банк на предмет банкротства. Аккредитив работает с безналичными деньгами. Если банк обанкротится, то физически забрать деньги не получится: все, что лежит на счетах банка, находится в обороте. Поэтому чтобы получить деньги, придется встать в очередь кредиторов . Поэтому лучше открывать аккредитив в крупном и системно значимом банке. У них минимальный риск банкротства, а если что-то случится, государство поможет восстановить кредитоспособность и наладить дальнейшую работу.

Но банкротство не случается внезапно. Оно сопровождается негативным информационным фоном, проблемами с переводами, ограничениями и претензиями со стороны ЦБ, резкими сменами тактики. Например, если банк предлагает невероятно выгодные условия по вкладам, но выдает их с ограничениями, это явные признаки того, что дела идут плохо. В этом случае лучше провести расчеты через другой банк.

Еще следует прописать срок передачи квартиры. Чтобы не получилось так, что продавец еще не получил деньги, а квартиру уже нужно передавать, в договоре купли-продажи устанавливают срок передачи квартиры. Для этого лучше использовать такую формулировку: «Продавец передает квартиру покупателю в течение N рабочих дней после поступления денег на счет продавца».

Например, она исключает ситуацию, когда покупатель уже получил ключи от квартиры, а продавец еще не получил деньги от банка. Дело в том, что для этого он должен предоставить ему выписку из ЕГРН, которую получает только покупатель. Но нет гарантии, что покупатель выйдет на связь, если ключи уже у него.

Рассмотрим еще эскроу-счет и сервис безопасных расчетов (СБР) как версию аккредитива. Концептуально здесь ничего не меняется, но появляется ряд новых нюансов.

Эскроу-счет

Стоимость: примерно 1% от суммы или фиксированная сумма, например 5000 ₽.

В чем суть. Эскроу — это банковский счет, на котором деньги депонируются на время сделки.

Когда используют. Этот способ расчетов используют в долевом строительстве. Реже — в сделках на вторичном рынке. Форма договора счета эскроу трехсторонняя: покупатель, продавец и банк. В отличие от аккредитива она более гибкая. Эскроу удобно использовать в сложных сделках, когда расчеты «ветвятся» и возникает множество доплат.

Что нужно делать. Механизм расчета с помощью эскроу ничем концептуально не отличается от аккредитива. Но так как договор счета эскроу трехсторонний, всем участникам сделки необходимо заранее запросить договор у банка и внимательно его прочесть. В отличие от аккредитива, продавец тоже в нем участвует, поэтому может добавить необходимые для себя пункты.

Сервис безопасных расчетов

Стоимость: 600—2400 ₽ в зависимости от банка и региона

В чем суть. Сервис безопасных расчетов — СБР — специально создан для сделок с недвижимостью. Покупатель переводит деньги на специальный счет банка или его «дочки» и оплачивает еще одну услугу — электронную регистрацию сделки. Обычно она стоит около 10 000 ₽, точная сумма зависит от банка.

В каком порядке это происходит, зависит от регламента банка. Например, в Сбере электронную регистрацию сделки и СБР оплачивают в момент перевода денег на аккредитив.

После этого участники сделки получают онлайн-уведомления или смс о статусе сделки и платежа за квартиру. Когда регистрация прошла, деньги автоматически падают на счет продавца.

Когда используют. СБР выручал в пандемию. Также он помогает, когда один из участников сделки находится в другом городе или собирается надолго уехать.

На момент, когда писалась статья, такую услугу оказывали только Сбербанк и ВТБ.

Что нужно делать. СБР максимально похож на аккредитив. После того как стороны подписали договор, одна из сторон оплачивает услуги за СБР или расходы делят пополам. Деньги хранятся на специальном счете банка, пока сделку не зарегистрируют в Росреестре. Когда банк получает от Росреестра уведомление о том, что сделка прошла, сервис автоматически перечисляет деньги на счет продавца.

Вопросы безопасности. Так как сервис сравнительно новый, бывают технические ошибки, когда после регистрации деньги переводят покупателю вместо продавца. В этом случае звонят в банк, чтобы разобраться и исправить. Но если покупатель успеет вывести эти деньги, придется судиться.

Чем различаются аккредитив, эскроу и СБР

| Аккредитив | Эскроу-счет | Сервис безопасных расчетов | |

|---|---|---|---|

| Доступность услуги | Везде | Не все банки | Сбер и ВТБ |

| Возможность добавить условия раскрытия | Да | Да | Нет |

| Чем регламентируются расчеты | § 3 части 2 ГК РФ Глава 6 положения Банка России от 29.06.2021 № 762-П | § 3 части 2 ГК РФ | Внутренними документами банка |

| Раскрытие без присутствия сторон сделки | Да | Нет | Да |

| Альтернативная цепочка | Да | Да | Нет |

| Срок | От 3 месяцев | По согласованию | Бессрочно |

| Получение средств на счет другого банка | Да | Да | Нет |

| Несовершеннолетний продавец | Да | Да | Нет |

| Страхование АСВ | Нет | 10 000 000 ₽ — при расчетах по ДДУ | Нет |

Депозит нотариуса

Стоимость: 0,5% от суммы

В чем суть. Нотариус сам проводит сделку, в течение трех рабочих дней регистрирует договор и сразу после этого переводит деньги продавцу .

Это безопасно и удобно, так как все серьезные риски, которые есть при расчете через ячейку и аккредитив, снимаются. По закону деньги, которые находятся на счетах нотариусов, выводятся из конкурсной массы при банкротстве банка. А поскольку способ расчета безналичный, деньги не могут физически украсть .

Когда используют. Депозит нотариуса можно использовать во всех случаях. И через него не получится завысить или занизить стоимость недвижимости.

Что нужно делать. Расчет по сделке с помощью депозита нотариуса происходит так. Стороны встречаются и подписывают договор, который заранее согласовали. А нотариус удостоверяет его.

В договоре прописывают способ расчетов, где указано, что покупатель переводит на счет нотариуса нужную сумму после того, как стороны подпишут договор. Взамен он получает справку, что деньги внесены на депозитный счет и приняты, чтобы исполнить обязательства по договору купли-продажи. С этого момента обязательство по оплате квартиры считается исполненным. При других способах расчета это обязательство исполнено только после того, как продавец фактически получит деньги.

Когда деньги зачислены на счет нотариуса, он подает документы в Росреестр. И когда тот зарегистрирует право собственности, деньги с публичного счета нотариуса поступают на счет продавца. Никакие документы для этого предъявлять не нужно — нотариус сам контролирует сделку и видит всю информацию.

Вопросы безопасности. Вот что стоит сделать, чтобы снизить риски.

Основное — прописать порядок оплаты в договоре. Продавцов может напугать, что как только покупатель перевел деньги нотариусу, обязательство по оплате считается исполненным. Но деньги всегда идут после того, как договор подписан. Нотариус дождется, когда деньги поступят к нему на счет, и только после этого передаст документы на регистрацию. Также он подскажет, как лучше сформулировать пункт об оплате в договоре. Я обычно пишу так:

«Расчеты по сделке производятся с использованием депозита нотариуса (ФИО, реквизиты счета). Покупатель обязуется перечислить деньги не позднее N дней с даты подписания настоящего Договора и до подачи документов на государственную регистрацию и имеет право вернуть деньги, только если регистрация перехода права не состоялась.

Продавец имеет право получить деньги с депозита после регистрации права собственности на квартиру на имя Покупателя».

Еще рекомендую составить соглашение о приеме-передаче денег. По заявлению покупателя на возврат денег нотариус может перечислить их обратно на счет покупателя. Чтобы этого не произошло, заключают соглашение о приеме-передаче денег. Это аналог условий доступа в ячейку или раскрытия аккредитива. Там прописывают срок, в течение которого должна пройти регистрация перехода права, и судьба денег по истечении этого срока. Нотариус может помочь составить документ.

Из рук в руки

Стоимость: бесплатно

В чем суть. После того как договор подписан, деньги просто передаются в руки продавцу.

Когда используют. Из рук в руки можно передавать деньги в любой сделке, кроме ипотеки. Этот способ больше подходит для небольшой суммы, которую теоретически не жалко потерять. И даже в этом случае лучше иметь рычаги давления на другую сторону сделки.

Что нужно делать. Договоритесь о времени сделки, когда подпишете договор и передадите деньги. Удобнее всего это сделать в МФЦ — вам все равно придется пойти туда, чтобы сдать документы на регистрацию. Когда сотрудник МФЦ заберет документы, можно рассчитаться с продавцом.

Это лишь примерная схема, которая может меняться в зависимости от договоренностей сторон.

Вопросы безопасности. Это самый ненадежный способ расчетов и для продавца, и для покупателя. Вот что стоит сделать, чтобы снизить риски:

- Не использовать наличные — переводить деньги на банковский счет продавца. Это безопаснее, чем иметь дело с пачкой денег: покупателя или продавца не ограбят, фальшивые купюры тоже исключены.

- Совместно контролировать регистрацию перехода права в Росреестре: регулярно проверять информацию на сайте Росреестра и быть на телефоне — если вам позвонят и сообщат о приостановке, необходимо своевременно устранить помехи, например исправить ошибки в документах. Но это все равно не спасет от суда, если деньги передали, а регистрация сделки по каким-то причинам не прошла.

- Проверить подлинность купюр. Для этого можно взять в аренду счетную машинку с функцией проверки подлинности купюр — она стоит около 5000 ₽ в сутки.

- Оформить передачу денег распиской в присутствии свидетелей, которые визируют расписку — то есть указывают на ней свои ФИО, паспортные данные и подпись. Можно привлечь нотариуса, чтобы он зафиксировал факт передачи денег, такая услуга стоит около 1500 ₽, но окончательная цена зависит от региона.

Если деньги переводят на счет продавца, то расписку часто заменяют выпиской по счету. Но в судах больший вес имеет именно написанная от руки расписка, которую завизировали свидетели.

Кратко о способах расчетов на сделке

- Простую сделку можно провести самостоятельно. Например, когда у квартиры один собственник, один покупатель и нет обременений.

- Если сделка альтернативная, квартира в ипотеке, есть дети-собственники, долги или любые нестандартные ситуации, лучше обратиться к юристу или риелтору — так вы снизите риски, сбережете нервы и деньги. А еще можно провести сделку через банк, который оказывает такую услугу.

- Ячейка — не самый надежный способ расчетов, так как приходится иметь дело с наличными деньгами. Ее используют в сделках с заниженной или завышенной стоимостью квартиры в договоре — как правило, это серые схемы, в которых не стоит участвовать.

- В альтернативных сделках необходимо заранее продумать все расчеты и заключить со всеми сторонами сделки соглашение о взаиморасчетах.

- По возможности стоит избегать расчета из рук в руки.