Стоит ли брать ипотеку под 0,1%, если квартира под сдачу?

Интересует такой вопрос: некоторые застройщики предлагают ипотеку под 0,1% или даже 0,01% годовых при условии, что квартира подорожает на 1—2 миллиона. Стоит ли брать такую квартиру? Рассматриваю Москву.

Есть первоначальный взнос, квартиру планирую сдавать.

Застройщики часто предлагают ставку по ипотеке до 3%. Но у таких программ есть нюансы и кроме удорожания объекта. Расскажу, когда стоит рассматривать подобные варианты и как лучше поступить в вашем случае.

Как работает ипотека под 0,1%

Ипотеку со сверхнизкими ставками застройщики начали активно предлагать в 2022 году. Я подробно рассказала об этом в статье «Почему застройщики дают льготную ставку по ипотеке». Вот основные параметры такой программы:

- чем ниже предлагаемая ставка, тем дороже квартира — на 10—30%;

- программу предлагают не все застройщики;

- работает только для определенных ЖК девелопера;

- минимальная ставка может действовать весь срок кредита или только первое время, например 1—2 года или до окончания строительства;

- количество банков ограниченно — придется подстраиваться под их требования.

Центробанк увидел опасность в таких программах: банк как кредитор, выдавший ипотеку, с удорожанием получает в залог недвижимость, рыночная цена которой ниже цены застройщика. А это значит, залог не покрывает обязательство по кредитному договору.

При выдаче ипотеки банку важно, чтобы соблюдался показатель LTV — отношение размера кредита к стоимости залога. Максимум — 80%, то есть сумма кредита на покупку квартиры должна быть хотя бы на 20% меньше стоимости залога.

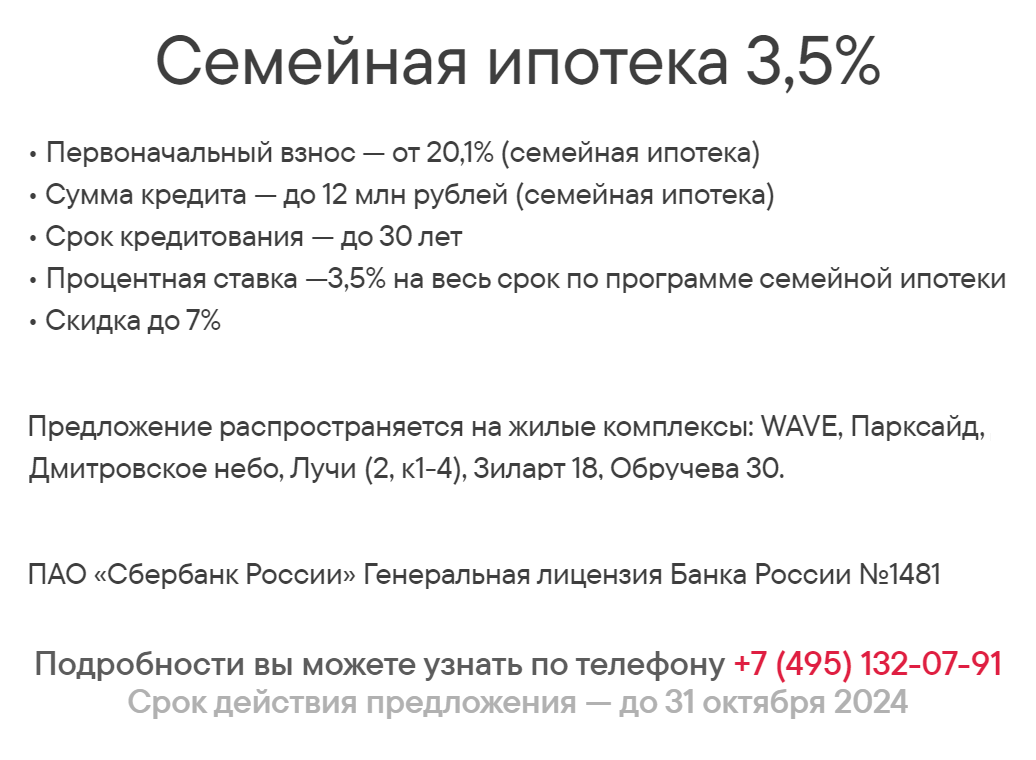

После ужесточения требований ЦБ к выдаче подобных кредитов такая ипотека с рынка не ушла. Просто сейчас застройщики предлагают ипотеку по ставке 1% обычно только на первый год. Чаще встречается процент 3,5% — или 4% по семейной ипотеке, которую изначально выдают под 6%.

По каким программам выдают такую ипотеку

Акционные ставки банки обычно предлагают по следующим ипотечным программам:

- рыночной, где ставка зависит от ключевой ставки ЦБ;

- семейной ипотеке;

- ИТ-ипотеке.

О наличии подобных акций лучше узнавать у застройщика напрямую: на сайте компании редко выкладывают все предложения и условия акций. А расчет удорожания девелопер делает по своей программе и по каждому отдельному объекту.

Ипотеку со сверхнизкой ставкой можно оформить не на любой объект застройщика, а только в тех комплексах, на которые распространяется такая акция.

Как сдать в аренду ипотечное жилье

Ипотечная квартира — собственность клиента. Но совершать многие юридически значимые действия с залоговым имуществом можно только с согласия залогодержателя — кредитора . Например, продать или подарить такую квартиру можно, только если банк не против. А вот оставить в наследство получится без его согласия.

По закону обсуждать с банком сдачу квартиры в наем не нужно, если это не предусмотрено договором . Если же в договоре или общих условиях кредитования банк отмечает, что сдавать квартиру можно только с его одобрения, перед сдачей жилья нужно обратиться за таким разрешением. У каждого банка свои условия, но фактически многие настаивают на получении их согласия.

Банки неспроста просят предупреждать о сдаче квартиры в аренду. Это может нести дополнительные риски — например, если арендаторы затопят соседей.

Для таких ситуаций есть страхование гражданской ответственности перед третьими лицами. Собственник недвижимости оформляет страховку, но при наступлении страхового случая выплату также получат пострадавшие соседи. Правда, стоимость страховки может быть выше, чем по квартире, которую не сдают в аренду.

Если планируете сдавать квартиру посуточно, экономить на страховании точно не стоит.

Когда стоит рассмотреть акционную ипотеку

Программа вам подойдет, если:

- Вы не собираетесь гасить кредит досрочно. Это невыгодно — по крайней мере, пока действует льготная ставка и есть возможность вложить деньги без риска с доходностью выше ипотечной ставки. Например, первые два года ипотека под 1%, а после действует рыночная ставка. Тогда первые два года выгоднее свободные деньги отправлять на вклады — в 2024 годы это около 20% годовых, — а затем сравнивать ставки по вкладам с изменившейся ипотечной ставкой.

- Вы не собираетесь продавать эту квартиру в ближайшие годы. Льготная ставка увеличивает цену квартиры при покупке, но продать ее на вторичном рынке по такой же цене в ближайшее время не получится — придется ждать роста цены.

- Арендная плата за сдачу квартиры покроет ежемесячный платеж.

Сравним переплату и конечную стоимость при условии, что объект один и тот же, но его покупают в ипотеку по акционной ставке или по обычной — без скидок.

Например, заемщик покупает квартиру за 5 000 000 ₽. Застройщик предлагает по такому объекту ставку по ипотеке 1% на весь срок, но с удорожанием объекта на 20%. Тогда цена квартиры станет уже 6 000 000 ₽. Ставка по кредиту будет 1%, а сумма займа за вычетом взноса 20% — 4 800 000 ₽. Срок займа — 25 лет, ежемесячный платеж — 18 090 ₽. Общая переплата: Проценты по кредиту + Удорожание = 626 848 ₽ + 1 000 000 ₽ = 1 626 848 ₽.

Сравним с такой же сделкой на обычных условиях. Возьмем ставку по семейной ипотеке — 6%. Тогда при первом взносе 1 000 000 ₽ сумма кредита будет 4 000 000 ₽, ежемесячный платеж — 25 772 ₽, а переплата — 3 729 603 ₽.

В первом случае мы сразу переплачиваем 1 000 000 ₽ и потом за 25 лет — еще 626 848 ₽ постепенно обесценивающихся денег. Завтрашние деньги дешевле сегодняшних из-за инфляции. Во втором варианте сразу переплаты нет, но потом за 25 лет переплачиваем 3 729 603 ₽ постепенно обесценивающихся денег.

В примере обе квартиры от застройщика и у них одинаковая рыночная стоимость. Но квартиру по стандартной ипотеке клиент может продать и закрыть кредит досрочно. А объект с удорожанием продавать нет смысла — хотя бы до момента, когда цены вырастут.

При ипотеке с удорожанием ежемесячный платеж будет в среднем 25 772 ₽, по стандартной ипотеке — 18 090 ₽. Разница более 7500 ₽ в пользу более дорогой квартиры с низкой ставкой. Это особенно важно для тех, кто хочет сдавать квартиру: так арендный платеж с большей вероятностью покроет ипотечный.

Также напомню, что в октябре 2024 года средние цены на квартиры в новостройках достигли максимума и сейчас большой разрыв в цене между вторичным и первичным жильем. В зависимости от региона он варьируется от 20 до 40%. По итогам второго квартала 2024 года, средняя цена 1 м² по всей России на вторичном рынке — 110 151 ₽, на первичном — 171 166 ₽.

Есть и другие важные нюансы. Не всегда ипотека по таким минимальным ставкам будет намного выгоднее ипотеки по рыночной ставке — подробнее об этом я написала в статье «5 неочевидных фактов об ипотеке, которые полезно знать».

Еще ипотеку под 0,1—1% можно получить только на новостройки, а значит, нужна будет отделка, покупка мебели и техники. Эти траты стоит учесть и сравнить их с расходами на покупку вторички с ремонтом и мебелью по рыночной ставке. У ипотеки на вторичку есть свои плюсы:

- такую квартиру можно сразу сдать в аренду — не придется ждать, пока дом сдадут, а потом еще делать там ремонт — и покрыть платежи по ипотеке;

- ставку можно рефинансировать, как только на ипотечном рынке появится такая возможность;

- кредит можно гасить досрочно, если нет возможности отправить свободные деньги на вклад под более высокий процент.

Что в итоге

Рассчитайте дополнительные расходы, которые появятся при оформлении: удорожание квартиры, траты на возможный ремонт и обустройство, повышенный страховой тариф. Если с учетом всех этих расходов покупка будет приносить доход, то есть арендный платеж за вычетом налогов будет выше ипотечного, брать квартиру по заниженной ставке есть смысл.

Не забывайте, что вы купите квартиру дороже, чем стоят рыночные аналоги. Сейчас, когда льготные ипотечные программы изменились и это повлияло на цены квартир, покупка строящегося жилья уже не будет такой хорошей инвестицией, как это было в 2020 и в 2021 годах.