Как я рефинансировала ипотеку дистанционно

В конце 2020 года на волне пандемии банки снизили ставки до рекордных значений. А мне как раз нужно было рефинансировать ипотеку.

Я долго тянула: думала, что процесс будет долгий, сложный и дорогой. В итоге все-таки рискнула. Ставку удалось снизить на 2,1%, переплату — на 506 тысяч, ежемесячный платеж — на 1098 ₽, а срок — почти на полтора года. Я вовремя успела: в апреле 2021 ставки вновь начали расти.

В процессе рефинансирования я все время общалась с менеджером через мессенджер, в новый банк пришла только на сделку. Однако в старый банк мне пришлось сходить дважды.

Ниже я подробно расскажу, как и что я делала, какие документы подавала и сколько денег потратила.

Рефинансирование: как посчитать выгоду и выбрать момент

В феврале 2018 года я купила квартиру в Новосибирске — в строящемся доме в закрытом ЖК в 10 минутах от метро. Я выбрала однокомнатную квартиру без отделки площадью 39,4 м², она стоила 2 830 000 ₽. В качестве первоначального взноса заплатила 800 000 ₽, а 2 030 000 взяла в кредит на 15 лет и 2 месяца под 9,7%. Ежемесячно отдавала банку 21 443 ₽. До сдачи дома на тот момент оставалось полтора года.

Затем ставки по ипотеке начали снижаться. Сразу рефинансировать ипотеку получится не всегда: у большинства банков есть требования к минимальной выплате рефинансируемого кредита — обычно от 3—6 месяцев. Потом я все никак не могла решиться: для рефинансирования нужно собраться и потратить деньги и время. Ставки тем временем продолжали падать. В конце 2020 года я поняла, что дальше откладывать некуда.

Рефинансирование — это оформление нового кредита под более низкий процент в другом банке. Новый банк погашает кредит заемщика в старом банке, а дальше заемщик платит уже новому банку. Если рефинансировать кредит на ранних сроках, пока еще не выплачена основная часть процентов, можно сэкономить на переплате по процентам.

Выгоду от рефинансирования можно посчитать с помощью онлайн-калькулятора Т—Ж:

К декабрю 2020 года я погасила меньше 200 000 ₽ из основного долга, а выплатить мне нужно было еще 1 841 523,31 ₽, поэтому рефинансироваться было выгодно. Хотя разница в процентах была небольшая — около 2%.

Но были и другие причины рефинансировать кредит именно в этот момент.

Страхование. Для ипотеки я по требованию банка каждый год страховала жизнь и имущество. Без страхования ставка увеличивалась на 0,5%. В феврале 2021 года мне нужно было бы продлевать страховку и платить 8500 ₽: 7000 ₽ за страхование жизни и здоровья и 1250 ₽ за имущество. А при рефинансировании в новом банке тоже нужно оформлять страховки: старые не подойдут, потому что по ним страховые выплаты получает другой банк.

Вычеты. Если рефинансироваться в декабре, то с января уже можно платить новому банку. Я получаю налоговый вычет за покупку квартиры, поэтому рефинансироваться в конце года мне было очень удобно. Можно взять из старого банка справки для оформления налогового вычета — возврата части стоимости квартиры и уплаченных процентов по ипотеке за 2020 год. А в следующем году уже надо будет брать эти справки только в новом банке.

Минимальное количество личных визитов. Из-за пандемии все перешли на удаленный формат работы, поэтому можно было выслать документы в банки почтой и через «Вотсап». А в новый банк прийти только один раз — в день сделки. Правда, в старый банк мне пришлось все-таки сходить несколько раз.

Поиск нового банка

Я стала искать новый банк через интернет: подавала заявки на рефинансирование через формы онлайн-заявок самых известных банков Новосибирска. Менеджеры сами перезванивали и предлагали условия.

В процессе поиска я на всякий случай написала заявление в старый банк с просьбой снизить мне ставку. Думала, что банк не захочет терять клиента, который платит в срок. Но мне отказали.

В итоге я выбрала банк, который предложил самую низкую ставку — 7,6%. Когда уже оформляла документы для сделки, оказалось, что ставку можно снизить еще на 0,5%, если рефинансироваться в декабре 2020 года. Скидка по ставке за быстрый выход на сделку — обычно в течение 30 дней после получения положительного решения — есть и в других банках. Я решила постараться и успеть.

Сравнение кредитов в старом и новом банке

| Параметры | ВТБ | «Левобережный» | Разница |

|---|---|---|---|

| Ставка | 9,7% | 7,1% | 2,6% |

| Дата последнего платежа | 15.04.2033 | 01.12.2031 | 16 месяцев |

| Ежемесячный платеж | 21 443,43 ₽ | 20 345 ₽ | 1098,43 ₽ |

| Остаток переплаты на момент рефинансирования | 1 323 000 ₽ | 816 956,69 ₽ | 506 043,31 ₽ |

Сбор документов

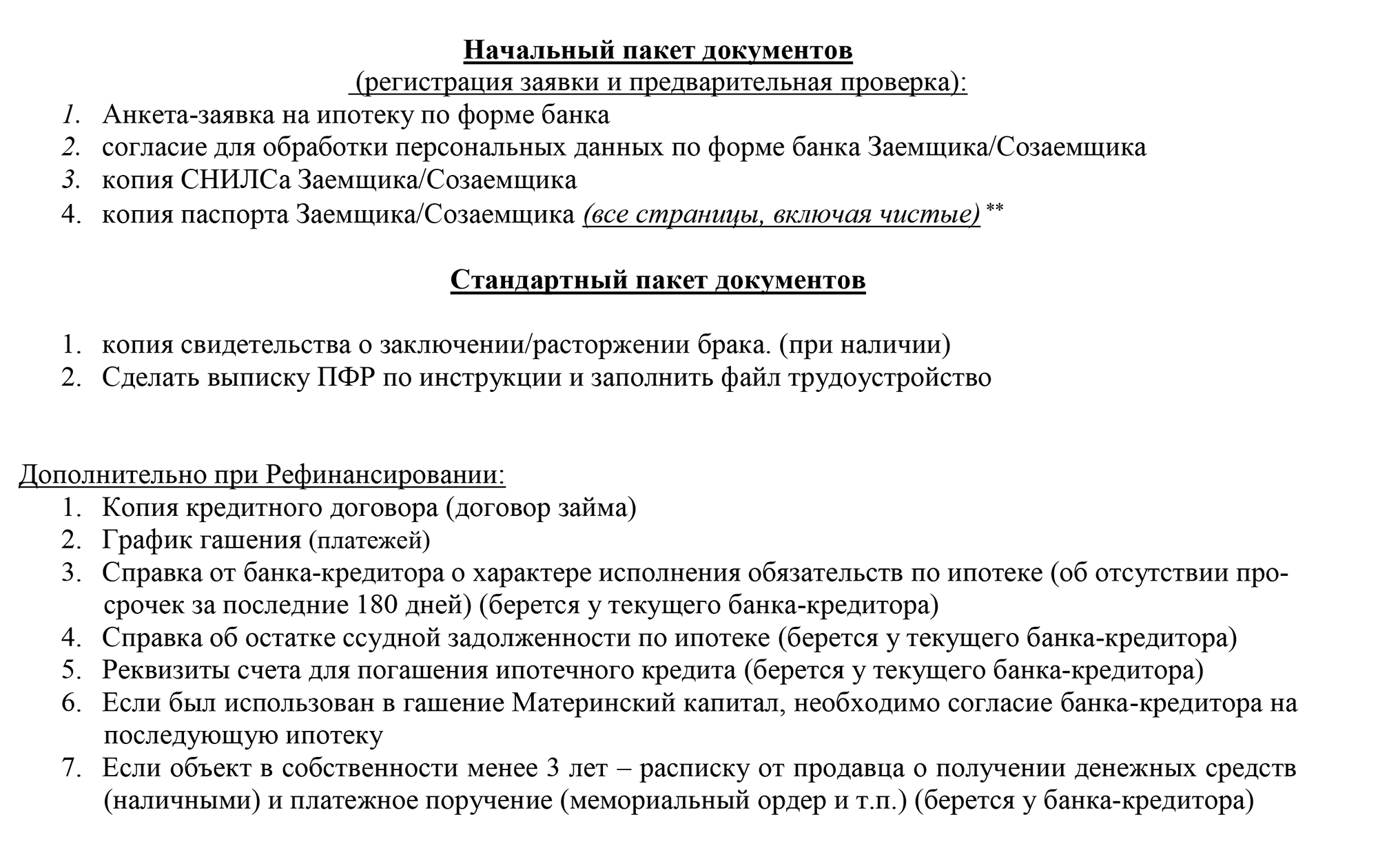

Мы списались в «Вотсапе» с менеджером нового банка, и он выслал мне на почту два списка документов:

- Для одобрения рефинансирования.

- Для сделки.

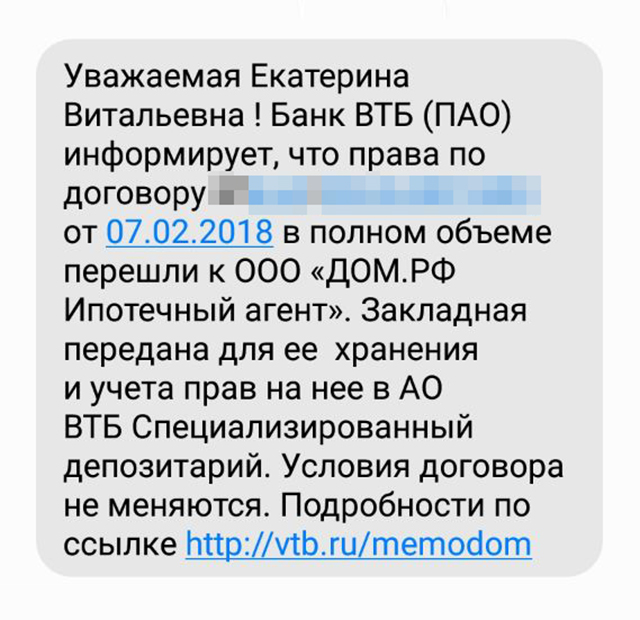

Я начала собирать документы по списку. И тут оказалось, что старый банк продал мою закладную: он прислал об этом смс и приложил ссылку на документ с самыми частыми вопросами о передаче закладной. Закладная перешла к ООО «ДОМ.РФ ипотечный агент».

Поскольку мою закладную передали в другой банк, для рефинансирования мне потребовался дополнительный документ — уведомление о смене владельца закладной. Его делают 5 рабочих дней. Я заказала это уведомление по телефону горячей линии банка, где у меня изначально был кредит. Через несколько дней я приехала в ипотечный отдел этого же банка и забрала уведомление.

Зачем банки продают закладные

Банки могут передавать право требования по закладной согласно ст. 382 ГК РФ. Согласие должника — то есть мое — для этого не требуется, если в кредитном договоре это оговорено. В моем случае такой пункт в договоре был. Банки так делают, когда им нужны оборотные средства: они передают право получать выплаты по кредиту новому владельцу закладной, а взамен получают от него деньги. Как правило, закладные продают не поодиночке, а массово.

На должнике смена владельца закладной никак не отражается: он вносит платежи в тот же банк, где раньше была закладная, а ставка, сумма и график платежей не меняются.

Также я отсканировала документы, которые у меня уже были, — кредитный договор, выписку из ЕГРН и прочее — и отправила менеджеру на почту.

Если мне что-то было непонятно, я сразу же спрашивала у менеджера по почте или в «Вотсапе» — и мы все оперативно решали. Например, мне надо было выслать в банк платежное поручение от продавца, но я не знала, как оно выглядит. Менеджер прислал образец, и я нашла подобный документ в своих бумагах.

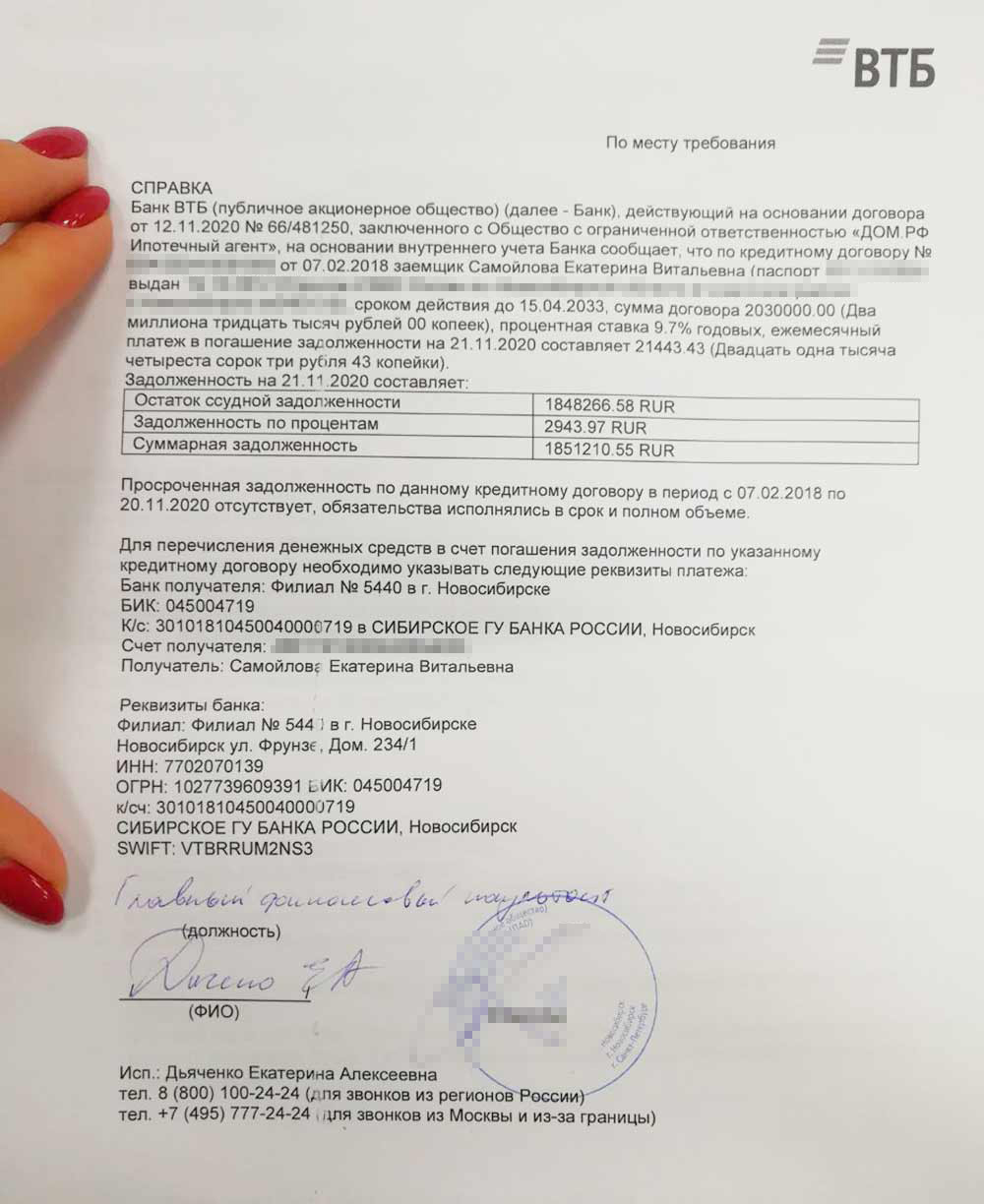

Чтобы рассчитать точную сумму, которую новый банк должен перевести старому для закрытия ипотеки, нужна справка об остатке по основному долгу и отсутствии просрочек. Ее делают бесплатно и только при личном присутствии, заказать через приложение или онлайн эту справку в моем старом банке было нельзя.

За этой справкой мне пришлось ездить в старый банк дважды. В моем банке ее сделали за пять минут. Когда я получила справку в первый раз, то сфотографировала ее и отправила менеджеру в «Вотсапе». Он предупредил, что на сделку понадобится свежая справка, так как за это время я еще раз внесу платеж по кредиту в старый банк и сумма долга изменится. Так получалось, поскольку справку я запросила после 15 ноября — даты очередного платежа, а сделку поставили на 21 декабря. То есть с момента, когда я начала собирать документы, до самой сделки прошел еще один платеж.

В итоге я отправила менеджеру все документы по кредиту в старом банке:

- Согласие на обработку данных.

- Анкету-заявку на рефинансирование.

- Скан паспорта.

- Скан СНИЛСа.

- Выписку из СФР.

- Справку об остатке долга и отсутствии просрочек.

- Реквизиты для погашения кредита.

- Копию кредитного договора.

- График платежей.

Банк рассмотрел документы и назначил дату сделки. Но предупредил, что я должна принести на сделку свежую выписку из домовой книги, так как срок ее актуальности в этом банке — 10 дней. За день до сделки я взяла выписку у паспортистки в УК.

В итоге к моменту сделки я принесла в новый банк еще три документа:

- Обновленную справку об остатке и отсутствии просрочек.

- Реквизиты для погашения кредита из старого банка.

- Выписку из домовой книги.

Оценка квартиры и страховка

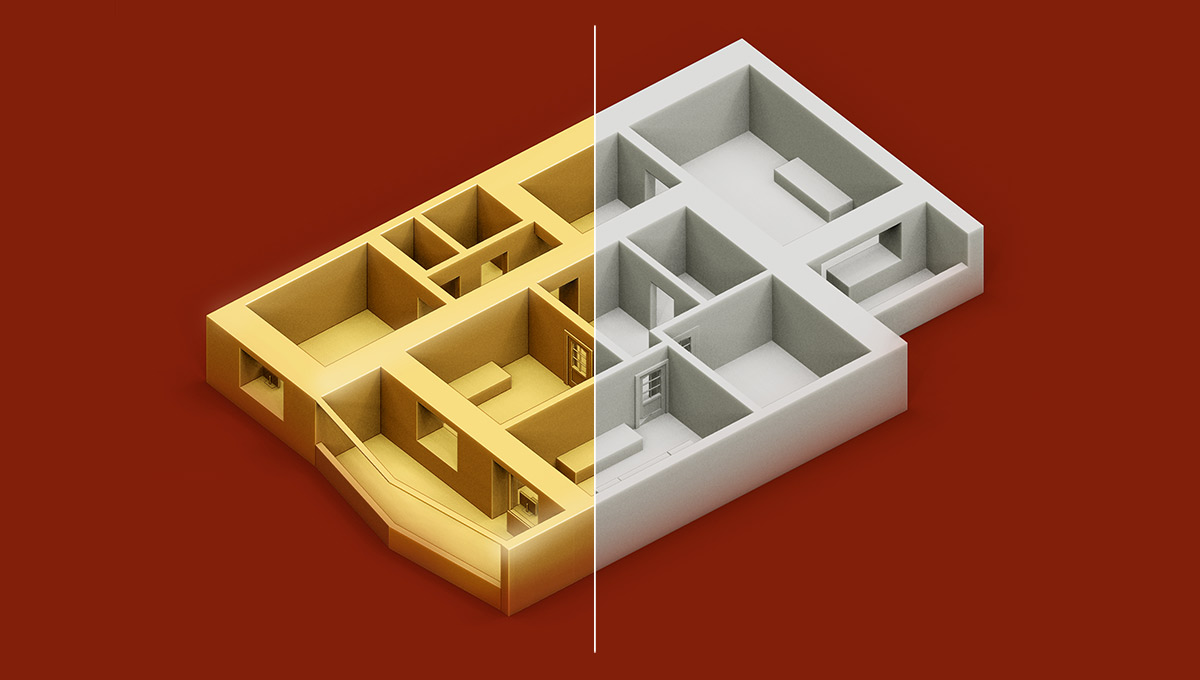

Для рефинансирования мне понадобилось сделать свежую оценку квартиры: новый банк должен понимать, сколько стоит недвижимость, чтобы знать, что ее можно продать и погасить долг, если я не смогу все выплатить.

Оценщик или сотрудник оценочной компании приходит в квартиру, чтобы все сфотографировать и составить отчет. В отчете он указывает рыночную цену моей квартиры и ее характеристики, а также цену, по которой можно быстро ее продать: она называется ликвидационной стоимостью.

Когда я только брала ипотеку, оценку мне делать не пришлось, поскольку дом еще не построили. Но как только осенью 2019 года его сдали в эксплуатацию и я стала регистрировать право собственности, оценка понадобилась. Тогда квартиру с голыми стенами оценили в 3 480 000 ₽.

Оказалось, что та оценка больше не подходит: недвижимость постоянно растет в цене. А еще у каждого банка свои аккредитованные оценочные компании, и у разных кредиторов они могут не совпадать. Банк дал мне список компаний-партнеров. Я выбрала ту, чей представитель мог приехать в выходной день. Услуги всех оценочных компаний стоили одинаково — 3000 ₽, поэтому в деньгах я не потеряла. В 2020 году мою квартиру с ремонтом оценили в 4 334 000 ₽, то есть за год цена выросла почти на 1 млн.

Еще мне нужно было заново застраховать жизнь и имущество, потому что старые полисы были оформлены в пользу предыдущего банка. Если бы со мной или с квартирой что-то случилось, выплаты мог бы получить только предыдущий банк. Менеджер просчитал все предложения партнеров, и я выбрала компанию с минимальной стоимостью: обе страховки обошлись мне в 5671,9 ₽. Можно было не страховать жизнь и здоровье, но тогда ставка по ипотеке увеличилась бы на 0,7%.

- 5672 ₽

- я заплатила за страхование жизни и здоровья

За оценку я заплатила оценщику напрямую, остаток по процентам внесла в старый банк через приложение, госпошлину — через интернет-банк, реквизиты менеджер дал на сделке. Все остальные платежи я внесла в новом банке в день сделки.

Расходы

Расходы на рефинансирование менеджер нового банка тоже прописал в письме: фиксированные суммы он указал сразу, а страхование и остаток по процентам обозначил без конкретики, так как они рассчитываются индивидуально.

Еще мне потребовались деньги, чтобы закрыть набежавшие срочные проценты. Новый банк переводит сумму только для погашения основного долга, а срочные проценты платит клиент. Но с даты последнего платежа по графику — 15 декабря — и до дня, когда новый банк перевел деньги в старый, чтобы закрыть мой долг, прошла неделя. В это время старый банк продолжал ежедневно начислять проценты за пользование кредитом. Их и пришлось заплатить.

В итоге 22 декабря к уплате мне начислили 1 844 939,69 ₽:

- 1 841 523,31 ₽ основного долга, эта часть погашалась деньгами, которые я взяла в кредит в новом банке;

- 3416,38 ₽ процентов, их нужно было выплатить из собственных средств.

Я потратила на рефинансирование 16 088,28 ₽

| Расходы | Сумма |

|---|---|

| Страхование квартиры и жизни | 5671,9 ₽ |

| Уплата процентов, начисленных с даты последнего платежа в старый банк | 3416,38 ₽ |

| Оценка квартиры | 3000 ₽ |

| Оплата услуги переоформления кредита | 2000 ₽ |

| Комиссия за перевод заемных средств на ипотечный счет в старый банк | 1500 ₽ |

| Госпошлина за регистрацию закладной | 500 ₽ |

Сделка

За 11 дней до сделки менеджер еще раз напомнил мне в «Вотсапе» о времени и месте, а также перечислил документы, которые надо взять с собой.

Сама сделка вместе со страхованием заняла меньше часа: менеджер взял у меня документы, а мне выдал для проверки кредитный договор и закладную. Дальше он ушел, дав мне спокойно и не торопясь все прочитать. Я не увидела ошибок и несоответствий, поэтому все подписала. После этого менеджер выдал мне полный пакет документов для регистрации, который нужно было отнести в МФЦ.

Также на месте я оплатила новые страховки через интернет-банк. Еще пришлось заплатить наличными комиссию за то, что новый банк переведет деньги для погашения моего кредита в старый банк. У меня при себе наличных не оказалось, поэтому я сняла деньги прямо в банке.

Я не стала оформлять в новом банке карту, через которую можно было бы выплачивать кредит: мне не нужна лишняя карта в кошельке, платить мне удобно с основной. Я отслеживаю баланс ипотечного счета через бесплатное мобильное приложение нового банка, которое привязано к паспортным данным и номеру ипотечного счета. Этот ипотечный счет я пополняю с основной карты без комиссии.

После сделки я подала в мобильном приложении старого банка заявку на полное досрочное погашение ипотеки. В приложении для этого была отдельная кнопка. На следующий день старый банк списал всю сумму долга и доначисленные с даты последнего платежа проценты.

Переоформление закладной

Теперь мне нужно было переоформить закладную в пользу нового банка. На это банк давал 90 календарных дней. Если бы я не уложилась в срок, ставку увеличили бы на 0,8%. После переоформления ставка вернулась бы к первоначальной — 7,1%.

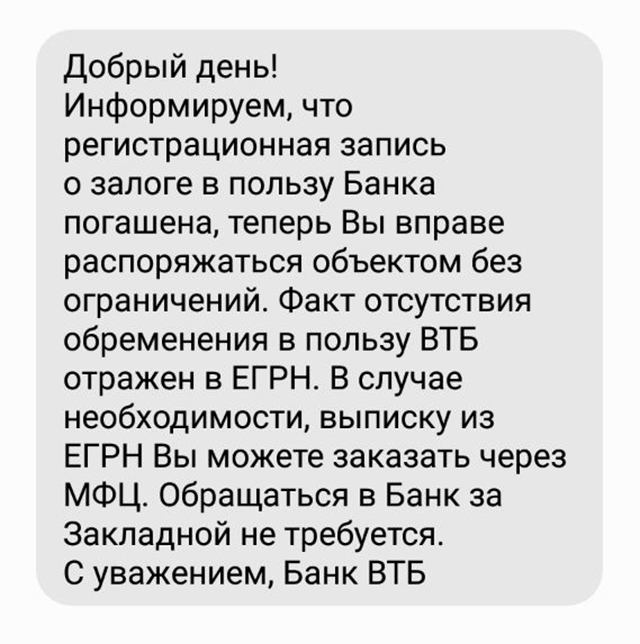

Закладная нужна банку на случай, если клиент не сможет рассчитаться по кредиту. В этом случае права по закладной полностью переходят к банку как залогодержателю, а квартира, будет продана на торгах как залог по решению суда в счет оплаты долга. Чтобы переоформить закладную, сначала надо снять обременение в старом банке. Это банк сделал сам. Затем нужно подать в МФЦ пакет документов на регистрацию ипотечного договора и закладной на новый банк.

После сделки и погашения кредита я запросила через приложение старого банка закладную. Из-за новогодних каникул ее делали больше месяца. Зато потом ее сразу отправили в МФЦ, поэтому мне не пришлось идти за ней в ипотечный отдел.

Подача документов в МФЦ

Теперь нужно было подать документы в МФЦ, чтобы зарегистрировать новый ипотечный договор и оформить закладную на новый банк.

Я приехала к открытию МФЦ с пакетом документов, которые менеджер дал мне на сделке, и распечатанным чеком об уплате госпошлины. Взяла талон по живой очереди и первой прошла в свободное окно. Вся процедура заняла 30 минут. Я отдала документы на регистрацию 29 января, а 13 февраля уже забрала готовые.

- 506 000 ₽

- я сэкономила благодаря рефинансированию ипотеки

Как рефинансировать ипотеку дистанционно

- Я уложилась в 31 день. Начала 20 ноября, 21 декабря уже подписала ипотечный договор. А 13 февраля зарегистрировала его и закладную в МФЦ.

- Я потратила на рефинансирование 16 088,28 ₽, но сэкономила на переплате куда больше — 506 тысяч.

- В старом банке было удобное онлайн-приложение, благодаря которому можно было заказывать и получать справки дистанционно. Но из-за того, что закладную передали ООО «ДОМ.РФ ипотечный агент», мне пришлось лично приходить за справкой о рефинансировании и документом о передаче прав на закладную.

- В новом банке приложение более простое. Например, в нем нет возможности заказать справку онлайн, а можно только видеть состояние счета и график платежей. Но зато менеджер всегда был на связи, пока я оформляла документы. Он ни разу не пропал и не пропустил мой вопрос.

- Отдельную карту для ипотеки в новом банке оформлять необязательно. Если не планируете ею пользоваться, можно просто пополнять ипотечный счет переводом с другой карты.

- В старый банк я ездила два раза. В первый — чтобы получить справку по форме банка для рефинансирования, а во второй — чтобы забрать документ о передаче закладной и взять вторую справку по форме банка для рефинансирования.

- В новый банк я ездила только один раз, еще дважды — в МФЦ.

- Весь процесс рефинансирования оказался намного удобнее, дешевле, быстрее и проще, чем я ожидала.