Как я написал приложение для ведения бюджета и расплатился с долгами

Меня зовут Никита, и я перестал переживать из-за того, сколько трачу.

В 2017 году мы с женой взяли ипотечный кредит в размере 1 259 000 ₽ на 10 лет, а в конце 2019 года — рассрочку на кухонный гарнитур с ежемесячным платежом 10 568 ₽.

Каждый месяц мы отдавали за ипотеку 16 157 ₽. Я зарабатывал 42 000 ₽, а жена подрабатывала переводами юридических документов и получала в среднем 5000—7000 ₽ в месяц. Сейчас она не работает и не имеет постоянного дохода. В декабре 2018 года мой заработок вырос до 70 000 ₽, а в 2020 — до 190 000 ₽. Нам удалось закрыть ипотеку, но не только из-за выросшей зарплаты.

В 2020 году я понял, что нужно вести бюджет, и с тех пор каждый день отслеживаю доходы и расходы в собственном приложении. В статье расскажу о том, как мой подход к учету финансов позволил мне избавиться от долгов и что умеет моя программа.

Как я раньше вел бюджет

В 2018 году я трудился методистом в сфере образования в Санкт-Петербурге. Работа была непыльная: я преподавал «Ворд» и «Эксель» учителям, обновлял сайт организации и играл в «Контр-страйк» с коллегами. Получал 42 000 ₽. Я до сих пор удаленно работаю в этой организации: в основном занимаюсь сайтом, иногда программирую что-то для конкурсов, которых хватает в сфере образования.

Тогда мы с женой выработали наивный подход к учету финансов: после получения зарплаты мы сразу откладывали определенную сумму в «неприкосновенный» конверт, остальное делили на количество дней, оставшихся до следующей получки, и старались не выходить за рамки бюджета. Судя по некоторым опросам, таким же способом пользуется около 32% россиян.

Мы откладывали от 5000 до 15 000 ₽ в месяц. На жизнь уходило 12 000—15 000 ₽. То, что мы особо ничего себе не позволяли, можно не уточнять. Иногда кто-то из родственников дарил нам деньги, мы старались их не тратить. Все накопления хранили на депозите в каком-нибудь банке не первого эшелона: там предлагали повышенные ставки.

В целом метод был рабочий. Но, во-первых, чтобы он действовал как задумано, необходимо анализировать свое потребительское поведение, а «в уме» это делать трудно. Во-вторых, нужно увеличивать доход, чего я в тот момент почему-то не понимал.

Подход с регулярным откладыванием даже небольших сумм принес свои результаты, и в 2017 году нам удалось поехать на месяц в Берлин на учебу в языковую школу. За обучение и проживание мы заплатили 1600 € — тогда это было 104 000 ₽. Плюс потратили 9000 ₽ на визы и около 20 000 ₽ — на дорогу туда и обратно. Всего израсходовали примерно 170 000 ₽.

Как я понял, что пора что-то менять

В Германии у меня случился культурный шок. Я понял, что жизнь там мне нравится намного больше, чем в России. Начиная с банального: красивые дома, улицы, брусчатка, есть хорошие парки, музеи и отлично работающий транспорт. Помню, как увидел остатки Берлинской стены. Обычно такие вещи меня не особо впечатляют, но тут пришло осознание того, что мы в России очень хорошо умеем строить стены, в том числе в собственном сознании.

Тогда я решил, что Германия — это отличное место для жизни и я должен сюда переехать. А если и не переехать, то начать жить так же в России. И без денег это невозможно. Я понял, что со своим бэкграундом я не имел возможности уехать в Германию и мало где мог работать даже в России.

Я решил, что должен измениться: перестать жаловаться на окружающую действительность и начать жить не хуже, чем в этих ваших Европах. Прежде всего решил обзавестись доходной профессией — разумеется, я выбрал программирование. Мой путь в эту сферу — это «захватывающая» история о месяцах сидения за компьютером, я не буду об этом подробно рассказывать. Но в декабре 2018 года я устроился на вторую работу — C#-девелопером.

Через год, в декабре 2019, мой доход на двух работах дошел до 92 000 ₽. В январе 2020 меня повысили и общий заработок вырос до 118 000 ₽. К этому времени мы все еще выплачивали ипотеку, но сумма как будто не уменьшалась: мы были должны банку больше миллиона рублей. Мы проанализировали соотношение тела кредита, процентов и оставшегося срока и решили, что разумнее всего будет погасить заем досрочно.

Мы с женой хотели одновременно копить на путешествия, выплачивать ипотеку, откладывать на инвестиции, но не могли понять, хватает ли нам на это денег. А если хватает, то как распределить их внутри месяца, чтобы в какой-то момент не возникло кассового разрыва.

В этот же период коллега показал мне Т—Ж. Я прочитал статью о том, как вести бюджет в гугл-таблице. Идея показалась мне интересной, так как она по сути дублировала тот «наивный» подход, которым я пользовался. Но таблица Т—Ж мне не подошла: я не хотел каждый месяц копировать разметку, а также мне не нравилось отсутствие категорий и аналитики.

Мы с женой стали пробовать разные приложения для ведения бюджета — CoinKeeper, YNAB, «Дзен-мани», — но они нам тоже не нравились. Они в том или ином виде используют метод конвертов, но мой изначальный подход более удобный и понятный. Кроме того, я выяснил, что мне комфортнее вести бюджет на большом экране домашнего компьютера, а не на мобильном. А еще за полную функциональность надо было платить.

В итоге я решил написать собственное приложение и вести в нем бюджет.

Как я создавал приложение

Я разрабатывал программу в свободное время, и условный MVP — minimum viable product, минимально жизнеспособный продукт, — был готов к апрелю 2020 года.

Я фулстек-разработчик, то есть отвечаю и за ту часть приложения, которую видит пользователь, и за ту, что от него скрыта: там происходит вся «магия». Все, что касается разработки и дизайна, я сделал сам. Жена помогла с текстами на английском языке, когда мы решили выгрузить программу в интернет и добавить раздел с обучением.

Мое приложение бесплатное. Чтобы оно стало платным, должны быть пользователи, команда и время. У меня пока нет ни того, ни другого, ни третьего. Я думаю, что в одиночку продвигать проект сложно. Круто, если кто-то покупает твой продукт и ты продолжаешь им руководить, но это уже совсем другая история.

Так как программа считает деньги пользователей, я сделал ее безопасной. Данные передаются по https: говоря простым языком, это значит, что данные, которые клиент отправляет на сервер, зашифрованы. Пароли хранятся в виде хэша. Никакой информации о пользователе, кроме почты и юзернейма, я не собираю. Адрес почты не обязательно должен быть настоящим: я прошу ее подтвердить, но можно этого не делать. Минус в том, что если зарегистрироваться с несуществующего ящика, то восстановить пароль будет невозможно. Хотя почту можно сменить в кабинете пользователя.

Как работает мое приложение

В основе лежит простой подход — покрыть обязательные расходы и накопить деньги. Пользователь заносит все доходы и обязательные расходы за месяц. Затем устанавливает процент от дохода, который хочет отложить.

Сейчас я стараюсь откладывать 40—55% от зарплаты. С сентября по декабрь 2020 года мы не могли ничего накопить: все деньги уходили на погашение ипотеки.

Обычно я заполняю данные за следующий месяц в последних числах текущего.

Общие правила. После того как вы внесли доходы, обязательные расходы, процент или твердую сумму сбережений, программа высчитывает свободные деньги. Они пойдут на повседневные траты — еду, бытовые мелочи и т. д. Из этой суммы формируется бюджет на день.

Если за день мы тратим меньше, чем можем, то программа делит остаток денег между остальными днями месяца. То же самое происходит, если мы вылезаем из дневного бюджета: приложение распределяет убыток между всеми днями месяца, начиная с завтрашнего. Таким образом бюджет на день увеличивается или уменьшается, если мы экономим или тратим больше, чем положено.

Каждому доходу и расходу можно присвоить категорию, чтобы показывать графики и строить отчеты. Но об аналитике расскажу дальше в статье.

На скрине выше видно, что мой бюджет на месяц составлял 23 226 ₽, или 774,21 ₽ в день. Сейчас я смотрю на эти суммы — и мне непонятно, как мы в них укладывались. Но до декабря 2020 года у нас с женой была одна цель — выплатить ипотеку. На это уходила основная часть доходов.

Категории расходов. Следующий шаг — каждый день вносить расходы, тоже с применением категорий. Их количество не ограничено: можно просто напечатать нужное наименование в поле «Категории» и сохранить — тогда категория появится с рандомным цветом. А можно добавить ее в личном кабинете: там есть возможность отредактировать цвет.

Кому-то нравится, когда все данные попадают в приложение автоматически после оплаты картой, но для меня внесение трат — что-то вроде медитации. Необходимость вносить все вручную отнимает не больше пары минут в день, но увеличивает вовлеченность. Часто я захожу по-быстрому добавить траты, а потом остаюсь в программе: рассматриваю графики, анализирую, что изменилось, строю планы. Считаю, что если кто-то не готов потратить 2 минуты в день на ведение бюджета, то с деньгами и накоплениями разобраться будет непросто.

Для каждой категории можно указать лимит трат. Например, недавно мы решили есть меньше сладкого и установили на эту категорию лимит в 1700 ₽. Мы укладывались в эту сумму с декабря по февраль, а в марте обнаружили вкусные чизкейки недалеко от дома и потратили на них 2700 ₽ за месяц. Статистику немного улучшил сентябрь: мы израсходовали всего 204 ₽. Тогда у нас в доме открыли фитнес-клуб, и мы в порыве борьбы за ЗОЖ смогли отказаться от сладкого на месяц.

Как приложение помогает копить

Для планирования больших покупок, на которые нужно копить, есть специальный раздел «Финансовые цели». Я выделил два подвида целей — финансируемые из сбережений и финансируемые независимо. Расскажу, в чем между ними разница.

Финансируемые из сбережений. Допустим, я каждый месяц откладываю деньги. В то же время я знаю, что я откладываю не просто так, а на отпуск, подушку безопасности, ремонт и инвестиции.

В таком случае я создаю цель, которая финансируется из сбережений, и говорю: «25% от всего, что я отложил, пойдет на отпуск, а 10% — на ремонт». Каждый раз, когда размер сбережений будет меняться, процент накоплений на отпуск тоже изменится без моего участия.

Мне важно понимать, когда я смогу достигнуть цели, поэтому я придумал механизм прогноза, который сообщает, через какое время я накоплю нужную сумму. Предсказание основывается на том, сколько я откладываю каждый месяц.

Пока финансовая цель активна, я могу посмотреть ее историю: сколько денег я потратил на нее в прошлом и сколько, вероятно, израсходую в любом месяце в будущем.

Я планирую инвестировать с помощью ИИС и получать вычет. Я открыл ИИС в Сбере, так как это мой зарплатный банк, но пока не перечислил деньги на счет. Планирую в мае 2021 года завершить цель «Подушка безопасности» и летом инвестировать с помощью ИИС. Начну с покупки различных ETF.

Цели, финансируемые независимо, не имеют ничего общего со сбережениями: я откладываю деньги на них вручную. Например, когда я досрочно гасил ипотеку, то не брал деньги из сбережений, а каждый месяц платил определенную сумму и заносил ее в обязательные расходы на странице бюджета. Но я хотел отслеживать прогресс движения к цели, поэтому прикрутил дополнительную функциональность: здесь также можно увидеть прогноз достижения цели, но все транзакции нужно каждый месяц добавлять самостоятельно.

В дополнение к трекеру целей в меню справа есть вспомогательные секции:

- «Зарезервировано». Сюда я добавляю деньги, которые накопил и по каким-то причинам не могу потратить. Это, например, подушка безопасности. Эти деньги — тоже часть накоплений, но они не участвуют в финансировании целей.

- «Потрачено». Когда я покупаю что-то крупное на деньги из сбережений, то могу записать их сюда.

- «Завершенные цели». Если я считаю, что достиг цели, то помечаю ее как завершенную, а приложение помещает ее в эту секцию.

Как приложение помогает анализировать траты

Еще одна важная деталь системы — это наличие аналитики, графиков, таблиц. Для этого у меня есть специальный раздел «Отчеты». Всего их четыре.

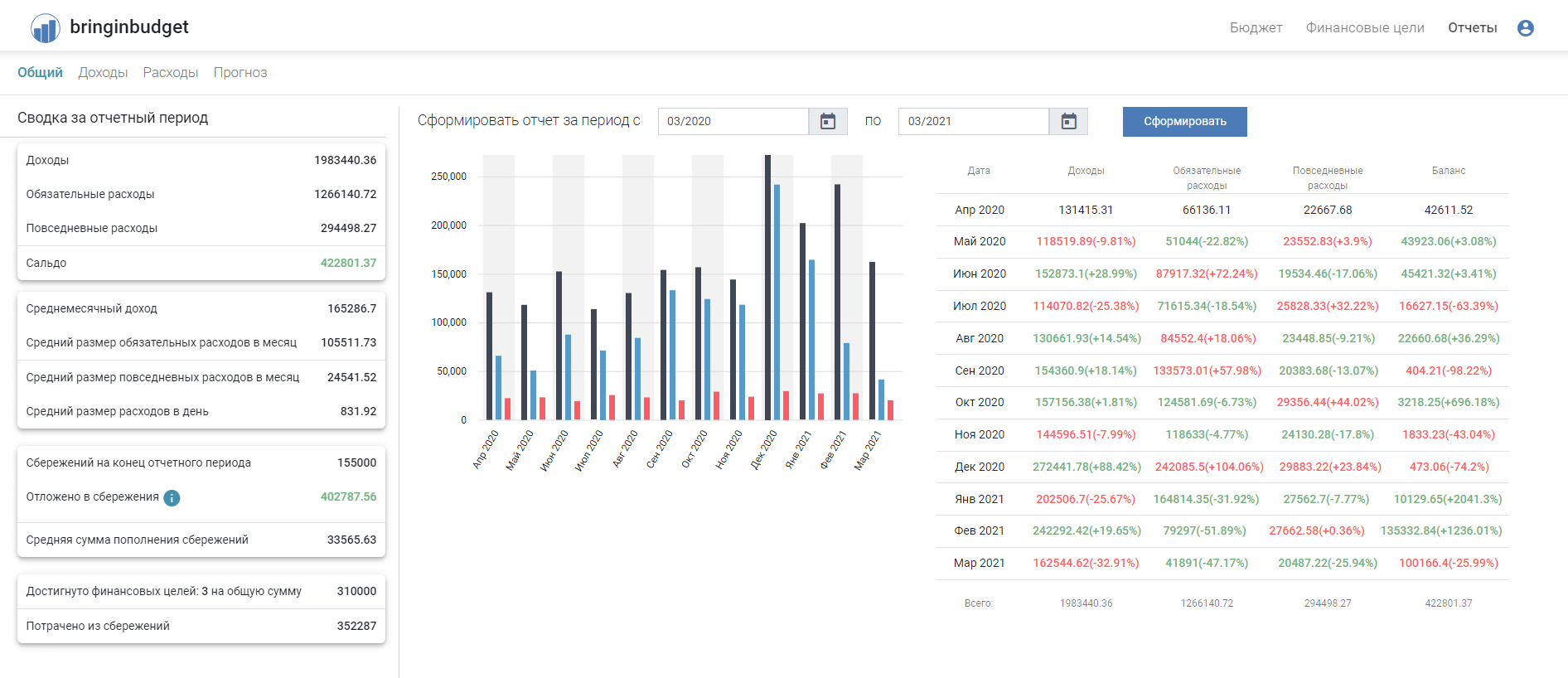

Общий. Здесь я собираю общую информацию за отчетный период, по умолчанию он равен одному году. Например, можно посмотреть соотношение доходов, обязательных и повседневных расходов, их изменение в процентах по месяцам. Здесь же я показываю средний уровень трат в день, сколько всего отложил в сбережения, сколько целей завершил за период.

Доходы. В этом отчете находится сводная информация по доходам и сбережениям. Например, можно посмотреть, как менялся доход от месяца к месяцу, сколько всего я заработал за период, в какой месяц и сколько отложил в сбережения.

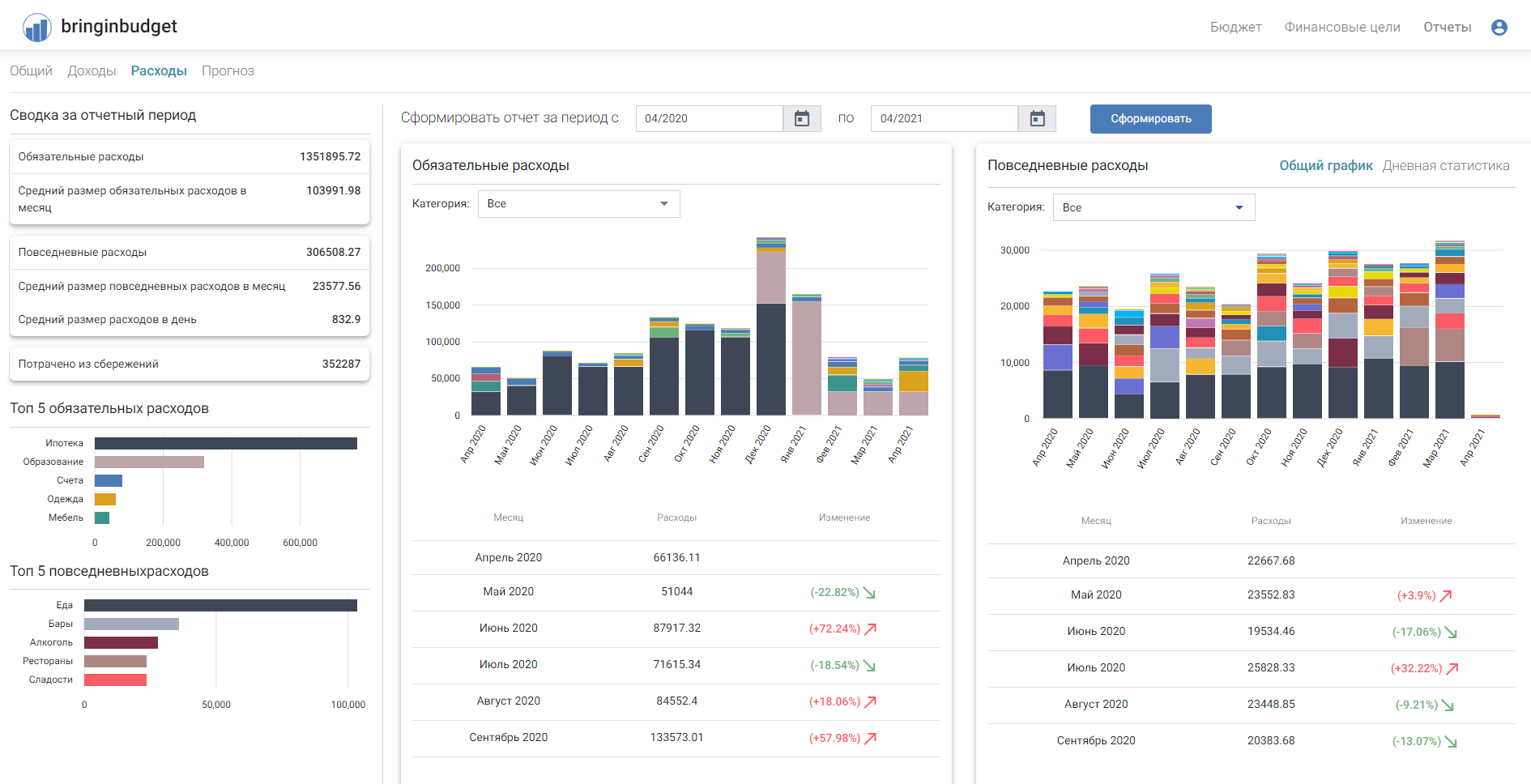

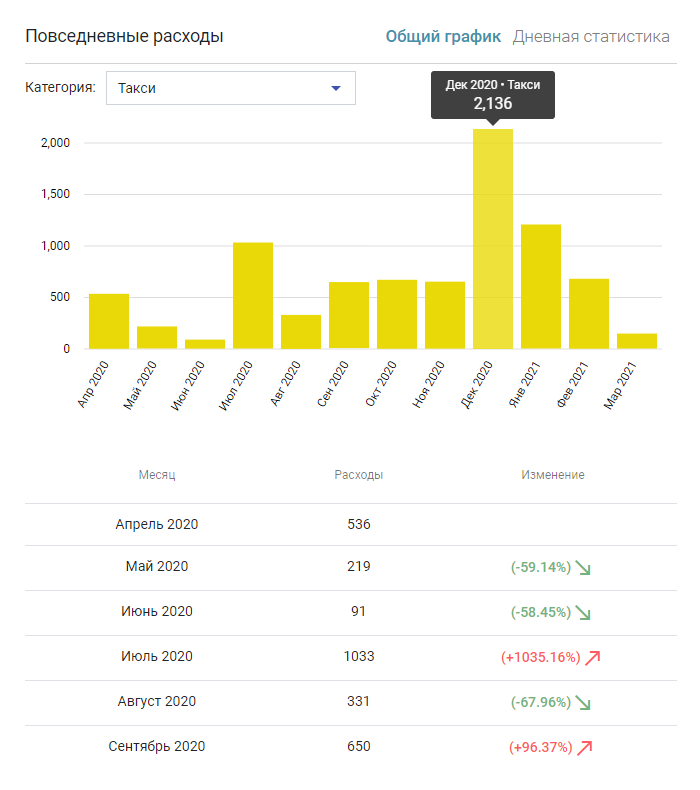

Расходы. Этот отчет мне нравится больше всего. Здесь есть как общая информация о расходах, обязательных и повседневных, так и сведения о тратах по отдельным категориям. С помощью этих графиков я стараюсь вычленять статьи расходов, которые выросли и теперь составляют значительный процент от всех трат. Если я такое вижу — это повод установить лимит в проблемной категории. Например, в феврале и марте у нас выросли траты на рестораны: в среднем в месяц уходило 6341 ₽. Поэтому я установил лимит на уровне 4000—5000 ₽ и старался больше ужинать дома.

Еще одна классная штука, которая мне нравится в этом отчете и которую я подсмотрел в Т—Ж, — это возможность узнать, сколько денег я потратил в определенный день недели, сколько трачу в будние и выходные дни, а также сколько дней вообще без расходов было в отчетном периоде.

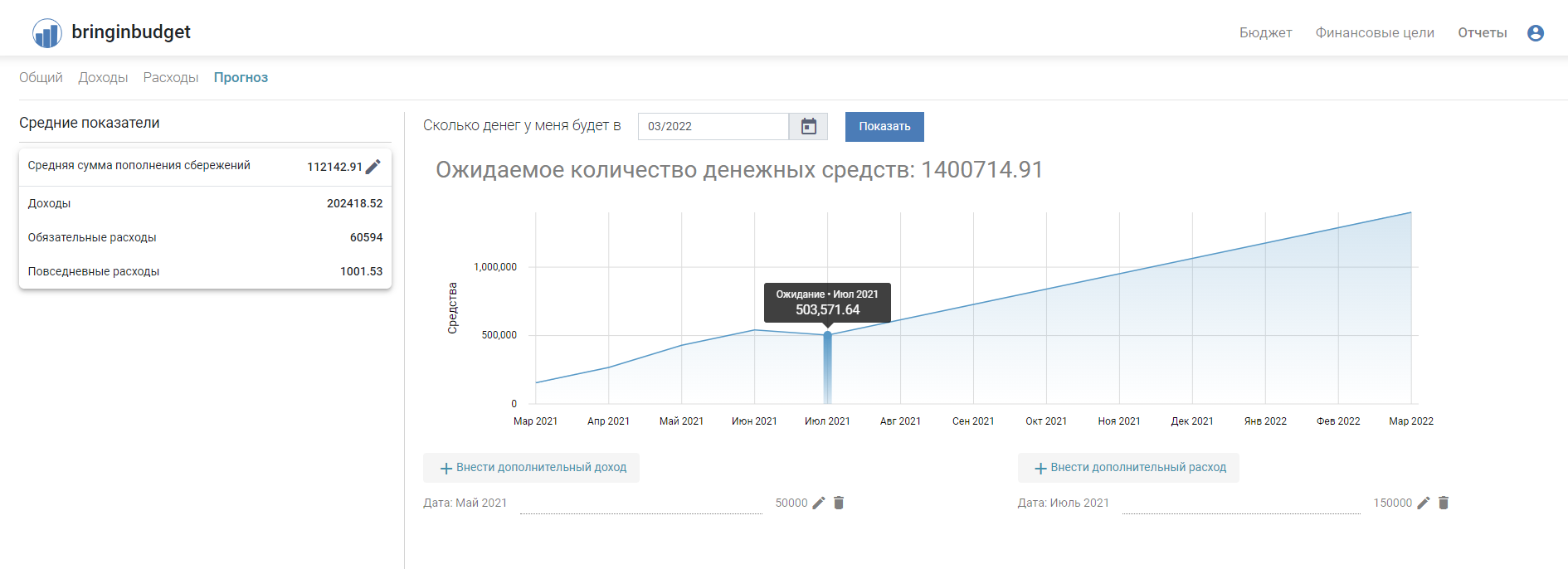

Прогноз. Мне было интересно, сколько денег у меня будет через год или два. Для этого я сделал специальный сервис. Он берет среднюю сумму, которую я откладываю, и подсчитывает, сколько я могу накопить к указанному времени.

Сумму средних накоплений можно поменять и посмотреть, что будет, если я начну откладывать больше. Там же можно добавить дополнительные расходы или доходы в определенные месяцы. Этот инструмент позволяет понять, в правильном ли направлении я двигаюсь, и показывает, будет ли у меня какой-то профицит в выбранный момент времени. Это помогает решить, могу ли я сегодня себе позволить крупные покупки.

Каких результатов я добился

Перестал переживать из-за трат. Для меня это самый важный результат. Я знаю, превышаю ли я дневной бюджет и какую сумму могу тратить каждый день. Если деньги кончаются, то приходится уменьшать сумму сбережений: например, ставлю не 50%, а 40% от дохода, который идет в накопления.

Мы никогда не берем деньги из уже сформированных сбережений, это табу. Они могут пойти только на то, ради чего мы их отложили, или на что-то экстренное и жизненно важное.

Когда начинаешь вести бюджет, сначала хочется быстрых и ощутимых результатов, но минимальная дистанция, на которой виден прогресс, — несколько месяцев. Учет финансов — это непрерывный процесс, в котором маленькие шаги очень важны. Я бы сравнил это с походом в тренажерный зал или с изучением иностранного языка: результаты видны не сразу, но если систематически заниматься, то они обязательно будут.

Закрыл ипотеку. Мы взяли кредит на 10 лет в конце 2017 года. Мы аккуратно вносили ежемесячный платеж — 16 157 ₽ — в течение первых двух с небольшим лет. С января по апрель 2020 года мы платили досрочно по 16 000 ₽ и откладывали от 35 000 до 45 000 ₽ в месяц.

В мае 2020 года мы взяли 150 000 ₽, которые накопили за пять месяцев, и пустили их на ипотеку. Еще 24 000 ₽ добавили сверху из зарплаты. После мы стали платить за ипотеку 50 000 ₽ досрочно, но все еще старались откладывать по 20 000—25 000 ₽.

В июле 2020 года мне повысили зарплату до 144 000 ₽. В августе мы снова досрочно внесли 150 000 ₽ и отложили 22 000 ₽. С сентября по ноябрь мы уже ничего не откладывали и вносили по 90 000—100 000 ₽ досрочными платежами. В декабре 2020 года мы внесли финальный платеж — 16 157 ₽ — и 136 000 ₽ досрочки. Помогли годовая премия и сторонний оффер: чтобы оставить меня на работе, наниматель снова повысил мне зарплату — общий доход стал 190 000 ₽.

Накопил на образование. Каждый месяц я откладываю на обучение в магистратуре около 32 000 ₽. Я уже оплатил первый семестр — 225 000 ₽. Теперь коплю на второй и третий. Также стараюсь отложить в сбережения не менее 40% от дохода.

Смог сконцентрироваться на увеличении дохода и на понимании того, что для этого нужно сделать. Опытным путем я понял, что мне необходимо от трех до шести месяцев, чтобы привыкнуть к новой зарплате. После этого я стараюсь снова увеличить заработок.

Я пишу эту статью в апреле 2021 года, и мой доход составляет 190 000 ₽. Ничего выдающегося, но в целом я считаю, что нахожусь на правильном пути.

Что в итоге

- Сама по себе экономия — это хорошо, но без попыток увеличить доход это не приведет к кардинальному изменению уровня жизни.

- Ведение бюджета — постоянный процесс, в котором роль терпения и маленьких шагов очень велика.

- Использование подхода из статьи позволяет избегать кассовых разрывов и всегда знать, сколько денег можно потратить в тот или иной момент.

Если вы хотите попробовать мое приложение, то можете сделать это по ссылке. Приложение бесплатное, и рекламы там тоже нет.