Что будет с ценами после отмены льготной ипотеки

Основным фактором, который повлияет на цены на жилье летом 2024 года, будет сворачивание льготной ипотеки с господдержкой под 8%.

Популярная программа льготного кредитования прекратит действовать 1 июля. Пока неизвестны точные параметры, как все будет выглядеть: отменят льготную ипотеку совсем или только частично. Но настроения понятны: государство сокращает механизмы поддержки, чтобы устранить перекосы в ценах между новостройками и вторичкой и оздоровить рынок.

Вместе с экспертами разбираемся, чего ожидать и когда покупать недвижимость, если есть возможность подождать.

«Роль ипотеки на рынке недвижимости сильно преувеличена»

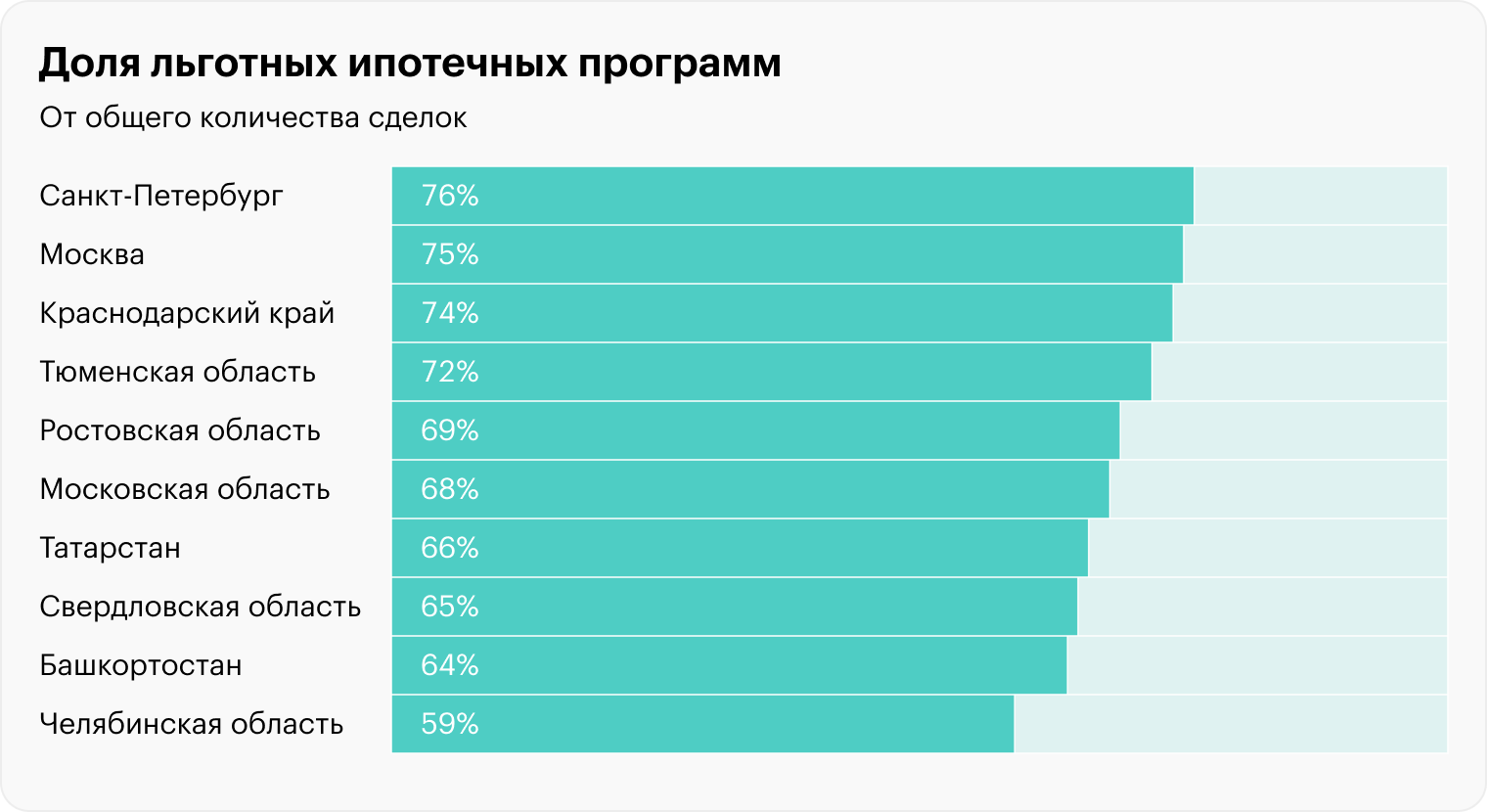

Предполагаю, что льготную ипотеку с господдержкой под 8% точно отменят для квартир в крупных городах. Это затронет Москву, Московскую область, Санкт-Петербург и Ленобласть. В России есть регионы, где мало строят и мало покупают, там льготную программу могут сохранить.

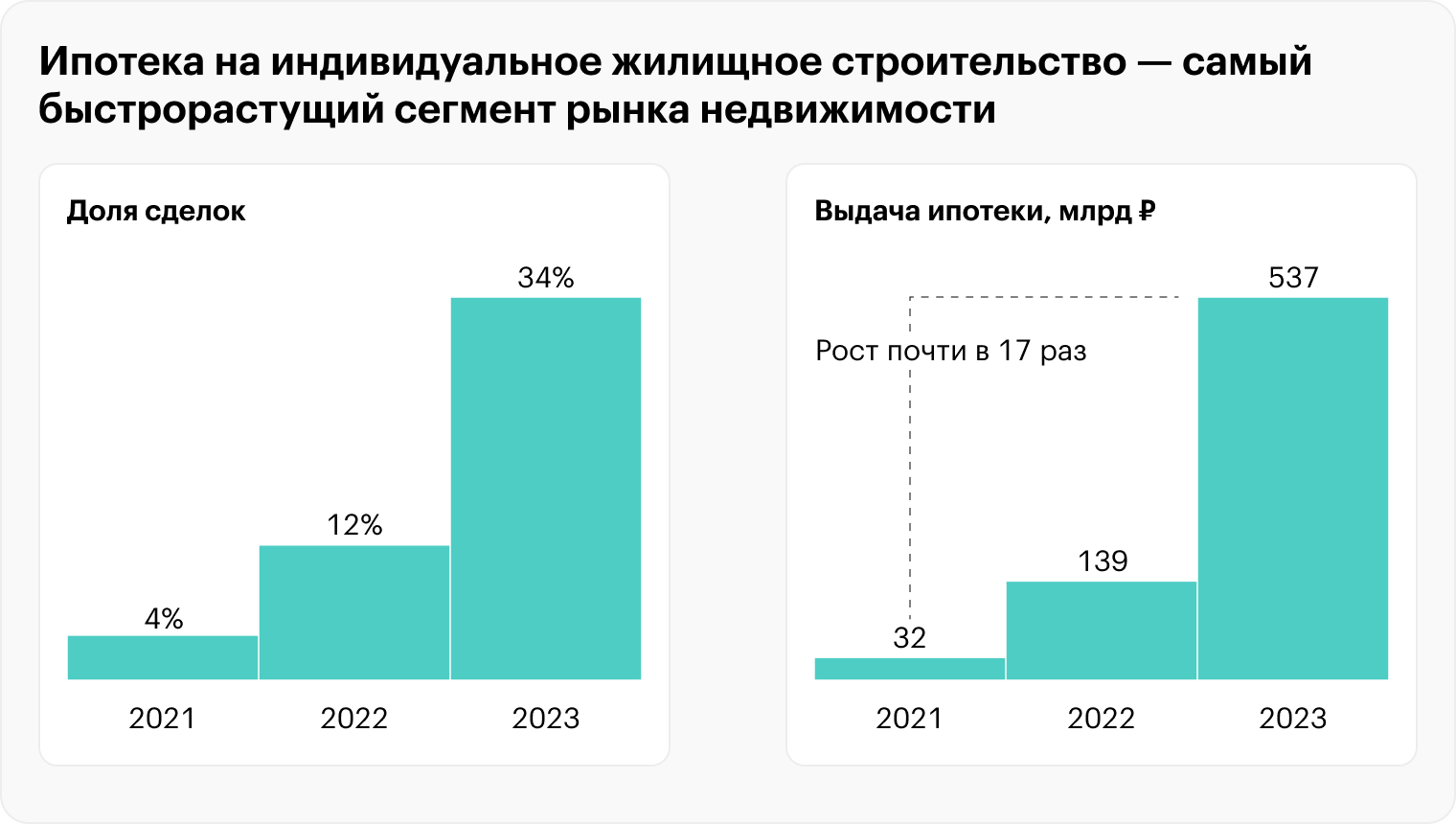

Я сильно удивлюсь, если отменят льготную ипотеку на ИЖС. Государство бросает большие силы, чтобы люди строили жилье самостоятельно. Это помогает решить проблему с количеством квадратных метров на человека, при этом не отвлекает силы застройщиков.

Вот что произойдет там, где исчезнет льготная ипотека под 8%.

Застройщики будут держать цены. Преимущество новостроек потеряется, когда ставки по ипотеке станут рыночными. Логично было бы подумать, что застройщики снизят цены и доведут их до уровня вторичного рынка. Но вряд ли все будет так просто.

Застройщики понимают, что, если сделают это, они убьют спрос, потому что люди, которые покупают новостройки, готовы ждать. Они готовы и через пять лет купить квартиру — если увидят снижение цен, подождут. То же самое понимают банки, которые дают застройщикам деньги на проектное финансирование. Они не хотят снижения стоимости объектов, чтобы, например, дом ценой 800 млн рублей вдруг стал стоить 700 млн рублей. Это значит, что стоимость актива, на который банк давал деньги, упала. А зачем это банку?

Полагаю, застройщики будут держать цены за счет сокращения прибыли. То есть цены не скидываем, но готовы поступиться прибылью. Одновременно будут стимулировать спрос: сами субсидировать ставки, предлагать траншевые ипотеки, чистовую отделку по той же цене.

Покупатели будут больше интересоваться вторичкой. Для части покупателей будут не интересны предложения застройщиков, при этом они не будут подходить под оставшиеся льготные программы, например ИТ-ипотеку. Они и будут перетекать во вторичку.

Но этот дополнительный спрос сформируется не в том объеме, чтобы серьезно повлиять на рынок. Нужно понимать, что роль ипотеки на рынке недвижимости сильно преувеличена. По данным с 2019 по 2023 год, на вторичном рынке с ипотекой совершалось только 30% сделок. На первичном — 84% в 2023 году и 65% в 2022 году.

Такой рост в 2023 году возник как раз из-за льготной ипотеки, но в среднем около 50% первичного жилья покупается с ипотечными деньгами. А теперь добавьте все манипуляции, которые будут делать застройщики, оставшиеся на рынке, ИТ- и семейную ипотеку. Первичка хуже, но будет продаваться, а вторичка до конца лета точно будет ровной.

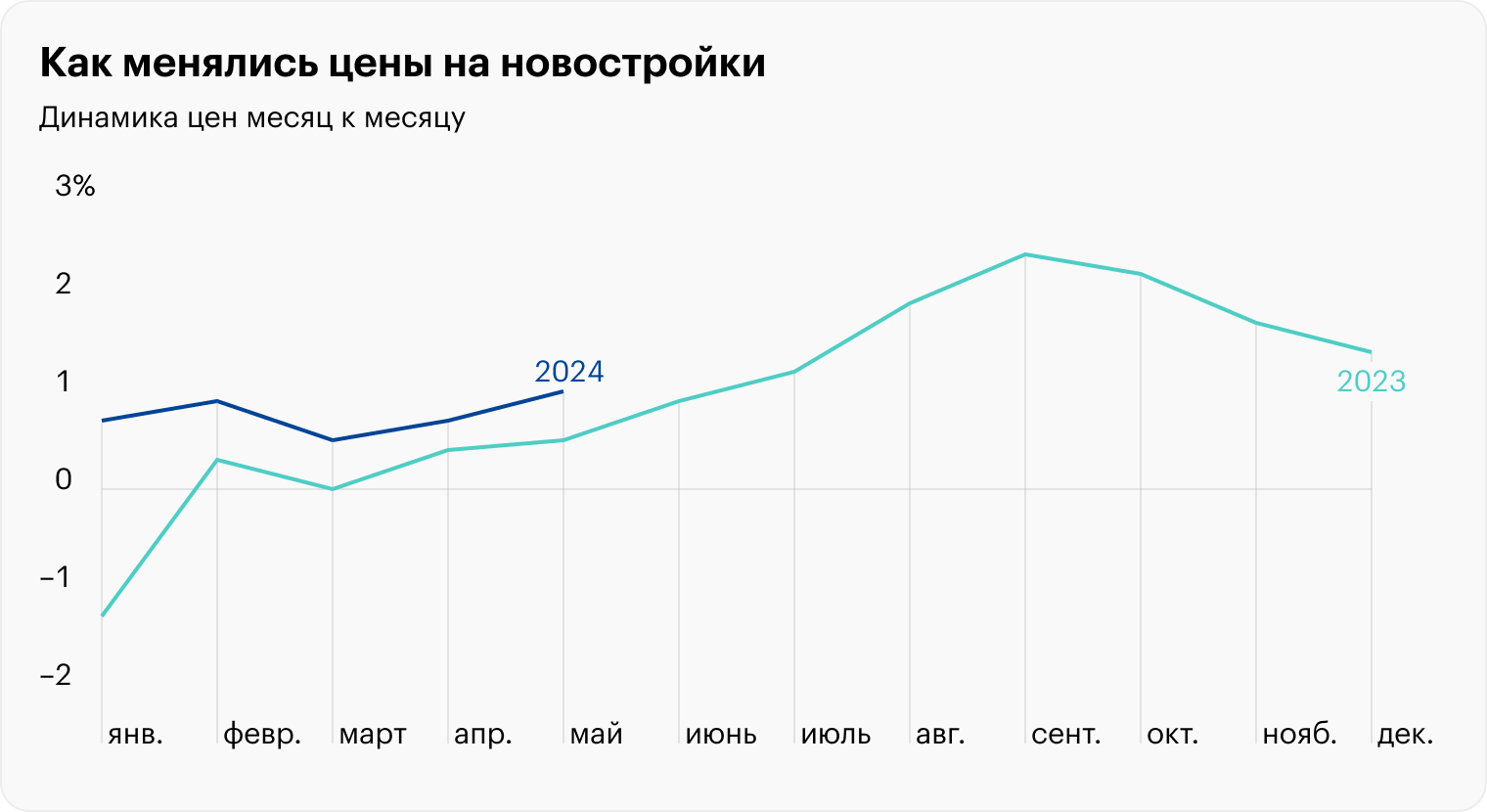

Ясность появится в лучшем случае осенью. Люди привыкли, что осенью цены на недвижимость растут. И даже на фоне высокой ключевой ставки это может произойти. Потенциал для роста цены существенно выше, чем потенциал для ее падения.

Думаю, летом цены останутся неизменными, а осенью есть вероятность повышения. Это будет не бурный рост 2020—2021 годов, а небольшая попытка компенсировать инфляцию, провалы 2022 года. Но мы находимся в зоне высокой турбулентности — загадывать тяжело.

«Застройщикам придется придумывать новые схемы»

В лидерах среди льготных ипотечных программ на новостройки в 2024 году — семейная ипотека. У нее очень простые условия. По итогам первого квартала 2024 года на долю семейной ипотеки пришелся 51% всех выданных льготных кредитов. Поэтому отмена льготной ипотеки под 8% уже не так сильно скажется на рынке, как если бы ее отменили годом раньше — в июле 2023 года. Новостройки будут пользоваться спросом.

По абсолютному количеству выдаваемых ипотечных кредитов в 2024 году лидирует вторичный рынок, даже с такими высокими ставками: 17—18% на вторичку против 5–8% на новостройки. За пять месяцев 2024 года на покупку готового жилья банки выдали 366 тысяч кредитов, а на новостройки — 189 тысяч. Это связано с тем, что под более высокий процент заемщики покупают жилье по более низкой цене. К тому же они надеются снизить процент позже при помощи рефинансирования.

На рынке новостроек, пусть ставка и ниже, дольщики покупают более дорогое жилье. Разница в ценах между готовым и новым жильем в разных регионах колеблется от 20 до 40%. Такая разница обусловлена еще и тем, что на вторичке много давно построенного жилья. Сравнение идет между новыми домами в новостройках и старыми, еще советской постройки, на вторичном рынке. То есть не получится купить на вторичке за 6 млн рублей квартиру того же качества и площади, что стоит 10 млн рублей в новостройке.

После отмены льготной ипотеки под 8% и вероятного ужесточения условий семейной застройщикам для поддержания спроса придется придумывать новые схемы. Но такие акции, какие были в 2022—2023 годах, с околонулевой ипотекой, продвигать не получится. Центробанк следит, чтобы на рынке больше не появлялись подобные программы.

Вот что могут предложить девелоперы:

- Новые варианты рассрочек. Например, станут удлинять срок выплат, чтобы снизить ежемесячные или ежеквартальные платежи, или рассрочка будет как альтернатива ипотеке.

- Траншевую ипотеку, когда кредит выдают частями. Первый транш — небольшая часть стоимости жилья, и первые годы, до ввода дома в эксплуатацию, дольщик вносит символические ежемесячные платежи. Таким образом, он может по-прежнему продолжать снимать жилье, пока его квартира строится.

- Ипотеку с отсрочкой первоначального взноса. Такая уже есть на первичном рынке, но может стать интереснее для заемщиков, у которых нет сразу полной суммы взноса, но в ближайшие 3—6 месяцев они ее соберут. По такой программе ипотеку можно оформить сейчас, а первоначальный взнос уплатить потом равными частями в течение 6—12 месяцев вместе с ежемесячным платежом.

- Класть деньги на аккредитив вместо эскроу-счета, хотя Центробанк резко высказался против такой схемы.

Кто сейчас берет ипотеку?

На форуме недвижимости «Движение» Ольга Сидоренко рассказала о результатах исследования портрета ипотечного заемщика среди пользователей платформы.

Вот выводы:

- В основном квартиры покупают люди от 31 до 42 лет. Семейные покупатели с детьми преобладают над одинокими в полтора раза: вероятность одобрения у них выше.

- Заметен общий тренд на рост указываемого уровня дохода в заявках. Это началось с момента ужесточения денежно-кредитной политики. Выросли группы с доходом от 90 000 до 140 000 ₽ и от 220 000 ₽.

- Существенно выросла сумма первоначального взноса — с 10 до 30%. Этот факт находит подтверждение в повышении стоимость квартир на рынке в целом. Требования банков к высокому первоначальному взносу сохранятся, как и тренд на ужесточение проверок заемщиков.

- Общая одобряемость заявок с середины 2023 года снизилась с 86 до 76%. Это связано с ужесточением требований банков к заявкам и заемщикам.

- Одобряемость у одиноких покупателей снизилась в три раза. Тренд на снижение сохранится до конца года.

«Льготная ипотека очень расслабила застройщиков. Им придется заново учиться продавать», — говорит эксперт.

«Повышение доступности новостроек должно происходить не за счет льготной ипотеки»

В других странах доступность жилья обычно оценивается по доступности его приобретения в собственность на рыночных условиях, а вот под доступным жильем, напротив, понимается доступная аренда, а не покупка. Обеспечение доступным арендным жильем граждан с низкими доходами — в фокусе внимания многих стран и городов, которые направляют бюджетные деньги на субсидирование такой аренды.

В России иной подход: бюджетные деньги направляются на субсидирование ипотеки на всем рынке жилищного строительства и для любых приобретателей жилья, в том числе тех, кто в поддержке не нуждается. За счет программы льготной ипотеки такие люди обеспечиваются не просто жильем, а активом, причем весьма дорогостоящим. Такая постановка вопроса, на мой взгляд, некорректна.

Жилье — это не актив. Жилье — это в первую очередь достойные условия проживания. Поэтому считаю, что государство должно тратить бюджетные деньги на обеспечение доступного жилья для людей, которые сами это сделать не в состоянии. И в другой форме — через субсидирование некоммерческой аренды.

За счет льготной ипотеки подогрели спрос на первичном рынке так, что это привело к существенному росту цен, который свел на нет положительный эффект от льготной ипотеки. Бюджет взял на себя обязательства перед банками по льготным ипотекам на 30 лет и уже сегодня тратит на это триллион рублей в год. Надеюсь, ключевая ставка будет снижена и Минфину не придется каждый год этот триллион платить. Но наращивать долгосрочные обязательства уже невозможно.

Ажиотажа на рынке новостроек нет даже в мае и июне, перед окончанием льготной ипотеки, потому что уже выбрали весь спрос. Использовали все методы: увеличивали срок ипотеки, снижали проценты, даже уменьшали размер квартир — хотели подогнать его под тех, у кого денег мало. Но, кажется, уже сделай ипотеку под 0%, все равно пойдут по третьему кругу те, кто купил квартиру себе, потом инвестиционную, а теперь возьмет на всякий случай для детей. Все это крутится вокруг группы платежеспособного населения, которая может себе позволить играть в ипотечные игры.

Считаю, что повышение доступности жилья на первичном рынке должно происходить не за счет льготной ипотеки, а за счет роста доходов населения. Для оценки доступности жилья обычно применяется индикатор — коэффициент доступности жилья, который отражает соотношение цены на жилье и доходов домохозяйств. Если доходы населения растут быстрее, чем цены на первичном рынке, в соответствии с таким показателем фундаментальная доступность новостроек повышается.

Снижения цен на новостройки, полагаю, не будет. У нас на первичных рынках жилья цены очень «мягкие» на повышение и «жесткие» на понижение. У застройщиков сегодня сложились такие финансовые стратегии, что они скорее прекратят наращивать бизнес, нежели понизят цены. На завершающихся стройках многоквартирных домов свою прибыль они уже получили, теперь, может быть, предложат какой-то дисконт на оставшиеся нераспроданные квартиры. Но выходить на рынок с новыми проектами по более низким ценам, думаю, они не будут.

Больше материалов о покупке квартир и домов, обустройстве и ремонтах — в нашем телеграм-канале «Свой угол». Подписывайтесь, чтобы ничего не пропустить: @t_nedviga