Что происходит с ценами на новостройки осенью 2024 года

Центробанк считает, что в трети регионов цены на новостройки снижаются, а в остальных идет замедление роста.

Даже на фоне ключевой ставки 19% и ужесточения льготных программ рынок недвижимости топчется на месте и не спешит падать: в августе новостройки в среднем по стране подорожали на 0,1%.

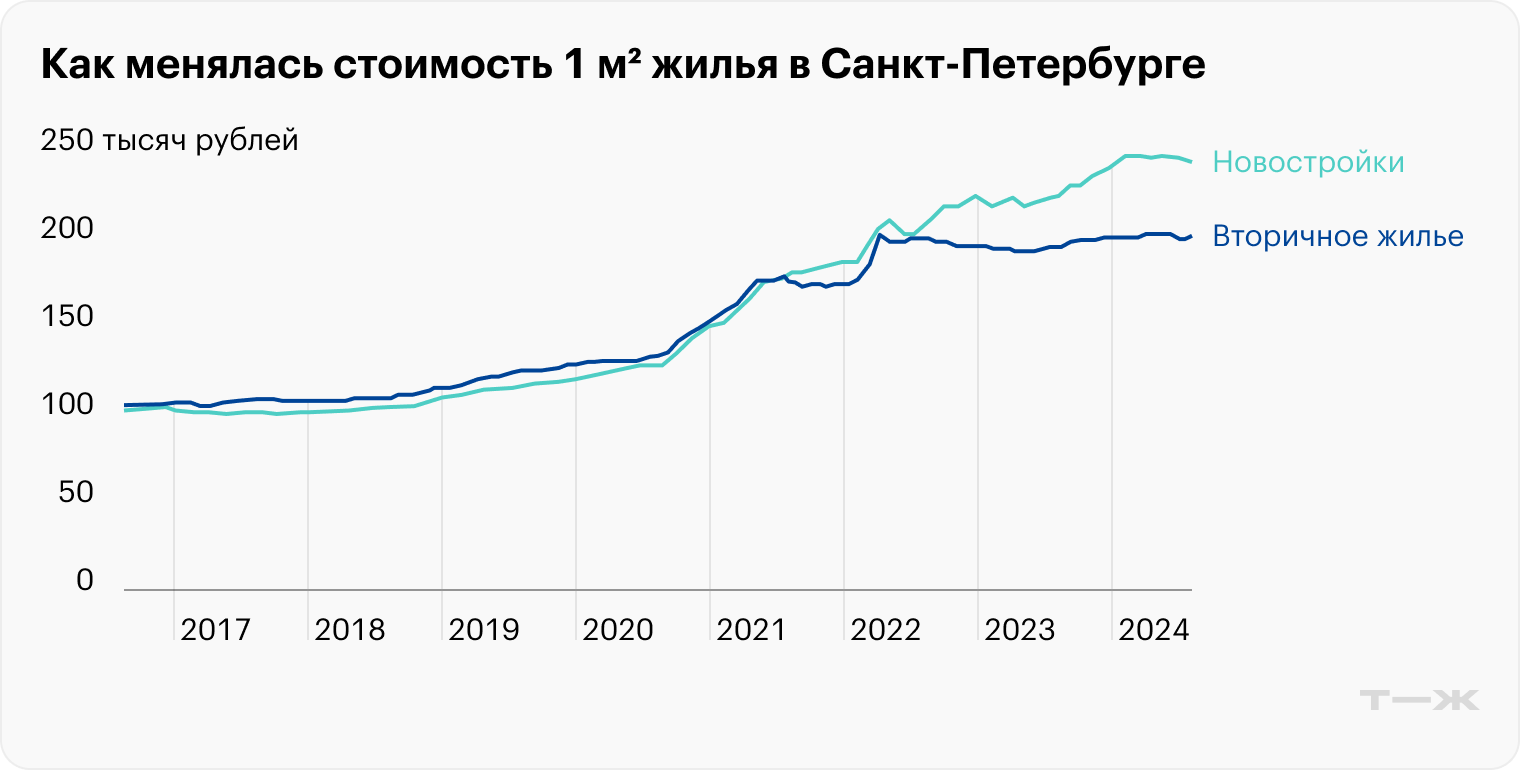

С 2022 по 2024 годы я инвестировал в студии в Санкт-Петербурге и тщательно анализировал предложения застройщиков. Расскажу о своих наблюдениях и приведу статистику по стране.

Что вы узнаете

Что влияло на рынок в 2024 году

Вот какие факторы говорят за охлаждение рынка недвижимости.

Ужесточение денежно-кредитной политики. В июле 2023 года Центробанк запустил цикл повышения ключевой ставки. Стартовав с 7,5% к сентябрю 2024 года, ставка достигла 19%, и это не предел. Регулятор заявил о готовности повышать ставку и дальше и собирается удерживать ее высокой столько, сколько потребуется, чтобы таргетировать инфляцию к целевым 4%.

Текущая ключевая ставка означает, что ипотечный кредит банки выдают под 20—21%. К такой долговой нагрузке большинство населения не готово. Многие предпочитают пока держать накопления на депозитах под хороший процент.

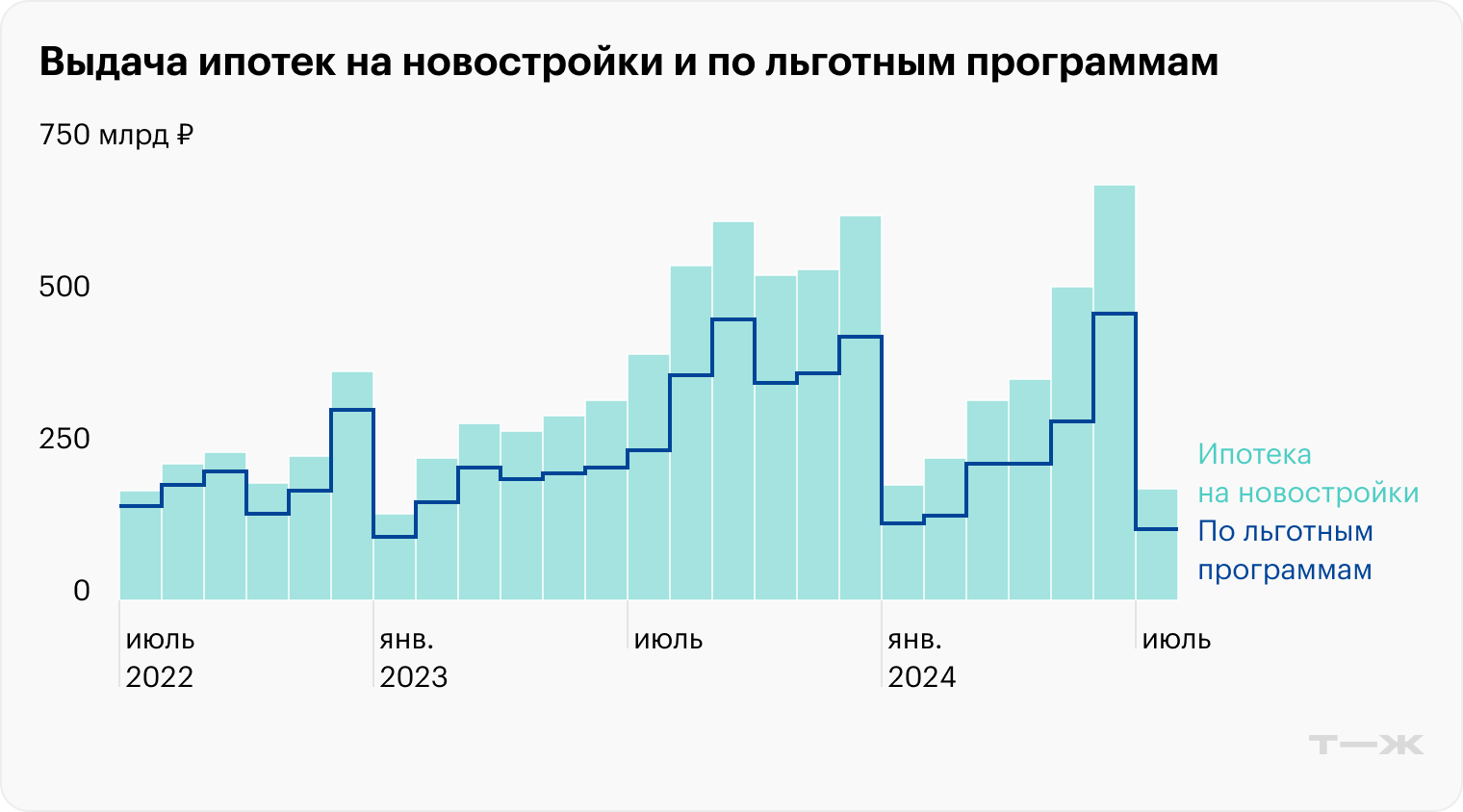

Сворачивание льготных программ. В июле 2024 года перестала действовать ипотека с господдержкой под 8%, а также ужесточили условия по семейной ипотеке под 6%. Последняя программа продолжила действовать для семей с детьми до шести лет, с двумя несовершеннолетними или в которых есть дети с инвалидностью.

Также в июле ставка по ИТ-ипотеке выросла с 5 до 6%, а кредиты перестали выдавать в Москве и Санкт-Петербурге.

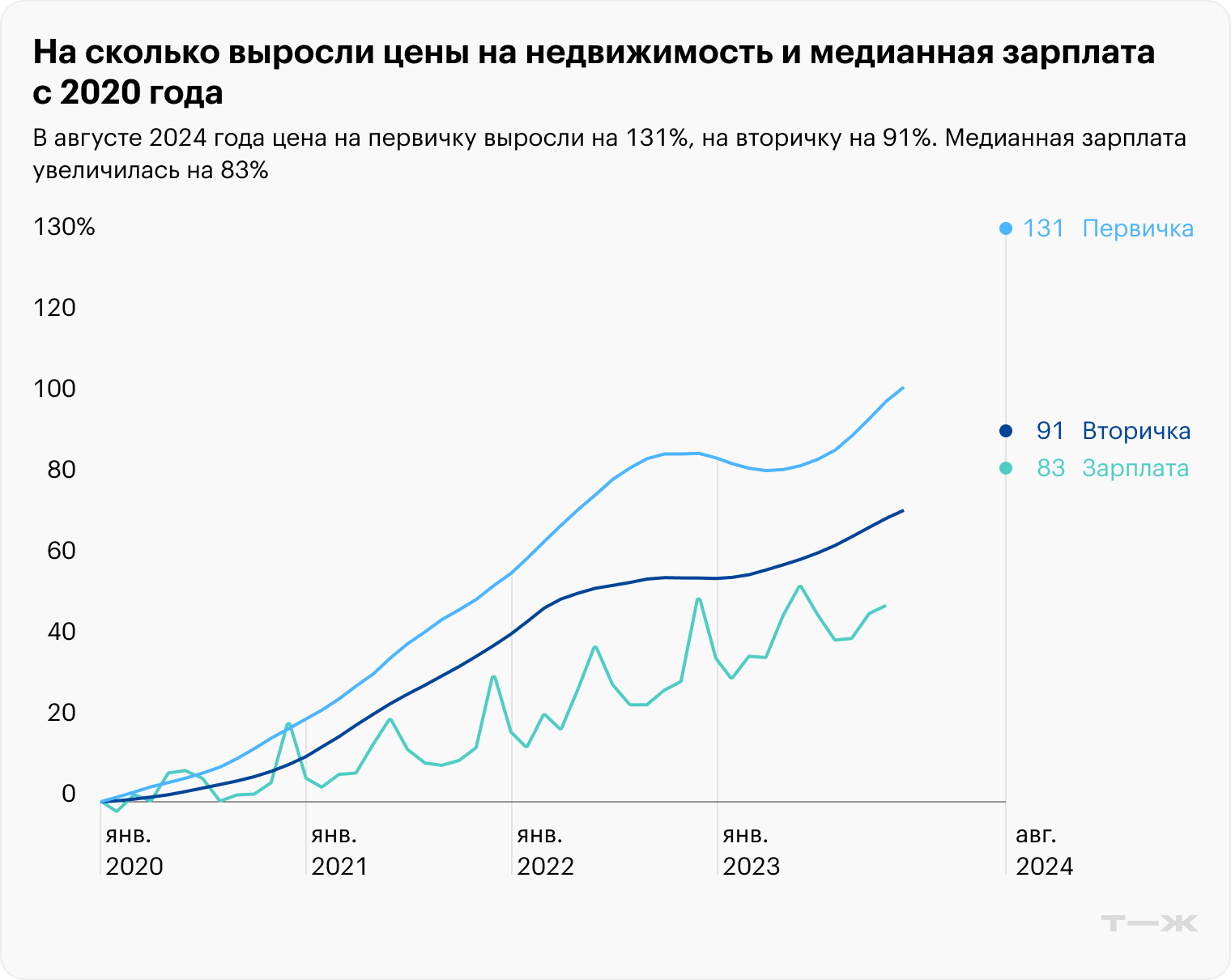

Льготные программы пользовались популярностью. Их запустили в 2020 году, и за последующие четыре года цена на новостройки удвоилась. На вторичку за то же время она выросла на 70%. Жилье в новостройках стало дороже подержанного, хотя исторически было наоборот.

Ужесточение условий для ипотек идет и на уровне банков. Так, в августе ВТБ повысил размер первоначального взноса до 30%, а в сентябре — до 50%. А Сбер и вовсе перестал принимать заявки на льготную ипотеку, так как исчерпал лимиты.

Что с динамикой рынка

Рынок охлаждается, но не спешит падать. Так, в августе по стране новостройки подорожали в среднем на 0,1%, что стало минимальным месячным ростом с марта 2023 года. Для сравнения: в июне и июле цены выросли на 1,4 и 0,4%.

Всего с января по август 2024 года новостройки в России подорожали на 6%. В целом это уже достаточно высокая база, чтобы к концу года рост цен был сопоставим с тем, что был в прошлом. В 2023 году, по данным Сбериндекса, новостройки подорожали на 7,9%.

При этом объемы выдачи ипотек падают. В июле россияне взяли их вдвое меньше, чем в июне: 107,2 тысячи на сумму 356 млрд рублей против 202,4 тысячи на 788,5 млрд. А если сравнивать год к году, количество и объемы рухнули на 37,2 и 44,9% соответственно.

В августе 2024 года банки выдали 116 тысяч кредитов на 375 млрд рублей. К августу прошлого года количество и объемы просели на 46 и 56% соответственно. По итогам восьми месяцев 2024 года выдано 984 тысячи кредитов на 3,6 трлн рублей: падение показателей на 19 и 21% к аналогичному периоду 2023 года.

При этом ипотеки по рыночной ставке снизились по количеству на 29% и по объемам на 51%. Этот спад меньше, чем ожидали аналитики, так как выросли доходы населения и действуют акционные программы от застройщиков: субсидированные ставки, траншевая ипотека и прочие.

Структура кредитов тоже поменялась: сейчас на льготную ипотеку приходится около половины выданных кредитов, тогда как в июне было 86,4%. Доля кредитов по рыночной ставке в июле увеличилась на 59,7%. Об этом говорит и возросшая средневзвешенная ставка: она поднялась с 7,6 до 10,2% годовых. На вторичном рынке средняя ставка выросла с 9,8 до 12,5%. Она ниже рыночной, так как на вторичку тоже действуют льготные программы.

Итак, кредиты стали дороже, объемы выдачи падают, но цены остаются прежними. Попробуем разобраться, почему так.

Почему цены не падают

Если в ближайшие месяцы цены могут стагнировать или немного упасть, то в более долгой перспективе рост цен неизбежен. Вот несколько причин:

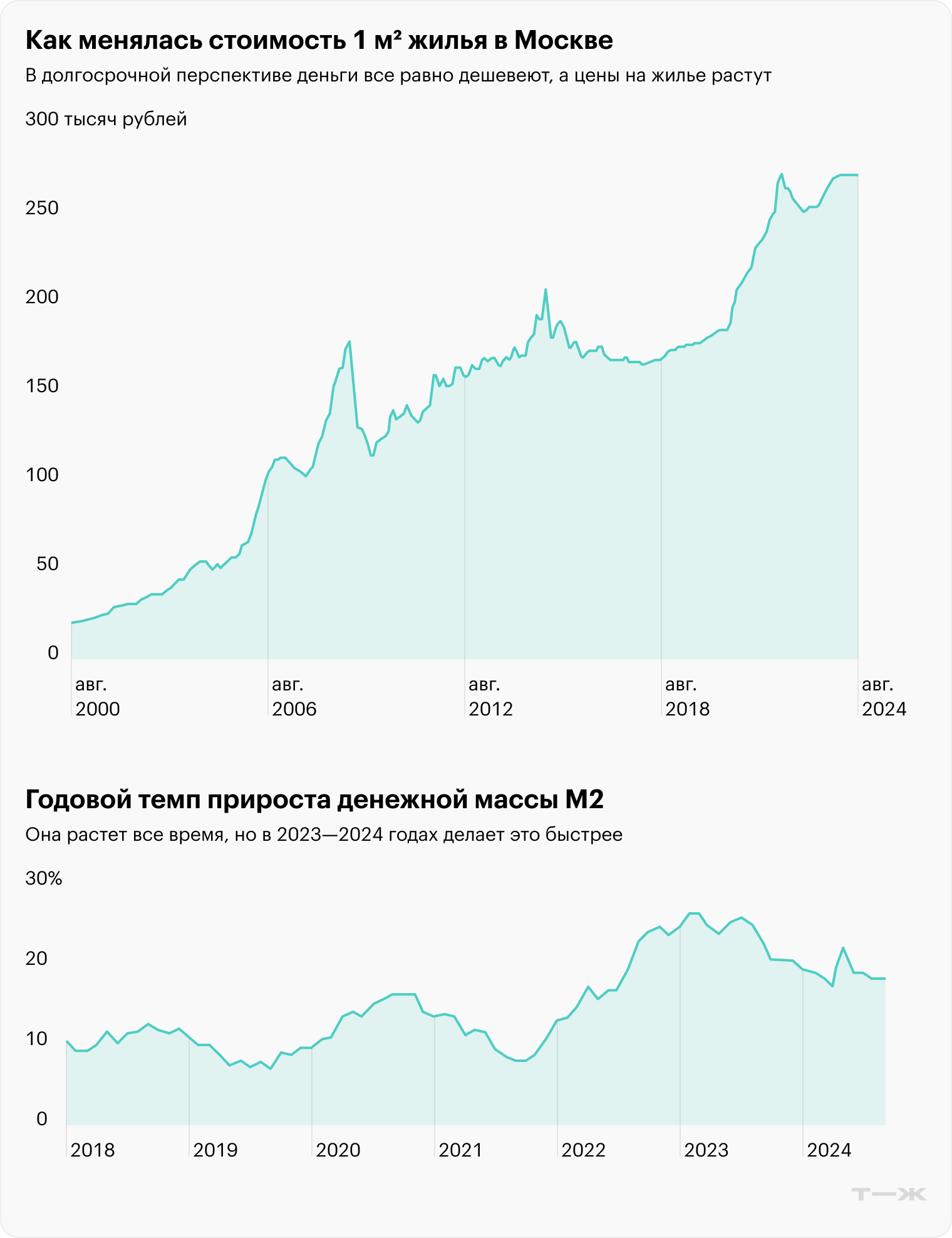

- Исторически рынок недвижимости только растет. Так, за последние 20 лет недвижимость в Москве росла в среднем на 12,4% в год при среднегодовой инфляции 8,2%.

- Мы находимся в периоде высокой инфляции. В сентябре годовая инфляция на уровне 9%, по итогам года Минэкономразвития ожидает 7,3%. Цены на недвижимость продолжат расти, так как себестоимость жилья увеличивается вслед за ростом цен на материалы и зарплатами рабочих.

- Растет денежная масса. Посмотрим на показатель M2, который показывает количество денег в экономике: сколько их у предприятий и потребителей, в том числе в виде наличных и на депозитах. В сентябре 2024 года М2 составил, по оценке Центробанка, 106,6 трлн рублей, увеличившись за август на 2,1%. А годовой прирост — 18,3%. Другими словами, денег становится больше, они дешевеют и это ведет к переоценке активов.

- Растет количество денег на депозитах и потенциал отложенного спроса. В первом полугодии 2024 года объем средств на вкладах вырос на 13,5% — до 67,9 млрд рублей. Также по итогам года россияне получат 4 трлн рублей в виде процентов по вкладам. Как только Центробанк перейдет к снижению ключевой ставки, все эти деньги хлынут в другие активы, в том числе — в недвижимость. Это разгонит спрос и спровоцирует новый виток роста цен.

Есть и еще один момент: предложение слабо растет и на первичном, и на вторичном рынках.

Что делают застройщики. Девелоперы и банки не заинтересованы в снижении цен на квартиры.

Девелоперам это невыгодно, так как падает маржа бизнеса. То есть разница между себестоимостью жилья и ценой продажи сужается — и компания получает меньше прибыли.

Что касается банков, то они кредитуют стройку, недострой у них в залоге. Если падают цены, падает стоимость залога. То же касается и кредитования покупателей: банки выдают деньги на покупку квартиры и она служит залогом. Если цены обвалятся, залог подешевеет. И если банк будет реализовывать такую квартиру на аукционе — например, если заемщик перестанет платить, — он не отобьет потраченные деньги и окажется в минусе.

Чтобы поддержать спрос, застройщики с банками предлагают субсидированные программы. Например, можно купить более дешевую ставку по ипотеке за счет удорожания квартиры на 10—20%. В моменте покупателям это выгодно, так как сильно снижает ежемесячный платеж и нагрузку на семейный бюджет. А удорожание не так важно: с течением времени рыночные цены так или иначе подтянутся к этому уровню.

Другой популярный вариант — рассрочка до ввода объекта в эксплуатацию. В первые годы покупатель почти ничего не платит, а дальше вступает в силу рыночная ставка. К тому моменту ключевая ставка уже может снизиться и кредит можно рефинансировать.

Такие варианты ипотек от застройщиков не нравятся Центробанку, так как это разгоняет цены и может быть небезопасно для покупателей. ЦБ дополнительно регулирует эту сферу и вводит новые ограничения — это придавливает спрос. А покупатель в такой ситуации, скорее всего, пойдет на вторичный рынок, где жилье уже готовое и дешевле.

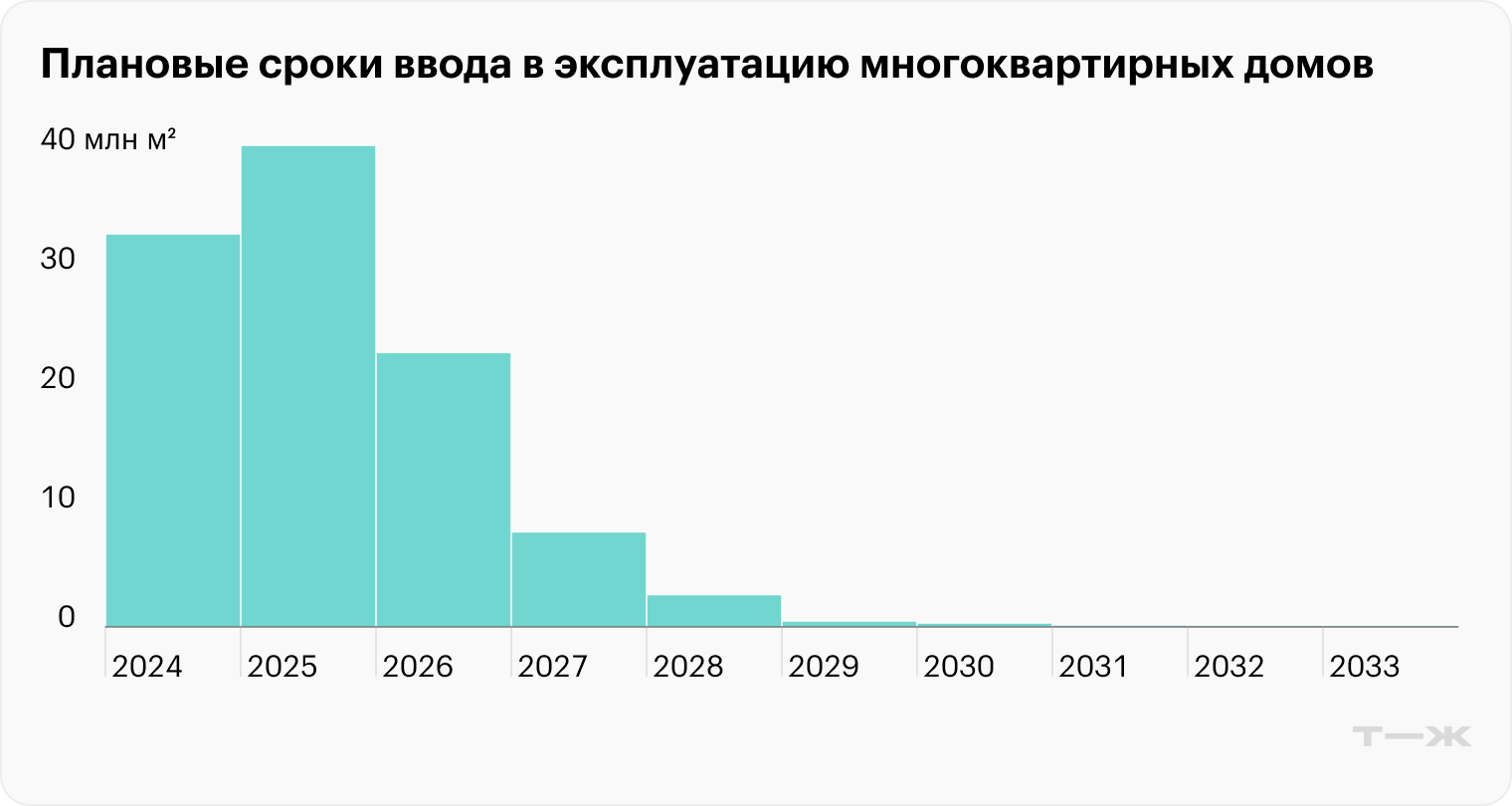

Застройщики могут ограничить предложение — замедлить объемы стройки, но скорее по проектам на стадии согласования. Ведь цикл стройки занимает несколько лет, и если она уже запущена, дешевле завершить объект, чем консервировать. Кроме того, девелоперам нужно наполнять эскроу-счета, так как от объема денег на них зависят ставки по финансированию стройки.

Что происходит на вторичке. Предложение тут тоже не растет, и далеко не все продавцы готовы уступать в цене. К тому же встает вопрос, куда вложить вырученные с продажи деньги.

Из консервативных вложений депозиты — краткосрочная история, и проценты по ним лишь отбивают инфляцию. А недвижимость не только растет в цене вслед за инфляцией, но и может давать доходность сверху за счет сдачи в аренду. Рынок аренды на подъеме, ведь многие отложили покупку квартиры из-за высокой рыночной ставки.

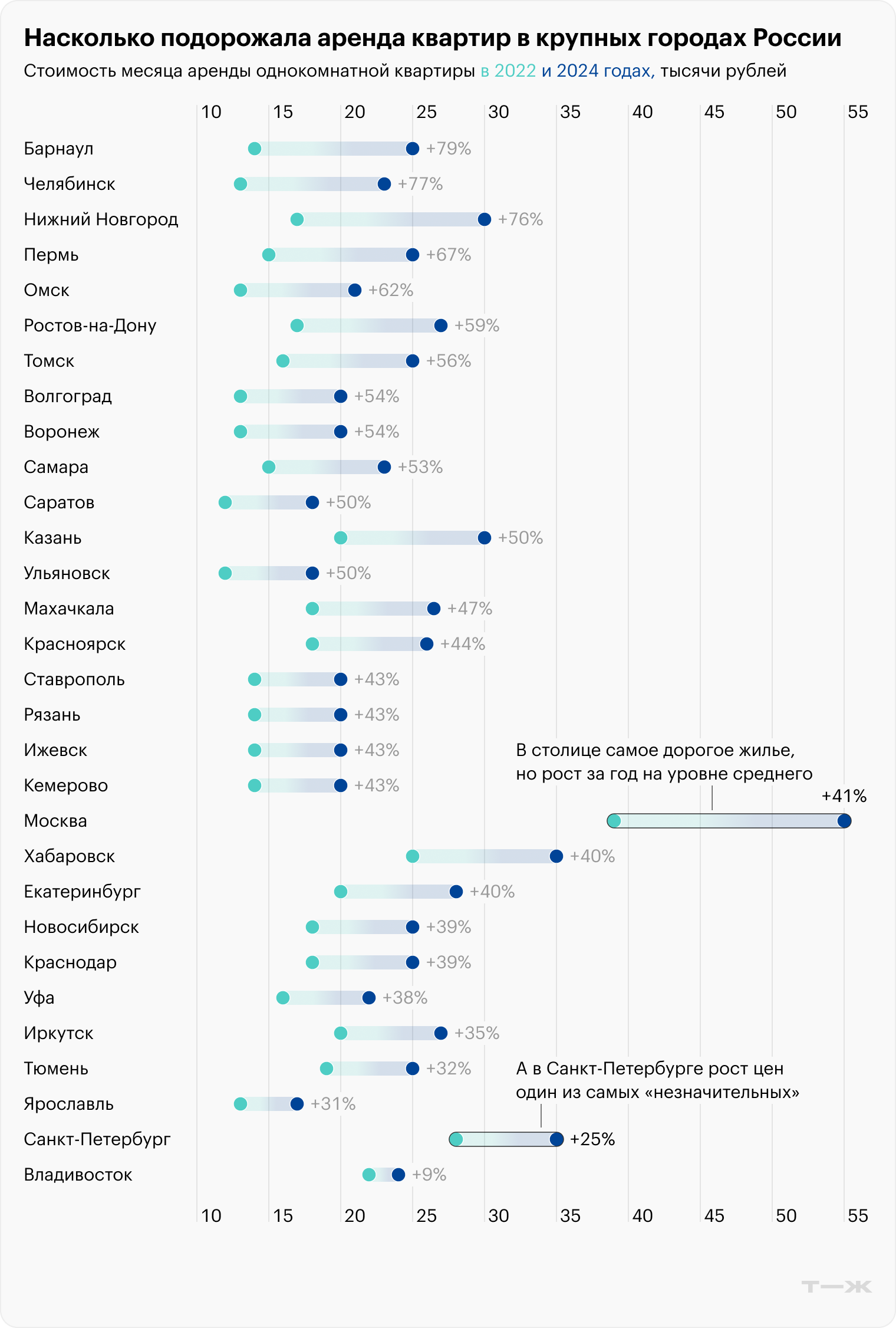

Стоимость аренды квартир растет, особенно в городах городах-миллионниках. Так, в августе и сентябре арендные ставки выросли в Казани на 7,4%, в Санкт-Петербурге и Перми — на 7,2%, в Красноярске, Омске и Москве — на 6,1, 5 и 4,9%.

Пример студии в Санкт-Петербурге

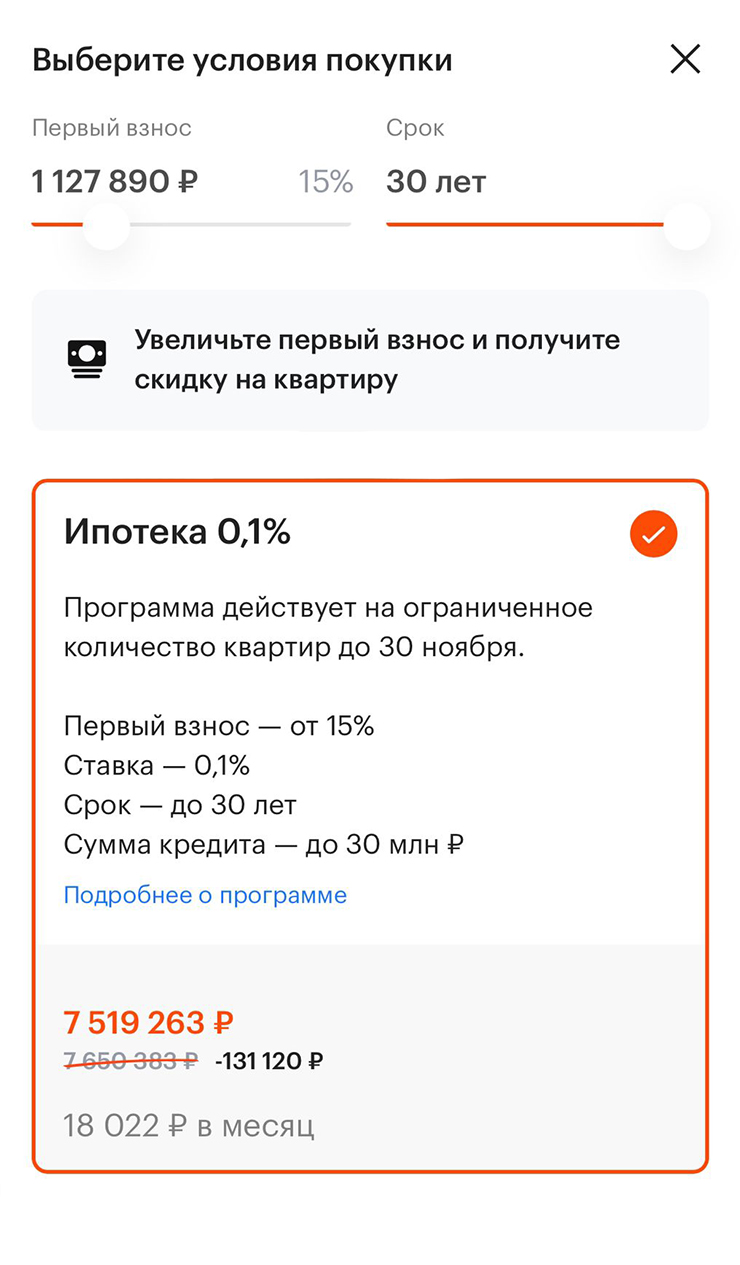

В декабре 2022 года я приобрел студию 25 м² в центре города, дом еще не готов, его сдадут в 2025. Брал по семейной ипотеке, но тогда действовала субсидированная ставка от застройщика — 0,1%. Центробанк уже стал бороться с такими программами, поэтому я запрыгнул в последний вагон.

Удорожание квартиры составило порядка 1,2 млн рублей, а ее конечная цена — 7,53 млн рублей. Удорожание меня не волновало, так как оно зашивается в тело ипотеки и совсем немного увеличивает первоначальный взнос. Зато ежемесячный платеж вышел 18 000 ₽, и я уверен, что аренда студии будет перекрывать его и приносить столько же сверху.

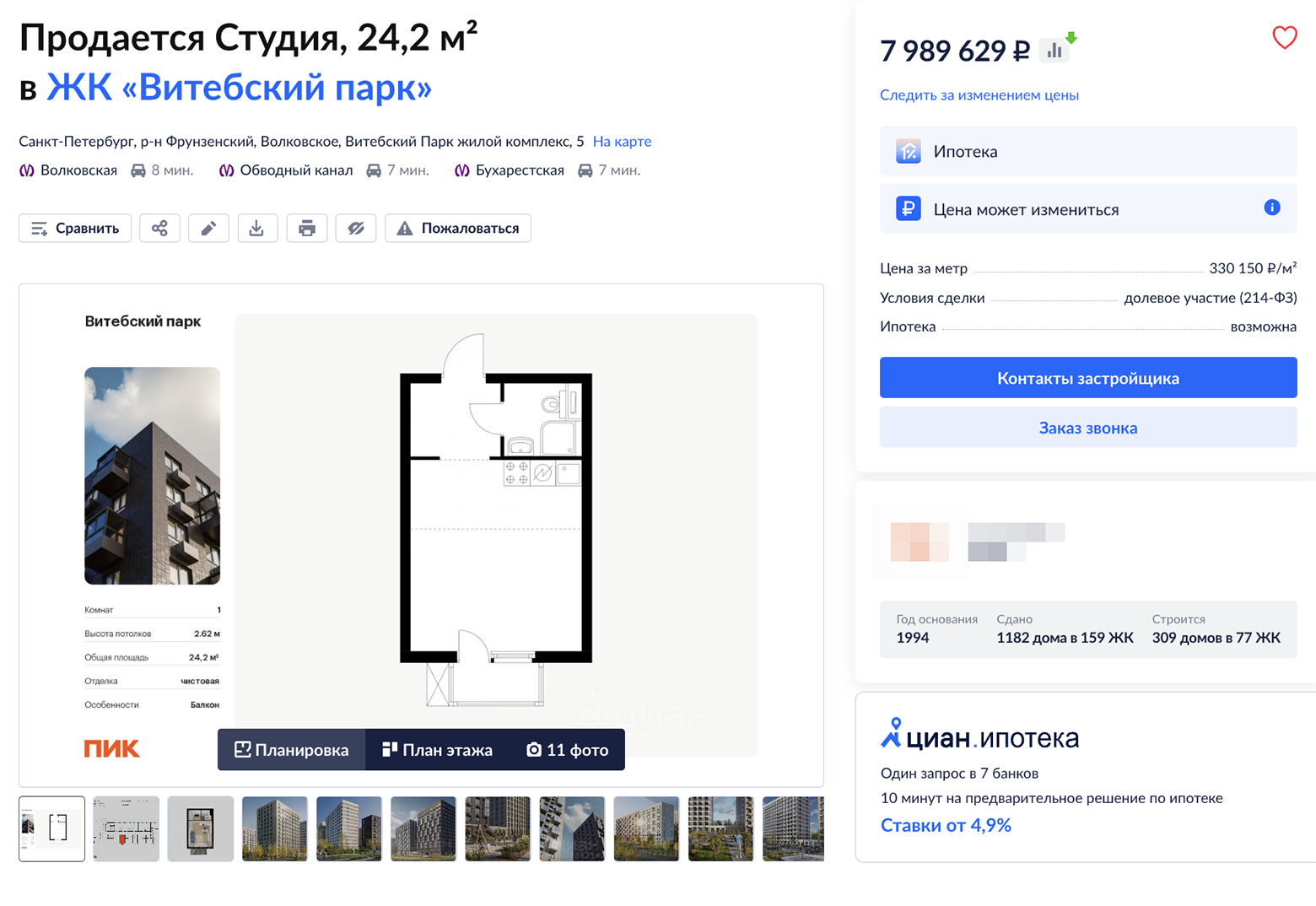

Спустя полтора года стоимость аналогичной студии в этом ЖК — 8 млн рублей. Таким образом, базовая стоимость квартиры выросла примерно на 26%, а от цены покупки — на 6%. Конечно, этот рост произошел и за счет более близкого срока сдачи, но в большей мере он рыночный.

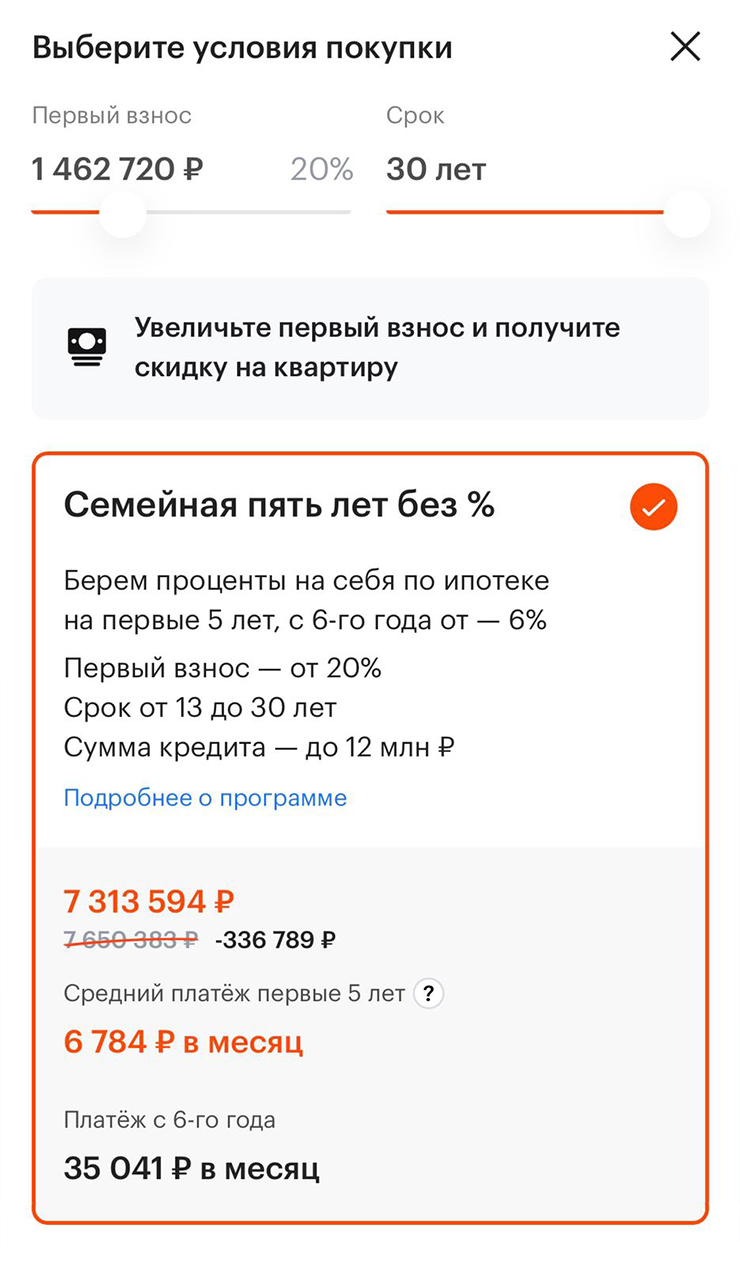

В сентябре 2024 года мы взяли еще одну студию, чтобы успеть до ужесточения условий по семейной ипотеке. В частности, до повышения размера первоначального взноса.

В целом по городу студия 22—25 м² с отделкой и в пешей близости до метро выходила 7,5—8,5 млн рублей. Но мы нашли неплохой вариант ЖК со сдачей в 2025 году и рядом с которым в том же году должны открыть новую станцию метро. Студия 22 м² выходила порядка 6,6 млн рублей, и нам повезло еще больше: застройщик в последние дни августа вдруг снизил стоимость квартир на 15%. Наша скидка вышла 450 000 ₽, плюс еще 50 000 ₽ как жителям региона: мы прописаны в Ленобласти.

Также застройщик с банками-партнерами предложили купить субсидированную ставку. Мы выбрали ставку 3,5% с удорожанием на 700 000 ₽, и в конце концов квартира вышла 6,8 млн рублей. Первоначальный взнос — 20%, срок ипотеки — 30 лет. Ежемесячный платеж — около 24 500 ₽.

В этой схеме с субсидированием ставки важно как можно больше трат зашить в тело ипотеки: покупать квартиру с отделкой, делать минимальный первоначальный взнос и брать максимально возможную низкую ставку. В результате будет почти бесплатное кредитное плечо, а долг ежегодно сгорает в огне инфляции. Гасить такую ипотеку досрочно нет смысла.

В любом случае все варианты нужно аккуратно рассчитывать с помощью ипотечного калькулятора.

Каким будет рынок недвижимости через несколько лет

Есть три дополняющих друг друга варианта того, как будут развиваться события в длительной перспективе.

Спрос сместится в сегмент ИЖС. Если мы посмотрим на статистику ввода жилья, ИЖС уже несколько лет опережает по объемам многоквартирные дома. Только нужно учесть, что в этом есть заслуга дачной амнистии. То есть дома были построены ранее, но оформлены в собственность и поставлены на кадастровый учет только сейчас. Кроме того, многие частные дома их хозяева строят сами, а не силами застройщиков.

Все крупные компании заявили, что запускают проекты в ИЖС. По факту это сделали не все, но в любом случае развитие ИЖС получит, так как государство активно «толкает» застройщиков в эту сторону. Говорить о том, что застройщики однозначно будут замещать многоквартирные дома частными, я бы не стал. А вот увеличения строительства квартир в небольших регионах с уменьшением в крупных городах, думаю, стоит ждать.

Уменьшится площадь квартир. Меньше квартира — меньше цена. Я проанализировал доли квартир различной комнатности сейчас и в конце эпохи СССР. Доля однокомнатных квартир существенно выросла, и в 2024 году она почти в три раза больше, чем в советское время. Более того, доля малокомфортых однокомнатных квартир до 35 м² в общем числе однушек составляет 43%. В Москве и вовсе 54%.

Но это, думаю, связано скорее с возросшей мобильностью и, как ни странно, большей требовательностью к комфорту. Нередки ситуации, когда студенты из других городов снимают квартиру, а не живут в общежитии. Некоторым студентам родители покупают жилье. Пенсионеры поняли, что жить в трехкомнатной квартире, когда у детей уже свои семьи, накладно. Они разменивают жилье и переезжают в однушку. То есть востребованность однокомнатных квартир выросла. Есть ли дефицит многокомнатных квартир? Думаю, застройщики знают спрос и ответили бы на него.

Чтобы уменьшение метража не превратилось в инструмент экономической игры, где объект для экспериментов — люди, нужны две вещи:

- Ограничить строительство некомфортного жилья. В однушке должно быть не менее 35 м², в двушке — 50 м², а в трешке — 70 м². Жилье с меньшими параметрами нельзя считать комфортным. В крупных городах уже вводят такие запреты.

- Ограничить выдачу субсидий многодетным семьям и семейной ипотеки на покупку одно- и двухкомнатных квартир. При этом сделав так, чтобы этих субсидий и ипотек было достаточно для покупки многокомнатной квартиры.

Люди будут чаще арендовать жилье, чем покупать. Общественный совет при Минстрое предлагает строить арендное жилье, в том числе с господдержкой. Насколько эта идея жизнеспособна, зависит от двух факторов:

- Доверия к государству, которое за счет любого разумного механизма может обеспечить наличия жилья и нормальной пенсии для гражданина. Это критически важный аспект, который выстраивает ментальность наших людей в вопросе недвижимости. Сегодняшние молодые и зрелые люди делают выводы о поведении государства по отношению к пенсионерам. Доверие же формируется, если это поведение считают адекватным два-три поколения.

- Возможности для нанимателя и наймодателя быстро решать проблемы в правовом поле. У нас суд по выселению из арендной квартиры может длиться полгода при сроке договора 11 месяцев. Арендатор может затянуть процесс и на год, и все это время не платить.

Если государство будет входить на арендный рынок, вероятно, появятся длительные договоры найма жилых помещений. В общем, идея с постройкой государственных арендных домов хорошая, но массовой замены собственности на аренду я не жду.

Что в итоге

- Высокая ставка охлаждает экономику, в том числе и рынок недвижимости. Брать жилье по рыночной ставке большинству людей не по силам, а льготные программы ужесточают.

- Застройщики и банки не заинтересованы в падении цен. Чтобы поддержать спрос, они предлагают акционные программы и субсидированные ставки. Но и здесь Центробанк не дремлет и борется с этой практикой — ужесточает резервирование по таким кредитам. Застройщики могут уменьшить предложение и замедлить объемы строительства, но есть инерция в два-три года. Запущенную стройку выгоднее закончить, чем консервировать. Также застройщику нужно наполнять эскроу-счета, чтобы финансироваться по низкой ставке.

- Цены уже снижаются в трети регионов. Быстрее дешевеет экономсегмент, а дома бизнес-класса могут и расти. Идет расслоение цен на рынке. Но в среднем они стагнируют и не спешат падать. Эффект от ключевой ставки до экономики доходит с лагом в пару кварталов. И рынок, похоже, еще переваривает новую реальность.

- На фоне роста ключевой ставки растет спрос на аренду жилья. В результате на вторичном рынке предложение ограничено и продавцы не готовы делать большую скидку. В то же время у застройщиков больше вариантов заманить клиента — предложить скидку или другие плюшки, например отделку или кладовку в подарок.

- В ближайшие месяцы цены на недвижимость могут упасть на 10—15%. Такую скидку можно поймать и по отдельным ЖК. Но в долгосрочной перспективе цены продолжат рост. В пользу этого играет много экономических факторов: рост денежной массы, инфляция, ослабление рубля к твердым валютам и другие.

Больше материалов о покупке квартир и домов, обустройстве и ремонтах — в нашем телеграм-канале «Свой угол». Подписывайтесь, чтобы ничего не пропустить: @t_nedviga