Как перестать отчислять взносы в Пенсионный фонд?

Подскажите, пожалуйста, можно ли как-то отказаться от пенсионных отчислений от меня в пользу государства? Я вообще не хочу переводить им свои деньги.

Если нет, то безопасно ли переводить пенсию в частные пенсионные фонды? Какие из них наиболее надежны?

Пенсионные отчисления — это большая часть обязательных страховых взносов. Уже по слову «обязательные» понятно, что отказаться от них нельзя. Строго говоря, вы их и не платите — это делает работодатель. Если вы индивидуальный предприниматель, то как бы выступаете работодателем для самого себя и поэтому уплачиваете взносы.

Хотя база для расчета обязательных страховых взносов — это зарплата, их из нее не вычитают. Работодатель переводит в бюджет свои деньги сверх официальной зарплаты до вычета налога.

Эти деньги и дальше не становятся вашими — распорядиться ими никак не получится. Часть идет на выплаты по обязательному медицинскому страхованию, часть — на соцстрахование, часть переводят в пенсионные баллы. На их основе потом рассчитают вашу страховую пенсию.

Перевести взносы за 2014—2023 годы в негосударственный пенсионный фонд тоже нельзя. У будущих пенсионеров действительно существуют деньги, которыми они могут распорядиться. Они называются пенсионными накоплениями и сформировались за счет отчислений работодателей, но с 2014 года эти отчисления направили на страховую пенсию. Вы можете перевести деньги, которые успели накопиться раньше, в частный фонд, но текущие обязательные страховые взносы туда попадать не будут до 2023 года точно.

Расскажу, насколько безопасно переводить пенсионные накопления в НПФ, и дам пару советов, как все-таки можно законно избежать пенсионных отчислений.

Что такое обязательные страховые взносы и куда они идут

Система социального обеспечения в России работает по принципу страхования. Сначала работодатели делают за работника взносы, а если наступает страховой случай, за счет этих денег человека поддерживают, лечат и платят ему пенсию. Причем работник и работодатель не вправе выбирать, будут они участвовать в такой системе или нет. Обязательные страховые взносы как налоги: их нельзя не платить.

По этому же принципу появились названия медицинской и пенсионной систем, а также системы соцзащиты: обязательное медицинское страхование, обязательное пенсионное страхование, обязательное страхование на случай временной нетрудоспособности и в связи с материнством. В ОМС страховой случай — это болезнь или ее профилактика, в ОПС — достижение пенсионного возраста, в соцстрахе — болезнь, декрет, уход за ребенком.

Сколько составляют пенсионные отчисления. Основной совокупный тариф страховых взносов — 30% от зарплаты до вычета НДФЛ. Бывают льготные тарифы, когда процент ниже, а бывают, наоборот, дополнительные взносы на вредных производствах. Малый бизнес платит 15% с сумм, которые превышают МРОТ на одного человека в месяц. В 2021 году МРОТ — 12 792 ₽.

Эти деньги не вычитаются из зарплаты — работодатель платит их за счет собственных средств.

- Например, ваша официальная зарплата — 100 000 ₽. Тогда работодатель без права на льготы дополнительно платит в бюджет 30 000 ₽ обязательных страховых взносов.

Для удобства в статье я буду называть это «сверх зарплаты», чтобы можно было отличить от 13% НДФЛ, которые из зарплаты вычитаются. НДФЛ к медицинскому, пенсионному и социальному страхованию отношения не имеет.

Сумма уплаченных страховых взносов распределяется по трем компонентам: социальное, обязательное медицинское и обязательное пенсионное страхование.

Тарифы взносов за сотрудников по общим правилам

| Страхование | Тариф от выплат сотруднику |

|---|---|

| Пенсионное | 22%, а если общая сумма выплат человеку с начала 2021 года достигла 1 465 000 ₽ — 10% от величины превышения |

| Медицинское | 5,1% |

| Социальное | 2,9%, а если общая сумма выплат человеку с начала 2021 года достигла 966 000 ₽, то взносы можно не платить |

Тарифы взносов за сотрудников для компаний и ИП из реестра МСП

| Страхование | Тариф от выплат сотруднику в пределах МРОТ в месяц и свыше него |

|---|---|

| Пенсионное | 22% от 12 792 ₽ и 10% с превышения |

| Медицинское | 5,1% от 12 792 ₽ и 5% с превышения |

| Социальное | 2,9% от 12 792 ₽ и 0% с превышения |

Поступившие на ОПС 22% до 2014 года делились на две пенсии: страховую и накопительную. На страховую шло 16%, на накопительную — 6%. С 2014 года все 22% идут на страховую пенсию. Это называется мораторием, или заморозкой накопительного компонента. Мораторий действует пока до 2023 года, но его уже не раз продляли.

У предпринимателей нет зарплаты, поэтому за себя они платят фиксированную сумму обязательных страховых взносов. В 2021 году это 40 874 ₽: 8426 ₽ на ОМС и 32 448 ₽ на ОПС. Если доход больше 300 000 ₽ в год, ИП должен заплатить сверху 1% с превышения — деньги пойдут на ОПС.

За счет поступлений 6% на накопительный компонент до 2014 года у будущих пенсионеров появились деньги, за счет которых будет выплачиваться накопительная пенсия. Этими деньгами вы можете распорядиться — перевести их в негосударственный пенсионный фонд или частную управляющую компанию. На судьбу страховых взносов, которые делают за нас с 2014 по 2023 год, мы точно повлиять не можем.

- Допустим, вы работаете с 2008 года. За шесть лет до 2014 года у вас сформировались пенсионные накопления — будущая накопительная пенсия. Эту накопительную пенсию вы можете перевести в НПФ или УК или оставить в ПФР.

- Если вы начали работать в 2014 году, страховые взносы уже не попали на накопительный компонент, поэтому переводить в НПФ нечего. Возможно, в 2024 году мораторий прекратится и отчисления на накопительную пенсию возобновятся — тогда вы сможете распорядиться частью страховых взносов, которые за вас будет отчислять работодатель.

Как пенсионные отчисления превращаются в пенсию. 22%, которые идут на страховую пенсию, тоже делятся на две части: солидарную и индивидуальную — 6 и 16% соответственно.

За счет солидарной части тарифа пенсионерам платят фиксированную выплату — она одинакова для всех и в 2021 году равна 6044,48 ₽. 16%, которые пошли на индивидуальную часть тарифа страховой пенсии, переводят в баллы. Сумма баллов, которую набрал будущий пенсионер, называется индивидуальным пенсионным коэффициентом — ИПК. Балл имеет свою цену, в 2021 году — 98,86 ₽. ИПК умножают на цену балла, прибавляют фиксированную выплату — получается сумма страховой пенсии.

Накопительная пенсия — это уже не баллы, а реальные деньги. Пенсионные накопления делят на специальное число, которое называется периодом дожития, и получается ежемесячная накопительная пенсия. Период дожития, или ожидаемый период выплаты, — это количество месяцев, которое рассчитывают на основе данных Росстата о продолжительности жизни. В 2021 году период дожития равен 264 месяцам — 22 годам.

Люди, чей накопительный компонент меньше 5% от страхового, получат накопительную пенсию в виде единовременной выплаты.

Хотя накопительная пенсия с 2014 года за счет обязательных страховых взносов не пополняется, она все-таки растет. ПФР или НПФ передают пенсионные накопления в распоряжение УК, которые инвестируют деньги в разрешенные законом финансовые инструменты, например акции и облигации. Инвестиции приносят доход — будущая пенсия увеличивается.

- Например, благодаря отчислениям до 2014 года и инвестдоходу у вас сформировалось 264 000 ₽ пенсионных накоплений. Ваша накопительная пенсия на 2021 год равна:

- 264 000 ₽ / 264 месяца = 1000 ₽

- Эти деньги пойдут плюсом к страховой пенсии и вместе составят трудовую пенсию по старости. Если ежемесячная страховая пенсия будет больше 20 000 ₽, то 1000 ₽ накопительной к ней прибавлять не будут, а заплатят все 264 000 ₽ разом.

Безопасно ли переводить накопительную пенсию в НПФ

Взносы на накопительную пенсию делали только с 2002 по 2013 год и только за людей 1967 года рождения и моложе. С 2002 по 2004 год отчисления делали еще за мужчин 1953 года рождения и моложе, а также женщин 1957 года рождения и моложе, но в размере 2% сверх зарплаты. Так что много накопить эта категория пенсионеров не успела.

Только если эти 12 лет вы работали официально, у вас сформировались пенсионные накопления и вы можете ими распорядиться. Вариантов три:

- Пенсионный фонд России и государственная управляющая компания. Если вы ничего не делаете и не выбираете себе страховщика, им по умолчанию становится ПФР. Он направляет деньги в государственную управляющую компанию «Внешэкономбанк» — ВЭБ. Деньги вкладываются в инвестиционный портфель «Расширенный». Портфель состоит из российских государственных и ипотечных ценных бумаг, корпоративных облигаций, депозитов и счетов доверительного управления в рублях и валюте. Тех граждан, кто пошел по такому сценарию, называют молчунами. Можно не быть молчуном и выбрать УК ВЭБ через заявление.

- Пенсионный фонд России и частная управляющая компания. ПФР не настаивает на «Внешэкономбанке» — он еще предлагает на выбор частные управляющие компании. Выбрать можно только одну. В 2020 году перечень доступных УК насчитывал 15 компаний.

- Негосударственный пенсионный фонд. Он, так же как и ПФР, отдает ваши деньги управляющим компаниям, но не одной, а сразу нескольким. Выбирать эти УК фонд будет сам. На начало 2021 года в России действуют 43 НПФ, но лицензию на ОПС получили только 29.

Никто не знает, какой вариант в итоге принесет больше выгоды, но перевести деньги в НПФ не опаснее, чем оставить их в ПФР. Вот почему я так думаю.

На безопасность инвестиций влияют три момента:

- Надежность организации, которой вы доверили деньги. То есть что будет, если НПФ развалится.

- Инвестиционная стратегия. Если НПФ и не развалится, насколько велика вероятность, что он проиграет часть денег из-за более рискованной стратегии.

- Низкая доходность. Если НПФ не развалится и ничего не проиграет, сможет ли он прирастить пенсионные накопления в сравнении с ПФР и инфляцией.

Надежность НПФ. По закону пенсионные накопления — это бюджетные деньги, и их нельзя использовать как залог. Эти деньги нельзя забрать у негосударственного пенсионного фонда за долги или арестовать, если это не долги перед самими застрахованными в НПФ. Управляющие компании не вправе распоряжаться средствами как хотят: в законе прописаны принципы инвестирования и обязанность страховать риски.

В ОПС работает система гарантирования пенсионных накоплений. Возврат инвестиций в случае банкротства или отзыва лицензии негосударственного пенсионного фонда гарантирует Агентство по страхованию вкладов. В отличие от банковских вкладов по пенсиям нет максимального размера, свыше которого гарантия не действует. Но накопленную доходность АСВ не вернет — только номинал.

Негосударственные пенсионные фонды контролируются ПФР и Центробанком. ЦБ выдает лицензии, собирает отчетность, принимает жалобы. ПФР ведет базу данных всех будущих пенсионеров. Переводят накопительную пенсию всегда через ПФР, даже если накопления переходят из одного НПФ в другой.

За накопительной пенсией следят Общественный совет по инвестированию средств пенсионных накоплений и Ассоциация негосударственных пенсионных фондов. Они устраивают проверки, принимают меры по устранению нарушений, собирают отчетность, вырабатывают правила деятельности НПФ.

Хранит пенсионные средства и осуществляет ежедневный контроль за НПФ особая организация — специализированный депозитарий. Если спецдепозитарий выявит нарушения в работе фонда или компании, он обязан на следующий рабочий день уведомить об этом Центральный банк и ПФР. Также специализированный депозитарий контролирует перечисления на выплаты за счет пенсионных накоплений. Поэтому владельцы НПФ не могут взять ваши деньги и сбежать с ними.

Еще фонды проверяют независимый актуарий и аудитор. Актуарий проверяет, соответствуют ли возможности фонда его обязательствам перед застрахованными лицами, а аудитор — соответствие бухгалтерского учета требованиям законодательства.

Насколько рискованна инвестиционная стратегия НПФ. Раньше УК ВЭБ инвестировала деньги молчунов только в государственные ценные бумаги, а НПФ и частные УК — в облигации, акции и валюту. Поэтому перевод пенсии означал увеличение риска. Сейчас молчунов определили в расширенный портфель, который тоже предполагает вложения в валюту, российские и международные облигации. Теперь клиенты НПФ и «Внешэкономбанка» рискуют примерно одинаково.

Обгоняет ли доходность НПФ инфляцию и доходность молчунов. Никто не знает заранее, как сработают негосударственный пенсионный фонд и Пенсионный фонд России. Они не гарантируют определенный процент прибыли от инвестиций. Какую доходность дал НПФ, становится известно только к апрелю следующего года. Например, за 2020 год фонды отчитаются к апрелю 2021.

Пенсионные накопления — долгосрочные инвестиции. Их нельзя забрать, когда захочется, и нельзя переводить в другой фонд без потерь чаще одного раза в 5 лет. Поэтому, чтобы оценить их доходность, лучше брать как можно более длинный отрезок времени. Я взял данные Центробанка за 2011—2019 годы, причем только те фонды, которые все это время работали по ОПС.

Получилось, что клиенты усредненного НПФ проигрывают молчунам: доходность «Внешэкономбанка» в среднем равна 7,7% годовых, а НПФ — 6,9%. Такое сравнение не совсем справедливо, потому что все фонды, плохие и хорошие, сравниваются всего с одним инвестиционным портфелем УК ВЭБ.

Поэтому еще я сравнил результаты молчунов с семью НПФ-лидерами по инвестдоходу. Их средняя доходность — 8,5% годовых, а это уже выше молчунов. Получается, что в среднем НПФ зарабатывают хуже государственной УК, но лучшие из них опережают ВЭБ.

Рейтинг НПФ по доходности за 2011—2019 годы

| Место | Фонд | Среднегодовая доходность | Пояснения |

|---|---|---|---|

| 1 | «Эволюция» | 9,7% | Это средняя доходность фондов «Нефтегарант» и «Согласие», поскольку в 2018 году они объединились в «Эволюцию». Я складывал доходность фондов за каждый год и делил на два |

| 2 | «Социум» | 8,7% | |

| 3 | «Гефест» | 8,4% | Доходность за 9 лет у НПФ «Гефест» и «Первого промышленного альянса» одинаковая, но у «Гефеста» лучше показатели доходности за последние пять лет: 11,8% годовых против 10,6% |

| 4 | «Первый промышленный альянс» | 8,4% | Доходность за 9 лет у НПФ «Гефест» и «Первого промышленного альянса» одинаковая, но у «Гефеста» лучше показатели доходности за последние пять лет: 11,8% годовых против 10,6% |

| 5 | «Газфонд пенсионные накопления» | 8,3% | |

| 6 | НПФ ВТБ | 8,2% | |

| 7 | «Волга-капитал» | 7,9% |

Не менее важно сравнить показатели НПФ с инфляцией. Рост цен за 2011—2019 годы составил в среднем 6,4% годовых. Если фонд показал на этом отрезке доходность ниже, фактически для человека это означает убыток — его капитал обесценивается. Желательно, чтобы фонд хотя бы обгонял инфляцию. С этой задачей НПФ в среднем справились, но отдельные фонды — нет. Например, худший по инвестдоходу НПФ «Будущее» увеличил накопления своих клиентов на 2,8%.

Какие НПФ наиболее безопасны

В целом безопасен любой НПФ, который попал в реестр участников системы гарантирования прав застрахованных лиц. Все фонды работают по единым правилам, их деятельность регламентирована несколькими федеральными законами, все проходят лицензирование и проверки. Но кроме общих гарантий существуют еще индивидуальные показатели надежности НПФ.

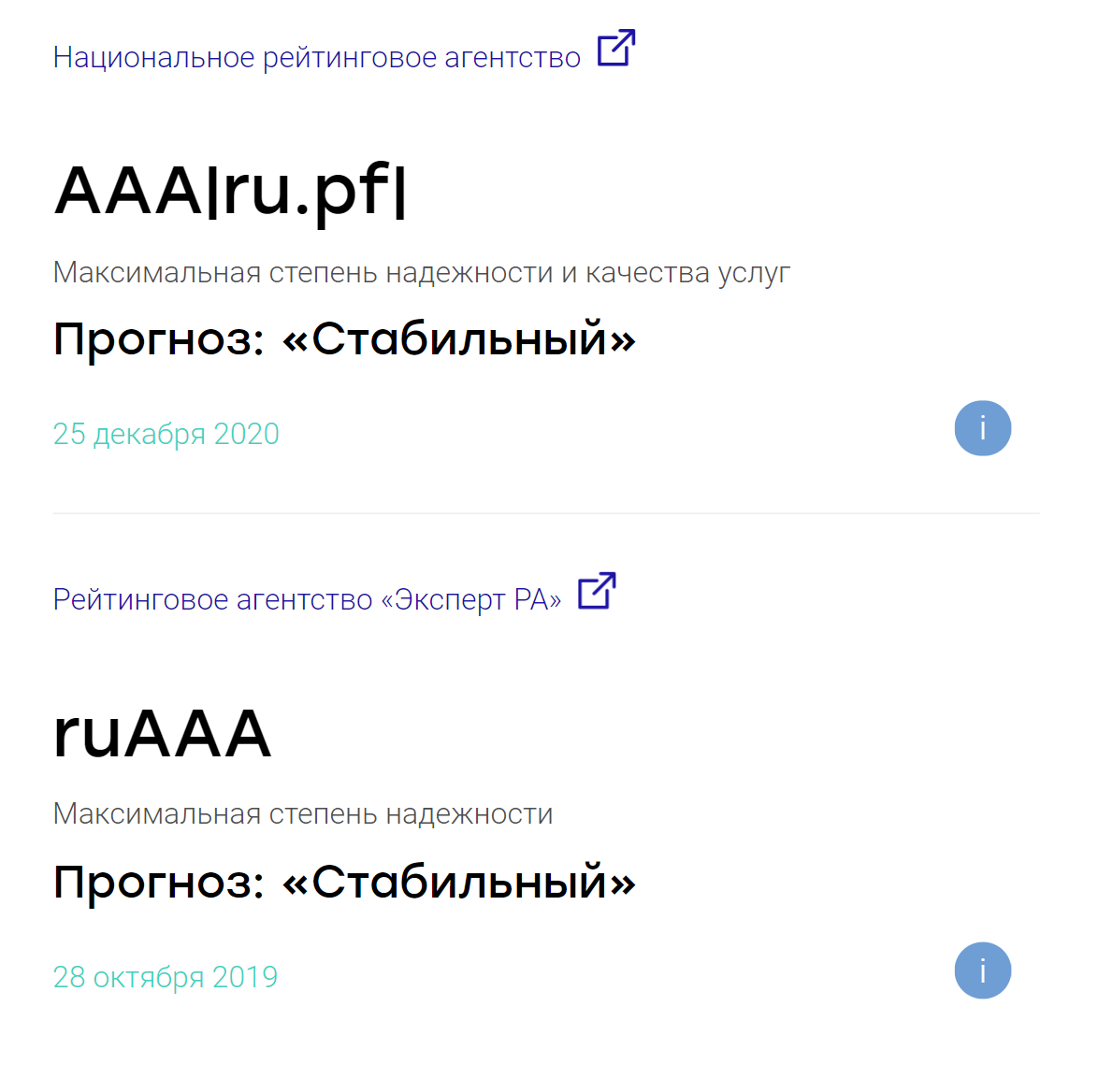

Рейтинги от агентств. Специальные рейтинговые агентства присваивают НПФ рейтинги надежности. Например, ВВВ, А, АА+. В 2020 году негосударственные пенсионные фонды имеют рейтинги только класса А, которые свидетельствуют о высокой надежности. Чем больше А, тем оценка выше. Наивысшая оценка — ААА.

Рейтинговых списков два: от Национального рейтингового агентства и РА «Эксперт». Фонд может присутствовать в обоих, только в одном или работать без рейтинга надежности. Наивысший рейтинг сразу от двух РА в феврале 2021 года имеют три НПФ: ВТБ, «Эволюция» и «Газфонд пенсионные накопления».

Опыт работы. Еще один важный показатель надежности — срок работы фонда. Первый НПФ появился в России в 1990 году. До 2005 года они занимались только дополнительным пенсионным обеспечением, то есть формировали негосударственную пенсию. Если фонд возник до 2005 года, значит, у него есть опыт долгосрочного инвестирования. Узнать, когда появился НПФ, можно на его сайте: раздел будет называться «О фонде», «Фонд», «Нормативная документация», «Регистрационные данные» или подобным образом.

Размеры НПФ. На устойчивость фонда косвенно указывает количество клиентов и активов. Чем меньше у НПФ застрахованных лиц и денег, тем больше опасность, что это либо новичок на рынке, либо отраслевой фонд, который работает с одним крупным предприятием или группой компаний. Данные о количестве клиентов и размерах активов приводит на своем сайте Центробанк в разделе «Основные показатели деятельности негосударственных пенсионных фондов».

Негосударственные пенсионные фонды, у которых на 1 октября 2020 года больше миллиона клиентов

| Место | Фонд | Активы фонда | Количество клиентов |

|---|---|---|---|

| 1 | «Сбербанк» | 708 341 млн рублей | 8,76 млн |

| 2 | «Открытие» | 602 162 млн рублей | 7,05 млн |

| 3 | «Газфонд пенсионные накопления» | 617 232 млн рублей | 6,46 млн |

| 4 | «Будущее» | 274 216 млн рублей | 4,22 млн |

| 5 | «Сафмар» | 273 741 млн рублей | 3,83 млн |

| 6 | НПФ ВТБ | 277 563 млн рублей | 2,72 млн |

| 7 | «Эволюция» | 288 694 млн рублей | 1,98 млн |

Моя накопительная пенсия лежит в НПФ ВТБ. Он занимает шестое место по доходности — 8,2% годовых за девять лет. Это выше инфляции. Рейтинг фонда — ААА от обоих агентств. Он работает с 2003 года, занимает шестое место по числу застрахованных и пятое по размеру активов. Поэтому я считаю свой НПФ безопасным. Правда, перевели меня туда незаконно, но это тема другой статьи.

Как законно не делать пенсионные отчисления

Даже если перевести накопительную пенсию в НПФ, текущие страховые взносы все равно останутся в кармане государства, а вы этого не хотите. Варианты, когда можно законно их не платить или компенсировать, тоже существуют.

Не работать. Страховые взносы делают работодатели за сотрудников или предприниматели за себя. Кто не работает, тот не обязан формировать себе пенсию.

В таком случае ПФР на 5 лет позже даст вам социальную пенсию по старости, которая намного меньше страховой. Сумму социальной пенсии устанавливает государство.

Быть самозанятым. Самозанятыми называют тех, кто работает на специальном налоговом режиме — НПД. Они платят только налог на профессиональный доход, а пенсионные отчисления делать не обязаны. Часть НПД перечисляется в фонд обязательного медицинского страхования, а в ПФР самозанятый может делать добровольные взносы. Если не делать, будет как с неработающими: социальная пенсия и на 5 лет позже.

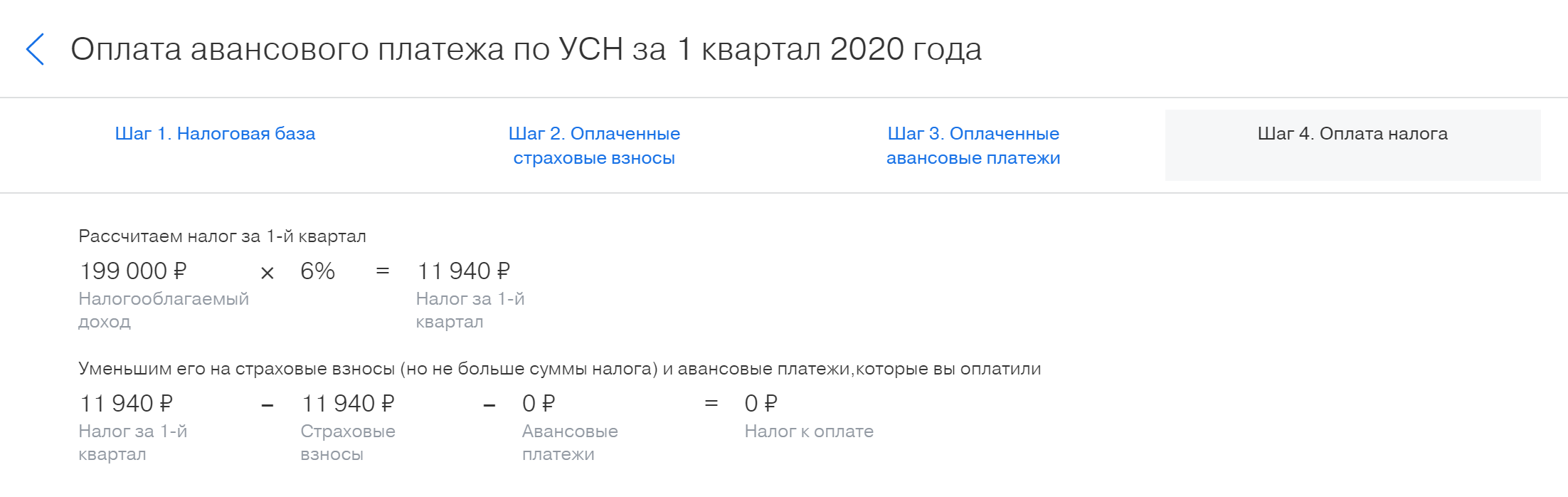

Быть ИП без сотрудников на упрощенке или патенте. Предприниматели на упрощенной и патентной системах налогообложения обязаны платить страховые взносы, но могут вычитать их из налогов. ИП без работников уменьшают свои налоги на всю сумму страховых взносов, а с работниками — наполовину.

- Я ИП на УСН, и у меня нет сотрудников. Сначала я плачу взносы, а потом налог становится меньше на эту сумму. Если налог меньше или равен взносам, вообще его не плачу. Получается, что обязательные страховые взносы не увеличивают общую сумму, которую я отдаю государству.

По деньгам получается то же самое, что не платить сами взносы. Главное, чтобы хватило налогов. Если их сумма будет меньше, чем размер взносов, разницу вычитать будет неоткуда.

- Если налоги будут меньше 40 874 ₽ в год, я смогу их не платить, но взносы обязан сделать в полном размере. Уже не получается, что страховые взносы не увеличивают общий размер платежей в бюджет.

- Например, годовой налог составил 30 000 ₽. Я заранее заплатил взносы на 30 000 ₽ и вычел их из налога. Остаток взносов — 10 874 ₽ — я вынужден заплатить «просто так».

- У меня упрощенка «Доходы» — налоги равны 6% от доходов. Значит, чтобы целиком вычесть обязательные страховые взносы, я должен за год заработать не меньше 681 233 ₽: (40 874 ₽ / 6 ) × 100. В этом случае можно сказать, что взносы я как бы не плачу.

Что можно сделать, если не хотите обогащать государство своими пенсионными деньгами

Перевести накопительную пенсию в НПФ или частную УК. Это имеет смысл, если вы 1967 года или моложе и официально работали с 2002 по 2013 год.

Быть самозанятым и не платить обязательные страховые взносы.

Быть ИП без сотрудников на УСН или ПСН — платить обязательные страховые взносы и вычитать их из налога.

Не работать. Простенько, но со вкусом.