Виноват, но не наказан: как устроена инсайдерская торговля в России и США

В начале ноября 2022 года Банк России выявил признаки инсайдерской торговли акциями «Распадской». Согласно пресс-релизу ЦБ, сотрудник аудиторской фирмы KPMG, а также сотрудница «Евразхолдинга» и ее близкие родственники скупали акции «Распадской» перед объявлением новости о проведении выкупа акций у акционеров по ценам существенно выше рыночных.

13 ноября 2020 года «Распадская» сообщила о проведении обратного выкупа акций по 164 ₽ за штуку. После публикации новости бумаги компании на Мосбирже выросли на 18,3%. Фигуранты дела начали скупку за несколько дней до объявления новостей, и их общий доход мог составить около 30%: с 9 по 13 ноября акции «Распадской» выросли с 115 до 155 ₽ за бумагу.

Банк России приостановил торговлю по брокерским счетам фигурантов дела и вынес предписание «Распадской» и аудитору о недопущении подобных нарушений в дальнейшем.

Инсайдеры в России

Выявленный случай с акциями «Распадской» — не единственный пример инсайдерской торговли в России. Уголовная ответственность за нарушения при торговле ценными бумагами в России появилась в 2010 году. Согласно закону наказание предусматривает штраф от 300 до 500 тысяч рублей либо лишение свободы на срок до 4 лет.

На конференции Банка России 16 сентября 2022 года, отвечая на вопрос об инсайдерской торговле и манипулировании ценами, Эльвира Набиуллина заявила, что за все время проведения работы по выявлению подобных нарушений Банк России выявил 126 случаев манипулирования и 6 случаев неправомерного использования инсайдерской информации.

В 2019 году в России вынесли первый приговор по статье о манипулировании рынком: на 2,5 года условно осудили трейдера банка «Ак-барс», который с 2011 по 2016 манипулировал ценами 31 бумаги на Мосбирже и заработал на этом 77 млн рублей. Кроме условного срока трейдер получил запрет на торговлю в течение 3 лет.

Много вопросов вызывает движение акций «Газпрома» перед объявлением дивидендов в конце августа 2022. Напомню, что 30 августа «Газпром» объявил о решении выплатить рекордные дивиденды в размере 51,03 ₽ на акцию.

Новость опубликовали после закрытия торгов, но акции начали расти с самого утра 30 августа: торги начались с уровня 190,45 ₽, а к закрытию цена выросла до 204 ₽ за бумагу, или на 7%. Утром следующего дня торги открылись на уровне 241,82 ₽ за бумагу — на 18% выше уровня закрытия 30 августа. При этом объемы торгов акциями «Газпрома» 30 августа оказались в 5 раз выше средних объемов за предыдущие 7 дней.

На уже упомянутой конференции ЦБ 16 сентября Эльвира Набиуллина сказала, что процесс расследования инсайдерских и манипулятивных сделок не публичен до момента объявления его итогов, поэтому мы не знаем наверняка, расследует Банк России этот инцидент или нет. Но даже если расследование идет и по его итогу будет какой-то результат, высока вероятность, что ЦБ снова остановится на предписаниях и ограничениях торговли для виновников.

Но инсайдерская торговля — проблема не только российского рынка.

Инсайдеры-руководители

В США наказание за инсайдерскую торговлю намного строже, а контроль со стороны Комиссии по ценным бумагам и биржам сильнее. За инсайдерскую торговлю можно получить штраф до 5 млн долларов или отправиться на 20 лет в тюрьму.

Но это не останавливает сотрудников инвестбанков, компаний и даже крупных акционеров от совершения преступления. Часто это выглядит как вполне законная схема, но сути это не меняет: узкий круг людей совершает сделки раньше большинства, используя преимущество в виде информации.

В июне в Wall Street Journal вышло большое расследование о применении так называемых установленных планов торговли — опубликованных заранее планов крупных акционеров по продаже или покупке ценных бумаг. Согласно правилу 10b5-1, держатели крупных пакетов акций обязаны заранее уведомлять брокера о сроках, количестве и цене продаваемых или покупаемых ценных бумаг.

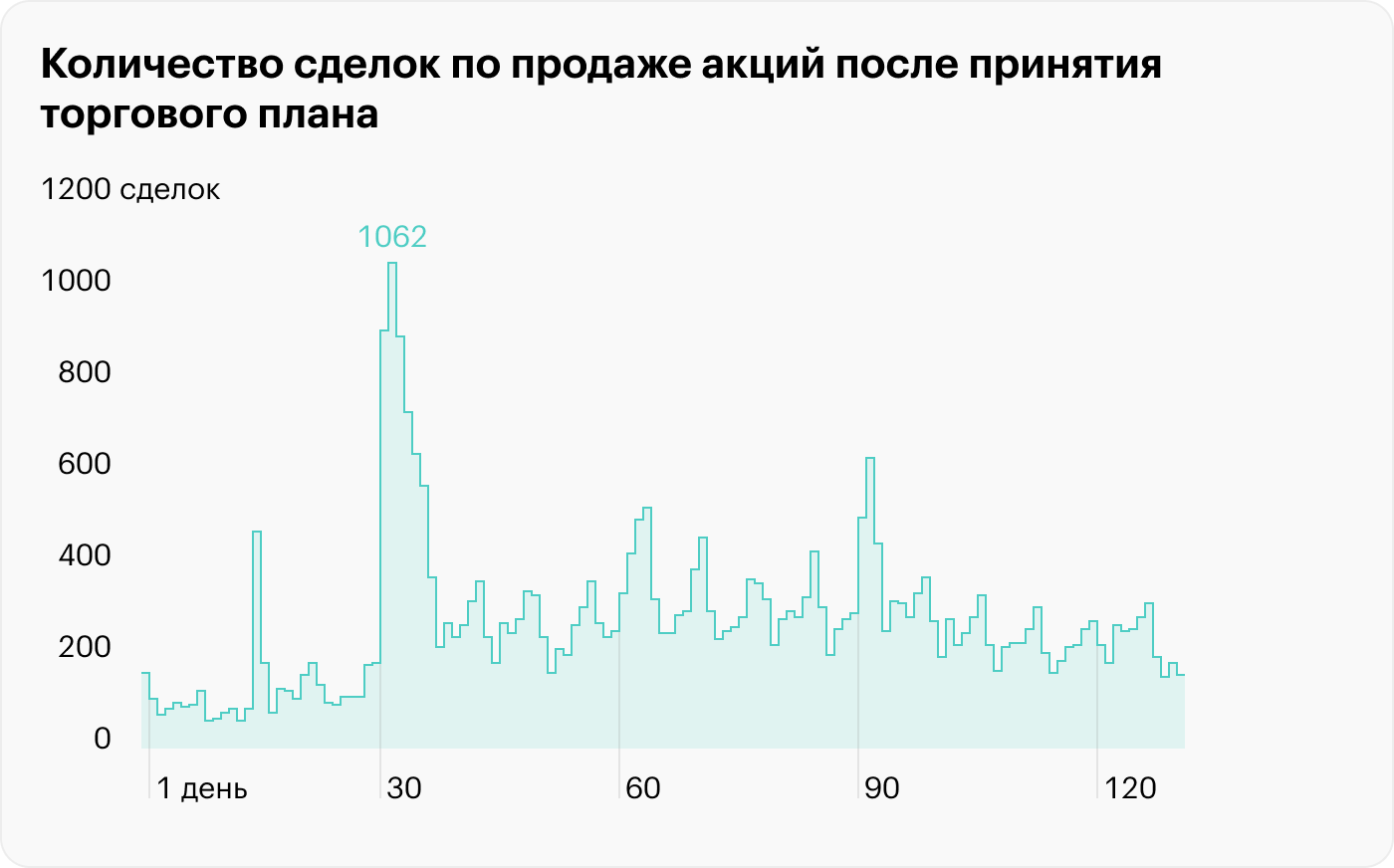

Проблема в том, что до декабря 2021 года это правило не устанавливало минимального срока от момента создания плана до первых операций с акциями. Минимальный срок продажи устанавливали сами компании, и, согласно статистике, наибольший всплеск продаж наблюдался спустя 30 дней после принятия плана.

В январе 2021 года, когда акции Plug Power торговались вблизи исторических максимумов, исполнительный директор Эндрю Марш продал около 40% принадлежащих ему акций компании и заработал на сделке 36 млн долларов. Эта сделка прошла в рамках плана 10b5-1, составленного за месяц до продажи.

Падение акций Plug Power началось всего через неделю после продаж Марша. 26 марта компания объявила о дополнительной эмиссии акций, размывающей долю действующих акционеров. Затем 25 февраля она сообщила об убытках больше ожидаемых. В марте Plug Power заявила, что компании придется пересчитать финансовые результаты 2018 года в сторону понижения. В результате через 3 месяца стоимость акций упала на 60%.

В январе 2020 года тогдашний генеральный директор компании по производству медицинского оборудования Becton Dickinson Винсент Форленца продал акции компании на 37 млн долларов спустя 17 дней после принятия плана. Спустя 9 дней после завершения продажи компания сообщила о проблемах своего продукта Alaris и запрете со стороны FDA на его дальнейшие продажи. В результате акции упали на 14% в день выхода этих новостей.

В марте 2018 года несколько руководителей биотехнологической компании Nektar Therapeutics, разрабатывающей препараты по борьбе с раком, сформировали планы продаж. Первые продажи в рамках планов начались через 36 дней, и в течение следующих двух месяцев руководство продало акции на сумму около 48 млн долларов. Вскоре после того, как продажи закончились, начали поступать негативные новости, и к лету 2018 акции упали на 55%.

Всего журналисты Wall Street Journal проанализировали более 75 тысяч сделок в рамках планов 10b5-1, и результаты неутешительные: инсайдеры, которые продавали акции в течение 60 дней после принятия плана, получили на 500 млн долларов больше прибыли, чем получили бы при продаже через 90 дней.

А вот рядовым сотрудникам компаний везет меньше. В августе 2021 года Комиссия по ценным бумагам и биржам США обвинила сотрудников Netflix в инсайдерской торговле. Согласно материалам дела, сотрудник Netflix Сон Мо Джун делился со своим братом и близким другом информацией о количестве платных подписчиков сервиса до официальной публикации квартальных отчетов.

После ухода Сон Мо Джуна из Netflix в схему добавили нового участника и сотрудника Netflix — Дже Хен Бэ. Суммарно за период с 2017 по 2019 группа заработала на торговле акциями Netflix перед выходом квартальных отчетов около 3 млн долларов. Прокуратура Западного округа Вашингтона возбудила уголовное дело против Сон Мо Джуна, его брата и друга, а на Дже Хен Бэ наложили гражданский штраф в размере 72,8 тысячи долларов.

А вот один из примеров в России. В 2017 году перед крахом банка «Открытие» и передачей его на санацию в ЦБ его бывший акционер Борис Минц перекредитовался в банке на 30 млрд рублей. Полученные деньги пошли на погашение старых кредитов Минца, и формально он остался должен деньги «Открытию», но тонкость в другом. По старым кредитам залогом служила недвижимость группы О1 Properties, принадлежавшая Борису Минцу. А новый кредит выдали под залог необеспеченных облигаций ООО «01 груп-финанс».

ЦБ забрал банк «Открытие» на санацию в сентябре 2017, а новый кредит компании Бориса Минца выдали за месяц до этого. Впоследствии по облигациям ООО «01 груп-финанс» был допущен дефолт. Хоть эта сделка и не совершалась с акциями банка, она нанесла ущерб акционерам, и ее совершили перед критическим событием — санацией банка и передачей его на баланс ЦБ.

Инсайдеры-политики

В сентябре New York Times сообщила, что 97 американских конгрессменов, как от демократов, так и от республиканцев, занимались инсайдерской торговлей акциями, цены на которые зависели от принимаемых ими политических решений. Законодателям в США не запрещено инвестировать в акции, но они обязаны публично раскрывать все сделки, совершенные ими самими или их ближайшими родственниками в течение 45 дней. Как показало исследование, многие из них использовали свое положение для личного обогащения.

Журналисты New York Times проанализировали транзакции в период с 2019 по 2021 год, используя базу данных финансовых документов членов конгресса Capitol Trades. Они сопоставили сделки с соответствующими назначениями комитетов, датами слушаний и расследований конгресса.

Одним из самых активных оказался демократ Томас Карпер. Согласно отчетам, его жена торговала акциями 39 компаний и эти сделки подпадали под возможный конфликт интересов. Например, покупка и продажа акций нефтегазовых компаний во время работы Карпера в комитете по окружающей среде. Или торговля акциями медицинских компаний во время работы в комитете по здравоохранению.

Другой пример — демократ Луис Франкель, которая совершала сделки с акциями 26 компаний, подпадающих под конфликт интересов. Например, во время работы в комитете по здравоохранению при участии Франкель заключались государственные контракты с фармацевтическими компаниями, акции которых покупала Франкель. Или сделки с акциями энергетических компаний в преддверии выделения им государственных субсидий — эти сделки проходили во время работы Франкель в комитете по энергетике.

Но самая громкая история — инвестиции мужа спикера палаты представителей Нэнси Пелоси. Пол Пелоси в июне 2022 года купил 20 тысяч акций производителя графических чипов Nvidia. За июль бумаги Nvidia выросли на 30%, а главным драйвером роста стал законопроект о поддержке полупроводниковой промышленности. После скандала в СМИ Пол Пелоси продал акции Nvidia и недополучил возможную прибыль в размере 341 тысячи долларов.

В России подобных исследований об инвестиционной активности политиков нет. Государственные служащие ежегодно отчитываются о составе активов, но эти отчеты публикуются либо раз в год на сайте Государственной думы, либо перед выборами на сайте Центризберкома. Хотя примеров влияния политиков на стоимость акций в России достаточно. А вот пользуются они этим или нет, мы не знаем: обязанности предоставлять оперативные данные о своих сделках с акциями у политиков в России нет.

15 ноября 2013 года в Госдуму внесли законопроект об изменениях в законе «О потребительском кредитовании». Согласно поправкам, получение кредитной карты разрешалось только в офисе банка, что ставило под удар всю бизнес-модель Т-Банка.

После появления текста законопроекта в открытом доступе акции TCS Group в Лондоне упали на 47%. Но спустя несколько часов авторы законопроекта выступили с заявлением о «технической» ошибке в тексте: в опубликованном ранее документе пропустили союз «или», а без него формулировка как раз и означала запрет выдачи карт за пределами офиса. Текст поправили, и спустя 2 часа акции выросли на 55%.

15 января 2014 группа депутатов предложила изменения в УК и КоАП к законам «О противодействии легализации и отмыванию доходов, полученных преступным путем» и «О национальной платежной системе», согласно которым сумма неавторизованного перевода через электронные кошельки должна была быть уменьшена с 15 до тысячи рублей.

Эта поправка наносила серьезный удар по бизнесу QIWI, и акции начали падать — за месяц после публикации предполагаемых поправок падение составило 35%. В мае Госдума утвердила часть предлагаемых изменений в законы, но лимит сохранили на прежнем уровне, 15 тысяч рублей, и акции QIWI выросли в течение месяца на 50%.

Что в итоге

Инсайдерская торговля — проблема большинства фондовых рынков мира, которая усложняет жизнь инвесторам. Неправомерное использование информации инсайдерами дает им преимущество перед другими участниками рынка. Простому инвестору сложно понять, почему акции компании растут или падают при отсутствии новостей, и это часто приводит к ошибкам: в погоне за растущей бумагой инвесторы покупают ее на максимумах, а продавцами в этих сделках оказываются инсайдеры, которые избавляются от бумаг по причинам, известным только им.

Везде с проблемой инсайдерской торговли борются — где-то успешнее, где-то нет. В конце декабря 2021 года Комиссия по ценным бумагам и биржам США опубликовала пресс-релиз о внесении изменений в правило 10b5-1, согласно которому минимальный срок от момента формирования плана продажи до первых сделок должен составлять не менее 120 дней. По мнению комиссии, это усложнит простор для инсайдерских сделок.

Если вы инвестируете в акции американских компаний, то отслеживание сделок инсайдеров даст понимание настроений внутри менеджмента и потенциально защитит от потерь, описанных в статье.

Следить за сделками инсайдеров можно с помощью сайта Barchart. Например, весь октябрь 2 топ-менеджера Atlassian продавали акции компании. В общей сложности они продали бумаг на 37,5 млн долларов каждый и сократили свои доли ровно в 2 раза. 3 ноября Atlassian опубликовала отчет, который не понравился рынку, и акции упали на 28%.

В России закон об инсайдерской торговле работает слабо: 75% дел, связанных с инсайдерской торговлей, заканчивается предписаниями и запретами на торговлю. За 12 лет работы закона никто не получил реального срока за инсайдерские сделки, что создает чувство вседозволенности и безнаказанности.

Следить за сделками корпоративных инсайдеров России сложно: удобных и бесплатных сервисов для этого нет. Хороший раздел со сделками инсайдеров по российским компаниям предлагает сервис FinanceMarker, но подписка на него стоит 345 ₽ в месяц при годовой оплате. Есть бесплатный ресурс «Интерфакса» — Центр раскрытия корпоративной информации, но пользоваться им для поиска сделок инсайдеров неудобно.

Новости, которые касаются инвесторов, — в нашем телеграм-канале. Подписывайтесь, чтобы быть в курсе происходящего: @investnique.