«Автоваз» наконец-то получил квартальную прибыль

В 2016 году «Автоваз» начал публиковать финансовую отчетность поквартально, а по итогам 1 квартала 2018 впервые показал квартальную прибыль. Порадуемся за ребят!

Раз в Тольятти такое дело, то мы решили разобраться, стоит ли инвестировать в компанию.

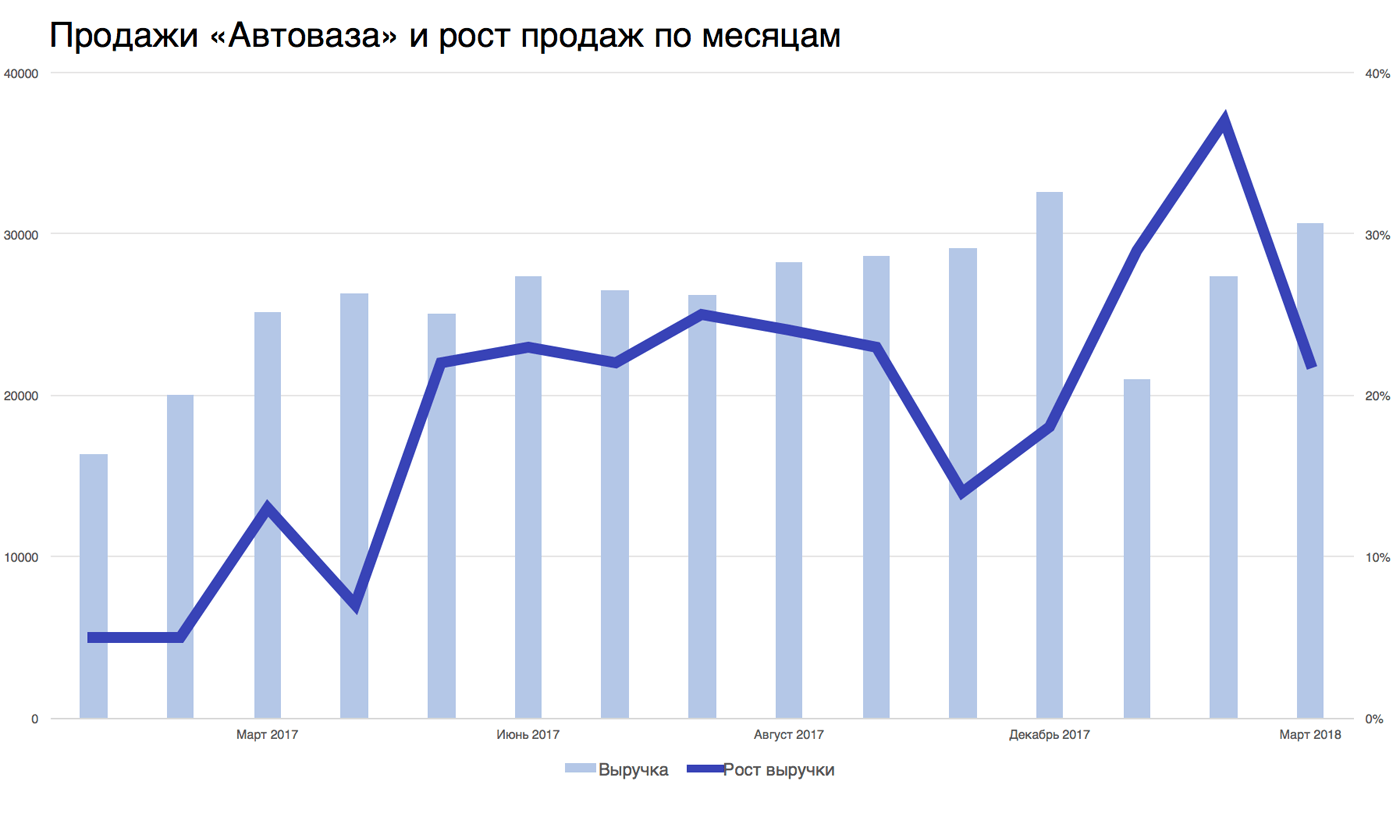

Продажи

Количество проданных машин выросло на 29% по сравнению с 1 кварталом 2017: с 61 до 79 тысяч автомобилей. Компания показывает стабильный рост продаж по месяцам.

В 2016 году председатель совета директоров «Автоваза» сказал, что компании нужно продавать от 400 тысяч автомобилей каждый год, чтобы выйти на безубыточность. За 2017 год продали 312 тысяч — этого не хватило, чтобы получить годовую прибыль. В этом году, чтобы продать 400 тысяч, нужно увеличивать продажи на 29% каждый квартал.

Данные по продажам публикуют раньше отчетности — в начале каждого месяца на официальном сайте «Автоваза». Из этих данных мы можем примерно представить, что компания покажет в отчетности: перемножить количество проданных машин на среднюю выручку от продажи автомобиля (500—600 тысяч рублей). Больше результат — больше шансов, что компания покажет квартальную прибыль.

Выручка

Выручка выросла на 40% по сравнению с 1 кварталом 2017 года: с 45,9 до 64,7 млрд рублей. «Автоваз» для меня уникален: редко встретишь компанию с выручкой меньше себестоимости продукции. В 2016 году «Автоваз» был таким, но за последние два года они сократили издержки на закупаемые материалы.

Уоррен Баффетт любит считать валовую маржу, чтобы оценить конкурентоспособность продукта. Валовая маржа — отношение валовой прибыли к выручке, которое показывает, сколько денег остается у компании от продаж за вычетом себестоимости. Меньше 20% — нет конкурентного преимущества, меньше 40% — преимущество неустойчивое, больше 40% — у продукта компании долгосрочное конкурентное преимущество.

У «Автоваза» все так себе с конкурентным преимуществом: из-за роста курса валют придется поднять цены на автомобили на 2%. Для сравнения: валовая маржа ГАЗа — 17,8%, Камаза — 16,3%, «Соллерс» (владелец УАЗа) — 21,5%.

Валовая маржа «Автоваза»

| Показатель | 1 квартал 2017 | 1 квартал 2018 |

|---|---|---|

| Валовая прибыль | 2196 млн ₽ | 5456 млн ₽ |

| Выручка | 45 983 млн ₽ | 64 756 млн ₽ |

| Валовая маржа | 5% | 8% |

Прибыль и дивиденды

«Автоваз» получил прибыль за 1 квартал 2018 года — 609 млн рублей. Годом ранее в первом квартале был убыток 2,8 млрд рублей. Гендиректор материнской компании «Автоваза» заявил, что у «Автоваза» есть все шансы получить чистую прибыль за 2018 год.

Если компания получит прибыль, акционеры будут решать, что с ней делать: выплатить дивиденды или отправить на развитие. Если компания выплатит дивиденды, учтите, что на инвестиции направят меньше денег — в следующие годы «Автоваз» может остаться без прибыли.

Долги

У «Автоваза» 118 млрд рублей долгов. Из них 61,4 млрд рублей компании простят в обмен на акции — «Ростех» и «Рено» увеличат свою долю в «Автовазе» с 64,6 до 83,5%.

Плюсы: теперь компании не нужно платить часть процентов по кредитам и займам. Если бы у «Автоваза» не было крупных процентных расходов, он мог раньше стать прибыльным.

Возможные плюсы: владельцы заинтересованы в развитии бизнеса и возврате инвестиций. Варианта два: продать долю другим инвесторам или получить дивиденды.

Что дальше

Следите за продажами «Автоваза», если готовы добавить акции компании в свой шортлист. «Автоваз» — градообразующее предприятие, поэтому компанию будут тянуть из долгов как можно дольше. Другое дело, что инвесторов интересует способность компании приносить прибыль: нет прибыли — нет дивидендов.

Но в инвестициях не все так грустно. У этих компаний все гораздо лучше:

- Материнская компания Гугла заработала 9,4 млрд долларов за квартал.

- «Нетфликс» продолжает получать бумажную прибыль, а с денежной — проблемы.

- У российской «Северстали» все так хорошо, что они готовы платить еще больше дивидендов.