Рекорды вопреки: итоги года в российском банковском секторе

К декабрю 2023 года 36 российских банков, в том числе все банки из первой десятки по размеру активов , находились под санкциями. Из них 27 банков находятся в SDN-листе Минфина США, и любое взаимодействие с ними запрещено и может привести к введению так называемых вторичных санкций .

Несмотря на это, в ноябре 2023 года председатель Банка России Эльвира Набиуллина заявляла, что отечественная банковская система абсолютно здорова. За период с января по ноябрь 2023 года российские банки суммарно заработали 3,2 трлн рублей чистой прибыли — это исторический рекорд.

Расскажу, что помогло российским банкам пережить кризис, как сектор переживает повышение ключевой ставки и чего ждать инвесторам в акции банков в следующем году.

Что влияет на российские банки

Повышение ключевой ставки. За последние 10 лет ключевая ставка поднималась выше двузначных значений только в периоды геополитических шоков: в 2014 году до 17% и весной 2022 года до 20%.

При этом каждый раз Банк России стремился вернуться к относительно мягкой денежно-кредитной политике как можно скорее. Но в этот раз ситуация в экономике иная и политика регулятора тоже.

С лета 2023 года Банк России поднимал ключевую ставку 5 раз подряд с 7,5 до 16% на фоне сильных инфляционных рисков. Несмотря на высокий текущий уровень ставки, ее рост был постепенным и позволил банкам адаптироваться.

В краткосрочной перспективе рост ключевой ставки ведет к росту процентных доходов для большинства банков вслед за ростом ставок по кредитам. Но в более длинной перспективе удержание ставки на высоком уровне ведет к снижению качества кредитного портфеля и вынуждает банки создавать дополнительные резервы под возможный рост доли просроченных кредитов.

Удержание ключевой ставки на двузначном уровне на протяжении всего 2024 года вынудит банки поддерживать такие же уровни ставок по вкладам, что в сочетании с замедлением роста кредитного портфеля будет оказывать негативное влияние на финансовые результаты.

Экономический рост. При этом повышение ставки в этом году было вызвано не стрессовыми факторами, а быстрым ростом экономики. По итогам 2023 года рост ВВП может превысить 3% — это выше октябрьских прогнозов роста ВВП от ЦБ на 2,7% по итогам года.

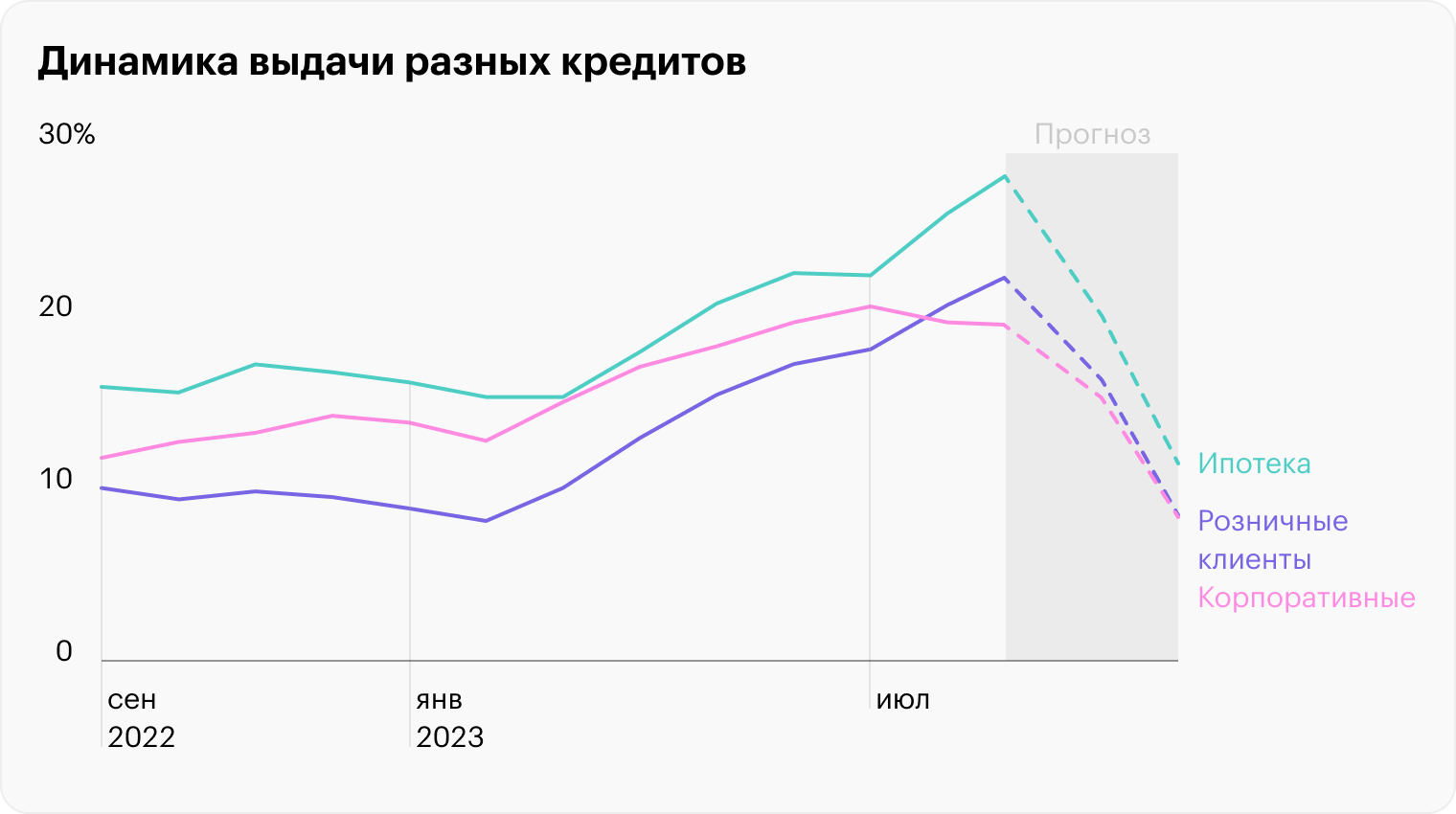

Темпы роста кредитования в 2023 году обновили рекорды: по итогам 9 месяцев объем выданных кредитов превысил 100 трлн рублей, а рост кредитования по итогам года составит около 20%.

Наибольший вклад в динамику кредитования населения вносят ипотечные кредиты, объем выдачи которых в 2023 году может обновить исторический максимум: по итогам 11 месяцев ипотечный портфель банков показал прирост на 30,6% с начала года.

Новые ограничения для кредитов и ипотеки. В декабре Минфин ужесточил условия льготной ипотеки. Сама программа рассчитана на срок до 1 июля 2024 года. Минфин поднял первоначальный взнос с 20 до 30%, а также снизил лимит для получения льготного кредита с 12 до 6 млн рублей.

Ограничения в программах льготной ипотеки приведут к снижению темпов роста ипотечного портфеля и уменьшат доходы банков.

С 1 сентября Банк России поднял для банков макропруденциальные надбавки по необеспеченным потребительским кредитам.

Дополнительно в 1 квартале 2024 будут действовать более строгие лимиты на кредитование заемщиков с высокой долговой нагрузкой.

По оценкам регулятора, эта мера снизит темпы роста кредитования, а также уменьшит риски роста показателя просроченной задолженности у банков. Аналитики прогнозируют, что это снизит объемы необеспеченного кредитования на 20—30%.

С 1 октября ЦБ установил «заградительные» надбавки для рискованных ипотечных кредитов по договорам ДДУ , что, по оценке регулятора, ограничит риски как самих заемщиков, так и банков. Также Банк России планирует добиться разрешения вводить количественные ограничения на выдачу ипотеки закредитованным заемщикам или тем, у кого небольшой первоначальный взнос.

Введение этих ограничений усилит давление на капитал банков и потребует от них создания дополнительных резервов под возможные потери на рынке ипотечного кредитования.

Растущее кредитование. Несмотря на высокий уровень ключевой ставки и ограничения со стороны Банка России во втором полугодии, рынок кредитования показывает устойчивый рост.

По итогам ноября темпы роста корпоративного кредитования составили 2% — против средних значений по году на уровне 1,1% месяц к месяцу. Портфель ипотечных кредитов в ноябре вырос на 2,8%. Потребительское кредитование в ноябре выросло на 1% в сравнении с октябрем.

Рост ключевой ставки ведет к росту ставок по вкладам и стимулирует приток капитала от компаний и граждан — в ноябре физические лица разместили на срочных вкладах 1,3 трлн рублей, что на 5,5% больше в сравнении с октябрем. В следующем году вводимые ограничения начнут работать и темпы роста в секторе могут замедлиться.

Что происходит с российскими публичными банками

Сбер . По итогам 9 месяцев 2023 года заработал 1,149 трлн рублей чистой прибыли и обеспечил рентабельность капитала на уровне 26%.

Финансовые результаты Сбера, млрд рублей

| 2022 | 9м2023 | |

|---|---|---|

| Чистый процентный доход | 1875 | 1828,3 |

| Чистый комиссионный доход | 697,1 | 553,5 |

| Чистая процентная маржа | 5,31% | 5,87% |

| Рентабельность капитала | 4,7% | 26,2% |

| Чистая прибыль | 270,5 | 1148,9 |

На протяжении всего 2023 года Сбер обновлял рекорды по финансовым показателям.

Финансовые результаты Сбера остаются одними из лучших в секторе: рентабельность капитала превышает 20%, чистая прибыль растет и по оценкам большинства аналитиков продолжит расти в 2024 году.

Дополнительным драйвером для роста акций Сбера остаются дивиденды. По итогам 2023 года чистая прибыль банка ожидается на уровне 1,5 трлн рублей, а на дивиденды направляется не менее 50% от чистой прибыли. Таким образом, выплата по итогам года может составить около 32 ₽ на акцию, что по состоянию на 22 декабря обеспечивает дивидендную доходность в размере 12% годовых. Прогнозируемая дата закрытия реестра — 11 мая 2024 года.

Большинство аналитиков сходятся во мнении, что в 2024 году стоимость акций Сбера превысит 300 ₽, а самые оптимистичные предсказывают рост до 365 ₽ за бумагу, что на 40% выше значений на 22 декабря.

ВТБ . По итогам 9 месяцев 2023 года ВТБ заработал 375,9 млрд рублей чистой прибыли и обеспечил рентабельность капитала на уровне 26,7%.

Финансовые результаты ВТБ, млрд рублей

| 2022 | 9м2023 | |

|---|---|---|

| Чистый процентный доход | 321 | 570,8 |

| Чистый комиссионный доход | 146,8 | 158,2 |

| Чистая процентная маржа | — | 3,2% |

| Рентабельность капитала | — | 26,7% |

| Чистая прибыль | −612,6 | 375,9 |

В 2024 году ВТБ ожидает сохранения сильных показателей прибыли, но чуть меньше в сравнении с 2023 годом — об этом заявил председатель правления банка Андрей Костин в начале декабря.

20 декабря наблюдательный совет ВТБ утвердил новую стратегию развития банка на 2024—2026 годы, согласно которой банк планирует рост розничного бизнеса, технологическое обновление и кратное увеличение расчетов в национальных валютах с «дружественными» странами.

Аналитики ждут роста акций ВТБ в 2024 году, а самый смелый прогноз предполагает рост на 57% — до 3,6 копейки за акцию к концу следующего года.

TCS Group . По итогам 9 месяцев 2023 года TCS Group заработала 60,2 млрд рублей чистой прибыли и обеспечила рентабельность капитала на уровне 34,7%.

Финансовые результаты TCS Group, млрд рублей

| 2022 | 9м2023 | |

|---|---|---|

| Чистый процентный доход | 143,9 | 162,2 |

| Чистый комиссионный доход | 84,1 | 51,9 |

| Чистая процентная маржа | 12,2% | 14,7% |

| Рентабельность капитала | 10,9% | 34,7% |

| Чистая прибыль | 20,8 | 60,2 |

Клиентская база Т-Банка продолжает расти, несмотря на санкции и удаление приложений банка из магазинов. На протяжении всего 2023 года банк показывал сильные финансовые результаты, а по итогам 9 месяцев чистая прибыль уже превысила показатели полного докризисного 2021 года.

В начале ноября стало известно, что компании группы могут стать экономически значимыми организациями .

Статус ЭЗО позволяет российским бенефициарам, которые владеют ею через иностранную холдинговую компанию, получить акции и доли в прямое владение через суд, а также перейти на прямую выплату дивидендов.

21 ноября 2023 года на собрании акционеров внесли поправки в устав, согласно которым для принятия ключевых решений достаточно кворума из двух директоров вместо четырех. На 8 января запланировано внеочередное собрание акционеров, на котором будет решаться вопрос о редомициляции в Россию.

Большинство аналитиков смотрят на перспективы TCS Group позитивно, а самый оптимистичный прогноз предполагает рост акций в 2024 году до 5400 ₽, что на 80% выше уровней 22 декабря.

«Совкомбанк» . По итогам 9 месяцев 2023 года «Совкомбанк» заработал 76,38 млрд рублей чистой прибыли и обеспечил рентабельность капитала на уровне 51%.

Финансовые результаты «Совкомбанка», млрд рублей

| 2022 | 9м2023 | |

|---|---|---|

| Чистый процентный доход | 103,02 | 103,8 |

| Чистый комиссионный доход | 37,2 | 19,51 |

| Чистая процентная маржа | — | 6,5% |

| Рентабельность капитала | — | 51% |

| Чистая прибыль | −14,33 | 76,38 |

Акции «Совкомбанка» начали торговаться на Мосбирже 15 декабря. IPO прошло по верхней границе ценового диапазона — 11,5 ₽ за акцию. Книга заявок в рамках IPO была переподписана более чем в 10 раз. Доля физических лиц в размещении составила порядка 65%. Всего банк получил более 140 тысяч заявок на участие в размещении.

Показатели эффективности «Совкомбанка» позитивно выделяются на фоне других крупных российских банков. По итогам девяти месяцев 2023 года рентабельность капитала «Совкомбанка» составила 51% — против 26,2% у Сбербанка и 26,7% у ВТБ.

Аналитики прогнозируют рост акций банка до 16,8 ₽ — это на 46% выше цены размещения.

Банк «Санкт-Петербург» . По итогам 9 месяцев 2023 года заработал 36,9 млрд рублей чистой прибыли и обеспечил рентабельность капитала на уровне 23%. Банк не раскрывал отчетность за 2022 год, поэтому сравнить его показатели в динамике невозможно.

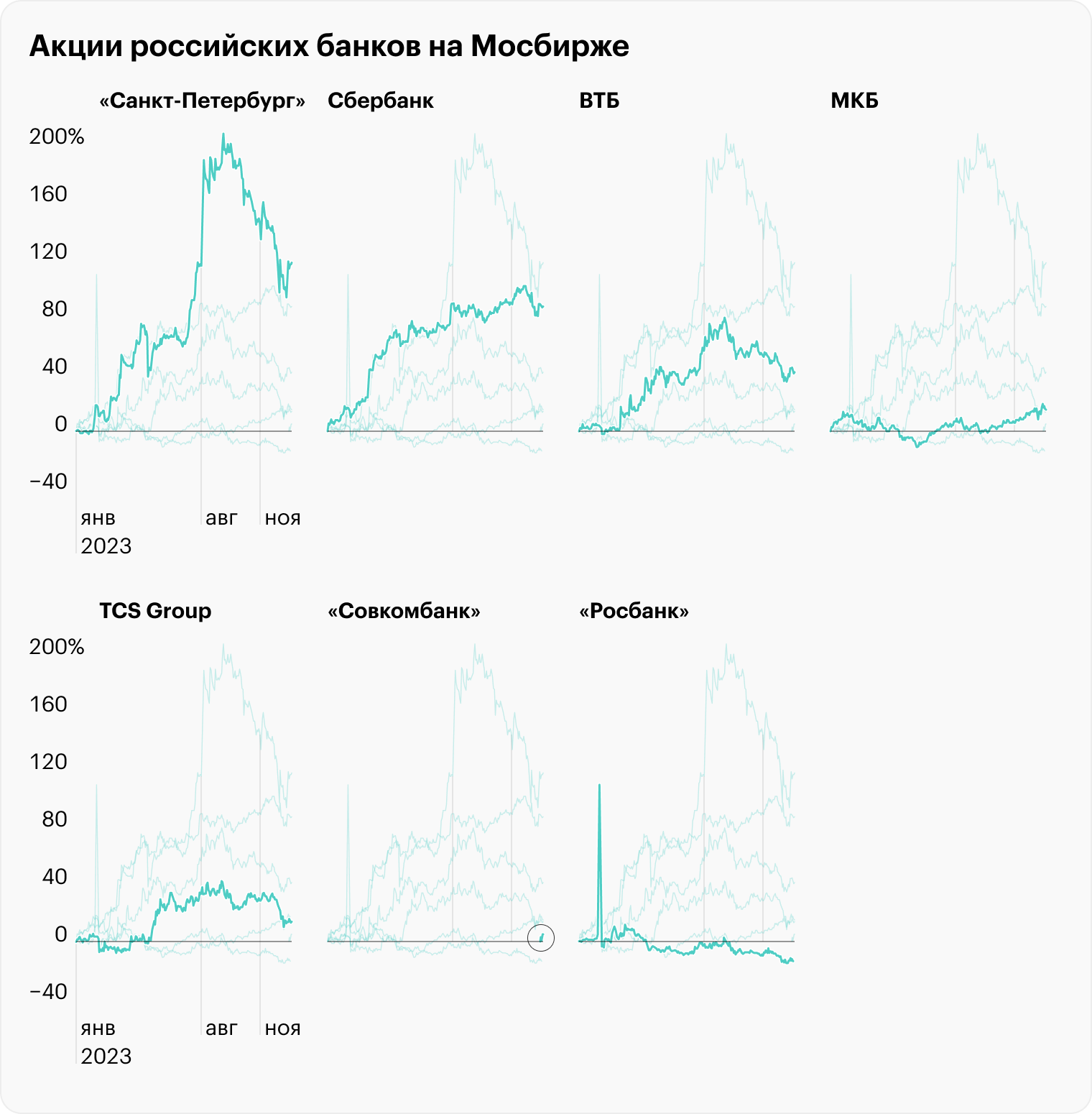

С осени 2022 года банк выкупал собственные акции в рамках программы обратного выкупа, которая завершилась 15 ноября 2023 года. Проведение выкупа позитивно сказалось на котировках акций: с начала года они выросли на 117% и показали лучшую динамику в банковском секторе.

Дополнительным драйвером стали дивиденды: в 2023 году банк выплатил акционерам 40 ₽ на акцию, в следующие 12 месяцев дивидендная доходность ожидается на уровне 12,6%.

Аналитики прогнозируют рост акций банка до 290 ₽ за обыкновенную акцию — это на 28% выше цены на 25 декабря.

Что в итоге

Большинство экспертов сходятся во мнении, что в следующем году результаты банковского сектора будут скромнее: оценка прибыли варьируется от 1,7 до 2,2 трлн рублей. Крупные банки смогут пережить это с меньшими потерями за счет более диверсифицированной структуры бизнеса.

Акции большинства российских банков в 2023 году показали хороший рост. Лидерами в нем стали бумаги банка «Санкт-Петербург», показавшие рост на 117% на фоне сильных финансовых результатов, программы обратного выкупа и высоких дивидендов.

В большинстве акций банков аналитики ждут роста и в следующем году. Например, специалисты «БКС Мир инвестиций» и Т-Инвестиций единогласны во мнении, что лучшей идеей в банковском секторе на 2024 год станут акции Сбера.

В целом банковская система находится в хорошей форме. Банки хорошо капитализированы. После сильного падения доходов в 2022 году совокупная чистая прибыль сектора по итогам 2023 обновила рекорды докризисного 2021 года. Регулятор действует решительно, но аккуратно, используя не только ключевую ставку, но и макропруденциальные меры.

Показатели российских банков, млрд рублей

| Сбербанк | Т-Банк | ВТБ | МКБ | «Совкомбанк» | «Росбанк» | «Санкт-Петербург» | |

|---|---|---|---|---|---|---|---|

| Капитализация | 6003 | 603 | 500 | 263 | 230 | 145 | 102 |

| P / B | 0,98 | 2,32 | 0,24 | 0,79 | 0,94 | 0,67 | 0,61 |

| P / E | 5,2 | 8,6 | 1,3 | 35,8 | 3,0 | 7,7 | 2,8 |

| Рентабельность капитала | 26,2% | 34,7% | 26,7% | 2,7% | 51% | 2,4% | 23% |

Новости, которые касаются инвесторов, — в нашем телеграм-канале. Подписывайтесь, чтобы быть в курсе происходящего: @investnique