Коллапс застройщика Evergrande: что нужно знать

Новости полны сообщений об ожидаемом дефолте китайской строительной компании Evergrande. Мы решили разобраться в этой теме и поведать вам о том, что же происходит с компанией и почему это важно даже для тех, у кого нет квартиры в КНР.

При создании материала использовались источники, которые могут быть заблокированы для пользователей из РФ.

Что за Evergrande

В свободное от финансовых коллапсов время компания выступает вторым крупнейшим застройщиком в КНР.

От чего проблемы

Недвижимость в КНР — это основная инвестиция для большинства. Это примерно 75% благосостояния типичного домохозяйства. Для сравнения: в США недвижимость — это примерно 35% благосостояния среднестатистического домохозяйства. Все это привело к неприличному росту цен на недвижимость и спекуляциям в сфере жилья: с 2015 года некоторые виды недвижимости подорожали более чем на 80%.

И конца-края этому росту цен не видно: акции и облигации китайцев пока не сильно интересуют, свободные деньги они стараются вкладывать в недвижимость. Это роднит китайцев с жителями РФ.

В рамках борьбы с ростом цен на недвижимость и спекулянтами Компартия Китая начала вводить ограничения в этой сфере: от запретов на покупки до установленного потолка цены при перепродаже недвижимости.

Также КПК ограничила развитие рынка недвижимости и ввела следующие ограничения:

- У банков теперь есть ограничения в выдаче займов застройщикам.

- У застройщиков с высоким уровнем задолженностей теперь ограничен доступ к получению новых займов.

- 22 крупнейших муниципалитета партия обязала увеличить продажи участков земли, ограничив при этом количество аукционов до трех.

Все это привело к падению продаж и сильному снижению темпов роста цен на недвижимость. Ну и, конечно, это привело к проблемам для застройщиков, финансовая ситуация которых ухудшилась: продажи росли хуже, чем ожидалось ранее, а доступ к кредитам для ведения операционной деятельности оказался ограничен.

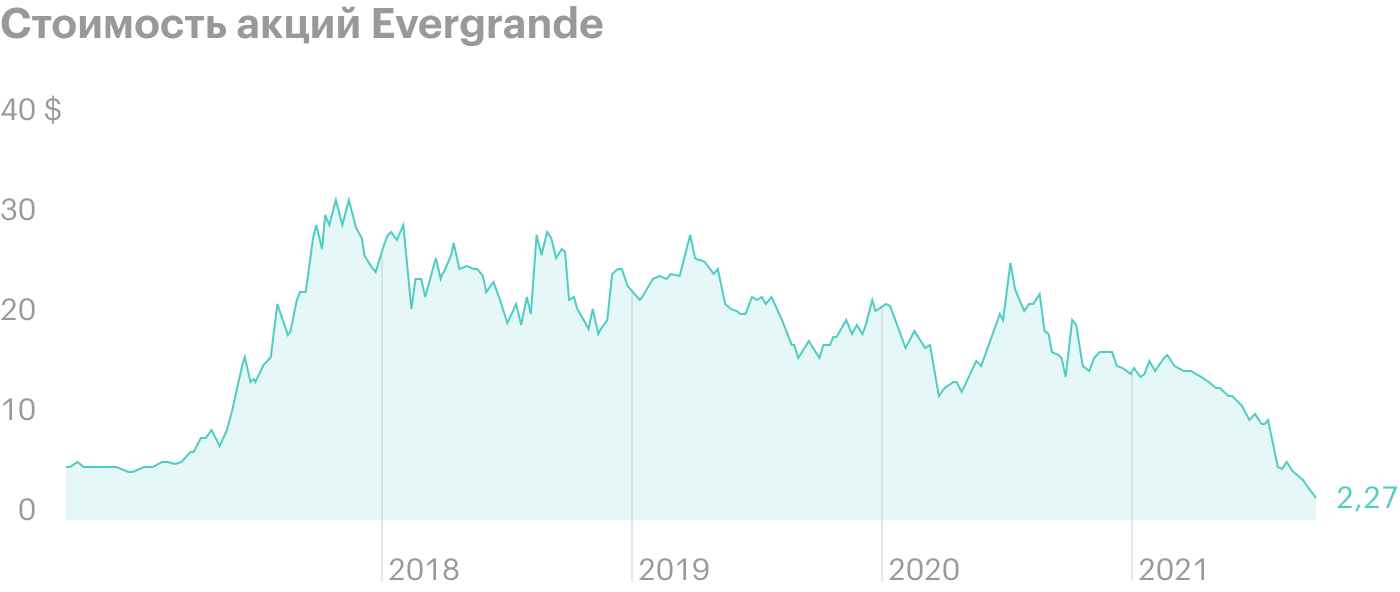

Не стала исключением и Evergrande, которая многие годы расширялась за счет долгов. У долларовых облигаций компании был очень щедрый купонный доход — например, 8,75% годовых. Как вы понимаете, долгов у компании накопилось очень много, потому что занимать ей приходилось все больше.

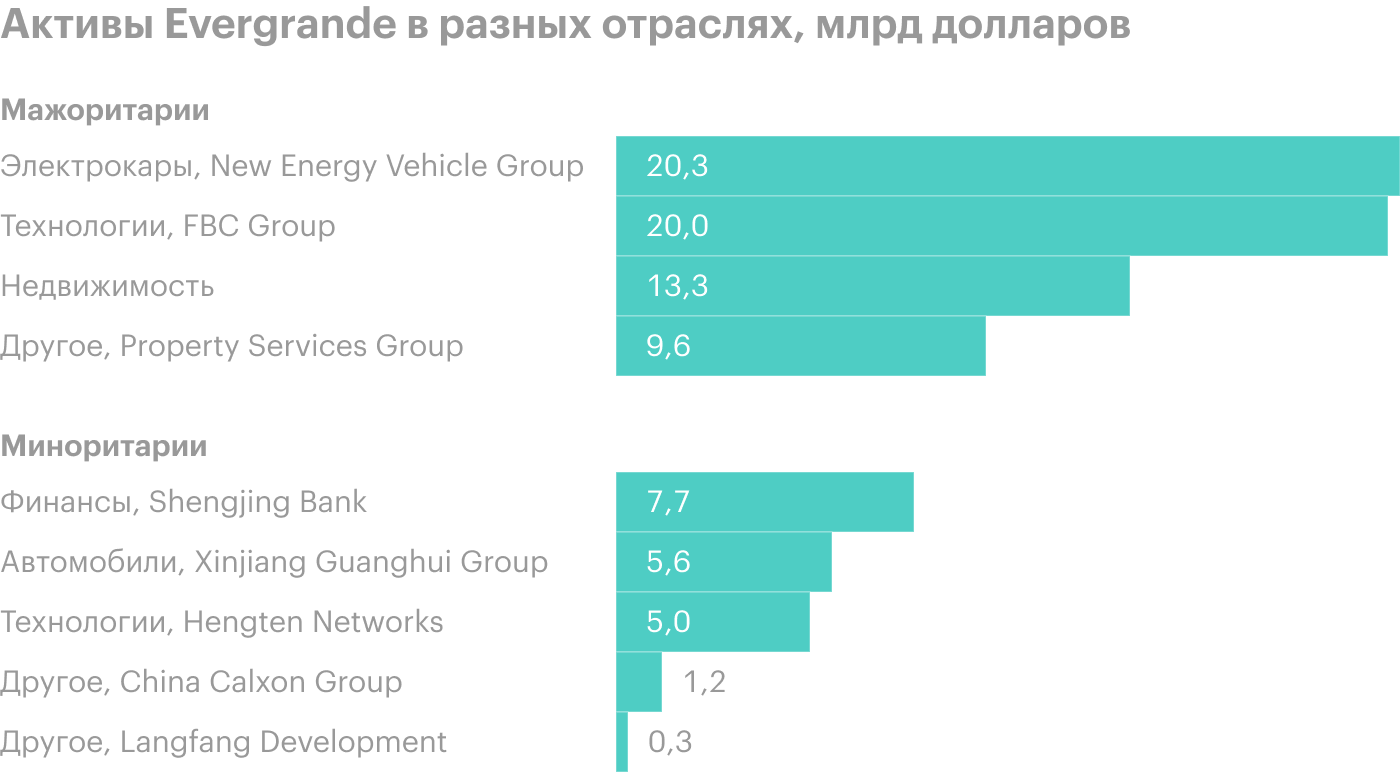

Тем временем Evergrande развивалась и в других направлениях — например, электрокары.

Проблемы Evergrande всем были очевидны еще давно: западные наблюдатели еще в 2017 называли компанию пирамидой. Так, почти год назад она должна была заплатить 13 млрд долларов неустойки инвесторам, но те отказались реализовывать свое право. Возможно, помогли связи руководства компании в высоких эшелонах.

Но это не очень помогло компании: ограниченный доступ к займам привел к срыву сроков платежей контрагентам и за год ситуация дошла до нынешнего состояния. В процессе, кстати, руководство компании принуждало работников инвестировать в проекты Evergrande.

Не так давно по счетам на общую сумму 34 млн долларов от поставщика краски Evergrande расплатилась незаконченными объектами недвижимости — и стало ясно, что дефолт очень вероятен.

Почему это важно

Чтобы понять масштабы проблемы, приведем пример из повседневности.

Представьте, что вы даете в долг под высокий процент человеку, играющему в карты. Игрок занимает у вас уже не первый год и платит проценты. Параллельно он занимает деньги у других людей в районе тоже под высокий процент — и все это продолжается много лет.

Затем дела у игрока начинают идти хуже, ему становится тяжелее отдавать деньги, и он начинает занимать еще больше. А потом, если игрок не сможет отдавать деньги и станет банкротом, вы и другие кредиторы не получите деньги, на которые рассчитывали. В этом случае вы начнете сокращать расходы: уменьшите походы по ресторанам, начнете покупать продукты подешевле и пореже, отмените поездку на море, отложите покупку новой машины и прочее. Вот вам и экономический кризис в пределах одного района. Если вы и другие кредиторы сами брали деньги взаймы, рассчитывая на то, что должник-игрок вернет вам причитающееся, то ситуация станет еще хуже для большего круга людей: ваши финансовые трудности станут на несколько порядков хуже, а те, кто одалживал вам деньги, станут более осмотрительными в выдаче займов и будут меньше давать денег другим людям, а это негативно повлияет на уровень потребления этих неудавшихся заемщиков. Ну, вы поняли.

На купонные выплаты от Evergrande и в конце концов погашение ими своих облигаций рассчитывают многие инвесторы и крупные фонды. Если они их недополучат, то это может повлиять на их инвестиционную активность: она станет консервативнее.

По облигациям и кредитам компания должна примерно 110 млрд долларов, что уже очень большая сумма. Но это далеко не все.

Если считать задолженности Evergrande перед работниками и контрагентами, то общая сумма долга составляет примерно 300 млрд долларов. Для сравнения: проблемный долг Греции, вокруг которого было столько разговоров в 2012, составлял 200 млрд долларов. Впрочем, долг Evergrande будет поменьше 600 млрд долларов задолженностей Lehman Brothers, с коллапса которой начался мировой финансовый кризис.

Они такие одни или нет?

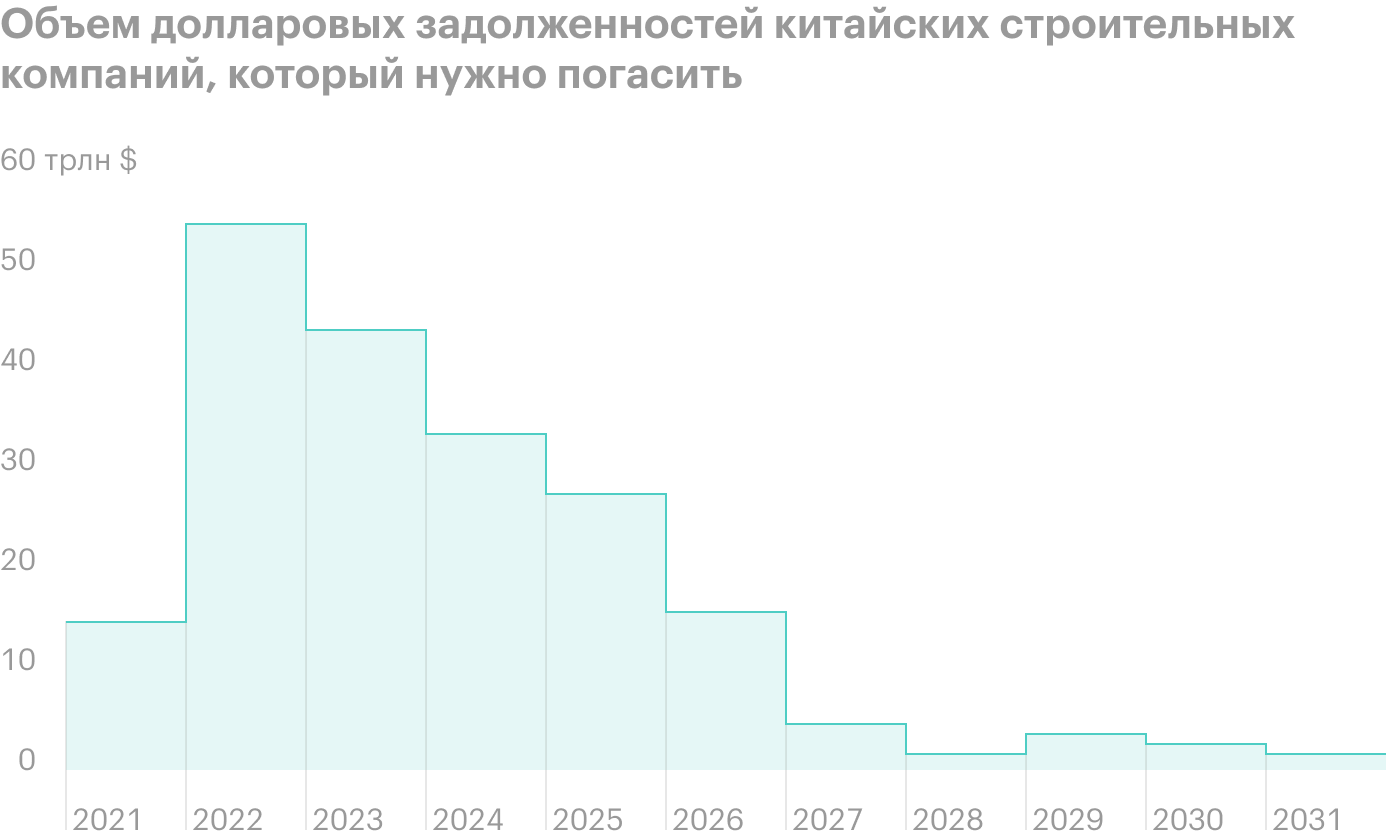

Нет, есть другие компании из китайского строительного сектора с кучей долгов под большой процент. Ситуация с ними будет зависеть от того, как будут развиваться события с Evergrande. Есть риски крупных банкротств череды компаний в секторе.

Будут ли общие последствия

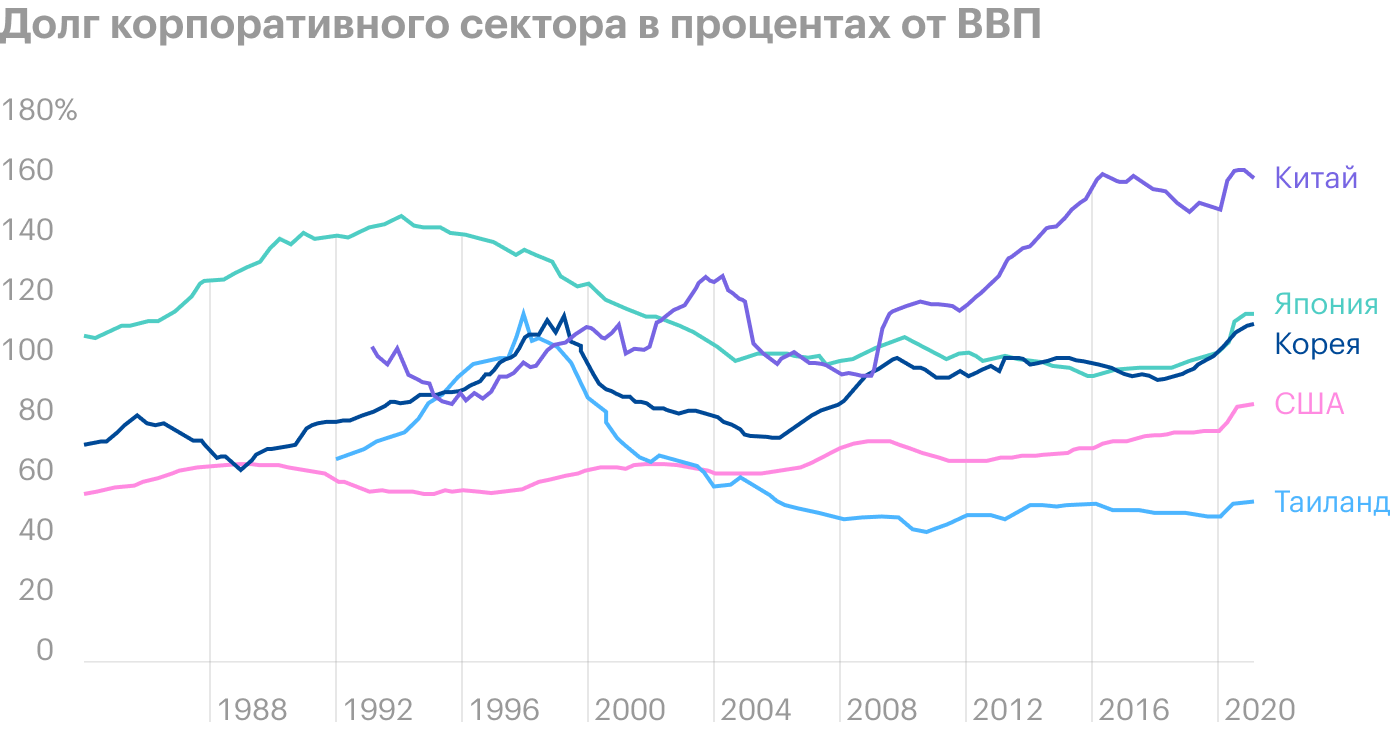

Можно сказать наверняка, что внутри КНР после всей истории с Evergrande начнут ужесточаться стандарты выдачи займов. И это проблема, поскольку китайский корпоративный сектор закредитован по самое «не могу», даже если сравнивать с США. А значит, темпы развития китайской экономики зависят от простоты получения займов внутри КНР.

Собственно, темпы выдачи займов начали падать еще до того, как все заговорили об Evergrande, что привело к зафиксированному еще в августе замедлению экономики КНР. Внутри КНР в случае дальнейшего ужесточения стандартов выдачи займов деньги станет занимать тяжелее. То же коснется и займов за пределами КНР: инвесторы будут требовать большей доходности от всех заемщиков из КНР ввиду увеличившихся рисков. Все это может негативно повлиять на планы китайского корпоративного сектора по инвестициям и развитию бизнеса.

Дефолт Evergrande с ее 1,3 тысячи объектов недвижимости наверняка приведет к серьезному падению цен на недвижимость, благо недостатка предложения на рынке нет. Если Evergrande обанкротится, то на рынок выплеснется огромный объем недостроенного жилья, и это уронит цены на жилье еще сильнее. Учитывая, что многие китайские домохозяйства инвестировали в недвижимость и связывали свои финансовые чаяния со спекуляцией на ней, можно ожидать как минимум сильного снижения потребления, а как максимум — череды банкротств физических лиц: я подозреваю, что известные своей азартностью жители КНР наверняка набрали кредитов под залог недвижимости с прицелом на ее продажу по высокой цене.

К слову, продажи земли под строительство составляют 30% доходов местных муниципалитетов в КНР — так что ухудшение ситуации в строительной отрасли коснется и их и повлияет на уровень инвестиций в регионах.

У многих конкурентов Evergrande — вроде China Resources Land, Country Garden Holdings, China Overseas Land & Investment и Longfor Group Holdings — дела идут получше. Но ужесточение кредитных стандартов внутри КНР и падение цен на недвижимость может привести к банкротству застройщиков послабее, что еще больше уронит цены на жилье и опять-таки отразится на экономике в целом. Учитывая, что в следующем году китайским застройщикам нужно будет погасить долларовых обязательств на сумму примерно 55 млрд долларов, через год мы можем увидеть коллапс десятков «маленьких Evergrande».

В принципе, учитывая все вышесказанное, вполне возможен экономический кризис внутри КНР с падением активности практически во всех секторах. К тому же у Evergrande 200 тысяч сотрудников — и каждый год она нанимает 3,8 млн человек в качестве субподрядчиков. Одномоментное исчезновение такого крупного предприятия негативно повлияет на ситуацию у всех, кто работал с Evergrande и просто зависел от спроса со стороны тех, кто работал на Evergrande.

Кто может пострадать

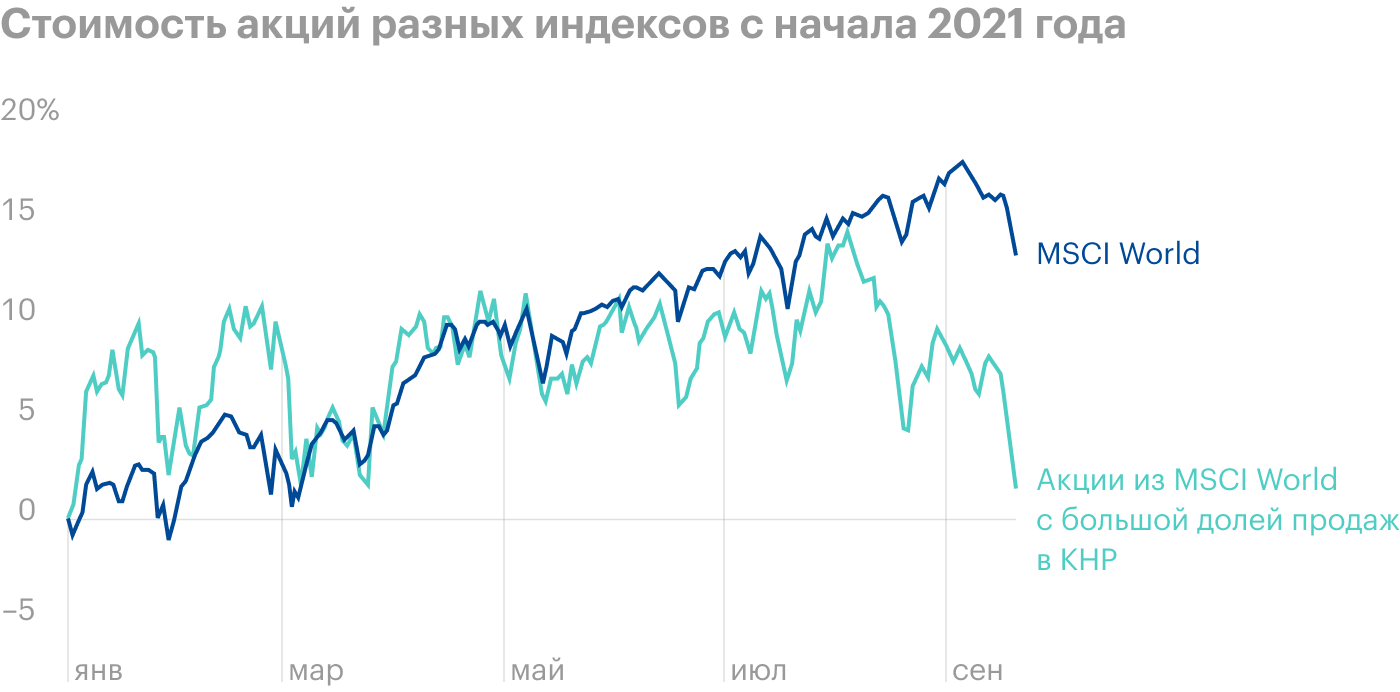

Во-первых, котировки всех китайских компаний могут сильно упасть. Во-вторых, американские компании с заметной долей продаж в КНР могут серьезно пострадать, как уже пострадали их котировки, если дело дойдет по полномасштабной рецессии в КНР.

В-третьих, вероятно заметное падение цен на сырье, в частности на железную руду, от ожиданий инвесторов по части снижения спроса в КНР. От этого станет плохо компаниям, занимающимся добычей сырья. Впрочем, здесь все будет зависеть от продолжительности и остроты рецессии в КНР — при условии, что такая рецессия все же случится.

В-четвертых, инвесторы могут воспринять новости в КНР как причину устроить масштабную распродажу в США в ожидании нового экономического кризиса.

В-пятых, вырастет стоимость займов для корпоративного сектора не только КНР, но и других развивающихся стран. Падение Evergrande уже привело к снижению интереса инвесторов к облигациям из КНР. На Evergrande приходится 16% задолженностей мусорных долларовых облигаций китайского корпоративного сектора.

В случае банкротства компании показатели дефолта среди китайских мусорных облигаций вырастут с 3 до 14%. Такой резкий скачок повлияет на репутацию всех китайских заемщиков и усложнит доступ к западным рынкам капитала для всех китайских компаний: доходность китайских мусорных облигаций сейчас составляет 14% годовых — сильно больше 7,4% в феврале этого года. Наверняка это косвенно отразится на облигациях всех развивающихся стран, включая РФ: в таких ситуациях западные инвесторы обычно избавляются от всех незападных активов.

В общем, ничего хорошего из этого не получится — потому следует быть морально готовыми ко всему.

А может, все обойдется?

Тут все зависит от позиции китайского правительства. Я сомневаюсь в том, что оно будет выкупать долги компании: это подаст плохой пример всем другим закредитованным заемщикам. Впрочем, полномасштабной рецессии в КПК тоже не хотят. Так что возможно все.

У Evergrande есть активы, и при умелом управлении процессом банкротства последствия дефолта получится нивелировать. Но серьезного ущерба избежать не удастся.

Выводы

Самый ужас истории с Evergrande состоит в том, что ситуация с компанией не была секретом ни для кого. Все знали о ее проблемах, но продолжали ее кредитовать. Сколько еще таких Evergrande таит в себе китайская экономика — тайна. 99% тех, кто говорит об Evergrande сейчас, узнали о ней буквально на днях. Так что в будущем мы можем узнать другие удивительные истории, подобные Evergrande.

Мне кажется, что такие вещи происходят в КНР потому, что там еще осталось много диких архаизмов. В случае недвижимости, например, технически продажи земли как таковой в КНР нет: инвестор покупает право на ее использование — причем на определенный срок. То есть владение могут продлить. А могут не продлить. Это существенно ограничивает горизонт планирования и стимулирует мышление на уровне «урвать побольше сейчас, а после нас хоть потоп». Что в общем-то и демонстрирует пример Evergrande, назанимавшей кучу денег на развитие и, очевидно, не собиравшейся их отдавать.

К слову, из займов спонсировались дивиденды компании, которые она щедро платила с момента своего выхода на биржу: к июню 2021 Evergrande выплатила держателям своих акций 69 млрд юаней дивидендов.

Кому досталось больше всего? Руководителю компании и его родственникам, которым в общей сложности принадлежало на тот момент 76,7% акций Evergrande, — они в сумме получили 53 млрд юаней, примерно 8,197 млрд долларов.

Так что имейте в виду такие риски при инвестициях в Китай и прочие вечно развивающиеся страны.