Стройки меньше, расходов больше: почему лидер цементного рынка России закрывает заводы

На фоне общего объема падения производства цемента крупнейший российский производитель этой продукции «Цемрос» в 2025 году приостановил работу двух заводов.

В июле холдинг временно прекратил выпуск цемента на Белгородском заводе, а в декабре — на заводе в Новоульяновске. Его расконсервировали в 2023 году, а к маю 2025 он вышел на полную мощность. И уже в январе 2026 года компания перевела на ограниченный режим работы цемзавод в Липецке.

Рассказываем, почему в России падает производство цемента и как представители отрасли предлагают изменить ситуацию.

Что влияет на цементную промышленность

Девелоперы запускают меньше новых строек

Около 70—80% всего потребления цемента в России приходится на жилищное строительство. Причем основной объем используется на старте работ, особенно в сегментах «эконом» и «комфорт», говорят опрошенные РБК эксперты.

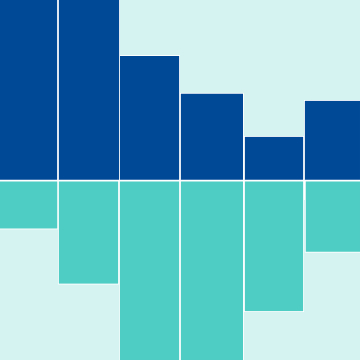

Но в 2025 году объем запусков строительства многоквартирных домов снизился на 11,6% год к году, до 41,3 млн квадратных метров. Причем в Центральном федеральном округе, где находится Белгородский завод «Цемроса», падение составило 25%. А в Приволжском федеральном округе, где работал Новоульяновский завод, на 15%.

Около 80% всего падения объемов пришлось на типовые дома и постройки комфорт-класса.

Если смотреть на данные по кварталам, то ситуация постепенно выравнивается: в четвертом квартале 2025 года объемы запуска новых домов превышали аналогичный период 2024. На это, вероятно, повлияло постепенное снижение ключевой ставки. В начале 2025 она была выше, чем в 2024, но к четвертому кварталу опустилась до средневзвешенного значения в 16,4%. Это почти на 4 процентных пункта меньше, чем годом ранее.

Снижение ставки сделало ипотеку доступнее: с августа 2025 года объемы кредитования стабильно растут в сравнении с прошлым годом.

Сложно конкурировать с дешевым цементом из Беларуси и Ирана

Кроме падения строек российские заводы проигрывают конкуренцию поставщикам из-за рубежа. Директор по маркетингу и анализу «Цемроса» Денис Усольцев считает, что отрасли мешает неконтролируемый импорт.

По оценкам холдинга, в Россию ежегодно импортируется около 4 млн тонн цемента, преимущественно из Беларуси и Ирана. Там себестоимость производства ниже, их цемент стоит дешевле российского и постепенно замещает отечественную продукцию на рынке. Глава Белорусской цементной компании еще в ноябре 2022 отвергал обвинения в демпинге при продаже продукции в Россию.

За последние десять лет российские цементные заводы были загружены только на 61%. Это напрямую влияет на цену: чем ниже загрузка, тем выше себестоимость каждой тонны. Производственные мощности используются не полностью, но часть расходов остается фиксированной — их приходится распределять на меньший объем продукции.

По данным аналитиков компании СМПРО, в 2024 году белорусские заводы, напротив, были загружены на 100%. После введения европейских санкций российский рынок стал для них ключевым.

По мнению Усольцева, мощностей российских заводов достаточно, чтобы удовлетворить спрос на цемент внутри страны, и надобности в импорте нет. Но он не указал, как уход иностранных поставщиков повлияет на расходы для конечных потребителей при покупке цемента.

Логистика и затраты на энергию съедают прибыль

Заработать отрасли мешает системный рост сопутствующих расходов. Хотя средние цены на цемент с января по ноябрь 2025 года выросли на 10,1%, затраты производителей увеличивались быстрее.

Так, тарифы на грузовые ж/д перевозки поднимались дважды: на 13,8% в декабре 2024 года и на 10% в декабре 2025. Кроме того, с 1 января 2026 года для цемента перестал действовать понижающий коэффициент. По оценкам «Цемроса», из-за этого итоговый рост тарифов для отрасли составит 16%.

Также растут расходы на энергию. С 1 июля 2024 года оптовые цены на газ выросли на 11,2%, а с 1 июля 2025 года — на 10,3%. В 2025 году тарифы поднялись в среднем на 12%, а в 2026 году ожидается рост еще на 15%.

Увеличивается и финансовая нагрузка на бизнес. Средневзвешенная ключевая ставка в 2024 году составила 17,5%, а в 2025 году выросла до 18,8%. Скорее всего, это привело к росту расходов на обслуживание долгов: более 60% кредитов российскому бизнесу выдано с плавающей ставкой, поэтому платежи по ним растут автоматически вслед за ставкой ЦБ.

В итоге суммарная прибыль производителей цемента до налогов за 10 месяцев 2025 года снизилась на 65% — до 31,4 млрд рублей. Несмотря на такой спад, этот показатель все равно на 80% выше уровней до 2020 года, когда в стране запустили массовую льготную ипотеку.

Что может помочь производителям цемента

В «Цемросе» считают, что властям нужно защитить внутренний рынок. Для этого предлагают ввести потолок ввоза иностранного цемента не более 1,5 млн тонн в год и отдавать контракты на поставку цемента на государственные стройки исключительно российским заводам.

Но управляющий партнер консалтинговой компании «СМПРО» Владимир Гузь отмечает, что Россия и Беларусь входят в Единое экономическое пространство, а ввод пошлин и иных барьеров противоречит правилам такого союза.

Государство видит ситуацию иначе. Оно стремится убрать посредников в цепочке поставок цемента, чтобы сделать его конечную стоимость конкурентной. Для этого Федеральная антимонопольная служба и Минпромторг обязали компании, занимающие доминирующее положение на рынке цемента, продавать часть своей продукции на бирже. Правило введут с 1 марта 2026 на год.

Помогите Грамоте.ру и Т—Ж выбрать слово года в сфере экономики и финансов?

Какое слово можно назвать главным в 2025 году в экономической и финансовой сфере? Проголосуйте в опросе.

Новости, которые касаются инвесторов, — в нашем телеграм-канале. Подписывайтесь, чтобы быть в курсе происходящего: @investnique