В России приняты новые правила расчета полной стоимости кредита: что изменится для заемщиков

Президент подписал закон об изменениях расчета полной стоимости кредита и оформления дополнительных услуг.

Он позволит заемщикам лучше понимать, сколько денег они должны банкам, и защитит их от недостоверной рекламы.

Разбираемся, как будут работать нововведения и чем они помогут клиентам банков.

Что такое полная стоимость кредита

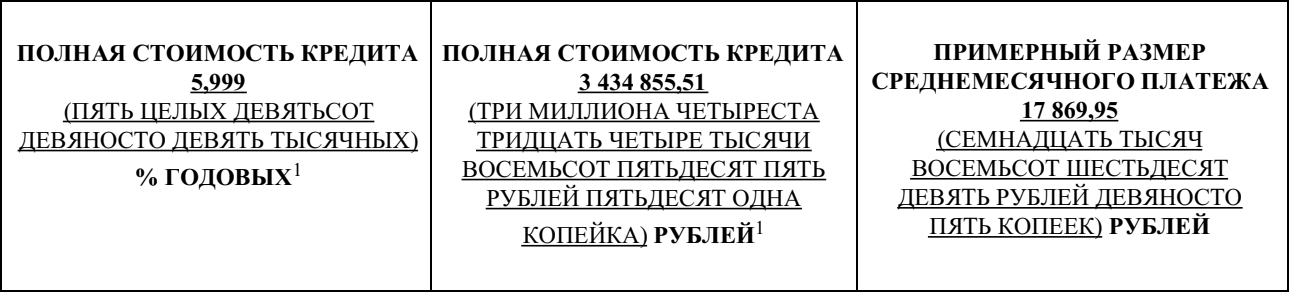

Полная стоимость кредита (ПСК) — это общая сумма, которую заемщик заплатит банку по кредитному договору, включая сам долг, проценты по нему и дополнительные услуги, например обязательную страховку. ПСК рассчитывается из условия, что клиент будет пользоваться кредитом весь срок и платить по графику, то есть это максимальная сумма. Если гасить кредит быстрее или закрыть его досрочно, то платить придется меньше.

ПСК считают в процентном и в денежном значении. Работает это так.

Допустим, заемщик получил потребкредит под 10% годовых. Но в качестве полной стоимости в договоре указана ставка 15%. Так получилось потому, что вместе с кредитом клиент получил страховку, на сумму которой тоже распространяется ставка 10%. Общая переплата выросла, а значит, и реальная стоимость кредита тоже.

Центробанк следит за значением ПСК в коммерческих банках и регулярно, раз в квартал, публикует сводную таблицу. Там он размещает среднее значение показателя по всем типам кредитов: потребительским, автокредитам, ипотеке и займам, которые выдают микрофинансовые организации (МФО). Там же указывается ограничение по предельному значению ПСК — оно не может превышать средневзвешенную ставку более чем на 1/3.

О том, как формируется полная стоимость кредита и почему она отличается от реальной платы по кредитам, мы подробно рассказали в другой статье.

Что изменится для заемщиков

Закон призван защитить заемщика от манипуляций и навязывания дополнительных платных услуг.

Новый порядок расчета ПСК. Теперь при расчете полной стоимости кредита банки будут обязаны учитывать любые платежи и показывать клиенту максимально возможную ПСК, с учетом всех допуслуг.

Это могут быть платные юридические или консалтинговые услуги, смс-оповещения, дополнительные страховки и различные комиссии, например за выпуск карты, внесение денег через кассу в отделении или за возможность получения отсрочки платежа. Некоторые банки предлагают такие услуги пакетами и при их покупке позволяют снизить ставку по кредиту.

Все это заемщикам тоже продается в кредит, но ранее в стоимость ПСК не всегда включалось. То есть по факту человек мог не в полном объеме понимать, за что и сколько он платит. Многие клиенты при получении кредита не изучают условия договора и даже не знают его сумму. Поясню на примере, с которым часто сталкивалась, работая в банке.

Клиент сообщает, что получил в кредит 300 000 ₽, — такую сумму банк зачислил ему на счет. А когда мы изучаем кредитный договор, оказывается, что сумма кредита была больше — 435 000 ₽, из которых 135 000 ₽ пошли на оплату дополнительных услуг, которые обеспечивали пониженную ставку.

Теперь кредитор будет обязан предложить клиенту на выбор кредит с дополнительными услугами или без таковых. При этом банк должен будет рассчитать полную стоимость кредита без допуслуг — так заемщик сможет увидеть общую переплату по кредиту со страховкой или без нее и сравнить, что для него выгоднее.

Когда клиент будет получать кредит с дополнительными услугами за отдельную плату, например страхованием, банк будет обязан в заявлении на получение кредита сообщить полную стоимость таких услуг. При этом запрещается формировать заявление, в котором предусмотрено согласие клиента на все дополнительные условия — то есть когда в бланке галочки за клиента уже проставлены автоматически.

Новые требования к рекламе. Закон должен не только помочь людям точнее понимать объем своих расходов, но и упростит им выбор — в каком банке получить услугу на лучших для себя условиях. На это направлена норма, которая ужесточает требования к рекламе кредитов.

Сейчас на сайтах и рекламных плакатах банки часто указывают только минимальную ставку. А вот условия, по которым такой процент возможен, поясняются не всегда, либо это делается мелким шрифтом.

На деле оказывается, что низкая ставка возможна только при оформлении страховки или при покупке пакета дополнительных услуг. А еще минимальные ставки чаще предлагают только «своим» клиентам — зарплатникам или тем, кто неоднократно раньше брал и успешно гасил в банке кредиты.

Так, «Газпромбанк» предлагает по кредиту наличными ставку от 3,9%. Выглядит заманчиво, учитывая, что ключевая ставка сейчас 8,5%. Даже по ипотеке, под которую банки берут квартиру в залог, ставки составляют 5—6% по программам с господдержкой.

Но если изучить полные условия, то окажется, что такая ставка возможна только при оформлении страхования жизни. Без него процент вырастет на 7—13 п. п., в зависимости от суммы кредита.

В октябре, когда требования к рекламе по новому закону вступят в силу, такие баннеры будут под запретом. Теперь в рекламе кредитов с минимальными ставками банки обязаны будут указывать таким же шрифтом и максимально возможные — без подключения платных услуг.

Новый срок периода охлаждения. Не каждый клиент банка знает о своем праве на возврат страховки по кредиту. Оно действует в течение определенного времени после оформления договора — так называемый период охлаждения — и распространяется только на необязательные виды страхования. Отказаться от страховки залогового имущества — квартиры, без которой нельзя взять ипотеку, — не получится.

Закон обязывает кредитора уведомлять клиента о полном перечне дополнительных услуг и о возможности оформить отказ. В уведомлении кредитор обязан указать сроки и способы подачи заявления. Теперь отказаться от страховки можно будет в течение 30 дней после оформления кредита, а не 14, как сейчас.

Что в итоге

Очевидно, что новые правила расчета полной стоимости кредита и оформления дополнительных услуг направлены на защиту заемщиков.

Теперь клиенты банков будут знать, во сколько на самом деле им обойдется кредит — с учетом всех опций и переплат на комиссиях.

Отменяется реклама с заниженными ставками, которые возможны только при подключении платных услуг. Это позволит делать осознанный выбор между кредиторами и в итоге будет содействовать более добросовестной конкуренции на рынке.

Каждый заемщик будет получать уведомление о своем праве отказаться от допуслуг, а срок, в который этот отказ возможен, увеличится более чем в два раза. Это значит, что даже в ситуации, когда договор подписан на скорую руку, останется возможность оценить все в спокойной обстановке и при необходимости вернуть деньги за страховку.

Большинство норм закона вступит в силу через 180 дней после опубликования, то есть в конце января 2024 года, а норма о рекламе — через 90 дней, в октябре 2023 года.

Новости, которые касаются инвесторов, — в нашем телеграм-канале. Подписывайтесь, чтобы быть в курсе происходящего: @investnique