По этим акциям платят дивиденды, но они опасны для начинающих

Практически все публичные российские компании отчитались за 2018 год. Инвесторы посчитали потенциальные дивиденды на основе дивидендных политик и уставов компаний.

Некоторые компании могут дать от 12 до 23% годовых одними дивидендами. Но здесь начинающего инвестора ждет ловушка: можно вложиться в бизнес, который больше не даст такую большую доходность.

Если вы еще не знаете, что такое закрытие реестра, дивидендный гэп и откуда берутся дивиденды, почитайте нашу статью.

Акции «Энел Россия»

Прогнозные дивиденды за 2018 год — 0,141 ₽ на акцию.

Текущая дивдоходность — 13,7% годовых.

- 35,4 млрд

- количество акций «Энел России»

На чем зарабатывают. «Энел Россия» производит тепло и электричество с помощью гидроэлектростанций в Ставропольском крае, Тверской и Свердловской областях. В конце 2020 года заработает ветряная электростанция в Ростовской области, еще через год — в Мурманской.

В чем проблема. Компания опубликовала план до 2021 года с прогнозом чистой прибыли, которая будет постепенно падать каждый год.

По дивидендной политике 65% чистой прибыли будут направлять на дивиденды до 2019 года. Что будет дальше — пока неизвестно. Я сделаю смелое предположение, что коэффициент выплат останется прежним. Но это лишь мое предположение.

Дивидендная доходность — отношение дивиденда к цене акции. Из-за падения прибыли размер дивиденда будет падать, а вместе с ней — дивидендная доходность по текущим ценам. Это с учетом моего предположения, что в 2020 и 2021 годах на дивиденды направят столько же, сколько и за 2018 и 2019 года.

За 2017 год компания заплатила 0,1449 ₽ дивидендов на акцию — то есть больше, чем за 2018 год. Прошлогодний дивидендный гэп компания до сих пор не закрыла. А за 2019 год будет еще меньше.

Что дальше. Руководство рассчитывает, что после запуска ветряных электростанций дела пойдут лучше, — в 2022 году ожидают рост доходов.

Еще компания пытается продать Рефтинскую ГРЭС: за нее предлагали 21 млрд рублей, но компания оценивает станцию в 27 млрд рублей. «Энел» может направить часть денег с продажи на специальные дивиденды.

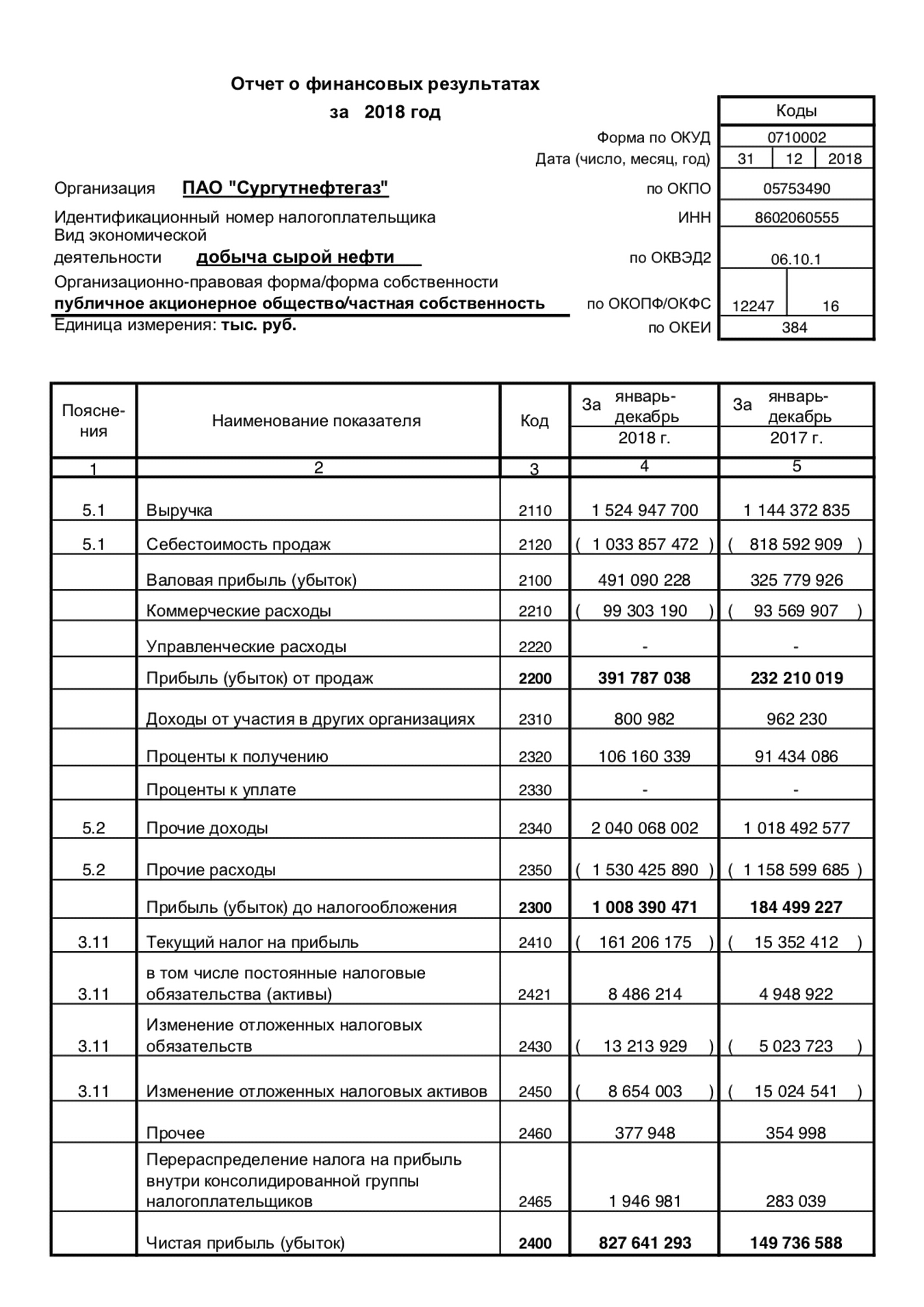

Привилегированные акции «Сургутнефтегаза»

Прогнозные дивиденды за 2018 год — 7,63 ₽ на акцию.

Текущая дивдоходность — 18,6% годовых.

На чем зарабатывают. Основной бизнес — добыча и продажа нефти. Но так получилось, что компания скопила около 40 млрд долларов, которые держит на валютном депозите под 4% годовых.

В чем проблема. Чистая прибыль компании сильно зависит от курса доллара — и не факт, что он продолжит расти так же хорошо.

На привилегированные акции «Сургутнефтегаз» направляет 7,096% чистой прибыли. Чистая прибыль компании складывается из трех компонентов: прибыль от продаж нефти + проценты по вкладу + переоценка долларового вклада.

По российским стандартам бухгалтерского учета компании приходится делать переоценку валютного вклада и считать курсовую разницу. Для инвесторов важен курс доллара на 31 декабря: «Сургутнефтегаз» платит дивиденды один раз в год и берет прибыль из годового финансового отчета.

За год доллар вырос на 21%: на конец 2017 года он стоил 57,6 ₽, на конец 2018 года — 69,47 ₽. То есть благодаря росту доллара «Сургутнефтегаз» переоценил за год свой долларовый вклад примерно на 474 млрд рублей.

Проблема в том, что переоценка работает и в обратную сторону. Курс доллара на 2 апреля — 65,47 ₽. По текущему курсу у «Сургута» от курсовой переоценки 160 млрд рублей убытка.

Получается так: чтобы компании повторить текущие дивиденды, доллар должен еще раз вырасти на 20%. Плюс должна вырасти цена на нефть до уровня 2018 года и продержаться большую часть года.

Привилегированные акции «Мечела»

Прогнозные дивиденды за 2018 год — 18,2 ₽ на акцию.

Текущая дивдоходность — 17,8% годовых.

На чем зарабатывают. «Мечел» — холдинг, который владеет долями в других компаниях. Часть дочерних компаний добывает и продает различные виды угля. Еще есть несколько заводов, которые производят стальную продукцию.

В чем проблема. У «Мечела» крупные долги, которые не уменьшаются. Компании приходится согласовывать выплату дивидендов с кредиторами. Из-за этого получается забавная ситуация: дивиденды и дивидендная доходность растут последние три года, а акции никак не реагируют. За 2018 год выходит, что по акциям должны заплатить 19,5 ₽ дивидендов.

В нулевые «Мечел» скупал стальные и угольные компании. Сверху прикупили несколько портов и гидроэлектростанцию. Главный акционер «Мечела» хотел создать компанию, активы которой будут дополнять друг друга, уменьшая расходы. ГРЭС даст электричество, уголь нужен для создания стали, а через порты экспортируют продукцию.

Покупки делались на заемные деньги и под залог акций. А потом акции в залоге у западных банков подешевели из-за финансового кризиса 2008 года. Банки потребовали дополнительный залог. «Мечел» получил помощь от власти: все-таки крупное предприятие.

Долг вырос еще больше, когда началась разработка Эльгинского месторождения в 2011 году. Уже тогда добыча угля на других крупных месторождениях падала. «Мечел» инвестировал в само месторождение, построил железную дорогу и купил порт Ванино. На бумаге выглядело все хорошо: на Эльге добывают коксующийся уголь — дорогую марку угля, а благодаря порту Ванино «Мечел» смог бы наращивать его отгрузку.

За 2018 год 83% операционной прибыли ушло на выплату процентов и пени. Из-за больших долгов у компании нет денег на инвестиции в бизнес — из-за этого страдают доходы. EBITDA снизилась к показателю год назад из-за недостаточного количества вагонов, которые транспортировали бы уголь. Руководство пытается успокоить инвесторов тем, что «Мечел» подготовил запасы, их доставят позже и это положительно отразится на доходах.

«Мечел» за несколько лет незначительно снизил долговую нагрузку. Почти все заработанные деньги идут на выплату процентов, еще чуть-чуть остается на мизерное гашение долга.

Из-за больших долгов у компании нет денег на крупные инвестиции. Из-за недоинвестирования доходы не растут. Менеджмент не дал внятного плана по выходу из ситуации. Каждый год прорыв в производстве и рост доходов переносится на следующий.

В интернете ходят слухи: мол, кредиторы хотят продать Эльгинское месторождение. Кредиторы уже забрали 49% акций в месторождении, а теперь хотят найти покупателя на все 100%. Пока это слухи. Но ситуация противоречивая: допустим, «Мечел» продаст Эльгу — тогда появятся деньги на погашение трети долга. Но компания лишится актива, который прекратит падение добычи угля. Для нас, потенциальных инвесторов, это самый болезненный вариант погашения долгов.

Акции «Нижнекамскнефтехима»

Прогнозные дивиденды за 2018 год — 19,94 ₽ на акцию.

Текущая дивдоходность — 22,6% годовых на обыкновенные акции, 26,7% годовых — на привилегированные.

На чем зарабатывают. Производят каучук, пластик, полиэтилен и другую химическую продукцию.

В чем проблема. Компания решила выплатить дивиденды за три предыдущих года. Она не платила дивиденды за 2016 и 2017 годы: копила деньги на инвестиции в расширение производства.

За 2018 год решили заплатить с учетом двух предыдущих лет. В итоге получились большие дивиденды — 19,94 ₽ на акцию. После объявления акции выросли более чем на 40%. Проблема в том, что это единоразовые дивиденды, — таких щедрых выплат ждать в ближайшем будущем не стоит.

До 2016 года НКНХ направлял на дивиденды 30% чистой прибыли по РСБУ. Так вышло, что на нынешние дивиденды компания взяла по 50% из прибыли прошлых лет, — это дает нам надежду, что НКНХ продолжит направлять на дивиденды за следующие годы 50, а не 30% чистой прибыли.

На данный момент нет предпосылок, чтобы НКНХ ежегодно платил по 19—20 ₽ дивидендов: для этого нужно увеличить прибыль в полтора раза. Пока можно прогнозировать 6—8 ₽ дивидендов в следующие годы.

Что дальше. На следующий день после выплаты дивидендов акции упадут приблизительно на размер этих дивидендов. Сейчас обыкновенные акции стоят 88 ₽, привилегированные — 74,5 ₽. После дивидендного гэпа акции будут стоить около 68 и 54 ₽ соответственно. И уже по таким ценам нужно смотреть на бизнес компании и на то, что хочет основной владелец — ТАИФ. В других компаниях ТАИФ выкачивает деньги с помощью дивидендов — история выкачивания всех свободных денег в «Татнефти» может повториться в НКНХ. Плюс чистая прибыль может начать расти за счет запуска новых заводов.

В итоге

Не забываем: все это частное мнение, а не рекомендация. И что эти акции на самом деле не хорошие и не плохие.

Акции «Энел России». До 2021 года бизнес компании будет падать. По прогнозу руководства, в 2022 году будет рост прибыли за счет ветряной электрогенерации. Плюс могут продать крупную ГРЭС — гипотетически часть денег могут направить на специальные дивиденды. Правда, продать ГРЭС не получается который год. Если верите в специальные дивиденды — наверное, лучше садиться в лодку заранее.

Привилегированные акции «Сургутнефтегаза». Акции хорошие, когда доллар растет по отношению к прошлогоднему значению. Сейчас покупать акции кажется уже поздно: привилегированные акции не дадут такой же большой дивиденд за 2019 год, как за 2018. Если только доллар резко не вырастет к концу года на десятки процентов.

Привилегированные акции «Мечела». Очень опасные акции для начинающих инвесторов. При этом неоднозначные: уменьшение долга без продажи Эльгинского месторождения должно толкнуть акции вверх.

Акции «Нижнекамскнефтехима». Компания заплатит единоразово крупные дивиденды — акции могут долго восстанавливаться после дивидендного гэпа. Платить по 19,94 ₽ за акцию дальше не смогут. Если попробовать рассчитать на коленке, будет выходить 6—8 ₽ на акцию. Компания неплохая — акции могут быть интересными после дивидендного гэпа.