Дедолларизация: заменит ли юань доллар в международных резервах

Доллар сейчас — основная резервная валюта мира. Но его доля постепенно сокращается: во 2 квартале 2022 года доля USD в валютных резервах разных стран мира составила 59,5%, что ощутимо меньше 85%, приходившихся на доллар еще в середине 1980-х годов.

Некоторые страны форсируют уход от доллара. И до 24 февраля правительство РФ неуклонно снижало долю доллара в резервах иностранной валюты: в 2021 доля доллара в резервах РФ сократилась с 21,2 до 10,9%.

Расскажу о том, почему доллар стал доминирующей международной валютой и может ли это измениться.

Что нужно знать о международных валютных резервах

Валютные резервы — это высококачественные и ликвидные финансовые активы страны, то есть их можно быстро продать или купить на них что-то. Ими управляют Центральный банк (ЦБ) и правительство страны, которой эти резервы принадлежат.

Обычно резервы состоят из следующего:

- Наличной иностранной валюты в купюрах.

- Безналичных счетов в банках.

- Депозитов в иностранных банках.

- Иностранных облигаций.

- Иных финансовых инструментов, например кредитов, предоставленных в рамках сделок обратного репо.

Часть валютных резервов может храниться внутри страны, а часть — за ее пределами.

Если у страны положительный торговый баланс, то валютные резервы будут расти, потому что ЦБ будет аккумулировать идущую в страну валютную выручку экспортеров. Эту выручку потом сами экспортеры внутри страны будут менять на национальную валюту, чтобы платить зарплаты и финансировать свои операции.

Если торговый баланс отрицательный, то валютные резервы будут падать, потому что для закупки товаров за рубежом приходится тратить всю валюту, что есть.

Страны накапливают резервы, чтобы решать три основные задачи.

Влияние на курс национальной валюты. Используя валютные резервы, Центральный банк ЦБ может влиять на курс национальной валюты. Например, распродавать эти запасы за свою национальную валюту, чтобы создавать на нее спрос. Или, наоборот, закупать за национальную валюту иностранную, снижая курс национальной валюты.

Обеспечение торговых операций. В случае экономического кризиса ЦБ может менять свои запасы иностранной валюты на местную валюту, чтобы обеспечивать экспортно-импортную деятельность компаний.

Создание «кубышки» на случай кризиса. Если возникнет кризис, наличие крупных резервов может помочь предотвратить дефолт или просто поддержать экономику, когда будут неприятности.

У США резервы иностранной валюты очень небольшие. По состоянию на сентябрь 2022 года их объем составлял всего 33,9 млрд долларов. Почему так? Потому что доллар и так основная международная валюта и американцы не считают, что им нужны какие-то резервы. А еще у США отрицательный торговый баланс.

У кого самые большие валютные резервы, млрд долларов

| Страна | Валютные резервы | |

|---|---|---|

| 1 место | Китай | 3480 |

| 2 место | Япония | 1376 |

| 3 место | Швейцария | 1033 |

| 4 место | Россия | 630 |

| 5 место | Индия | 599 |

Как сейчас устроены международные резервы

Посмотреть актуальную структуру международных валютных резервов можно, например, на сайте Международного валютного фонда (МВФ).

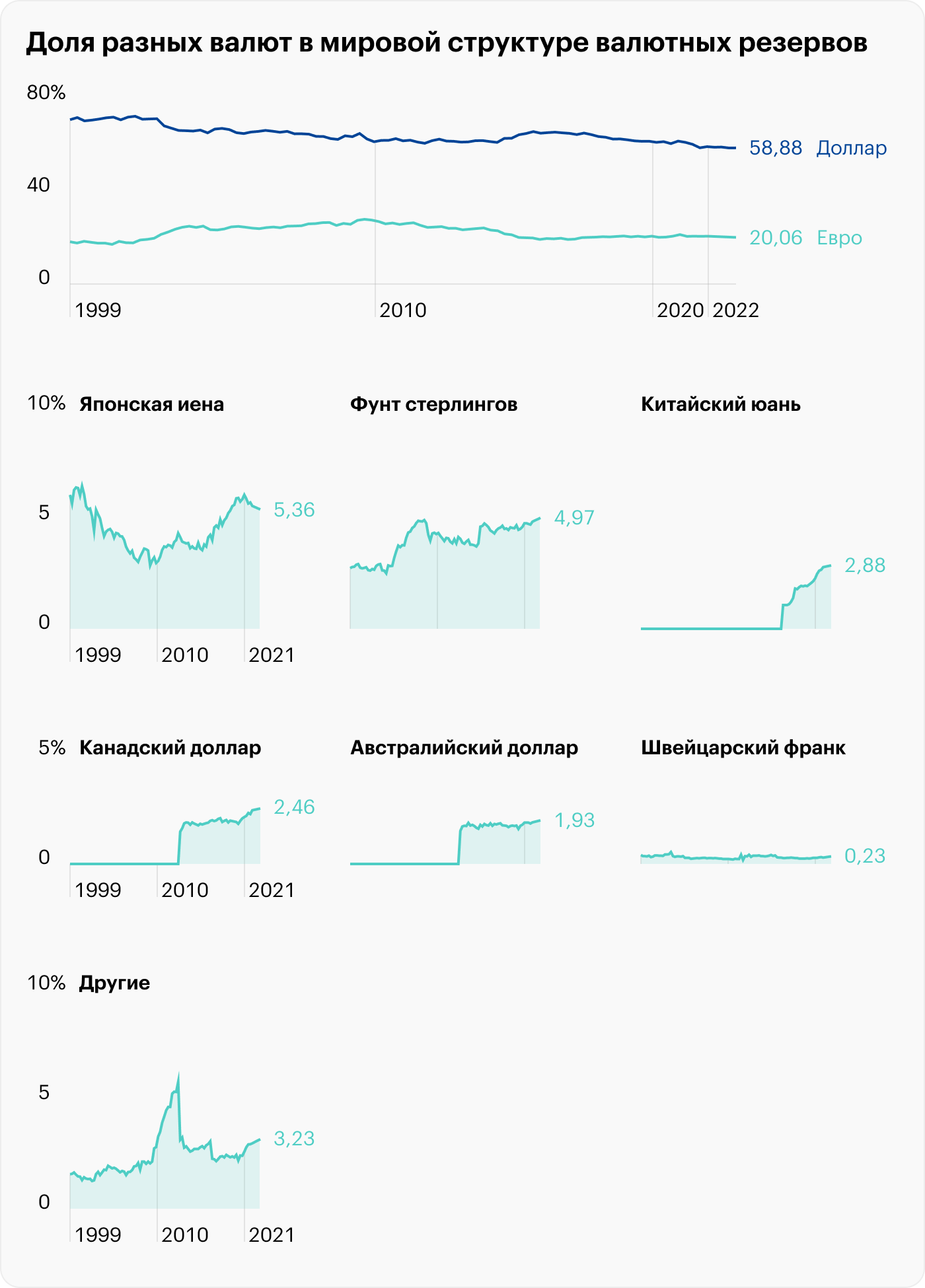

По состоянию на 30 сентября 2022 распределенные международные валютные резервы, те, что страны определили в разных валютах, составляют примерно 12,036 трлн долларов. Из них:

- Американский доллар — 59,53%.

- Евро — 19,77%.

- Китайский юань — 2,88%.

- Британский фунт стерлингов — 4,88%.

- Японская иена — 5,18%.

- Австралийский доллар — 1,88%.

- Канадский доллар — 2,49%.

- Швейцарский франк — 0,25%.

- Другие, неназванные валюты — 3,15%.

На долю разных валют в валютных резервах влияет сочетание экономики и геополитики, с явным преобладанием второго. Если бы ключевым фактором при выборе резервной валюты была экономика, то структура распределения резервных валют заметно отличалась бы от той, что мы имеем сейчас.

Ведь доля разных валют соответствовала бы доле стран — эмитентов валют в мировом ВВП. По такой логике структура международных валютных резервов могла бы выглядеть так:

- Американский доллар — 24,2%.

- Китайский юань — 17,8%.

- Евро* — 10,84%.

- Японская иена — 5,38%.

- Индийская рупия — 3,1%.

- Канадский доллар — 2,12%.

- Южнокорейская вона — 1,92%.

- Российский рубль — 1,74%.

- Бразильский реал — 1,73%.

- Австралийский доллар — 1,7%.

- Мексиканский песо — 1,35%.

- Индонезийская рупия — 1,21%.

- Иранский риал — 1,14%.

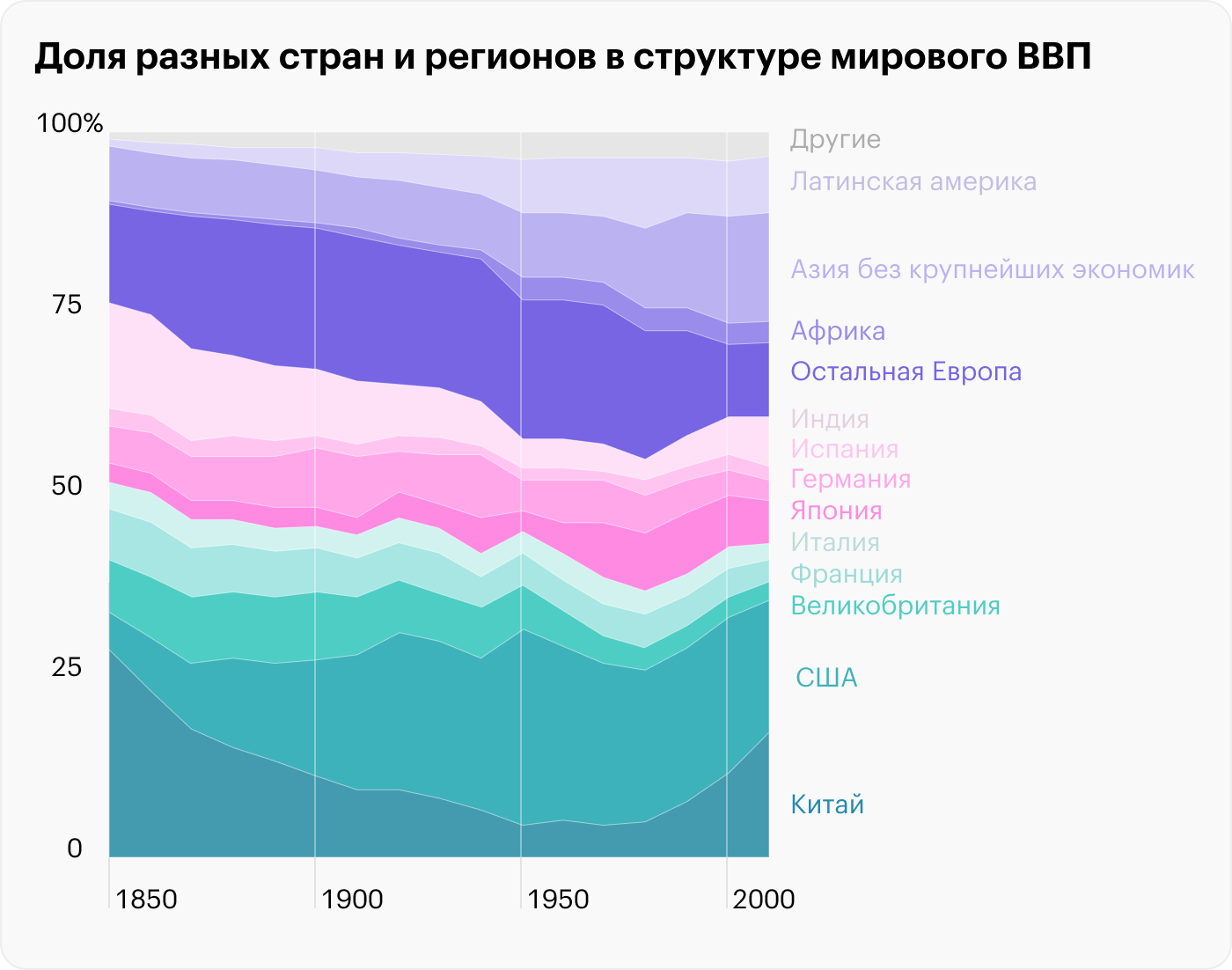

Мировая корзина валютных резервов, если бы она основывалась на ВВП, сильно бы отличалась от той, что мы видим сейчас. И это несоответствие было более или менее на протяжении всей истории.

Приведу еще несколько примеров. В 1900 году основной резервной валютой был британский фунт — на него приходилось 62% мировых валютных резервов.

При этом ВВП всей Британской империи составлял 30% от мирового. Доля Франции со всеми ее колониями в структуре ВВП мира была меньше 10%, но вот французский франк занимал 17,5% в структуре мировых резервов.

В 1920-х годах соотношение осталось примерно тем же, но немецкую марку потерпевшей поражение в мировой войне Германии заместил американский доллар. Причем доля доллара в резервах примерно соответствовала доле США в мировом ВВП.

Франция и Британия даже вместе со своими колониями занимали в структуре мирового ВВП меньшую долю, чем составляла доля их валют в структуре международных резервов. Плюс ко всему обе державы потеряли огромное количество молодого трудоспособного населения на фронтах Первой мировой.

США же пострадали меньше, и экономика у них развивалась быстрее, но экономического преимущества было мало. Британия и Франция оставались огромными колониальными империями с глобальными возможностями по проецированию своей вооруженной силы почти во всех уголках земного шара, а США в лучшем случае были региональной державой.

В общем, суммируя эту информацию, скажем так: главной мировой валютой будет валюта доминирующей державы.

Как доллар стал главной мировой валютой

Из-за Второй мировой войны, которая изменила баланс сил в мире, в том числе и в экономической плоскости. Главным образом война сделала США экономическим и военным лидером на большей части планеты, и объективных альтернатив доллару не было.

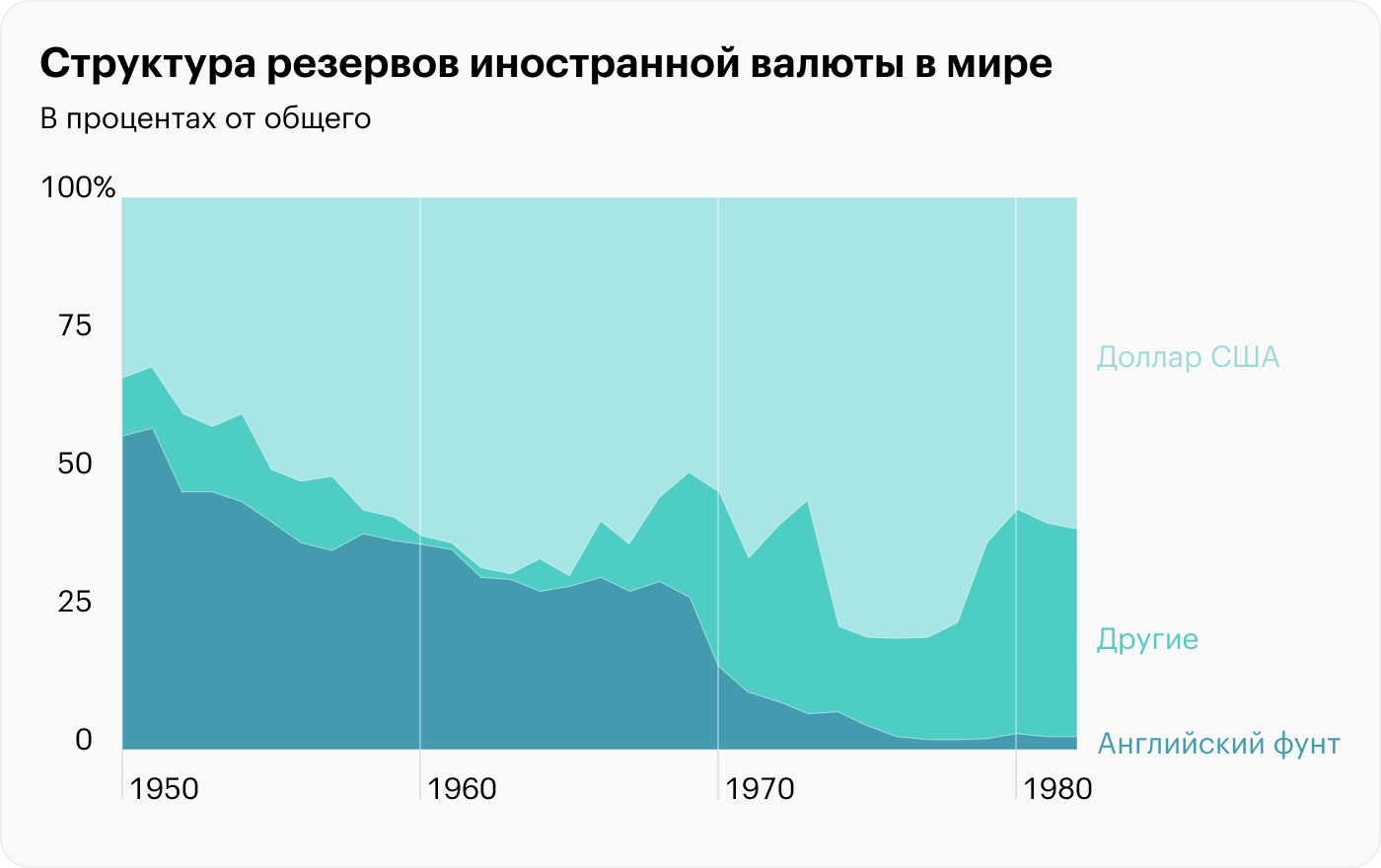

Доминировавшая до этого Британия перенапряглась и надорвалась в ходе войны, но все же вошла в число победителей на правах американского партнера с пониженным рангом и в состоянии экономической зависимости от заокеанского партнера. В практическом смысле это означало постепенное снижение доли фунта в общемировых валютных резервах после войны по мере демонтажа Британской империи: еще в 1950 году доля фунта составляла 55%, через 20 лет — уже 28% и после этого продолжила снижаться.

Книги на тему англо-американского сотрудничества и противостояния в период 1942—1955:

- Niall Barr. Eisenhower’s Armies: The American-British Alliance during World War II.

- James Barr. Lords of the Desert: The Battle Between the United States and Great Britain for Supremacy in the Modern Middle East.

- Peter Clarke. The Last Thousand Days of the British Empire: Churchill, Roosevelt, and the Birth of the Pax Americana.

Внешняя политика остальных крупных европейских держав не способствовала повышению привлекательности их валют. Франция и Нидерланды потратили объем денег, равный помощи им по плану Маршала, на безуспешное отвоевывание Индокитая и Индонезии. Войны эти они проиграли. Тем временем к 1945 году доля США в мировом ВВП составляла уже примерно 50%.

Экономика США разрасталась, пусть и в относительном плане ее доля сокращалась: доля США в мировом ВВП в 1960 году составляла 40%. Но это оказалось не так важно, как рост политического влияния США в мире.

Еще до войны во Вьетнаме, в 1957 году, 900 тысяч американских солдат служило на военных базах за пределами США. Благодаря этому Штаты выглядели как очень крепкая и стабильная экономика, и большая часть стран стремилась хранить свои резервы в долларе. Поэтому доллар и занял огромную долю в международных валютных резервах: в 1972 доля доллара составляла 72%, а в середине того же десятилетия достигла 85%.

Сейчас американское экономическое преимущество над всем остальным миром уже не так существенно: США — это примерно 24% мирового ВВП. Но по мощи армии и флота, а также по количеству военных баз за пределами страны США на первом месте, и поэтому доля доллара в валютных резервах огромна.

За последние 23 года она несколько снизилась: с 71,19% в 1999 году до 59,53% в 2 квартале 2022 года. За это же время доля юаня с околонулевой выросла до 2,88%. Доля евро выросла с 18,12 до 19,77%.

Сильно увеличилась доля неназванных других валют — с 1,62 до 3,15%. Ощутимо выросла доля британского фунта — с 2,74 до 4,88%. Также, вероятно, с нуля выросла доля канадского и австралийского долларов — до 2,49 и 1,88% соответственно.

Может ли доллар США перестать быть мировой валютой? Это непростой вопрос. Доля доллара может заметно снизиться, если страны начнут переходить на расчеты друг с другом в национальных валютах, как, например, делает РФ. Путь до этого будет неблизкий: некоторым странам не очень выгодно закупать или продавать товары за валюту соседей, а американский доллар как универсальная платежная единица очень удобен.

Почему выросла доля юаня в международных резервах

Более-менее заметную долю международных резервов китайский юань стал занимать только в 2016 году, тогда на юань приходилось 1,08% резервов. В 2 квартале 2022 доля юаня составляла уже 2,88%.

Это связано преимущественно с тем, что в 2010-х годах выросла доля юаня в торговых расчетах между КНР и остальным миром. Рост китайской экономики, которая к тому моменту стала второй экономикой мира, привел к увеличению доли юаня. Все торгуют с Китаем, причем довольно активно.

Сможет ли юань заменить доллар

В текущем состоянии не сможет: у ЦБ всех стран к КНР слишком низкое доверие. И вот почему.

Низкий уровень развития институтов. Проще говоря, власти этой страны склонны к беспределу в разных формах. Например, они заставили исчезнуть из публичного поля основателя и руководителя компании Alibaba в 2020 году. В КНР власти манипулируют экономической статистикой, а в индексе верховенства закона эта страна находится на 98-м месте, чуть выше РФ, которая расположилась на 101-м месте.

Сильное лобби экспортеров. Им выгоден слабый юань, что делает его не очень надежной валютой для инвестирования.

Отставание в военной мощи. В военном плане КНР — это не очень страшная держава. В последнюю большую войну Китай воевал против разбомбленного американцами Вьетнама — и проиграл.

Выборочный дефолт. КНР претендует на Тайвань, и это значит, что она берет на себя долговые обязательства, по которым правительство Тайваня объявило дефолт. Так что КНР все еще должна США 1,6 трлн долларов с учетом процентов по облигациям дореволюционной эпохи.

Так что КНР уже давно, по сути, находится в состоянии «выборочного дефолта», поскольку английским держателям дореволюционного долга страна заплатила в 1980-х. Скорее всего, главы ЦБ по всему миру держат этот момент в уме и не возлагают больших надежд на юань.

Будет ли евро заменой доллару

Максимума доля евро в международных валютных резервах достигла в 2009 году — 28%. Тогда в США бушевал экономический кризис, что привело ЦБ всех стран к мысли о необходимости диверсификации. Но потом доля евро упала, в 1 квартале 2022 года она составляла 20,06%. Основная диверсификация произошла за счет канадского и австралийского долларов, юаня и увеличения доли японской иены.

Можно предположить, что доля евро не растет из-за политики. Евросоюз — неоднородное политическое объединение, по уровню разобщенности превосходящее даже конфедеративную Америку образца до 1861 года. У ЕС нет сил и возможностей принуждать своих членов выполнять все брюссельские директивы. Все это само по себе снижает привлекательность евро в глазах мирового ЦБ.

Новости, которые касаются инвесторов, — в нашем телеграм-канале. Подписывайтесь, чтобы быть в курсе происходящего: @investnique.