Почему чистая прибыль «Фосагро» рухнула в 6 раз, несмотря на рекордные объемы продаж

28 августа компания «Фосагро», которая входит в число крупнейших мировых производителей минеральных удобрений, опубликовала консолидированную финансовую отчетность и рассказала об итогах 1 половины 2020 года.

Финансовые результаты компании оказались очень неоднозначными. Несмотря на рекордные объемы продаж удобрений в 1 полугодии 2020 года, выручка снизилась на 5%, а чистая прибыль упала в 6,2 раза относительно аналогичного периода прошлого года.

Основные финансовые результаты

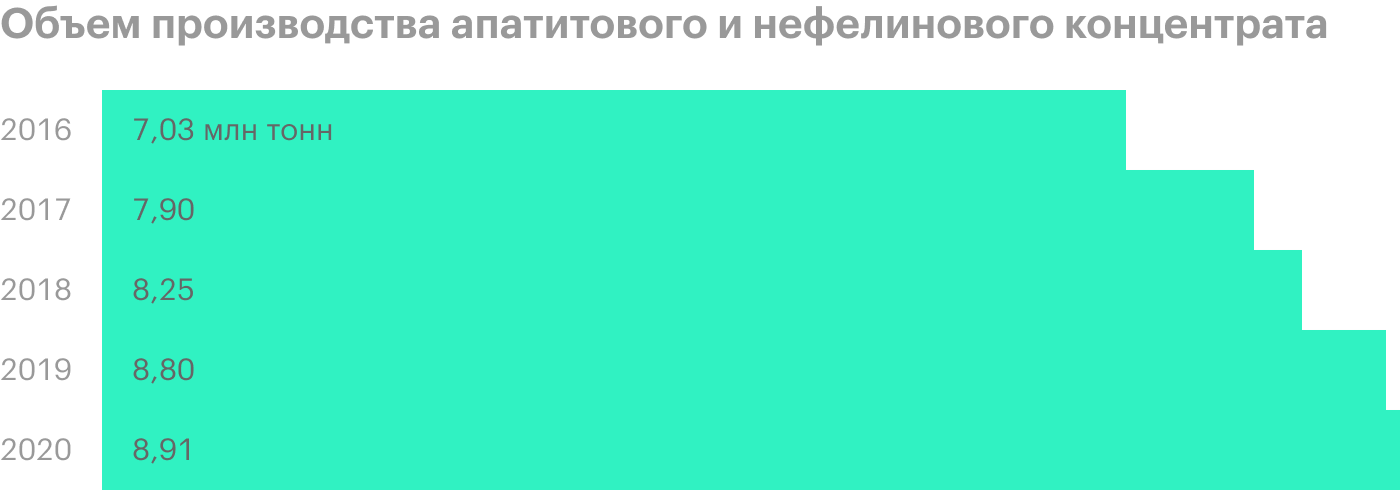

В последние годы «Фосагро» активно инвестирует в расширение собственных производственных мощностей, благодаря чему ежегодно ставит новые рекорды по объемам выпуска продукции.

Но на мировом рынке удобрений избыток предложений, поэтому цены на удобрения длительное время находятся на исторически минимальных значениях. Это плохо влияет на финансовые результаты компаний, работающих в отрасли. Так, среди 4 крупнейших российских производителей удобрений только «Фосагро» в первом полугодии удалось остаться прибыльным, а остальные терпели убытки.

В 1 полугодии 2020 года выручка «Фосагро» снизилась на 5% год к году — со 130,4 до 124 млрд рублей — на фоне коррекции мировых цен на удобрения.

Один из основных продуктов компании — азотно-фосфорное удобрение моноаммонийфосфат, или MAP. Цена на удобрение снизилась на 30% за полтора года.

Около 66% выручки компания получила от экспортных продаж минеральных удобрений, апатитового и нефелинового концентрата, а также прочей фосфор- и азотсодержащей продукции.

Основные регионы экспортных поставок: Европа, Южная Америка, Индия и Африка, которые совокупно принесли более 84% всей экспортной выручки «Фосагро» в 1 полугодии 2020 года.

Себестоимость реализованной продукции снизилась на 2% — до 67,9 млрд рублей, — что связано с сокращением расходов на сырье на фоне низких цен, а также запуском собственных мощностей по производству серной кислоты и сульфата аммония.

А вот административные и коммерческие расходы в первой половине этого года выросли на 4%, что стало следствием удорожания стоимости портовых услуг и увеличения расходов на заработную плату.

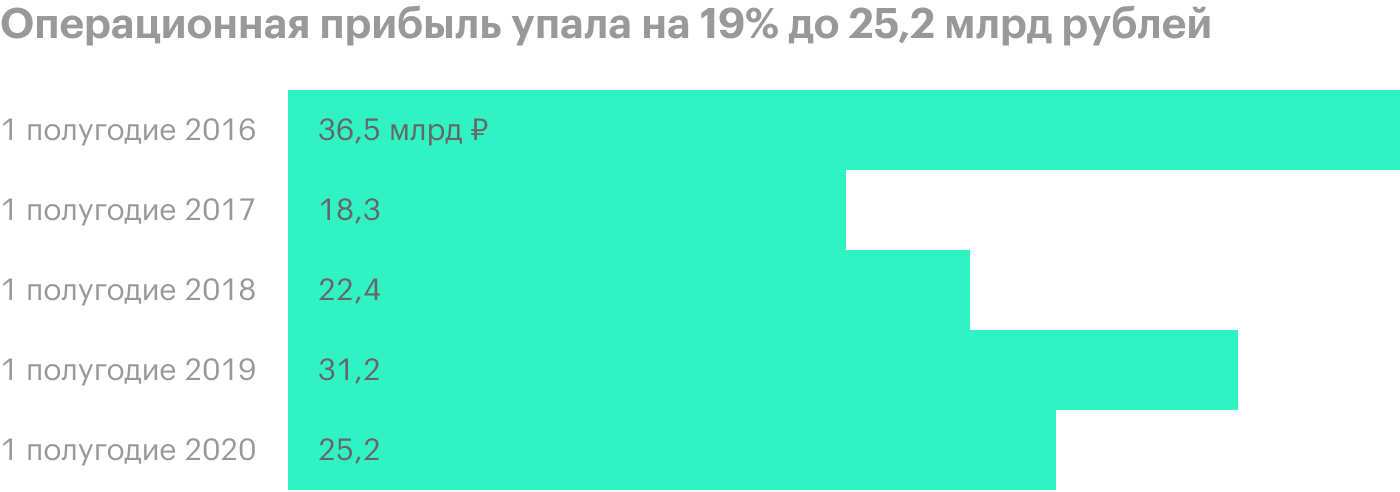

Все это привело к тому, что прибыль от операционной деятельности снизилась на 19% — с 31,2 до 25,2 млрд рублей — по сравнению с аналогичным периодом прошлого года.

Существенное влияние на финансовые результаты компании оказала девальвация рубля в марте 2020 года, не только потому, что основную выручку «Фосагро» получает в иностранной валюте, но и потому, что 98% ее долга номинировано в долларах и евро.

В результате валютной переоценки компания в 1 полугодии 2020 получила убыток в 15,9 млрд рублей по курсовым разницам — сравните с прибылью в 10,2 млрд рублей в 1 полугодии 2019 года, когда рубль, наоборот, укреплялся.

Чистые финансовые расходы «Фосагро» резко выросли, в 2,3 раза, — до 2,5 млрд рублей, — что вызвал рост рублевых расходов на обслуживание долга, номинированного в иностранной валюте.

Кроме того, компания принимала строгие меры по профилактике заболевания коронавирусом, на что за 6 месяцев потратила еще 0,3 млрд рублей.

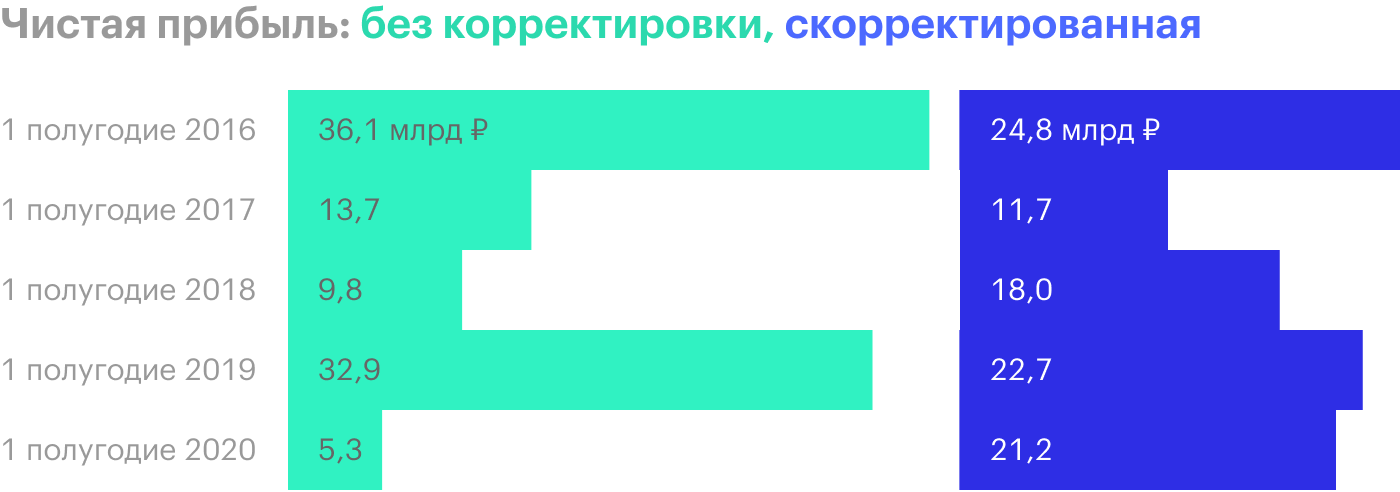

В результате чистая прибыль компании в первом полугодии сократилась в 6,2 раза — с 32,9 до 5,3 млрд рублей, — и это стало худшим результатом последних лет. Но за вычетом убытка от курсовых разниц скорректированная прибыль снизилась только на 6% — с 22,7 до 21,2 млрд рублей, — что уже не выглядит столь катастрофическим падением. Это важно, в том числе потому, что дивиденды компания платит с учетом именно скорректированного показателя.

Дивиденды и долги

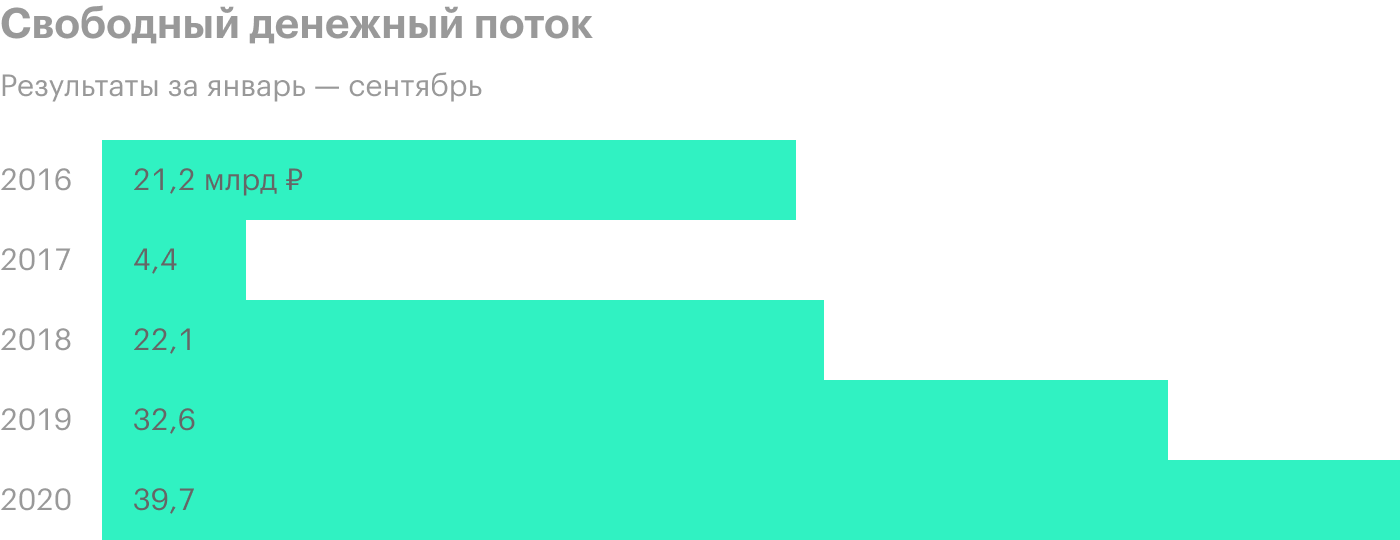

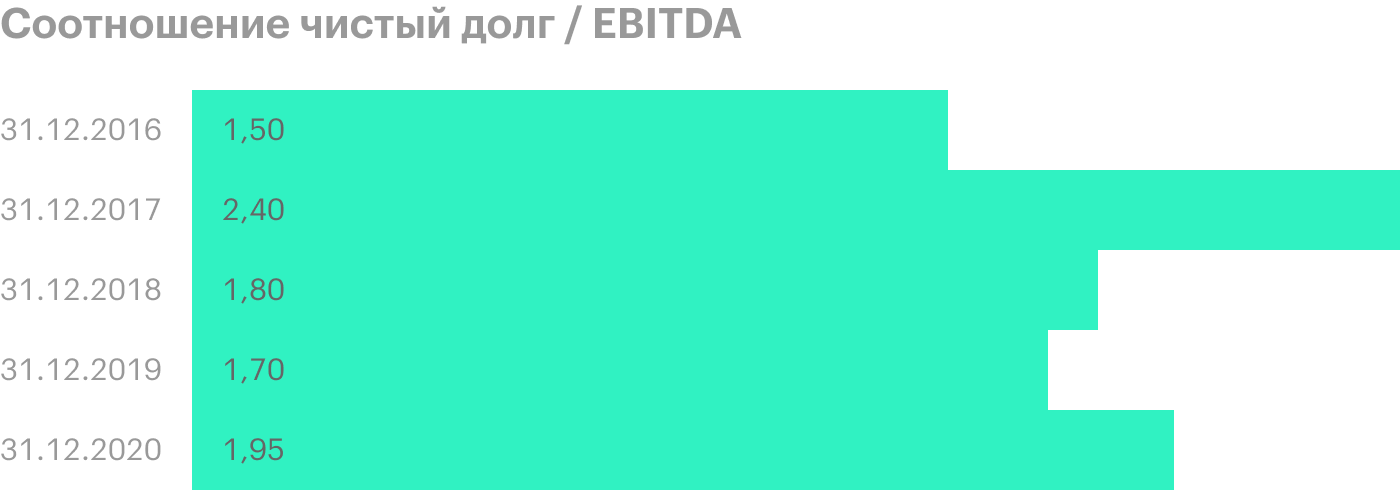

В прошлом году менеджмент «Фосагро» представил акционерам обновленную дивидендную политику, которая предполагает, что на дивиденды будут направлять от 50 до 75% свободного денежного потока в зависимости от уровня долговой нагрузки, который компания рассчитывает исходя из мультипликатора «чистый долг / EBITDA».

Дивидендная политика «Фосагро»

| Чистый долг / EBITDA | Сколько направят на дивиденды |

|---|---|

| < 1 | Не менее 75% свободного денежного потока |

| 1—1,5 | От 50 до 75% свободного денежного потока |

| > 1,5 | Не более 50% свободного денежного потока |

При этом размер дивидендов не может быть менее 50% от скорректированной чистой прибыли за отчетный период.

Поскольку почти все долговые обязательства «Фосагро» номинированы в иностранной валюте, размер чистого долга за 6 месяцев увеличился на 5,5% год к году — до рекордных 138,8 млрд рублей, — а мультипликатор «чистый долг / EBITDA» вырос с 1,7 до 1,95.

«Фосагро» — одна из немногих публичных компаний на отечественном фондовом рынке, которая традиционно платит дивиденды 4 раза в год по итогам каждого отчетного квартала. 30 июня совет директоров компании уже в четвертый раз в этом году дал рекомендацию по выплате дивидендов. На них планируется направить 4,3 млрд рублей, или 33 ₽ на одну акцию. Утвердить рекомендованные дивиденды акционеры смогут на общем собрании, которое состоится 30 сентября.

Фосфорные торговые войны в США

Крупнейший производитель удобрений США, компания Mosaic, подала запрос в американские правительственные органы, чтобы они установили факт субсидирования странами Марокко и России своих производителей удобрений.

Если этот факт подтвердят, то на фосфорные удобрения из Марокко и России могут наложить компенсационные пошлины, что резко повысит себестоимость продаж продукции «Фосагро» в США.

Результаты запроса пока неизвестны, но только из-за факта запуска процедуры расследования экспортные поставки фосфорных удобрений из России и Марокко в США в начале третьего квартала снизились практически до нуля. Видимо, производители не хотят рисковать и предпочитают переориентировать свои продажи на другие рынки, не дожидаясь вердикта.

Могут повысить налоги

Это иронично, но пока органы США пытаются доказать, что Российское государство субсидирует производителей удобрений, Минфин России рассматривает возможность повысить налоги, в том числе на добычу некоторых видов удобрений, в 3,5 раза. Изменения могут значительно увеличить уровень налоговой нагрузки для «Фосагро». Правительство уже одобрило внесение поправок в налоговый кодекс, и теперь законопроект передадут в Госдуму для дальнейшего утверждения.

По итогам 1 полугодия 2020 года налог на добычу полезных ископаемых для «Фосагро» составил 0,6 млрд рублей.

Что в итоге

На мой взгляд, компания «Фосагро» — это пример того, как неблагоприятная рыночная конъюнктура мешает качественному, растущему бизнесу полностью раскрыть свой потенциал.

Первое полугодие оказалось для компании весьма непростым: низкие цены на удобрения, увеличение расходов на обслуживание долга на фоне девальвации рубля, а также ограничения и расходы, связанные с распространением коронавируса. Эти и другие факторы привели к тому, что выручка и прибыль компании снизились, несмотря на рекордные объемы продаж.

Начало второго полугодия пока тоже не добавляет оптимизма инвесторам. Уход с рынка США и вероятное увеличение налогов на добычу полезных ископаемых — это дополнительные негативные факторы, которые будут влиять на финансовые результаты группы.

Важно помнить: отрасль производства удобрений относится к числу циклических и в настоящий момент на рынке наблюдается перепроизводство, что и оказывает давление на мировые цены. Но рано или поздно спрос удастся сбалансировать, и тогда «Фосагро», как одна из самых рентабельных компаний в отрасли, которая остается прибыльной даже в условиях экстремально низких цен на свою продукцию, сможет извлечь выгоду из восстановления баланса и цен на рынке удобрений.