Стоит ли инвестировать в акции золотодобывающих компаний

Если у россиянина нет статуса квалифицированного инвестора или счета у иностранного брокера, он может купить акции шести золотодобывающих компаний. Из них пять российских: «Бурятзолото», «Лензолото» — обыкновенные или привилегированные акции, «Полюс», «Селигдар» — обыкновенные или привилегированные акции, Polymetal. И одна американская — Newmont Mining с активами в Австралии, Гане, США и Южной Америке. А еще есть Freeport-McMoran, у которой 21% выручки приходится на золото. О ней как-нибудь в другой раз.

Перед тем как разбираться в бизнесе компаний, стоит посмотреть, что глобально происходит с золотом и что прогнозируют аналитики.

Цены на золото

Цена золота в долларах за пять лет выросла на 2,8%. Для российских компаний показателен график цен на золото в рублях: рублевая унция выросла на 109% за пять лет благодаря девальвации рубля.

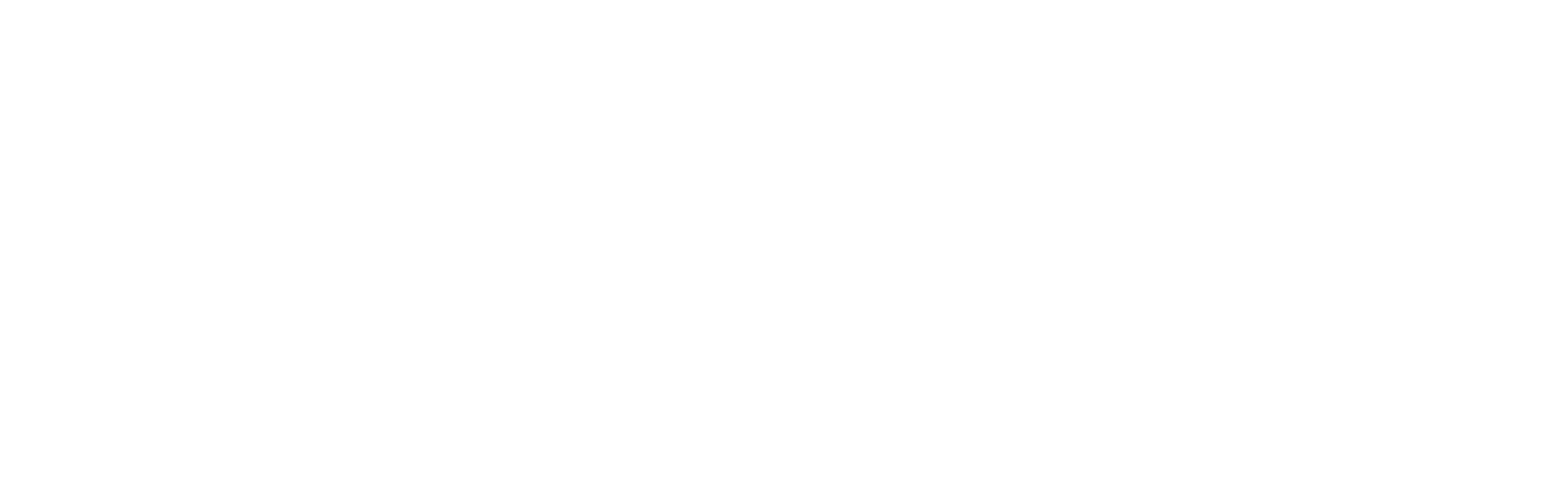

Кто и зачем покупает золото

Если разбить покупки золота по категориям, более 50% приходится на украшения. Спрос со стороны инвесторов растет в периоды высокой неопределенности — например, как в октябре 2018 года. Золото многие воспринимают как защитный актив, который может помочь сохранить средства инвесторов. Золото падает, когда появляются более выгодные альтернативы, например облигации.

Центральные банки покупают золото в качестве резервов, а промышленные компании используют золото в производстве электрических контактов. Вместе эти категории формируют около 25% спроса на золото.

Спрос и предложение

С 2014 года предложение превышает спрос — на рынке нет дефицита золота. И кажется, что в ближайшее время не предвидится. Аналитики Fitch Solutions прогнозируют рост производства золота приблизительно на 2,6% ежегодно до 2022 года.

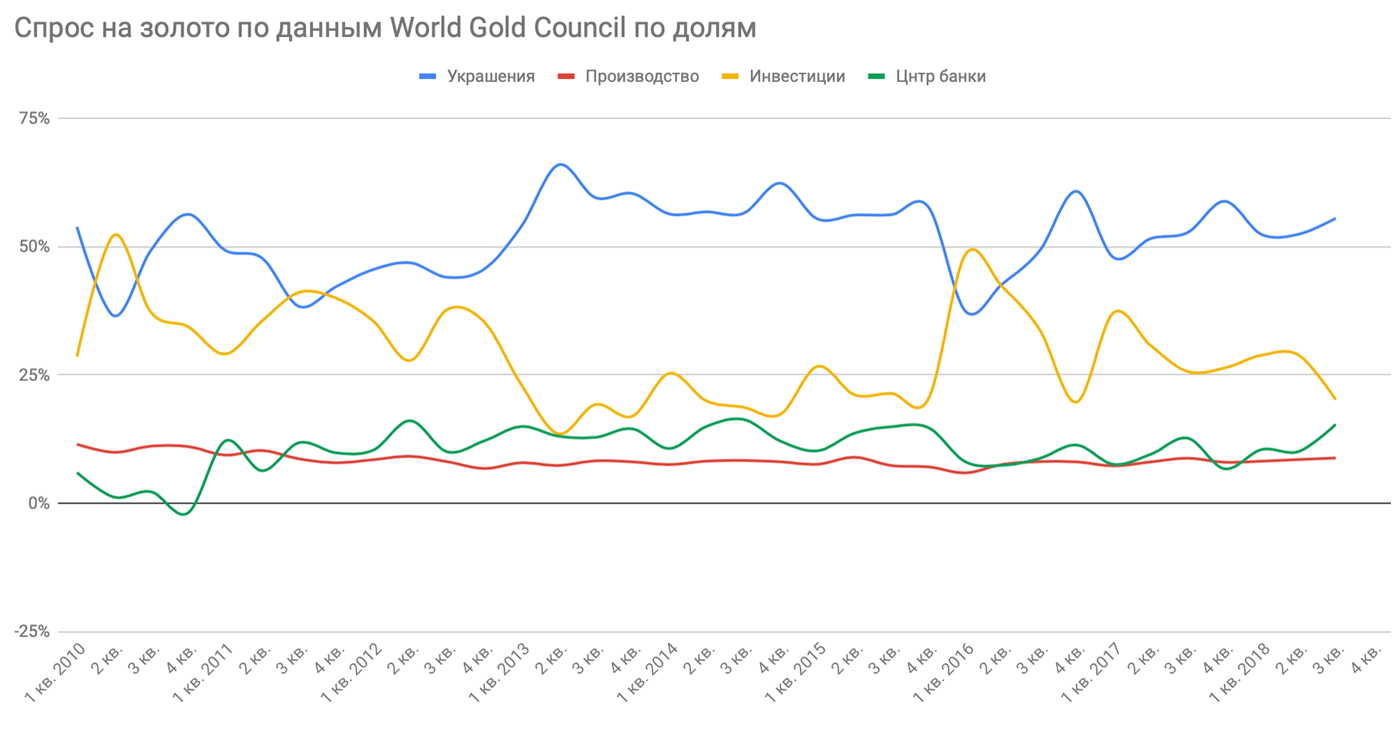

Объемы производства

Достигнут новый максимум по производству золота — новые месторождения с лихвой замещают падение производства старых. График — без учета переработки лома, который стабильно составляет 1100—1200 тонн золота в год.

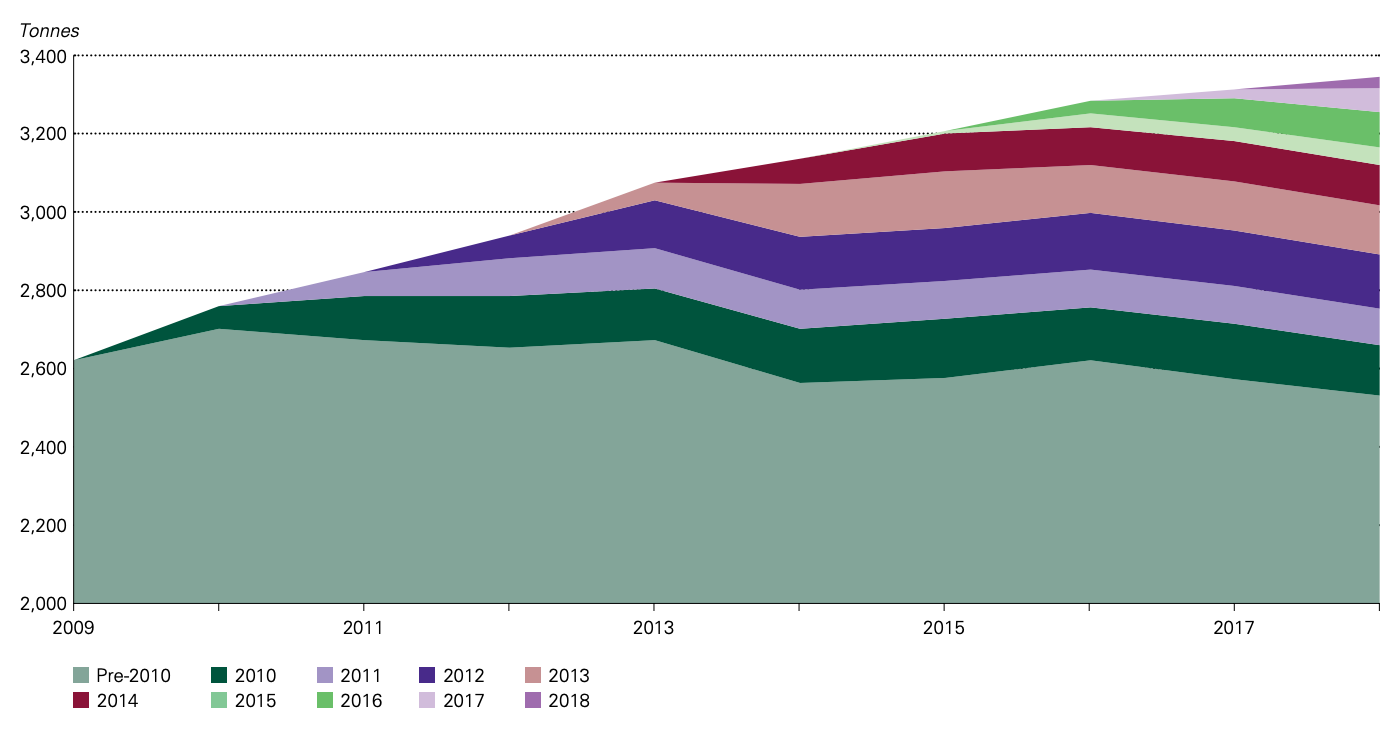

Золотодобытчики считают показатель All-in sustaining costs (AISC) и публикуют у себя в пресс-релизах и презентациях. AISC показывает себестоимость добычи золота: учитываются затраты на зарплаты, топливо, электричество, покупку оборудования и поддержание рудника.

Если посчитать по средней цене золота в 3 квартале 2018 года, около 10% производства золота убыточно. Если предположить, что эти 10% перестанут добывать золото, только тогда наступит равновесие на рынке. Еще 30% получают маржу от нуля до 250 долларов за добытую унцию золота. С течением времени себестоимость добычи на рудниках растет — приходится разрабатывать новые участки месторождения или углублять шахту.

Показатель не учитывает выплату дивидендов и расходы на будущие проекты. Вероятно, неприбыльные и низкоприбыльные проекты должны прекратить добычу, но если основываться на прогнозе Fitch Solutions — их заменят новые крупные проекты.

У компаний, которые я разберу в следующих статьях, с себестоимостью добычи все неплохо: 571 доллар у «Полюса», 706 — у «Селигдара», 792 — у «Лензолота», 893 — у Polymetal и 927 долларов — у Newmont. Текущая стоимость золота — 1291 доллар за унцию.

Что думают аналитики

У большей части прогнозов такой посыл: ФРС США повышает ставку — растут ставки по государственным облигациям. Проще говоря, зачем инвесторам покупать золото, которое не приносит доход, когда можно купить десятилетний долг США и получать деньги раз в полгода? Интерес к американским облигациям растет — иностранным инвесторам приходится покупать доллары. Доллар растет по отношению к другим валютам — покупать золото иностранным инвесторам вдвойне неинтересно.

В декабре 2017 года президент США подписал налоговую реформу — налоги для компаний снизились с 35 до 21%. Налог на деньги, которые возвращают в обратно в страну, снизился до 15% для наличных, для безналичных — до 8%. Экономика начинает расти — акции американских компаний привлекают деньги инвесторов. Для покупок американских акций тоже нужны доллары.

Прогноз аналитиков

Средний прогноз аналитиков по цене золота — в районе 1320 долларов за тройскую унцию. От текущей цены 1291 долларов — рост на 2,3%.

Прогноз цен на золото в долларах США за тройскую унцию

| Прогнозист | 2019 | 2020 | 2021 | 2022 |

|---|---|---|---|---|

| Consensus Economics | 1333 | 1362 | 1361 | 1365 |

| Fitch Solutions | 1300 | 1350 | ||

| J.P. Morgan | 1294 | 1460 | ||

| ABN AMRO | 1400 | |||

| Credit Suisse | 1250 | |||

| Goldman Sachs | 1325 | |||

| Merrill Lynch | 1350 |

Что в итоге

- Цена на золото не растет: предложение превышает спрос. По прогнозам аналитиков, предложение не уменьшится. В основном спрос растет за счет инвесторов.

- Золото не приносит дивидендов или купонов. Инвесторы покупают золото в период паники. Так было в октябре — декабре 2018 года — золото выросло на 9%. В золотодобывающие компании тоже начинают инвестировать во время паники.

- Если взять среднее значение прогнозов всех аналитиков, золото от текущих цен вырастет на 3%. Точки роста — ослабление экономики стран и паники на финансовых рынках.

- Золотодобывающие компании публикуют себестоимость добычи — на показатель стоит ориентироваться при выборе акций золотых компаний. Ниже себестоимость — больше шансов получить прибыль. Но это не единственный критерий для выбора акций.