Инвестидея: Amcor, потому что деньги должны работать

Сегодня у нас умеренно спекулятивная идея: взять производителя упаковочных материалов Amcor (NYSE: AMCR), чтобы заработать на росте в этом сегменте.

Потенциал роста и срок действия: 20% за 20 месяцев без учета дивидендов.

Почему акции могут вырасти: упаковка нынче в тренде, а еще компания платит большие дивиденды.

Без гарантий

Наши размышления основаны на анализе бизнеса компании и личном опыте наших инвесторов, но помните: не факт, что инвестидея сработает так, как мы ожидаем. Все, что мы пишем, — это прогнозы и гипотезы, а не призыв к действию. Полагаться на наши размышления или нет — решать вам.

Если хотите первыми узнавать, сработала ли инвестидея, подпишитесь на Т—Ж в «Телеграме»: как только это станет известно, мы сообщим.

И что там с прогнозами автора

Исследования, например вот это и вот это, говорят о том, что точность предсказаний целевых цен невелика. И это нормально: на бирже всегда слишком много неожиданностей и точные прогнозы реализовываются редко. Если бы ситуация была обратная, то фонды на основе компьютерных алгоритмов показывали бы результаты лучше людей, но увы, работают они хуже.

Поэтому мы не пытаемся строить сложные модели. Прогноз доходности в статье — это ожидания автора. Этот прогноз мы указываем для ориентира: как и с инвестидеей в целом, читатели решают сами, стоит доверять автору и ориентироваться на прогноз или нет.

Любим, ценим,

Инвестредакция

На чем компания зарабатывает

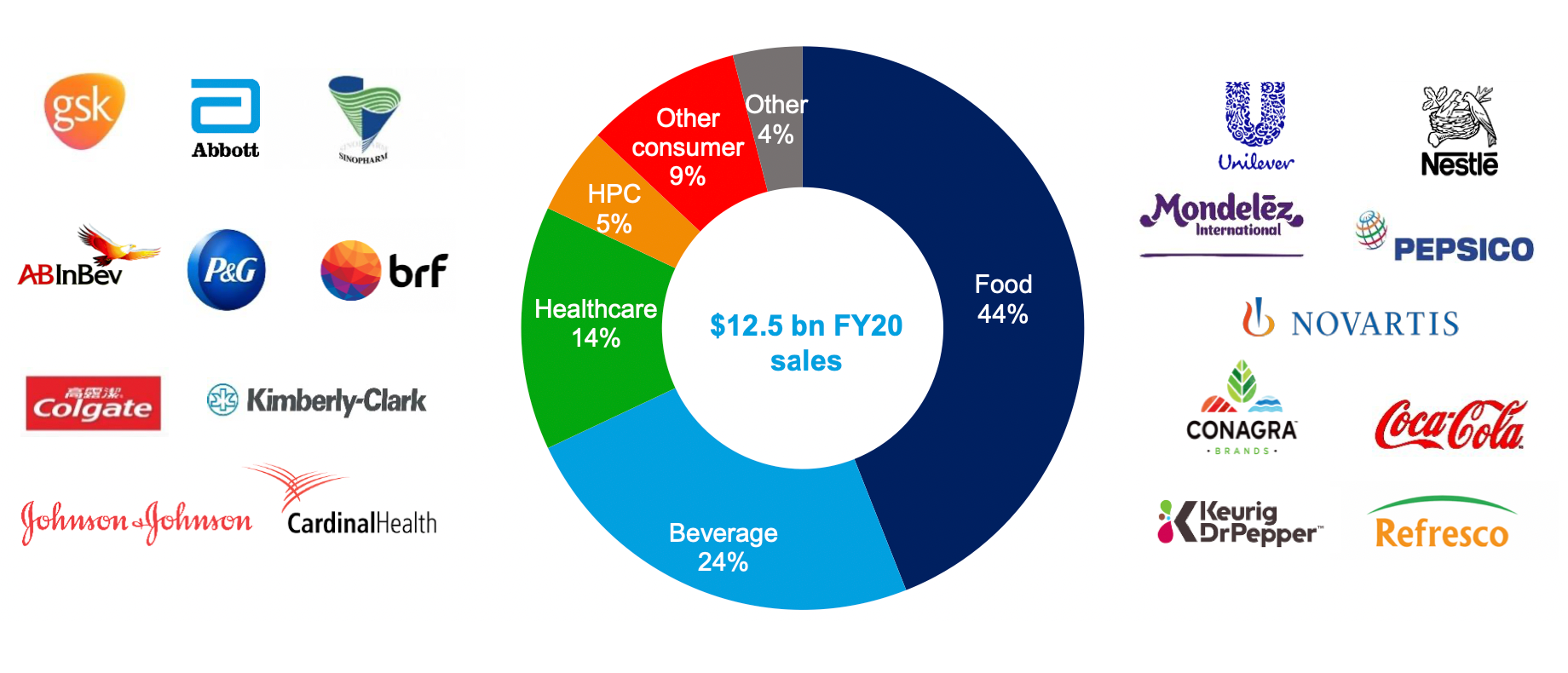

Компания делает упаковочные материалы. Согласно годовому отчету, выручка разделяется на 2 сегмента:

- Мягкая упаковка — 78,2% выручки. Скорректированная прибыль сегмента до налогов — 13,68% от его выручки. 37,29% выручки сегмента приходится на Северную Америку, 9,81% — на Латинскую Америку, 37,58% — на Европу, 15,3% — на Азиатско-Тихоокеанский регион.

- Твердая упаковка — 21,8% выручки. Скорректированная прибыль сегмента до налогов — 10,67% от его выручки. 81,7% выручки сегмента приходится на Северную Америку, 18,3% — на Латинскую Америку.

По видам товаров выручка распределяется так: 69,3% — пленочные материалы; 21,8% — различные виды твердой упаковки — преформы, контейнеры, пробки для емкостей; 8,9% — гибкий складной картон.

Потребление продукции компании по отраслям выглядит следующим образом: 44% — пищепром; 24% — напитки; 14% — здравоохранение; 5% — высокоточные вычисления, это упаковочные материалы для производителей сложной электроники; 9% — другие потребительские сектора; 4% — загадочное «другое».

Разбора выручки по странам в отчете, к сожалению, нет. Географическое распределение выручки компании выглядит следующим образом: 46,96% — Северная Америка; 29,39% — Европа; 11,97% — Азиатско-Тихоокеанский регион; 11,66% — Латинская Америка.

Аргументы в пользу компании

Сектор полон жизни. Большая часть клиентов компании, в частности в сфере производства еды и напитков, смогла нарастить в 2020 году продажи из-за примитивизации потребления. Ведь люди стали больше закупаться едой в магазинах вместо походов в рестораны.

Также на руку Amcor сыграл рост активности в сфере логистики и доставки, где тоже требуются упаковочные материалы в большом количестве. Причин для ослабления этих трендов нет, скорее напротив: очевидно, что они усиливаются благодаря бесконечному карантину. Поэтому среднесрочная перспектива у компании очень даже позитивная.

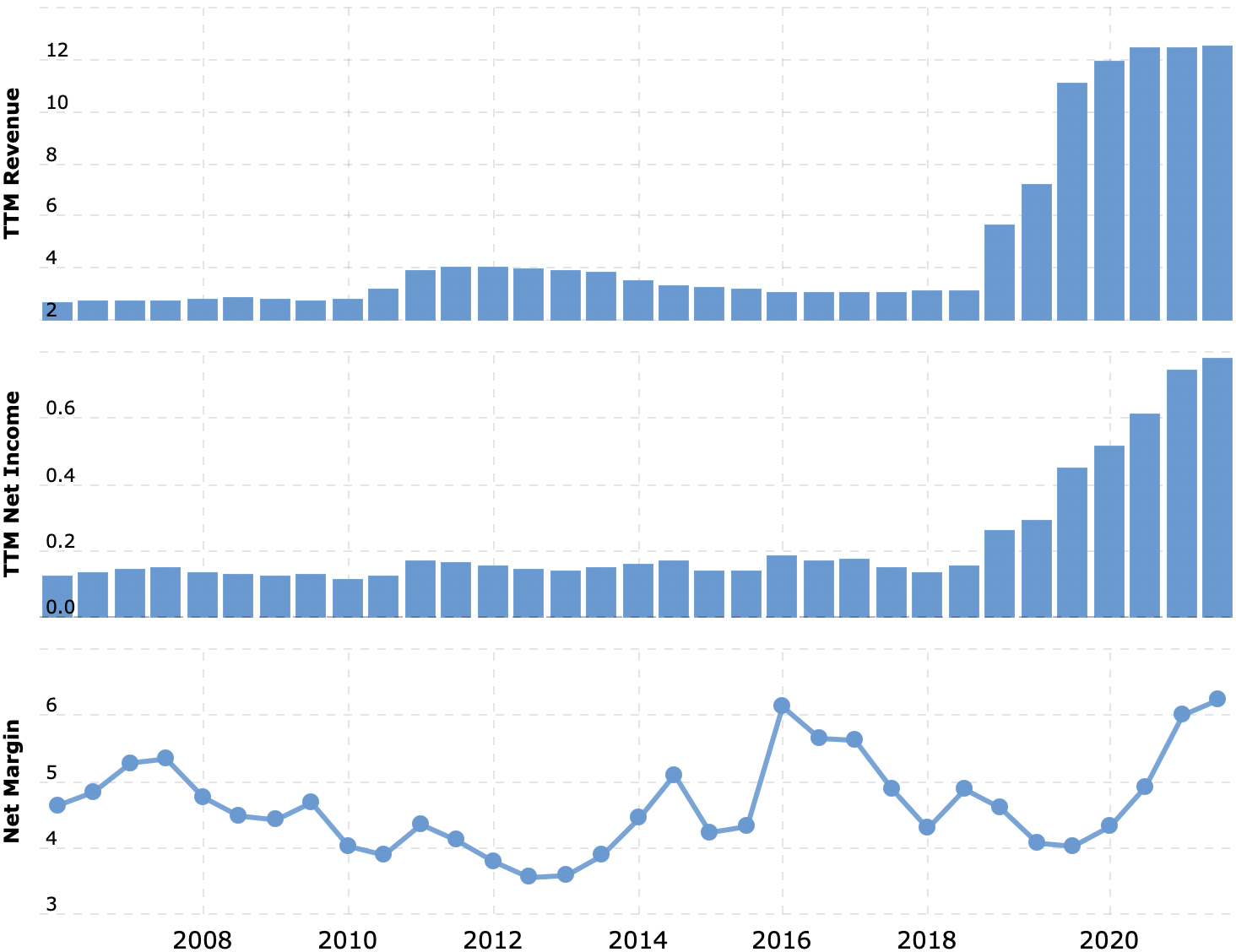

Этот бизнес полон жизни. У компании хорошие бизнес-показатели, и в начале февраля она отлично отчиталась и улучшила прогноз на 2021 год. Учитывая ее приемлемую цену — P / E 22,9, — высока вероятность набега инвесторов, ищущих крепкие, сильные бизнесы. К тому же компания весьма щедра на выплаты.

«Деньги должны работать». Среди современных инвесторов распространено поверье, что если деньги будут «лежать без дела», то их «сожрет инфляция». Чтобы этого не произошло, деньги инвесторы готовы вкладывать в любую спекулятивную идею, дабы они отпугивали призрак инфляции. Amcor может привлечь много таких инвесторов: компания платит 0,47 $ дивидендов на акцию в год, что при цене 11,29 $ за акцию дает почти 4,16% годовых. Такая большая по нынешним меркам доходность позволит привлечь в акции много-много любителей дивидендов, от чего акции должны будут вырасти.

Слабый доллар. Большую часть выручки компания делает за пределами США, поэтому, чем дешевле доллар, тем больше долларов в ее итоговой отчетности.

Что может помешать

«Эти деньги уже поработали, несите новые — пускай тоже работают». Согласно последнему отчету компании, у нее 11,87 млрд долларов задолженностей, из которых 3,678 млрд нужно погасить в течение года.

В распоряжении Amcor есть примерно 2,436 млрд долларов, а дивиденды у компании отнимают примерно 760 млн долларов в год — это 97,4% ее прибыли. Есть реальные риски того, что Amcor порежет выплаты, чтобы закрыть долги. Катализатором таких событий может стать, например, повышение издержек, связанное с возможным увеличением стоимости сырья: полимерной резины, алюминия.

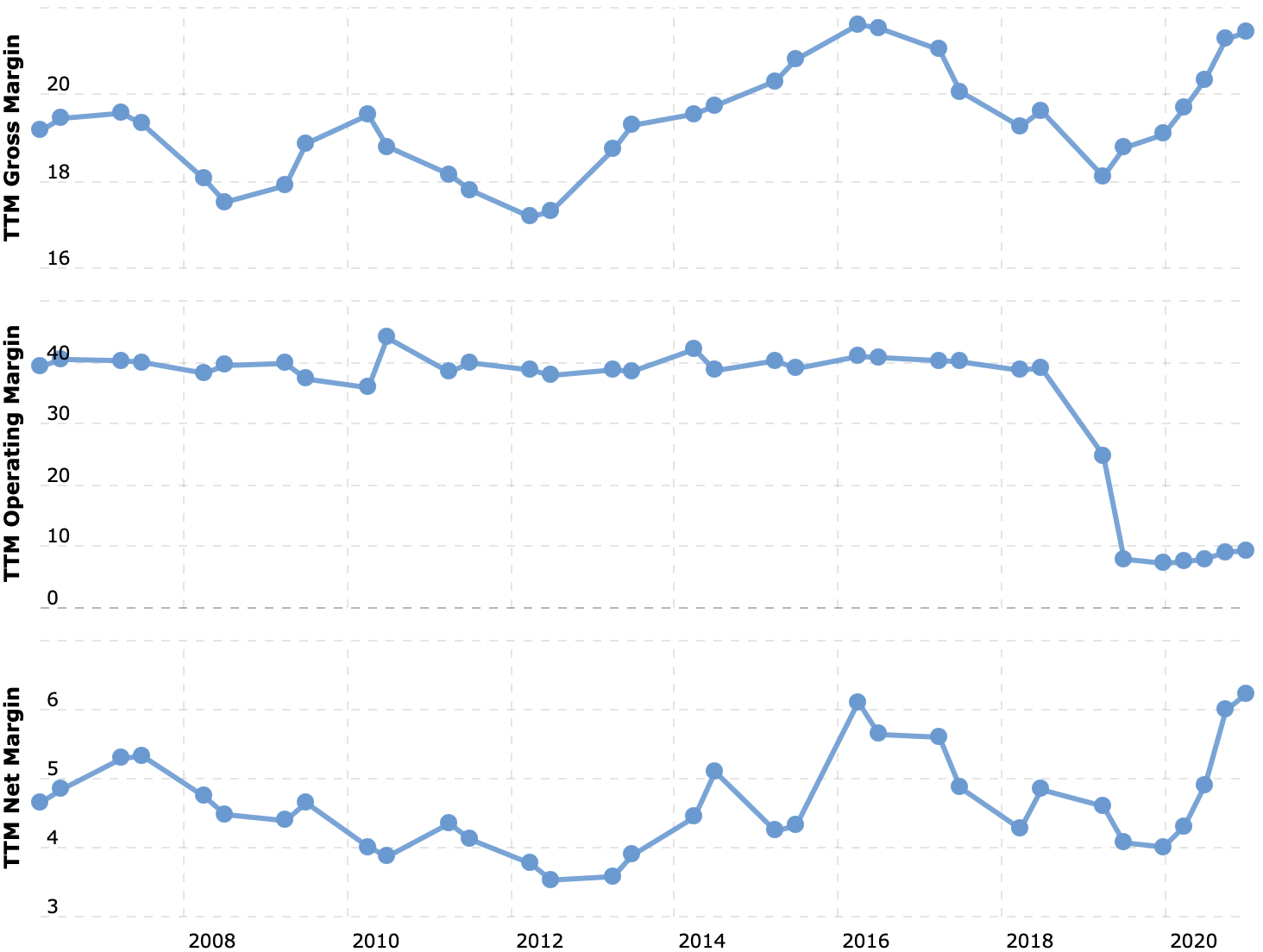

У Amcor не особенно крутая итоговая маржа — 6,23% от выручки, — и она вполне может упасть, из-за чего прибыль компании снизится, что поставит перед менеджментом вопрос о снижении дивидендных выплат. Ну а от новостей о снижении выплат акции упадут.

Конкуренция. У Amcor множество конкурентов: Guala Closures Group, Aptar, Silgan Holdings, International Paper, CCL Industries, TriMas и Berry Global. Такое количество участников в секторе не позволит компании сильно увеличить маржу.

Что в итоге

Берем акции сейчас по 11,29 $. Я думаю, что в течение следующих 20 месяцев эти акции обновят исторические максимумы и достигнут цены 13,6 $. Стоят они недорого, притом что компания предлагает отличные дивиденды. Но есть некоторая вероятность того, что дивиденды отменят, и тогда акции потеряют значительную часть своей привлекательности для инвесторов.

Следует мониторить сайт компании и следить за новостями о выплатах — тогда можно успеть продать акции до того, как рынок отреагирует на эти грустные вести.