Инвестидея: American Woodmark, потому что надо срочно покупать дом

Сегодня у нас умеренно спекулятивная идея: взять акции производителя шкафов для кухонь и ванных American Woodmark, потому что спрос на недвижимость в США растет.

Потенциал роста: до 10% в течение 12 месяцев; до 34,5% в течение 3 лет.

Срок действия: 12 месяцев или 3 года.

Почему акции могут вырасти: в США бум спроса на недвижимость.

Как действуем: берем акции сейчас.

Без гарантий

Наши размышления основаны на анализе бизнеса компании и личном опыте наших инвесторов, но помните: не факт, что инвестидея сработает так, как мы ожидаем. Все, что мы пишем, — это прогнозы и гипотезы, а не призыв к действию. Полагаться на наши размышления или нет — решать вам.

Если хотите первыми узнавать, сработала ли инвестидея, подпишитесь на Т—Ж в «Телеграме»: как только это станет известно, мы сообщим.

И что там с прогнозами автора

Исследования, например вот это и вот это, говорят о том, что точность предсказаний целевых цен невелика. И это нормально: на бирже всегда слишком много неожиданностей и точные прогнозы реализовываются редко. Если бы ситуация была обратная, то фонды на основе компьютерных алгоритмов показывали бы результаты лучше людей, но увы, работают они хуже.

Поэтому мы не пытаемся строить сложные модели. Прогноз доходности в статье — это ожидания автора. Этот прогноз мы указываем для ориентира: как и с инвестидеей в целом, читатели решают сами, стоит доверять автору и ориентироваться на прогноз или нет.

Любим, ценим,

Инвестредакция

На чем компания зарабатывает

American Woodmark делает мебель для дома — в основном это шкафы и шкафчики для ванных и кухонь.

Согласно годовому отчету, структура покупателей выглядит так:

- Магазины товаров для строительства и ремонта. В целом указанный процент распределяется между сетями Lowe’s и Home Depot. — 46,5%.

- Строители домов — 40,5%.

- Независимые распространители — 13%.

Это главное, что нам нужно знать о бизнесе компании. Разбивки по видам шкафов в отчете нет, да и не надо. Все деньги American Woodmark зарабатывает в США.

Аргументы в пользу компании

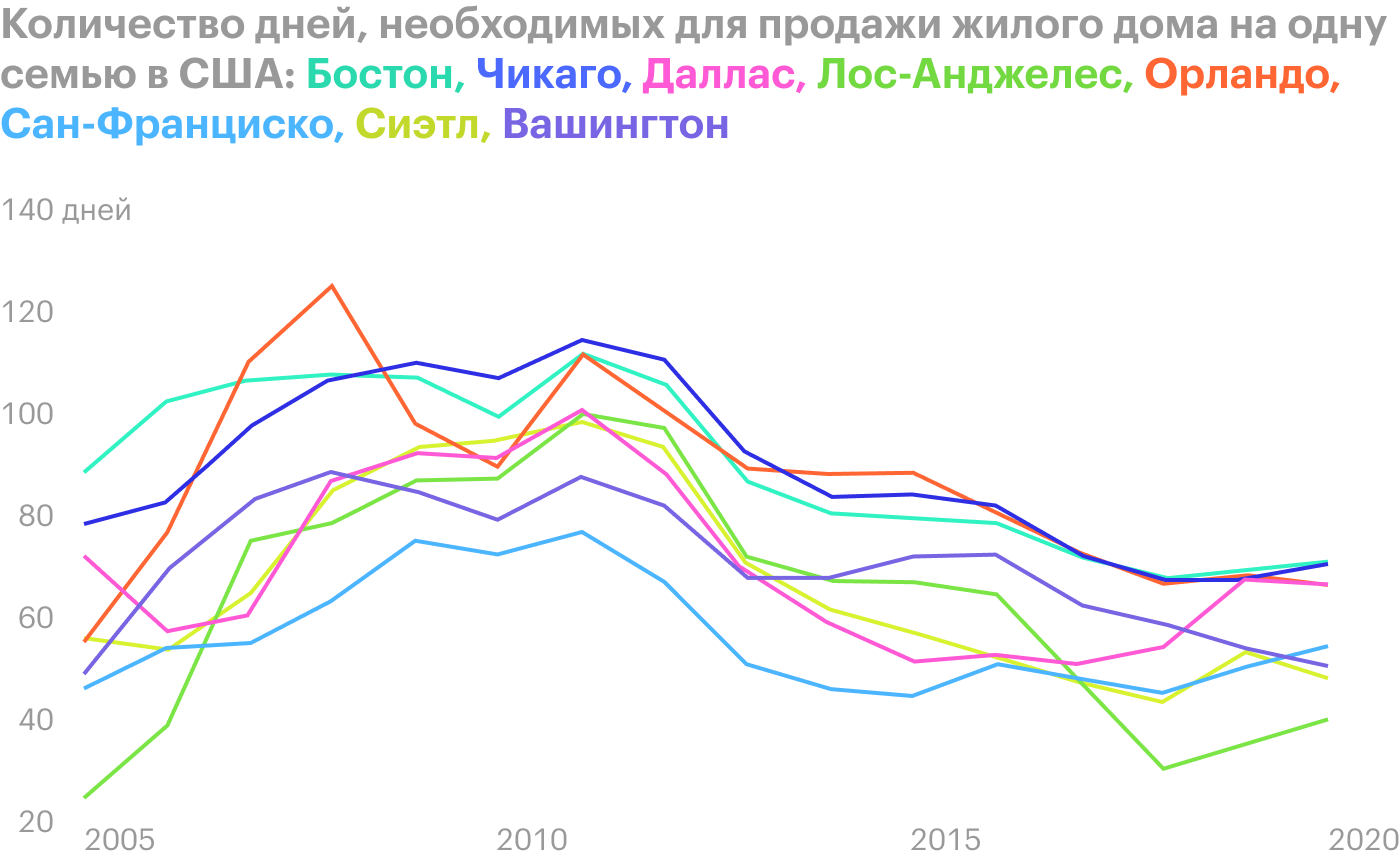

Бум недвижимости. Предпосылка простая: в США растут продажи домов. Загадка, конечно, откуда в Америке периода технической рецессии и многомиллионной безработицы такой невероятный спрос на недвижимость, но он есть.

Большая удача для компании — рост спроса на дома в удаленной местности: новые покупатели не ищут квартиры, а руководствуются принципом «одна семья — один дом», что автоматически увеличивает требования к количеству мебели.

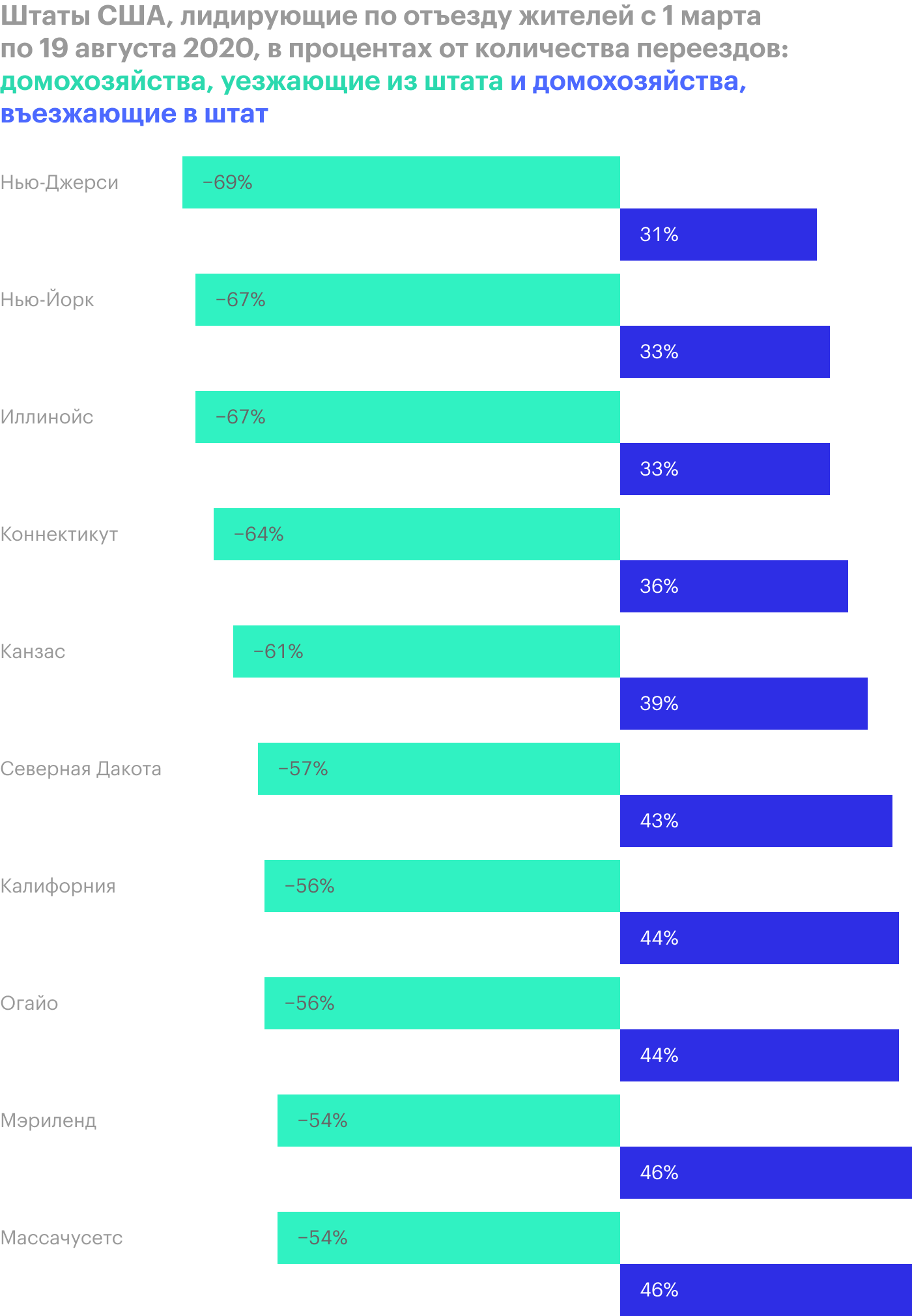

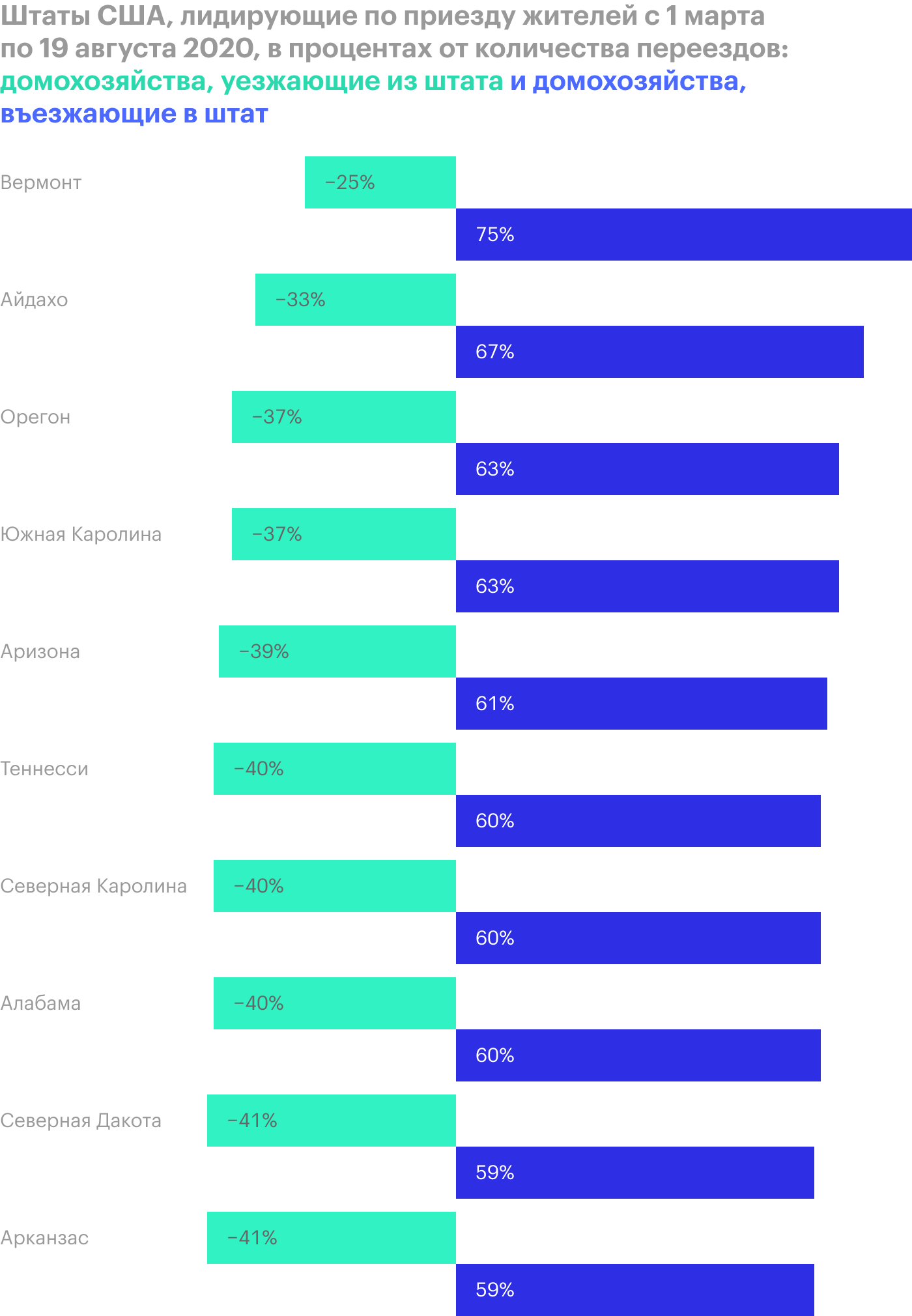

При этом я считаю, что это долгосрочный тренд: пандемия и протесты в сочетании с распространением удаленной работы сделали американские города менее привлекательными — особенно с учетом высоких цен на недвижимость. Если раньше в условный Чикаго стоило переезжать ради работы, то теперь работать можно из дома — а значит, дом можно взять в пригороде.

Еще характерная черта — исход населения из наиболее урбанизированных штатов в наименее урбанизированные, где дома подешевле. Так что на стороне компании прекрасная конъюнктура.

Ремонт. Еще стоит помнить о том, что в США очень высокий уровень износа жилья: средний возраст дома — под 40 лет. Поэтому спрос на продукцию компании будет стимулироваться и за счет обычного ремонта уже существующих домов.

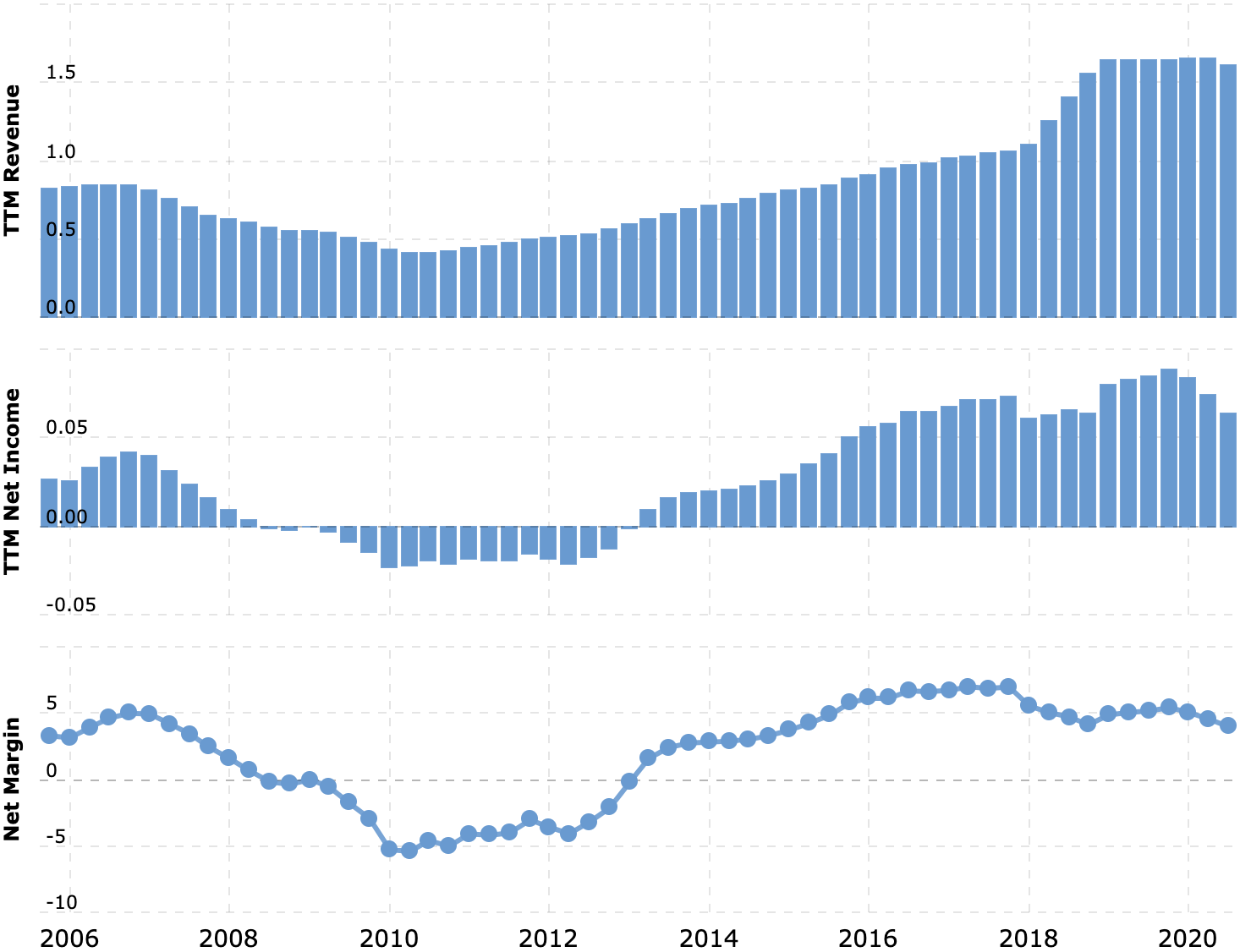

Это немного, но это честная работа. Компания звезд с неба не хватает, но остается довольно прибыльным бизнесом, и даже страшный второй коронавирусный квартал 2020 года пережила без убытков. Поэтому я думаю, что акции American Woodmark отчасти будут расти за счет инвесторов, ищущих стабильности. Но основной драйвер — это спрос на недвижимость.

Малый размер. Капитализация компании составляет меньше 1,4 млрд долларов. Это хорошо по двум причинам:

- Ее может купить какая-нибудь крупная сеть розничных магазинов вроде Home Depot или строительная компания вроде Lennar для интеграции в свою корпоративную структуру.

- Хоть это и не технологическая компания, она может привлечь внимание розничных инвесторов, которые, как и мы, в курсе бума недвижимости в США. Поэтому есть реальный шанс, что капитализацию компании накачают розничные инвесторы. Из-за маленькой капитализации муравьиная армия таких инвесторов очень быстро надует котировки.

Что может помешать

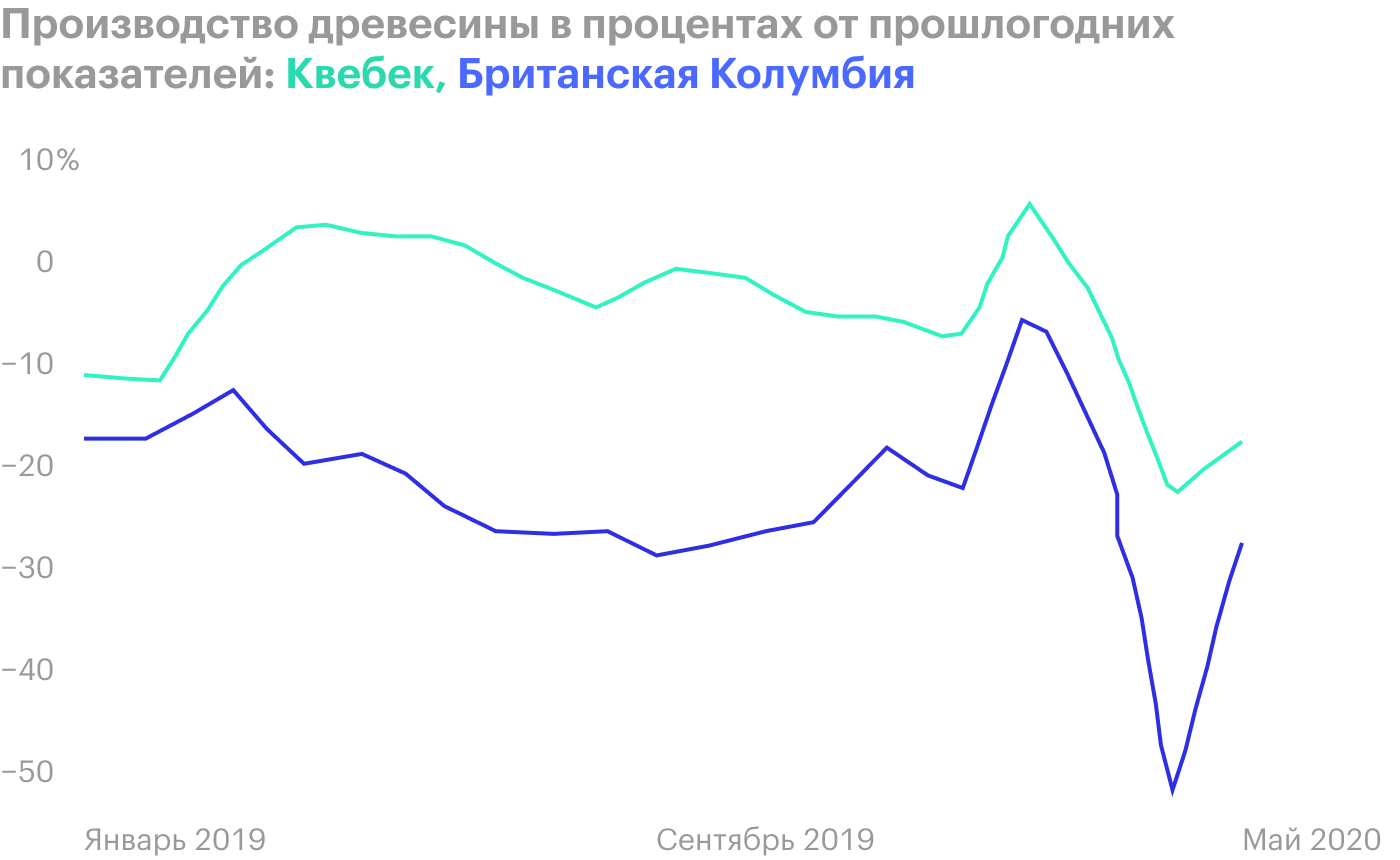

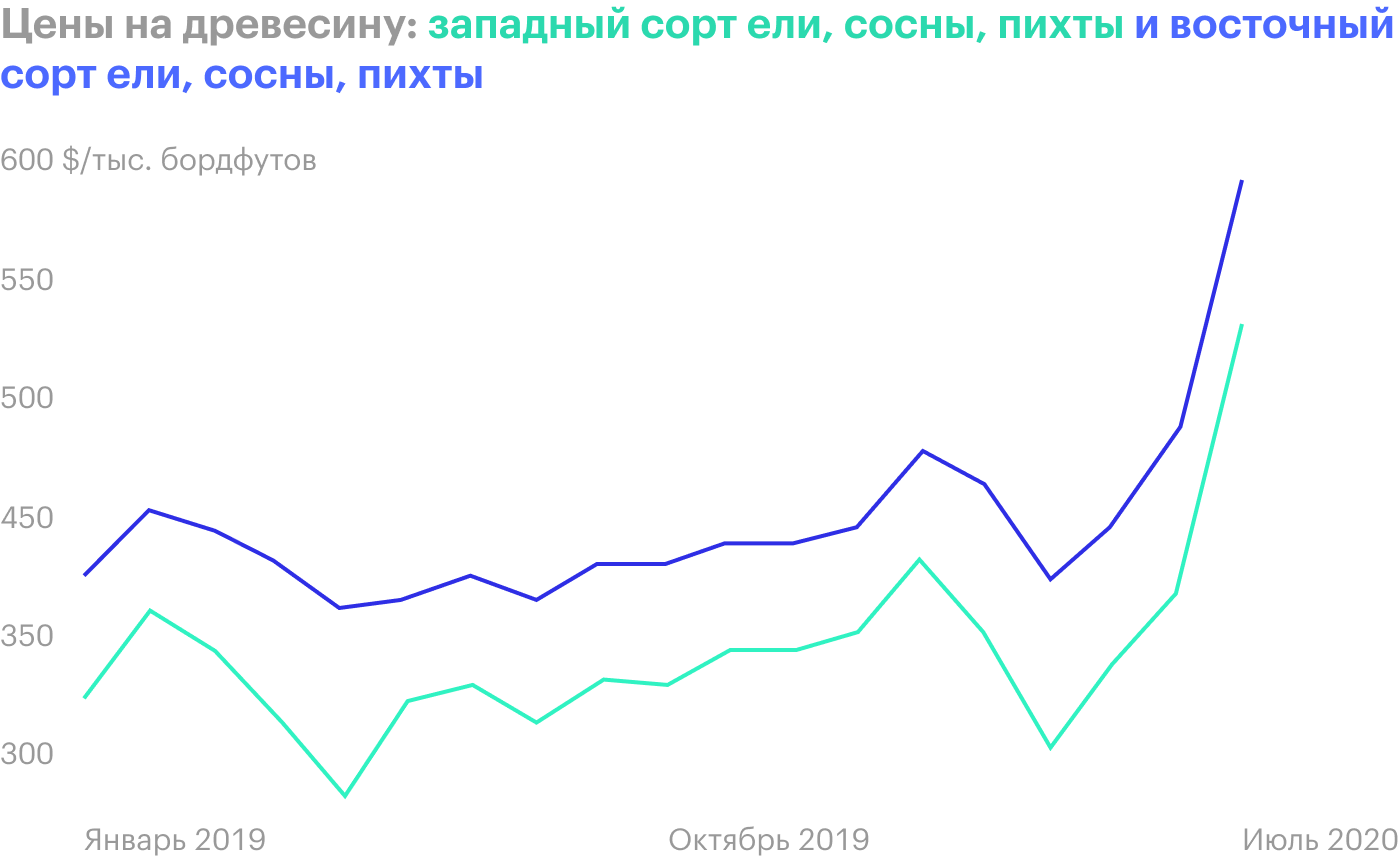

Колосс на деревянных ногах. В этом году из-за коронавирусных нарушений в Канаде и в целом в Северной Америке сильно упало производство древесины. Оно сейчас восстанавливается, но цены на ключевой для American Woodmark ресурс из-за предшествующего спада растут — это грозит снизить и без того невысокую маржу компании, 4%. То есть выручка в этом квартале наверняка вырастет, а вот маржа может сильно упасть.

Концентрация. Почти половина продаж приходится на Home Depot и Lowe’s. Изменение в отношениях хотя бы с одной из этих компаний может сильно навредить продажам American Woodmark и привести к падению выручки и акций. А еще такая концентрация мешает компании увеличить итоговую маржу: крупные покупатели могут выкручивать ей руки.

Долги. Ругать американскую компанию за долги — это как ругать собаку за то, что она собака. Но следует учитывать, что сумма задолженностей American Woodmark — примерно 946 млн долларов. Это заметно больше суммы в распоряжении компании — 251,356 млн долларов.

Что в итоге

Можно взять акции сейчас по 81,77 $, а дальше есть два варианта:

- Продать по 90 $. Это сильно меньше 115 $, которые акции стоили в феврале этого года. Учитывая, что конъюнктура рынка благоволит компании, не вижу причин, по которым акции не смогут достигнуть указанной цены за следующие 12 месяцев.

- Продать по 110 $. Это более наглый вариант, поскольку ближе к февральским максимумам. Но по большому счету ничего особо нереалистичного в этом нет: если американский рынок недвижимости показывает крутые результаты в лихую годину кризиса, то после него все, возможно, будет еще лучше. Поэтому, вероятно, стоит подержать акции следующие 3 года, чтобы компания смогла снять сливки с роста спроса на жилье. Опять же, на таких длинных дистанциях сильно увеличивается вероятность ее покупки кем-то крупнее.