Инвестидея: Broadcom, потому что пассивная доходность с чипов

Сегодня у нас умеренно спекулятивная идея с консервативным налетом: взять акции производителя полупроводников Broadcom (NASDAQ: AVGO), дабы заработать на ожидаемом росте его бизнеса.

Потенциал роста и срок действия: 19,5% за 2 года и 2 месяца без учета дивидендов; 9% годовых в течение 10 лет с учетом дивидендов. Во всех вариантах мы учитываем вероятность выделения ПО-подразделения компании в отдельного эмитента.

Почему акции могут вырасти: потому что компания платит хорошие дивиденды.

Как действуем: берем акции сейчас по 563,00 $.

При создании материала использовались источники, недоступные пользователям из РФ.

На чем компания зарабатывает

Компания разрабатывает, проектирует и продает чипы — сиречь полупроводники. Непосредственно производством за нее занимаются другие компании.

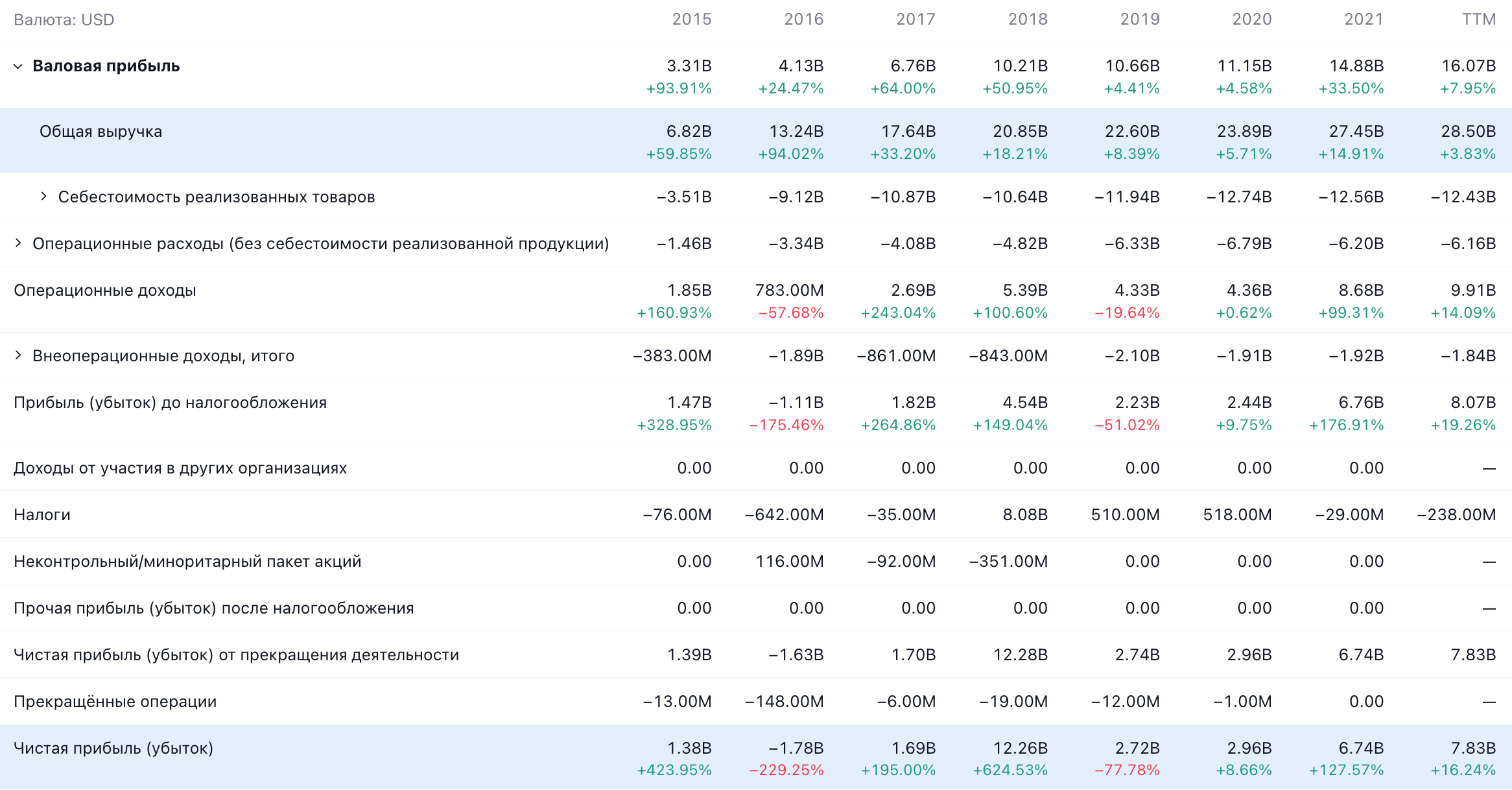

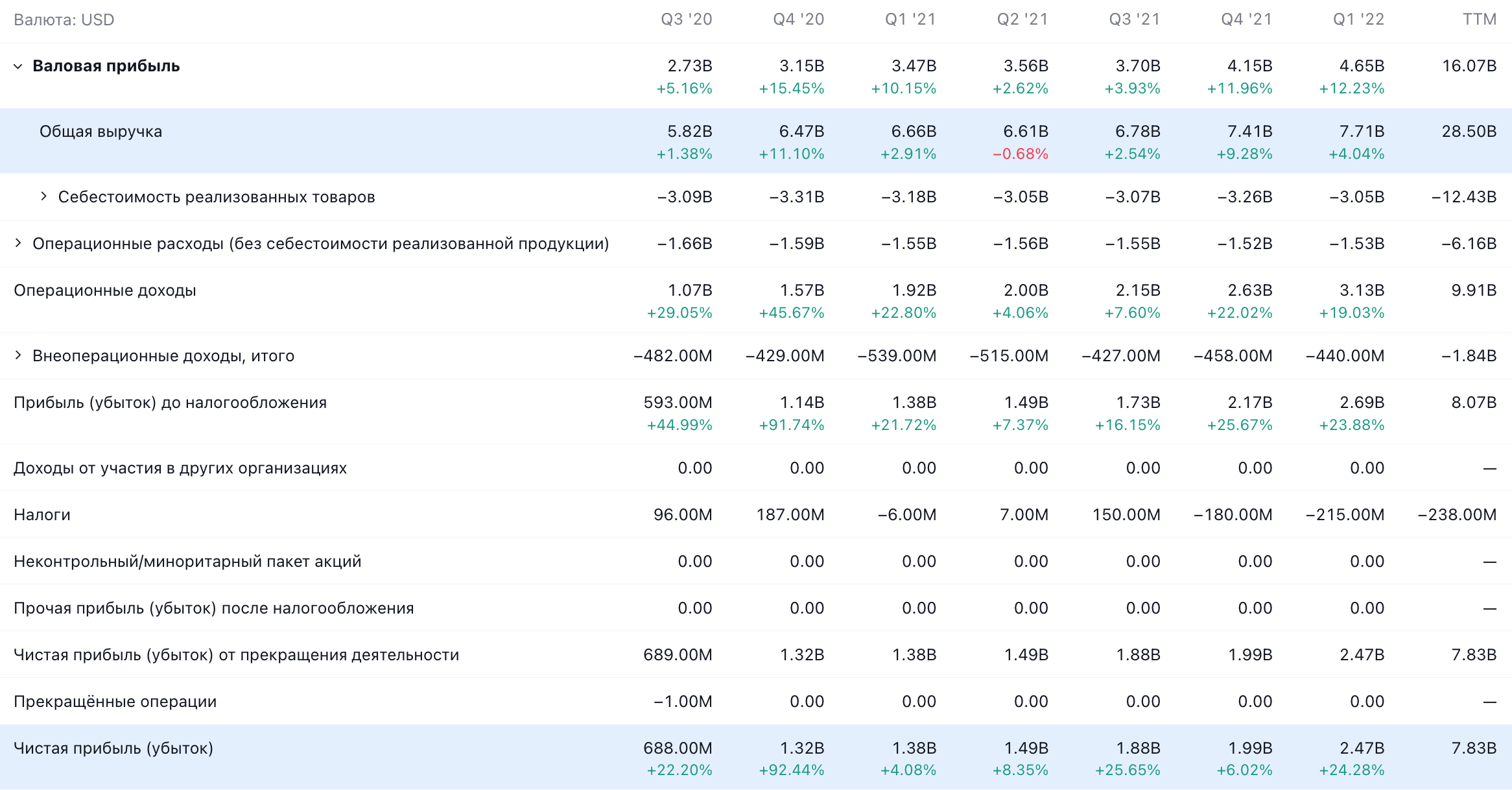

Согласно отчету компании, ее выручка делится на два сегмента.

Полупроводники — 74%. Устройства, произведенные по проекту компании. Операционная маржа сегмента — 53,84% от его выручки.

Инфраструктурное ПО — 26%. Различное ПО для кибербезопасности, оптимизации работы, автоматизации. Операционная маржа сегмента — 69,84% от его выручки.

Продажи компании по странам и регионам установить очень трудно, потому что часто заказчики — это местные контрагенты компаний из других стран. К слову, большая часть товаров компании поставляется в Малайзию, которая выступает в качестве перевалочного пункта для конечного заказчика. Поэтому правильнее оценивать не географию поставок компании, а дальнейшее распределение потребления ее товаров, благо такие данные у нее есть.

С учетом этой методологии подсчета локаций заказчиков компании распределение выручки у нее по регионам выглядит так: 19,25% — США, 35,42% — Китай, 10,03% — Сингапур и 35,3% — другие, неназванные страны.

Аргументы в пользу компании

«Камон, ребята, чипы!» Продукция компании была, есть и будет востребованна очень долго просто ввиду того, что мир становится все более зависимым от высокотехнологичной инфраструктуры.

Последние события в Восточной Европе подтвердили то, что западный мир продолжает пользоваться аргументом «ad smartphonem», стремясь увеличить технологический разрыв между собой и не вписывающимися в его картину мира представителями периферии.

В первую очередь потому, что в плане грубой силы им противопоставить особо нечего — и они игнорируют ответы в духе «тебе если геополитика моя не нравится, так ты выйди со мной раз на раз, а не от SWIFT отключай».

В общем, я считаю, что развитые страны будут наращивать развитие своей технологической инфраструктуры в свете последних событий даже активнее и употреблять чипы как не в себя. А «передовые» экономики развивающегося мира типа КНР будут интенсивно им подражать.

И это будет хорошо для Broadcom.

«Уйти в айти». Сегмент ПО у компании мне кажется крайне перспективным — и очень возможно, что в отдаленной перспективе компания выделит это подразделение в отдельного эмитента. И акции этого эмитента будут расти сильно быстрее «основной» Broadcom. Признаться, если бы не было других причин для инвестиций в Broadcom, то я бы все равно сделал инвестидею, основываясь на одной лишь этой надежде.

Дивиденды. Компания платит 16,4 $ на акцию в год, что дает 2,93% годовых. Это довольно много, учитывая все вышесказанное, и может привлечь в акции компании много крупных институциональных инвесторов, что немаловажный момент: капитализация компании превышает уровень 228 млрд долларов. Поэтому на значимый эффект от притока розничных инвесторов в эти акции надеяться не приходится.

Что может помешать

Китай. Китайский фактор может стать проблемой для нас ввиду крупной доли этой страны в структуре продаж компании.

Во-первых, американцы могут задушить в колыбели высокотехнологичную отрасль в КНР. И, следовательно, могут ввести санкции, от которых бизнес Broadcom пострадает. К слову, как вы могли заметить по истории с РФ, американцы с большим удовольствием используют технологические уязвимости своих оппонентов, — и в случае КНР такой уязвимостью выступает зависимость китайских предприятий от поставок высокотехнологичных компонентов западными компаниями.

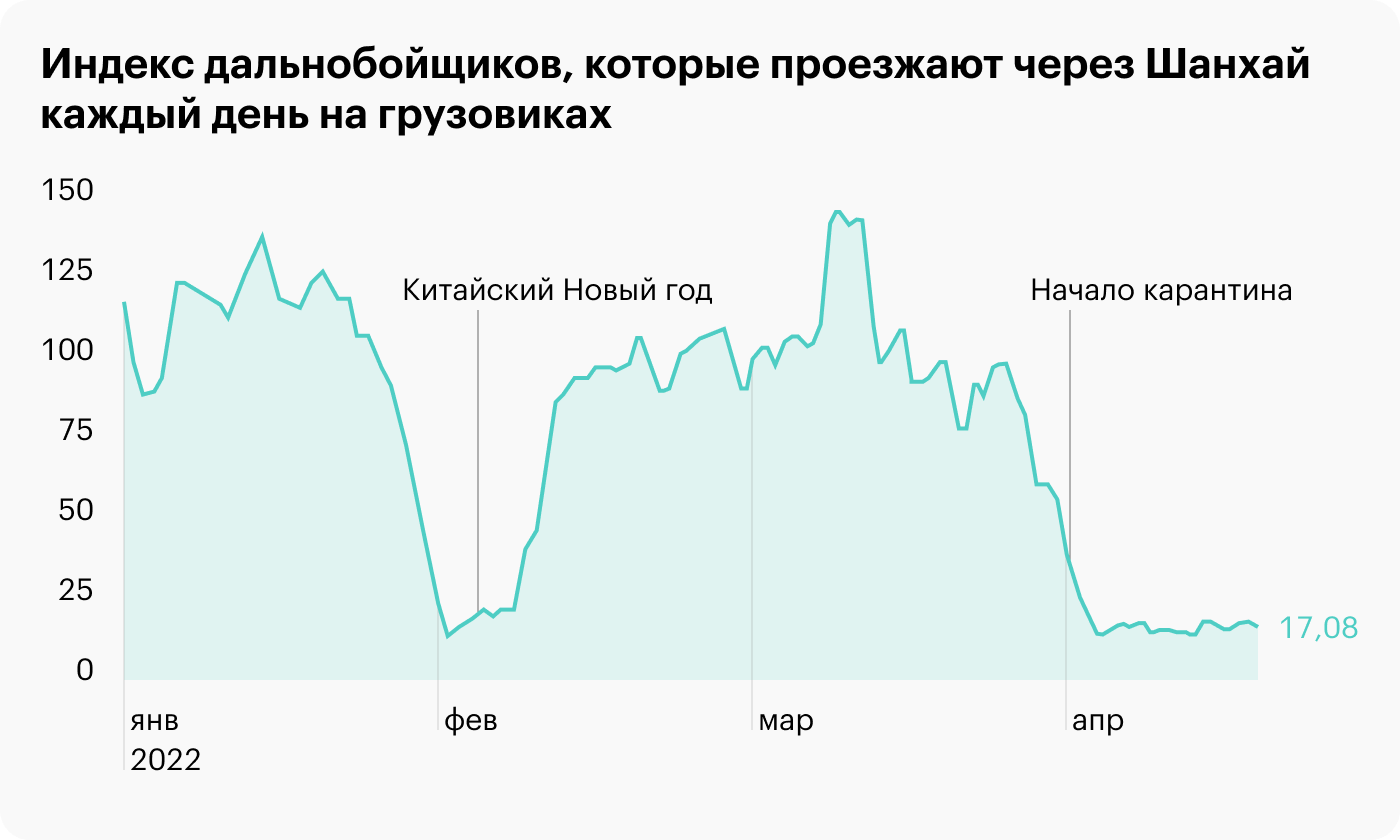

Во-вторых, нынешний широкий карантин в КНР волей-неволей снизит объем заказов компании не только из Китая, но и из соседних стран Азии, которые встроены в производственные цепочки технологических предприятий из КНР, например из Сингапура.

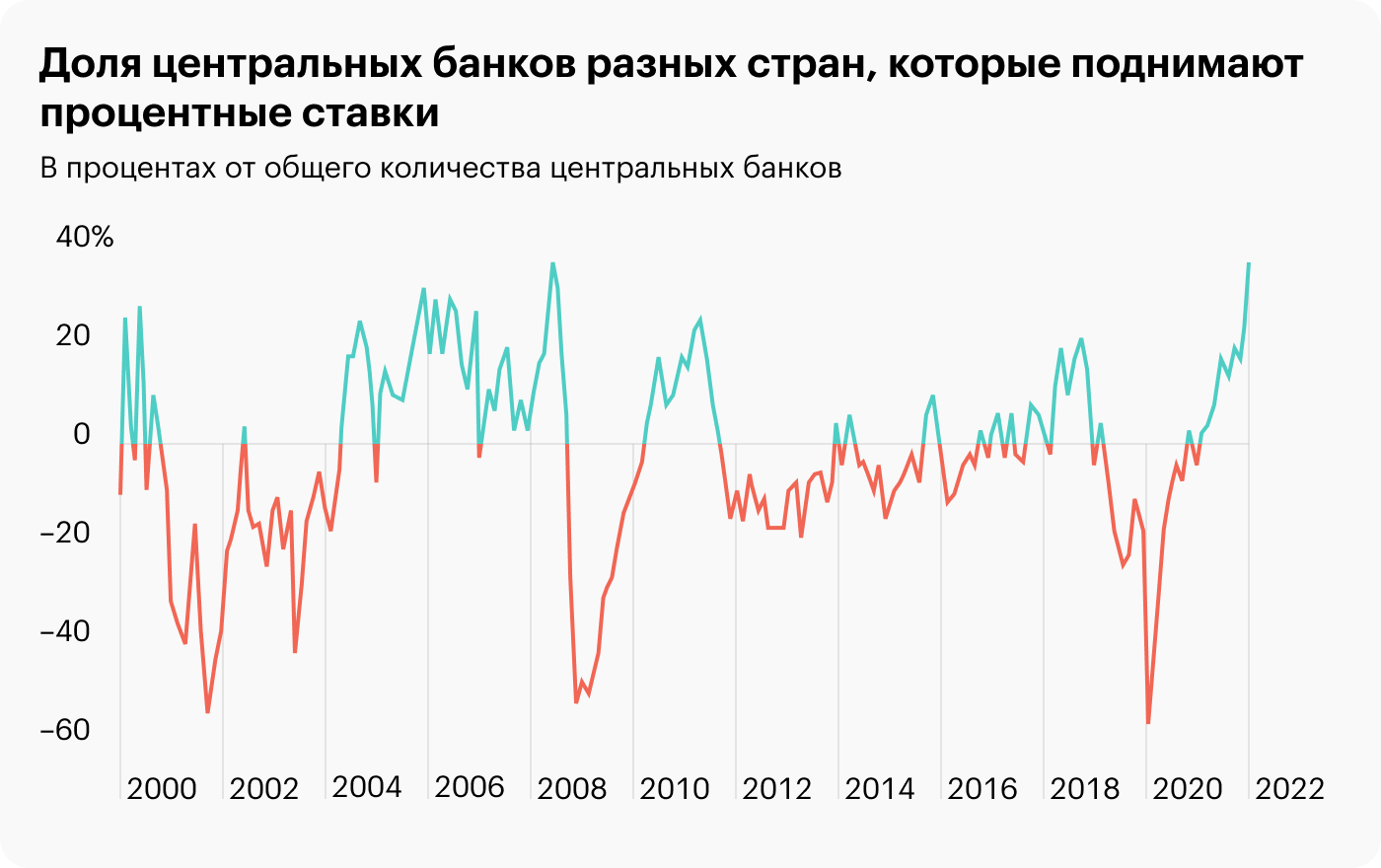

Ставки. ЦБ разных стран, включая ФРС США, поднимают ставки, что приводит к подорожанию займов. Это плохо для акций компании по двум причинам.

Первая причина: корпоративные заемщики будут вынуждены предлагать покупателям своих долговых расписок больший процент, чем сейчас, и это сделает дивидендную доходность Broadcom несколько менее привлекательной.

Вторая причина: это усложнит обслуживание Broadcom своих задолженностей. А их у нее очень много. Общая сумма ее задолженностей составляет 50,23 млрд, из которых только 6,287 млрд нужно погасить в течение года. Денег в распоряжении компании достаточно для закрытия задолженностей: есть 10,219 млрд на счетах и 2,539 млрд задолженностей контрагентов. Но все же общая сумма задолженностей великовата, особенно с учетом того, что компания может инвестировать в развитие своего бизнеса.

Так или иначе внушительные долги Broadcom будут отпугивать инвесторов и создавать риски урезания выплат, на которые уходит 93,5% ее прибыли. А от урезания выплат акции могут серьезно упасть.

Take control. Компания не владеет производством своих товаров. С одной стороны, это позволило ей сосредоточиться на в разы более маржинальных активностях типа проектирования. С другой стороны, производственные неприятности ее контрагентов могут крайне негативно отразиться на отчетности компании.

Недешево. Компания стоит как 8,43 годовой выручки, и P / E у нее 31,92. Так что дешевой ее точно не назвать.

Не норма. Нынешние огромные цены на чипы — это скорее исключение: ряд факторов вроде карантинов 2020 в сочетании с резким скачком спроса и предшествующей историей недостатка инвестиций в расширение производственных мощностей у полупроводниковых компаний привел к дефициту и росту цен.

И хотя новые заводы по производству чипов появятся далеко не сразу, есть серьезные риски, что через пару лет рынок полупроводников вернется к обычному для себя состоянию — избыток предложения и низкие цены на чипы. Впрочем, этот риск может и не реализоваться, если все более зависимая от высоких технологий экономика западных и не очень западных стран будет стабильно поглощать чипы в большом количестве. Но все же этот момент следует учитывать.

Что в итоге

Берем акции сейчас по 563,00 $. А дальше есть следующие варианты:

- ждать возвращения котировок к уровню 670 $. Думаю, мы достигнем его за следующие 2 года и 2 месяца;

- держать акции следующие 10 лет в горе и радости, получая, смеем надеяться, растущие дивиденды.

Во всех случаях мы учитываем вероятность выделения ПО-подразделения компании в отдельного эмитента. Может получиться так, что акции основной Broadcom упадут, а акции отдельной ПО-компании сильно вырастут. Как это работает, можно посмотреть в комментариях к идее по Synnex.

Также следует посматривать на раздел новостей на сайте компании, чтобы успеть продать акции на «СПб-бирже» до того, как рынок отреагирует на отмену или сокращение выплат.

Но пока «СПб-биржа» начинает работу позже обычного, что несколько нивелирует наше временное преимущество. Надеюсь, скоро ситуация вернется к норме.