Инвестидея: Caterpillar, потому что время энергоресурсов

Сегодня у нас спекулятивная идея: взять акции производителя техники Caterpillar (NYSE: CAT), чтобы заработать на потенциальном росте добычи нефти и газа в США.

Потенциал роста и срок действия: 17,5% за 15 месяцев без учета дивидендов; 30,5% за 2 года; 7% годовых с учетом дивидендов в течение 9 лет.

Почему акции могут вырасти: потому что можно надеяться на рост активности у клиентов компании.

Как действуем: берем акции сейчас по 186,51 $.

При создании материала использовались источники, недоступные пользователям из РФ.

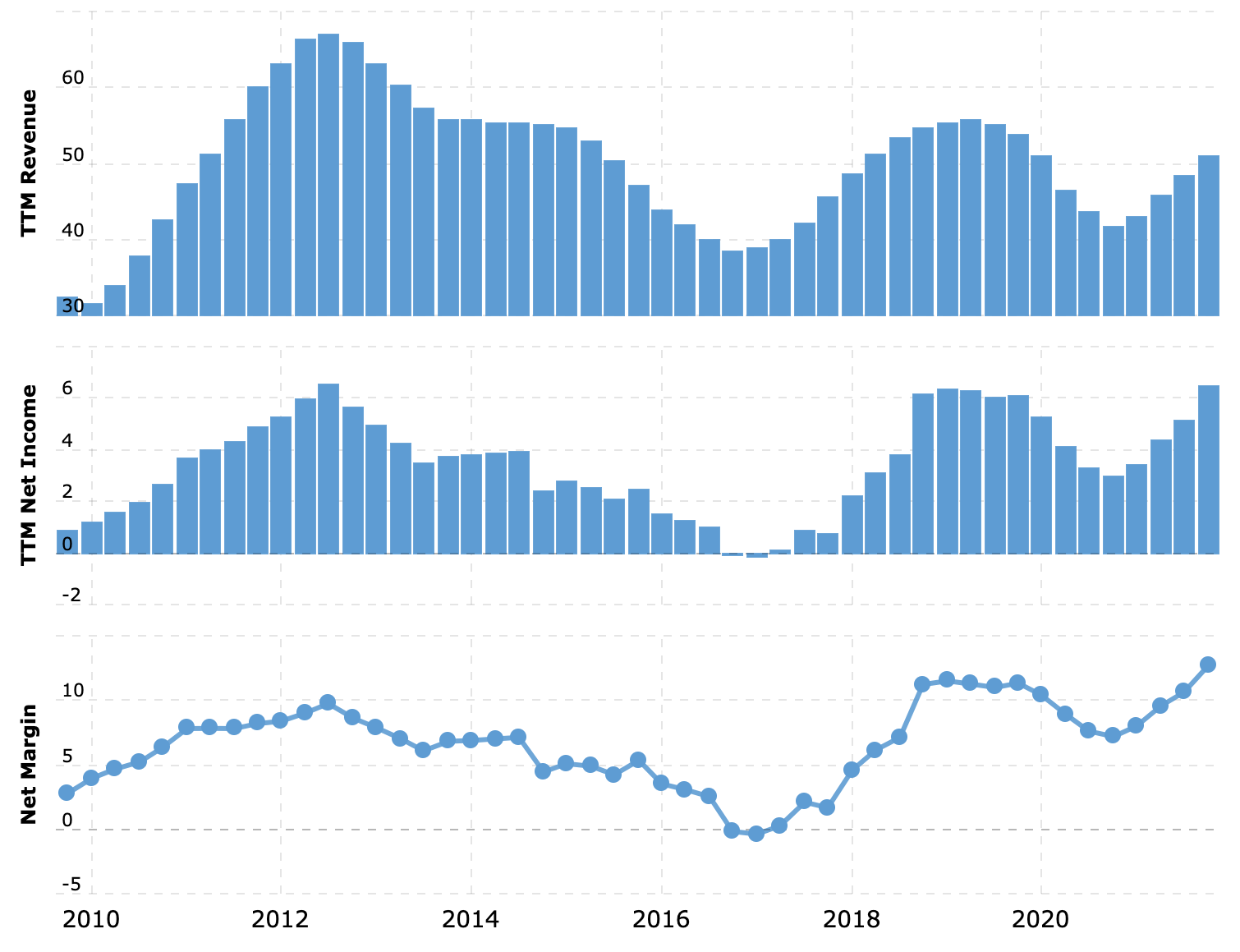

На чем компания зарабатывает

Мы уже публиковали сработавшую инвестидею по CAT, в которой есть все подробности об устройстве бизнеса. Также недавно опубликовали актуальный разбор последнего отчета компании. Так что здесь повторяться не будем, но укажем основные тезисы, важные для понимания сегодняшней идеи:

- Компания производит сложную тяжелую технику вроде экскаваторов и газовых турбин.

- Большая часть выручки компании — это добывающий сектор. Точная доля нефтегазовой отрасли в продажах компании неизвестна, но она колеблется в пределах 40—50% от выручки.

- Второй по важности сегмент для компании — это строительные и по большей части инфраструктурные работы, около 40% от выручки.

- Компания — экспортер. Согласно отчету за 2021 год, на США приходится только 37,8% ее выручки, остальные 62,2% выручки — это другие, неназванные страны.

Аргументы в пользу компании

Упало. За минувший год акции сильно упали: с 244 до 186,51 $. Это дает нам возможность надеяться на отскок.

Oil must flow. Известные события привели к росту цен на нефть выше 100 $ за баррель — впервые за очень долгое время. Также росту оптимизма в добывающем секторе способствует высокий спрос на топливо внутри США. Это уже само по себе создает позитивный фон для инвестиций в добычу нефти и газа крупными компаниями.

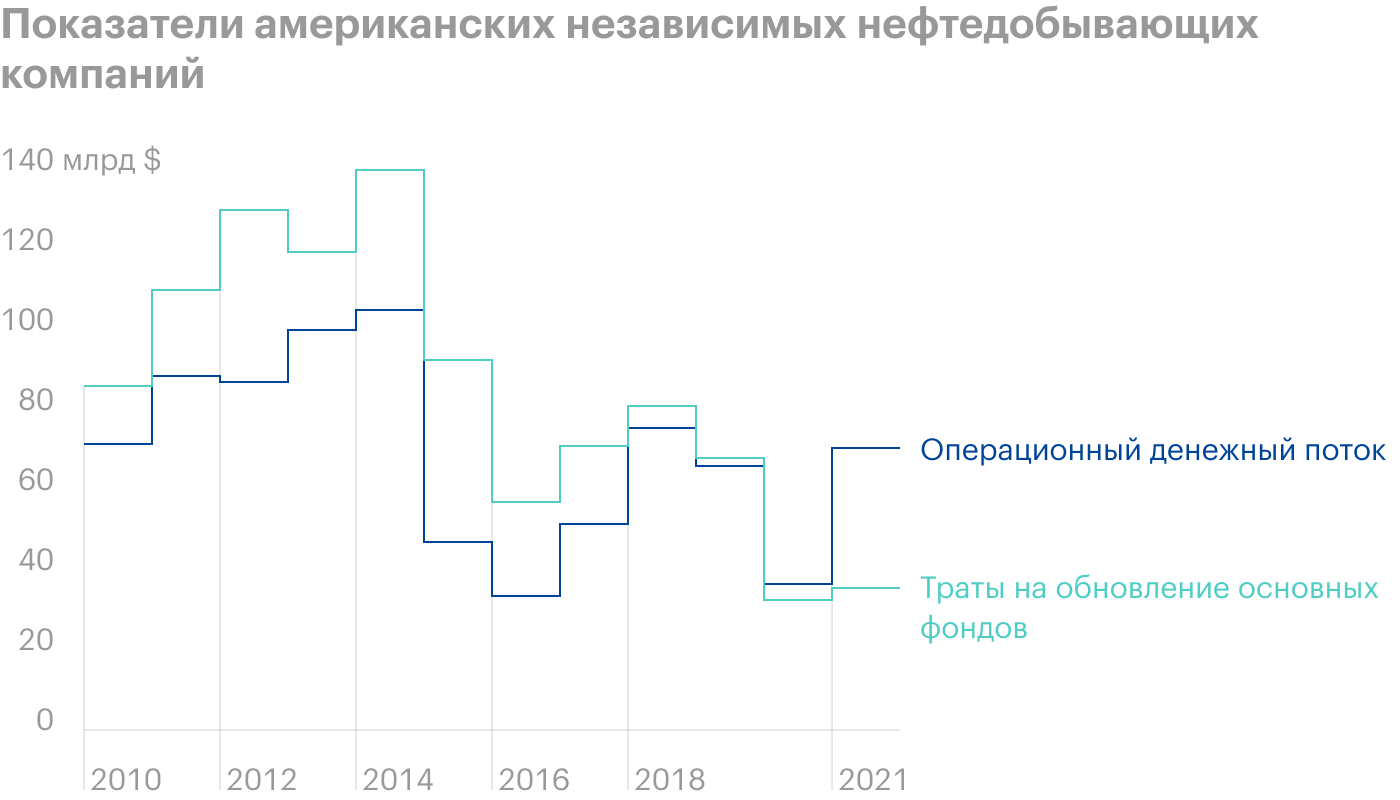

На рынке существует «Большая нефть» — самые крупные нефтегазовые компании мира типа Shell и Exxon. Есть и независимые маленькие компании, которые продают нефти и газа меньше чем на 5 млн долларов в год.

И те и другие воздерживались от крупных инвестиций в новые проекты даже после того, как цены на нефть ушли далеко от отрицательных значений марта 2020. Вероятно, новые геополитические обстоятельства не способствуют снижению маржинальности нефтегазовых проектов. И более того, вполне могут поддерживать ее рост.

Еще до недавнего времени в Европе бушевал энергетический кризис с тяжелыми последствиями для потребителей — и он до сих пор не закончился. РФ — это ключевой поставщик энергоресурсов в ЕС, и при этом экономика самой РФ держится в немалой степени на нефтегазовом экспорте. Для того чтобы заместить РФ как экспортера нефти и газа в Европу хотя бы частично, американцам нужно резко нарастить инвестиции в добычу и разведку.

Впрочем, на фоне роста стоимости нефти можно ожидать, что рост инвестиций в добычу нефти сейчас начнется по всему миру — что, учитывая экспортную природу бизнеса CAT, само по себе будет плюсом. Но все же я думаю, что наличие ярко выраженной политической мотивации приведет США к росту инвестиций в добычу нефти и газа. Учитывая, как важен нефтегазовый сектор для CAT, это можно считать плюсом для компании.

Что-то там про инфраструктуру. В неопределенном будущем в США можно ждать вала инвестиций в инфраструктуру — причем даже без Байдена. Как я говорил в идее по Emcor, независимо от того, кто занимает Овальный кабинет в Белом доме, потребности Америки в крупных инвестициях в инфраструктуру просто для поддержания текущего уровня экономической активности колоссальны.

Достаточно сказать, что во время недавнего визита Байдена в Питтсбург обрушилась важная транспортная артерия — 137-метровый мост. Эксперты где-то с 2017 года оценивали его состояние как плохое, и сейчас только в этом штате таких мостов около 10% от их общего количества. Всего 36% мостов в США сегодня требуют масштабного ремонта или полной реконструкции. И это только мосты. А есть еще дороги, аэропорты, железнодорожные пути.

В общем, с каждым годом потребности в инвестициях в инфраструктуру растут: Байден говорит об инвестициях в районе 500 млрд долларов, а нужны вложения в районе 4 трлн. Со временем частный капитал придет в эту сферу, и потому в ближайшие годы следует ожидать роста инвестиций в эту область. И это принесет пользу CAT. Пусть эффект от этого компания прочувствует не сейчас. И не сразу: речь идет о суммах, размазанных по большому количеству лет.

Дребеденды. Компания платит 4,44 $ дивидендов на акцию в год, что дает 2,37% годовых. Это не очень много, но, учитывая достаточно позитивные подвижки на основных рынках компании, позволяет надеяться на рост выплат.

Что особенно важно: компания не отменила выплаты даже в кризисном 2020 году, когда у нее упали доходы, а нефтегазовая отрасль находилась в глубоком ауте. Так что акции Caterpillar вполне могут взять институциональные инвесторы как раз с прицелом на увеличение выплат.

Теория теорий. Компания уже очень крупная: капитализация около 100 млрд долларов, годовая выручка выше 50 млрд. Учитывая это, вполне возможно, что через пару лет ее менеджмент может задуматься над выделением части подразделений в отдельных эмитентов. Это может принести выгоду акционерам: котировки небольших компаний могут расти лучше, чем акции «единой» CAT.

Акции CAT топчутся на месте последний год, и в теории это может способствовать появлению инвестора-активиста, который потребует подобных действий от менеджмента CAT. Но такая вероятность сейчас не очень велика: инвесторы в ближайший год будут ждать роста финансовых показателей компании и дивидендов в связи с описанными выше обстоятельствами.

Так что поводов для скандалов сейчас я не вижу — хотя могу ошибаться. Скорее сама CAT с годами озаботится вопросом выделения части подразделений в отдельных эмитентов из-за давления ESG-лобби.

Что может помешать

ESG-угроза. Распространение экологического инвестирования может серьезно ударить как по бизнесу, так и по котировкам компании. Ее клиентам могут не давать займы на новые проекты, и они будут сокращать потребление товаров и услуг CAT, а саму CAT могут шортить. Она, скорее всего, попытается в будущем «идти в ногу» с прогрессистской повесткой и будет предпринимать какие-то действия, чтобы считаться «экологичнее», чем есть.

Скорее всего, простым спектаклем она не отделается и ей придется выделять самые «грязные» бизнесы в отдельных эмитентов. Хорошо, если у нее получится сделать это на выгодных для себя условиях. Но куда вероятнее, что получится как у BASF с Wintershall — впопыхах и с минимальной прибылью.

Впрочем, может быть, котировки CAT из-за гипотетического экологического поворота улетят в стратосферу, даже если финансовые показатели сильно упадут: ESG-лобби любит компании, которые «встали на путь исправления и, возможно, сотрудничества с администрацией».

Но сейчас ESG-рейтинг у CAT в Sustainalytics не самый лучший, и это может негативно повлиять как на ее финансы, так и на котировки.

Бухгалтерия. У CAT свыше 66 млрд задолженностей, из которых 29,847 млрд нужно погасить в течение года. На счетах у CAT 9,254 млрд, скорее всего, компании придется занимать еще больше. В преддверии повышения ставок это не очень хорошо и будет отпугивать инвесторов. Ну и всегда есть риск урезания выплат из-за таких долгов.

Нефть — безблагодатный бизнес. В долгосрочной перспективе зависимость компании от спроса со стороны нефтегазового сектора — это, несомненно, проблема, и не только из-за ESG. Бум добычи постоянно сменяется избытком предложения и падением инвестиций. Но ESG-угроза делает ситуацию в секторе еще более нестабильной: теперь важны уже не только спрос и предложение, но и идеология.

Рост с отсрочкой. До тех пор пока нефтегазовый сектор наращивает темпы инвестиций, CAT может перекладывать неизбежный в текущих условиях для машиностроительного предприятия рост расходов на сырье, логистику и труд на своих клиентов. Когда этот рост прекратится, маржа CAT начнет страдать.

Что в итоге

CAT стоит относительно недорого: P / S у нее чуть меньше 2, а P / E — 15,8. Так что с учетом всех позитивных моментов можно взять акции сейчас по 186,51 $. А дальше есть три варианта действий:

- ждать роста до 220 $. Думаю, мы достигнем этого уровня за следующие 15 месяцев;

- держать до 244 $. Здесь следует приготовиться держать акции следующие два года;

- держать акции следующие 9 лет, пока компания наращивает дивиденды и, что очень вероятно, делит свой бизнес на разных эмитентов.