Инвестидея: Cirrus Logic, потому что скоро разберут

Сегодня у нас умеренно спекулятивная идея: взять акции поставщика полупроводников Cirrus Logic (NASDAQ: CRUS), чтобы заработать на росте спроса на товары компании.

Потенциал роста и срок действия: 22% за 20 месяцев.

Почему акции могут вырасти: в мире дефицит полупроводников.

Как действуем: берем акции сейчас по 81,78 $.

Без гарантий

Наши размышления основаны на анализе бизнеса компании и личном опыте наших инвесторов, но помните: не факт, что инвестидея сработает так, как мы ожидаем. Все, что мы пишем, — это прогнозы и гипотезы, а не призыв к действию. Полагаться на наши размышления или нет — решать вам.

Если хотите первыми узнавать, сработала ли инвестидея, подпишитесь на Т—Ж в «Телеграме»: как только это станет известно, мы сообщим.

И что там с прогнозами автора

Исследования, например вот это и вот это, говорят о том, что точность предсказаний целевых цен невелика. И это нормально: на бирже всегда слишком много неожиданностей и точные прогнозы реализовываются редко. Если бы ситуация была обратная, то фонды на основе компьютерных алгоритмов показывали бы результаты лучше людей, но увы, работают они хуже.

Поэтому мы не пытаемся строить сложные модели. Прогноз доходности в статье — это ожидания автора. Этот прогноз мы указываем для ориентира: как и с инвестидеей в целом, читатели решают сами, стоит доверять автору и ориентироваться на прогноз или нет.

Любим, ценим,

Инвестредакция

На чем компания зарабатывает

Компания — поставщик полупроводников. Она ничего не производит сама в строгом смысле этого слова, за нее это делают компании типа Taiwan Semiconductor Manufacturing, но занимается сборкой из присланного ей электронного сырья готовых электронных компонентов. Они затем посылаются на заводы заказчикам, которые из этих компонентов делают готовую продукцию.

Согласно годовому отчету, выручка компании разделяется на два сегмента.

Портативные товары — 89,52% выручки. Разнообразные детали для настройки смешанного сигнала, высокоточного аналогового сигнала, которые идут в смартфоны, планшеты и другую портативную электронику.

Габаритная техника для потребителей — 10,48% выручки. Детали для более габаритной потребительской техники, автопрома, энергетики, музыкальных инструментов, спутниковых радиосистем и домашних кинотеатров.

Большая часть выручки компании — 76% — приходится на континентальный Китай, еще 16% — на Гонконг, прямые поставки в другие страны дают совсем незначительный процент выручки. Но следует понимать, что в случае Большого Китая речь идет о поставках компонентов производителям, работающим на крупные американские компании. Фактически Cirrus работает на Apple.

Аргументы в пользу компании

Акции недавно упали. В феврале акции компании упали на 16,5% безо всякого уважительного повода: в начале февраля у компании вышел прекрасный отчет за предшествующий квартал. Так что у нас есть возможность взять акции подешевле сейчас, чтобы заработать на отскоке.

Ажиотаж. В идеях по Avnet и Teradyne мы уже рассказывали о дефиците полупроводников. Для Cirrus это означает следующее:

- Как минимум в течение всего этого квартала спрос на ее продукцию будет выше обычного. Компания сможет нарастить маржу в период этого роста спроса на полупроводники.

- Компанию могут купить. У нее небольшая капитализация — 4,75 млрд долларов — и очень умеренная цена: P / E — 24,29. С учетом тенденций к консолидации на рынке полупроводников покупка Cirrus — вполне логичный ход для какой-нибудь крупной компании.

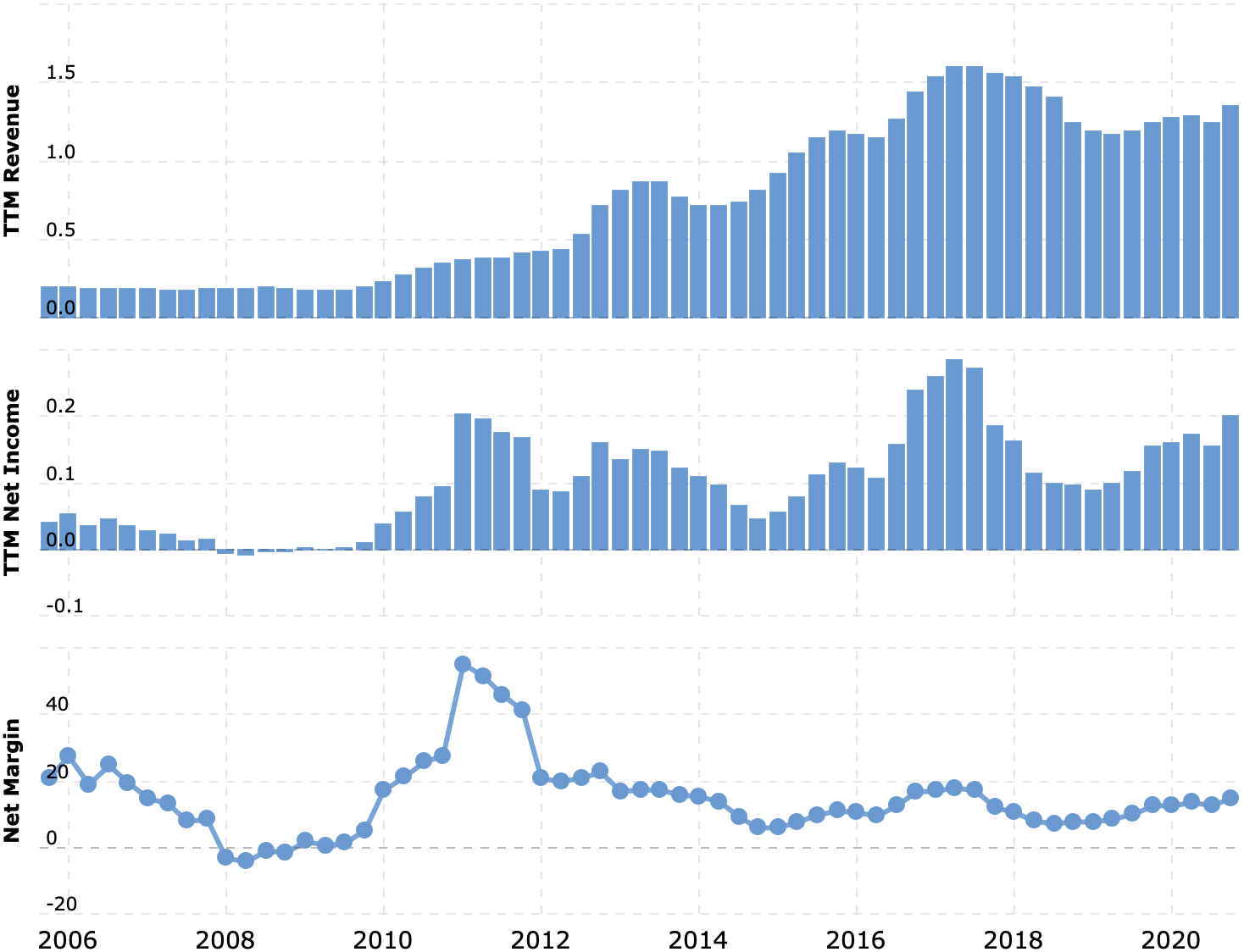

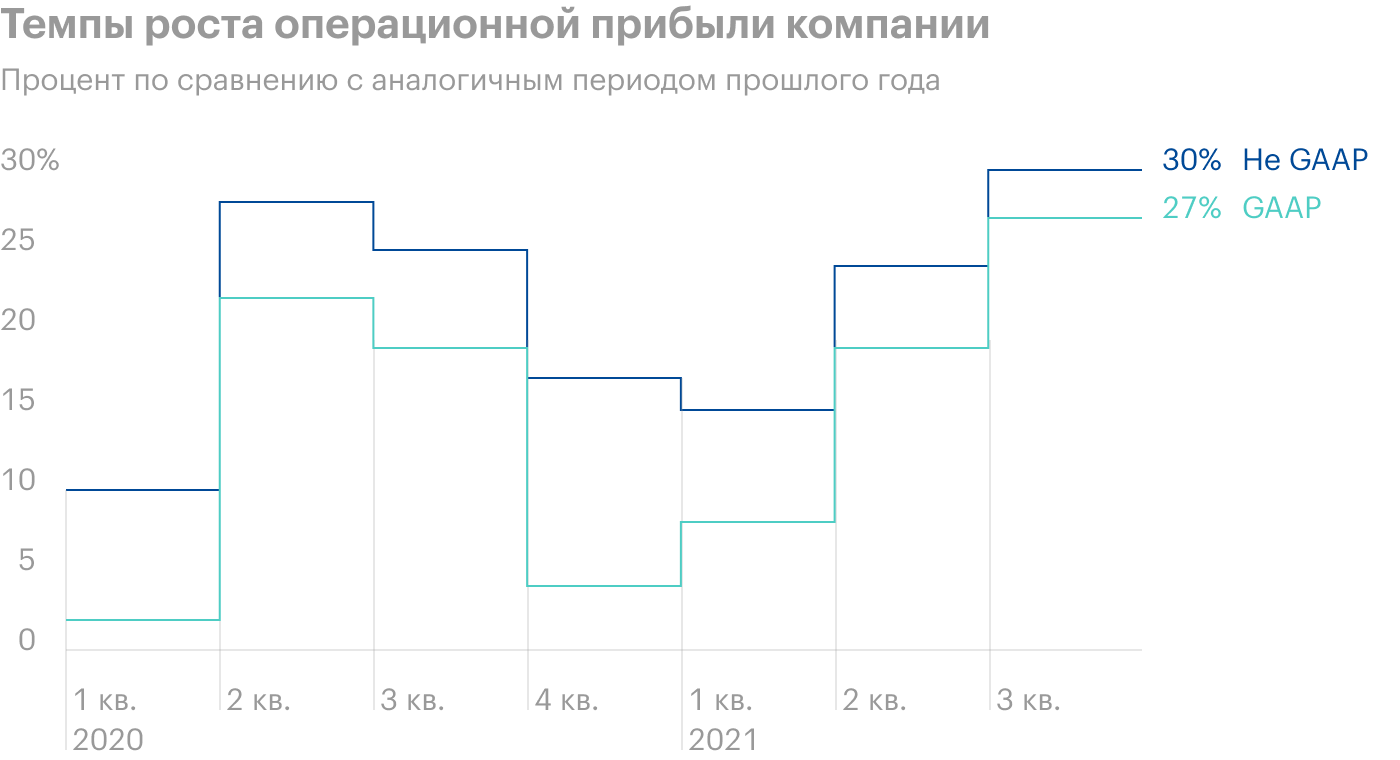

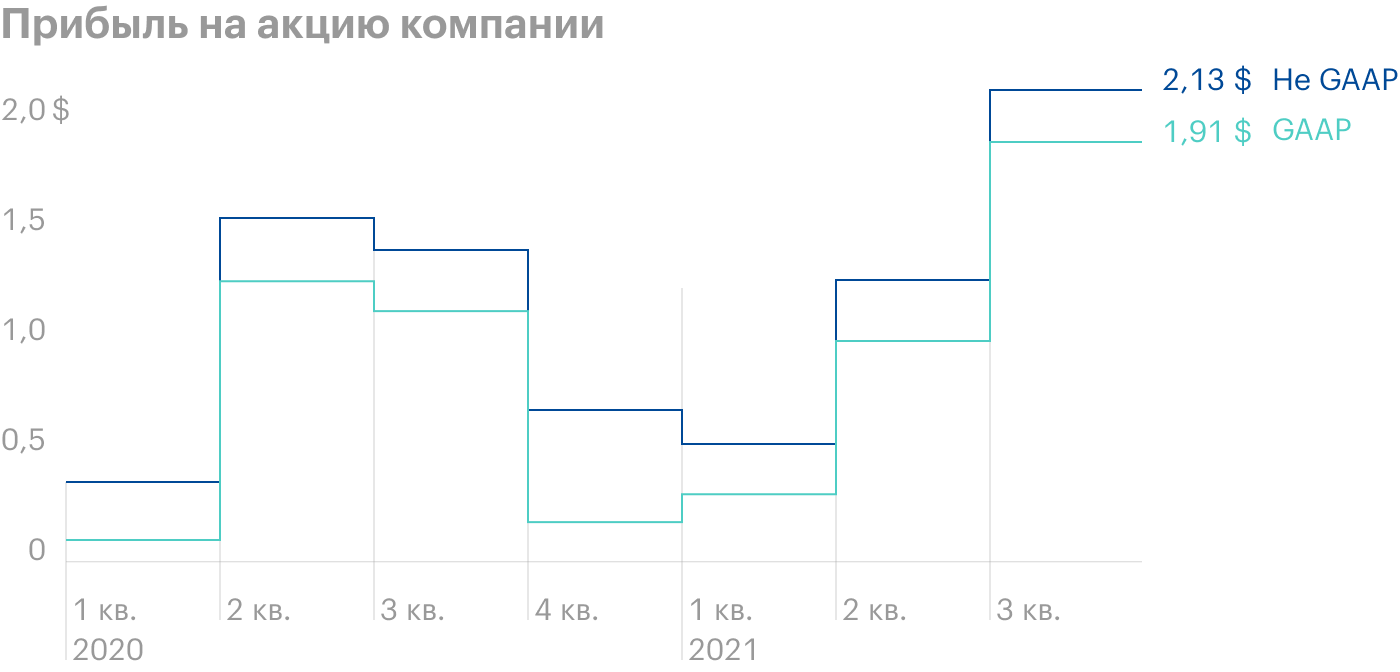

Это классный бизнес. У Cirrus высокая маржа и довольно хорошие показатели прибыли и выручки, которые могут стать еще лучше.

Если смотреть на показатели компании с точки зрения показателей без GAAP, то прогресс выглядит еще круче. Так что высокие, точнее более высокие, чем по GAAP, метрики, — это бонус для акций Cirrus. В любом случае компания выглядит очень привлекательно.

Растущий рынок. Емкость рынка смешанных сигналов составляет 30 млрд долларов, и ожидается, что к 2024 рынок вырастет до 45 млрд долларов. Это еще один аргумент в пользу роста финансовых показателей Cirrus.

Рынок смешанных сигналов

| 2019 | 2024 | |

|---|---|---|

| Рынок смешанных сигналов в целом | 30 млрд | 45 млрд |

| Тактильные драйверы | 240 млн | 0,5 млн |

| Решения для аудио и голоса в аксессуарах и мобильных устройствах | 2,5 млрд | 3,5 млрд |

| Контроллеры камеры | — | 0,5 млрд |

| Будущие смежные решения в мобильном сегменте | — | 1 млрд |

Что может помешать

Все яблоки в одной корзине. Топ-10 крупнейших клиентов компании, согласно ее годовому отчету, дают ей 93% выручки. Из них самым крупным выступает Apple — 79% от выручки Cirrus. Сама по себе такая концентрация — это плохо, ведь Cirrus может потерять в выручке и прибыли из-за форс-мажоров у своего крупнейшего заказчика. Но в случае Apple плохо вдвойне: компания планирует снижать долю устройств в своем бизнесе, чтобы сосредоточиться на продажах услуг. Cirrus поставляет детали для устройств Apple, и для Cirrus стратегический сдвиг в структуре бизнеса ее самого важного клиента имеет огромное значение.

Зависят от других. Как уже говорилось в описании бизнеса, все нужные компоненты для Cirrus поставляют другие компании, и их неприятности на производстве могут отразиться на финансовом результате Cirrus.

Наглее айтишников. Компания отличается инфернальной валовой маржой — 52% от выручки, что наверняка раздражает ее крупнейшего заказчика в лице Apple, которая вполне может потребовать себе крупную скидку, пользуясь величиной своей доли в выручке Cirrus. Следует учитывать этот риск.

Что в итоге

Берем акции сейчас по 81,78 $. Я думаю, что за следующие 20 месяцев совокупность факторов: очевидная привлекательность бизнеса компании, ее небольшая стоимость и огромный спрос на ее продукцию — позволит этим акциям вырасти до 100 $, которые за них просили еще в январе.