Инвестидея: Clarivate, потому что надо уважать интеллектуальную собственность

Сегодня у нас очень спекулятивная идея: взять акции производителя ПО для научных изысканий Clarivate (NYSE: CLVT), дабы заработать на спекулятивном росте его котировок.

Потенциал роста и срок действия: 19% за 15 месяцев; 10% годовых в течение 15 лет.

Почему акции могут вырасти: направление работы компании считается перспективным.

Как действуем: берем акции сейчас по 28,51 $.

Без гарантий

Наши размышления основаны на анализе бизнеса компании и личном опыте наших инвесторов, но помните: не факт, что инвестидея сработает так, как мы ожидаем. Все, что мы пишем, — это прогнозы и гипотезы, а не призыв к действию. Полагаться на наши размышления или нет — решать вам.

Если хотите первыми узнавать, сработала ли инвестидея, подпишитесь на Т—Ж в «Телеграме»: как только это станет известно, мы сообщим.

И что там с прогнозами автора

Исследования, например вот это и вот это, говорят о том, что точность предсказаний целевых цен невелика. И это нормально: на бирже всегда слишком много неожиданностей и точные прогнозы реализовываются редко. Если бы ситуация была обратная, то фонды на основе компьютерных алгоритмов показывали бы результаты лучше людей, но увы, работают они хуже.

Поэтому мы не пытаемся строить сложные модели. Прогноз доходности в статье — это ожидания автора. Этот прогноз мы указываем для ориентира: как и с инвестидеей в целом, читатели решают сами, стоит доверять автору и ориентироваться на прогноз или нет.

Любим, ценим,

Инвестредакция

На чем компания зарабатывает

Она делает программное обеспечение для тех, кто занимается наукой и регистрацией разработок.

Согласно годовому отчету, выручка компании разделяется следующим образом.

Наука — 58,2%. Базы данных о научных исследованиях и соответствующие сервисы. Клиенты Clarivate здесь вузы, правительства и фармацевтические компании.

Интеллектуальная собственность — 41,8%. Решения и сервисы для управления интеллектуальной собственностью. В частности, это ПО для таких вещей, как патентный поиск, мониторинг торговых марок, регистрация и управление адресами в интернете, продление и регистрация права интеллектуальной собственности.

По типам выручки распределение такое.

Подписка — 67,9%. Выручка с продажи права на использование ПО компании.

Транзакции и услуги — 23,1%. Выручка с продажи права на использование ПО компании в ограниченный период, например для работы над проектом, а также профессиональные консультации, которые компания оказывает своим клиентам.

Возобновляемая выручка — 9%. Контракты на услуги, которые компания заключает на определенный срок.

Географически выручка компании распределяется следующим образом:

- Северная Америка — 49,4%;

- Европа, Ближний Восток и Африка — 28,6%;

- Азиатско-Тихоокеанский регион и Китай — 21,9%.

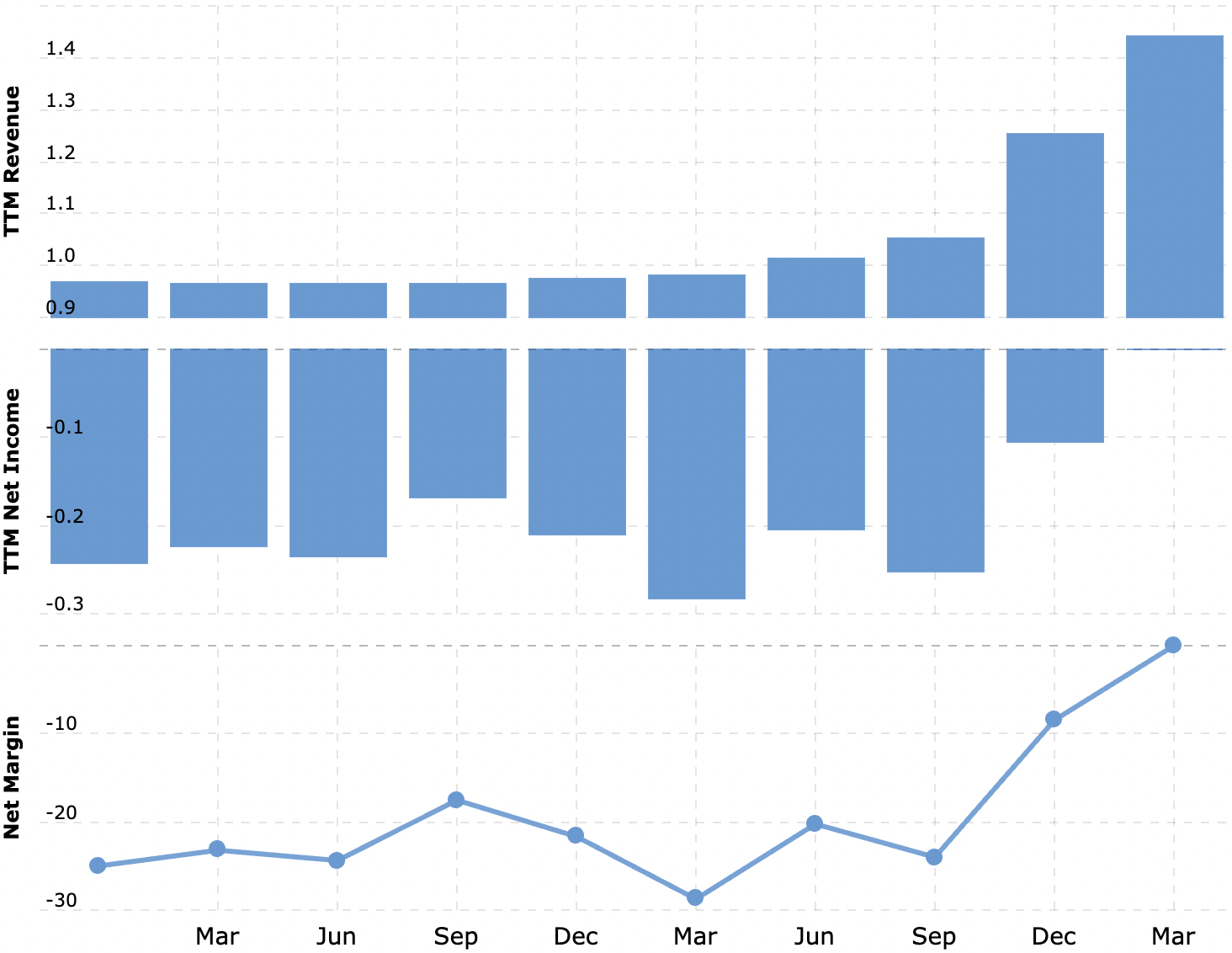

Компания сейчас убыточная.

Аргументы в пользу компании

НИОКР. Как и в случае Simulations Plus, компании практически гарантирован спрос на ее решения, поскольку фармацевтические компании находятся в состоянии постоянной гонки со временем. Фармкомпании гонит вперед истечение сроков патентов на продаваемые ими лекарства, что заставляет их постоянно тратиться на новые разработки. Этот же фактор будет привлекать к компании розничных инвесторов. Так и представляю статью про компанию на каком-нибудь Barron’s «How to play upcoming surge in pharmaceutical spending with this stock». И этот же фактор создает возможность покупки компании кем-то крупнее.

Не так бесстыдно, как могло бы быть. Согласно оценкам компании, рынок аналитики и данных составляет примерно 250 млрд долларов. Понятно, что это вообще все возможные решения на рынке аналитики, и не только научные. Тот факт, что Clarivate ориентируется на рынок в широком понимании, говорит о том, что компания планирует активно тратиться на расширение. Но все же, занимая на своем целевом рынке 0,55% с капитализацией 17,44 млрд долларов, она стоит почти как 7% рынка. По меркам ИТ это не так нагло. Так что компании есть куда расти.

Диверсификация. Согласно отчету компании, ни один ее клиент не дает больше 1% выручки и 10 самых крупных клиентов дают лишь 6% выручки.

Что может помешать

Можно лучше. Согласно отчету компании, доля клиентов, продлевающих подписку, составляет 91,2%. Строго говоря, для подписного в своей основе бизнеса это очень достойный показатель, но хотелось бы, чтобы он был получше.

Надо лучше. Компания безнадежно убыточная, что мотивирует ее заниматься эмиссией новых акций. От этого старые акции могут упасть, если спрос будет недостаточный. И все это гарантирует волатильность котировок и в отдаленной перспективе грозит банкротством.

Необходимость расширяться может угробить компанию. Дальнейшее развитие компании зависит от ее возможности расширяться за счет разных стартапов. И это проблема, поскольку делаться это будет за счет увеличения и без того высокой долговой нагрузки Clarivate. Согласно последнему отчету, у компании 5,717 млрд долларов задолженностей, из которых 1,467 млрд нужно погасить в течение года, а денег в ее распоряжении не так много: 399 млн на счетах плюс 706,879 млн задолженностей контрагентов, еще есть 13,5 млн, отложенных на черный день. Все это, конечно, повышает риски банкротства.

Что в итоге

Берем акции по 28,51 $, а дальше есть два варианта:

- дождаться, когда акции обновят исторические максимумы и вырастут до 34 $. Думаю, этот вариант реализуется за следующие 15 месяцев;

- прижать акции к сердцу и держать следующие 15 лет в надежде на то, что из компании получится Google в сфере интеллектуальной собственности.

Но все же следует держать в уме большую вероятность банкротства компании.