Инвестидея: Comcast, потому что Trian

Сегодня у нас спекулятивная идея: взять акции телекомкомпании Comcast, чтобы заработать на действиях инвесторов-активистов.

Потенциал роста: до 10% без учета дивидендов.

Срок действия: до 15 месяцев.

Почему акции могут вырасти: среди крупных миноритариев компании затесался фонд инвесторов-активистов Trian Fund Management, который будет заставлять руководство Comcast предпринимать действия, направленные на благо миноритариев.

Как действуем: берем акции сейчас.

Без гарантий

Наши размышления основаны на анализе бизнеса компании и личном опыте наших инвесторов, но помните: не факт, что инвестидея сработает так, как мы ожидаем. Все, что мы пишем, — это прогнозы и гипотезы, а не призыв к действию. Полагаться на наши размышления или нет — решать вам.

Если хотите первыми узнавать, сработала ли инвестидея, подпишитесь на Т—Ж в «Телеграме»: как только это станет известно, мы сообщим.

И что там с прогнозами автора

Исследования, например вот это и вот это, говорят о том, что точность предсказаний целевых цен невелика. И это нормально: на бирже всегда слишком много неожиданностей и точные прогнозы реализовываются редко. Если бы ситуация была обратная, то фонды на основе компьютерных алгоритмов показывали бы результаты лучше людей, но увы, работают они хуже.

Поэтому мы не пытаемся строить сложные модели. Прогноз доходности в статье — это ожидания автора. Этот прогноз мы указываем для ориентира: как и с инвестидеей в целом, читатели решают сами, стоит доверять автору и ориентироваться на прогноз или нет.

Любим, ценим,

Инвестредакция

На чем компания зарабатывает

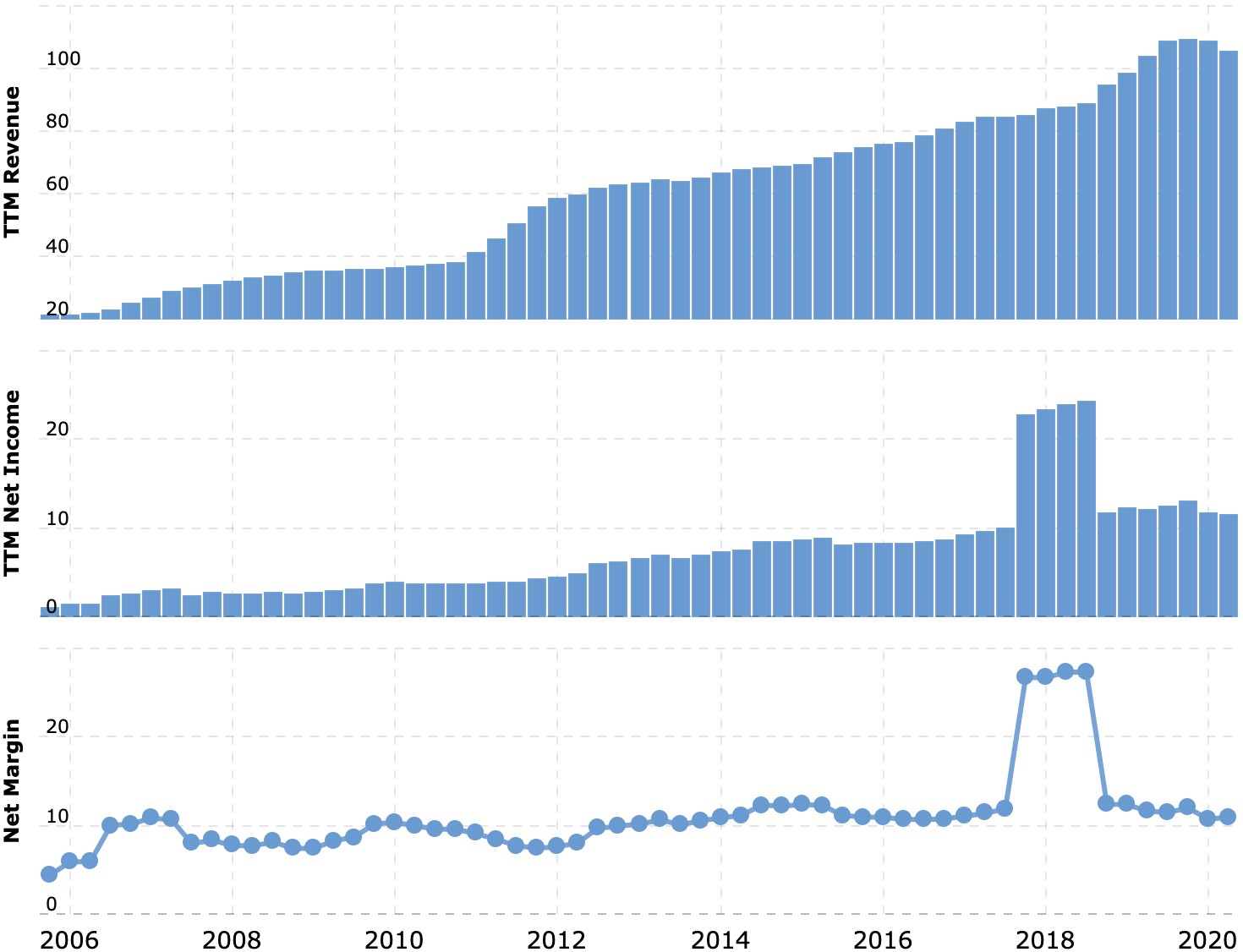

Это огромная телекомкомпания. Согласно годовому отчету, выручка делится на следующие сегменты:

- Кабельные коммуникации — это скоростной интернет, связь, услуги по обеспечению безопасности и автоматизации.

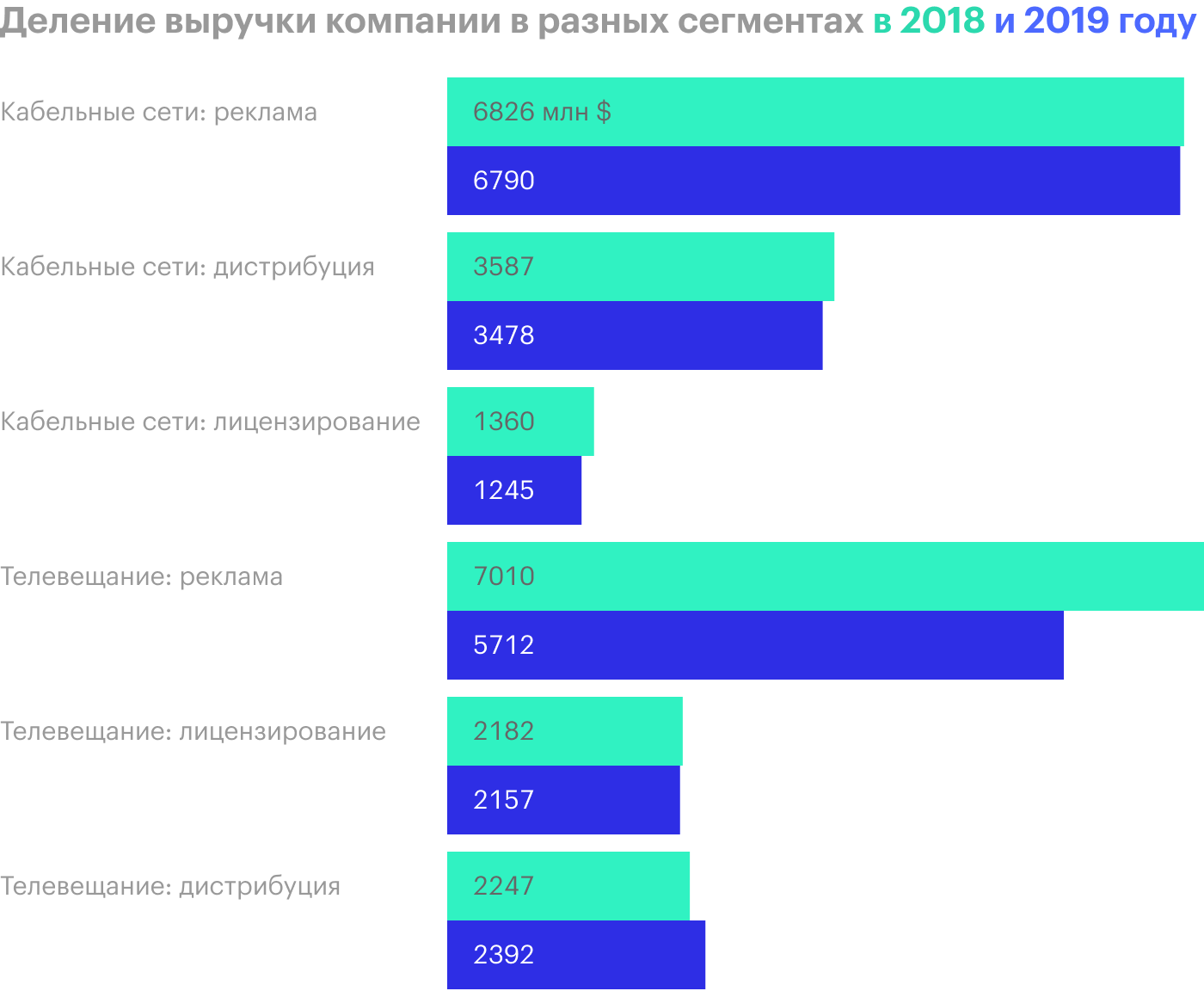

- Кабельные сети — это кабельное ТВ во всех проявлениях, от спорта до развлекательных передач.

- Телевещание — обычные каналы вроде NBC и Telemundo, это менее известная в наших широтах испаноязычная телесеть.

- Киноразвлечения — это главным образом киностудия Universal и менее известные студии вроде DreamWorks Animation.

- Парки развлечений — тут пространство для интерпретации невелико, это парки развлечений. Лишь частично они основаны на интеллектуальной собственности компании, в основном там в оформлении используются вариации на различные темы, от Дикого Запада до Древнего Китая.

- Телекоммуникационный холдинг Sky — это европейский «мини-Comcast», делающий практически все, что делает сама Comcast, — за исключением парков развлечений. Компания хорошо известна ценителям сериалов: например, по сериалам «Гоморра», «Британия» и «Вавилон-Берлин».

Сегмент кабельных коммуникаций — основная дойная корова компании, поэтому давайте разберем его более подробно. Этот сегмент состоит из следующих категорий:

- Жилые дома: скоростной интернет; видео — это трансляция контента платным пользователям в разных видах (стриминг, прокат фильмов, продажа пакета каналов и пр.). В очень значительной степени это и есть кабельное ТВ и производные от него: голосовая связь; беспроводная связь.

- Бизнес-услуги. Кроме интернета, подключения коммуникаций и голосовой связи, это еще и услуги по обеспечению безопасности облачных коммуникаций и сети и пр.

- Реклама — это доходы, которые Comcast получает с продажи времени в эфире рекламодателям.

- Другое. Это бизнес Comcast по поставке систем сигнализации, примитивных вариаций на тему «умного дома»: термостаты, «умные» лампочки, климат-контроль и пр.

Основные деньги компания зарабатывает в США, следом идет Европа как единый регион и некие неназванные страны.

Аргументы в пользу компании

«Привет, я подсяду?» Недавно стало известно о том, что одним из крупных миноритариев компании — 0,4% акций на сумму 900 млн долларов — стал фонд инвесторов-активистов Trian Fund Management — возможно, вы помните их по истории с Legg Mason.

Фонд известен тем, что находит старые и больные компании, набрасывается на них путем покупки доли акций и затем давит на менеджмент компаний-жертв с целью заставить предпринимать действия, которые увеличат стоимость акций. Например, продать наименее рентабельные бизнесы, сократить сотрудников, увеличить дивиденды, порезать зарплату менеджменту и пр.

Сейчас Trian ведет переговоры о назначении своего человека в руководство Comcast, и, хотя неизвестно, чем эти переговоры закончатся, я думаю, что Trian не отцепится от Comcast так легко хотя бы потому, что теперь Comcast составляет 9% от общей суммы вложений фонда. Поэтому я бы ожидал усиления нажима со стороны Trian на Comcast — и наплыва инвесторов в акции Comcast в ожидании плюшек для миноритариев.

По существу, это главный аргумент в пользу Comcast: дождаться итога кампании террора со стороны инвесторов-активистов и заработать вместе с Trian. Поэтому я думаю, что акции Comcast подрастут и за счет наплыва инвесторов: они видят в компании крепкий, хороший бизнес с большой маржой, с которого можно срезать лишний жир, и будут ждать, что Trian принудит Comcast пойти навстречу миноритариям.

Нейтральность сети. В 2017 году в США отменили правило нейтральности сети, смысл которого состоял в том, что поставщик интернет-услуг не имел права дискриминировать тех, кто потреблял трафик, — например, среди таких потребителей был Netflix. В долгосрочном плане отмена нейтральности сети — это хорошо для Comcast: она сможет завышать цены для клиентов и продвигать свой сервис Peacock, дискриминируя конкурентов.

Маленький, но гордый стриминг-сервис. Все большую долю рекламных бюджетов отнимает стриминг. И это хорошо: Comcast недавно запустила свой стриминговый сервис Peacock, который будет доступен пользователям бесплатно, но взамен там будет показываться реклама. Это неплохое решение со стороны Comcast: массовый уход пользователей с кабельного неожиданно привел потребителей к тому же, от чего они ушли, — кабельное ТВ было дорогим, но стриминговых сервисов стало много, и нет ни одного, который бы включал в себя все, что нужно.

Совокупная стоимость подписок на все эти сервисы получается очень высокой, поэтому велика вероятность того, что у пользователей будет подписка на один-два сервиса. Peacock уходит в сторону от этой конкуренции, и, возможно, в среднесрочной перспективе это поможет увеличить доходы Comcast: предположительно, компания сможет увеличить доходы от рекламы в этом сервисе благодаря ожидаемому увеличению пользовательской базы Peacock.

В худшем случае Peacock позволит Comcast хоть немного компенсировать падение доходов с рекламы — об этом мы поговорим в разделе с проблемами компании. При этом ничего сверхъестественного ожидать не стоит: по подсчетам Comcast, сервис Peacock начнет работать без убытков только в 2024 году.

Что может помешать

Кабельное уже не то. Значительную долю выручки компания получает от традиционного кабельного ТВ, и эта категория услуг в США нынче под ударом: многие домохозяйства отказываются от кабельного.

И не факт, что значительная часть бывших потребителей кабельных услуг Comcast вскоре перейдет на ее же стриминговый сервис. Если учесть, что Peacock бесплатный, то непонятно, сколь многих из этих потребителей получится монетизировать. В то же время ущерб от потери кабельных подписчиков Comcast несет здесь и сейчас. Объем отписок у компании ниже, чем у конкурентов из AT&T: в 2019 году от Comcast ушли 1,1 млн подписчиков кабельного, а от AT&T — 3,7 млн. Но аргумент в духе «у нас бизнес менее отстойный, чем у конкурентов!» звучит все равно так себе.

Здесь могла быть ваша реклама. Реклама дает очень большую часть доходов кабельного и телевещательного бизнеса компании. И это проблема.

В этом году рекламодатели режут бюджеты: этот сюжет мы подробно обсуждали в идеях по ViacomCBS, J2 Global и New York Times, поэтому повторяться не будем. Значит, в этом году потери компании от сокращения рекламных доходов еще не прекратились. Более того, восстановления может и не случиться: как мы говорили в идее с Google, рекламодатели нынче пересматривают свои взгляды на платную рекламу и даже после полного окончания пандемии могут не вернуться к «довоенному» уровню трат из тех соображений, что отдача от прежних объемов рекламных вложений совсем неочевидна.

Кина не будет. Парки развлечений — не самый крупный, но заметный источник доходов компании — тоже находятся под ударом: долгосрочным последствием пандемии станет основательное падение посещаемости в них на годы вперед. Здесь я ориентируюсь на опыт Disney, которая в своих парках развлечений страдает от того же: экономику вроде открыли, да только люди не спешат возвращаться в парки — поэтому Disney сократила рабочие часы в них.

Сильно сомневаюсь, что парки Comcast смогут преуспеть там, где потерпели неудачу их более крупные и опытные конкуренты из Disney. Поэтому парки еще долго будут оставаться слабым местом бизнеса Comcast.

Такая же проблема и с кино: крупные релизы в этом году пришлось отложить из-за пандемии. Но здесь все не так плохо: непосредственно кинопоказы дают только четверть денег в киносегменте. Основной источник дохода здесь, свыше 40%, — это лицензирование уже имеющегося контента чужим платформам.

Наезд как двигатель регресса. Год уже близится к концу, а вот итоги для инвесторов-активистов смотрятся не так круто, как в прошлом году: к сентябрю 2020 из 797 кампаний только 9% привели к положительному соглашению инвесторов с менеджментом компаний или победе в суде — против 17% из 893 кампаний в 2019 году. И понятно почему: в нынешних обстоятельствах практически каждый иск инвесторов-активистов, не связанный с мошенничеством со стороны менеджмента, для судьи звучит примерно так: «Ну, я тут, значит, в период технической рецессии, пандемии и социальной напряженности хочу выжать еще бабла себе на самолет и остров в Карибском море без оглядки на уволенных сотрудников компании, на которую я наехал». И судьи на такое смотрят не очень дружелюбно.

До суда Comcast и Trian еще не дошли, но если дойдут, то позиция Trian не будет выглядеть безупречно. Поэтому наш расчет на то, что Trian не мытьем, так катаньем заставит Comcast пойти навстречу миноритарным акционерам, может и не оправдаться. Выручка компании в этом году упала из-за коронавируса, и ввиду этого она имеет неплохие шансы на победу в суде: кампания Trian выглядит как рейдерский наезд, да и не очень-то от него отличается. Пытаться содрать денег с компании в лихую кризисную годину — звучит как отличный способ разозлить судей и регуляторов и нарваться на невыгодный для Trian — и всех миноритариев — вердикт.

Огромный долг. Согласно последнему отчету, в распоряжении Comcast есть примерно 24,1 млрд долларов против почти 170 млрд долларов задолженностей. Соотношение не очень комфортное. На дивиденды пока уходит 38,7% от прибыли, но, учитывая отрицательные тенденции в ключевых для компании сегментах бизнеса, доходность может упасть так сильно, что Comcast порубит дивиденды, — и никакой суд не встанет тут на сторону Trian. Меж тем дивидендная доходность акций Comcast сейчас составляет аж 2,06% годовых.

Что в итоге

Можно взять акции сейчас по 44,68 $ и ждать, пока они вырастут до 49,5 $. Почему столько? Я считаю, что такой рост для Trian будет достаточно хорошей добычей. Думаю, что фонд добьется своего за следующие 15 месяцев.