Инвестидея: Commvault, потому что это все очень кибербезопасно

Сегодня у нас очень спекулятивная идея: взять акции компании в сфере кибербезопасности Commvault Systems, чтобы заработать на внимании к ней со стороны спекулятивных инвесторов, в ожидании возможной покупки ее кем-то крупнее.

Потенциал роста: 22,5% в абсолюте за 17 месяцев; возможно, 100% за 5 лет.

Срок действия: 17 месяцев или 5 лет.

Почему акции могут вырасти: компанию могут купить.

Как действуем: берем акции сейчас.

Без гарантий

Наши размышления основаны на анализе бизнеса компании и личном опыте наших инвесторов, но помните: не факт, что инвестидея сработает так, как мы ожидаем. Все, что мы пишем, — это прогнозы и гипотезы, а не призыв к действию. Полагаться на наши размышления или нет — решать вам.

Если хотите первыми узнавать, сработала ли инвестидея, подпишитесь на Т—Ж в «Телеграме»: как только это станет известно, мы сообщим.

И что там с прогнозами автора

Исследования, например вот это и вот это, говорят о том, что точность предсказаний целевых цен невелика. И это нормально: на бирже всегда слишком много неожиданностей и точные прогнозы реализовываются редко. Если бы ситуация была обратная, то фонды на основе компьютерных алгоритмов показывали бы результаты лучше людей, но увы, работают они хуже.

Поэтому мы не пытаемся строить сложные модели. Прогноз доходности в статье — это ожидания автора. Этот прогноз мы указываем для ориентира: как и с инвестидеей в целом, читатели решают сами, стоит доверять автору и ориентироваться на прогноз или нет.

Любим, ценим,

Инвестредакция

На чем компания зарабатывает

Commvault предлагает своим клиентам ПО и услуги в сфере обеспечения защиты облачных данных. ПО компании нужно для решения целого спектра задач: защита электронной переписки и архивация данных, управление облачными вычислениями и защита данных.

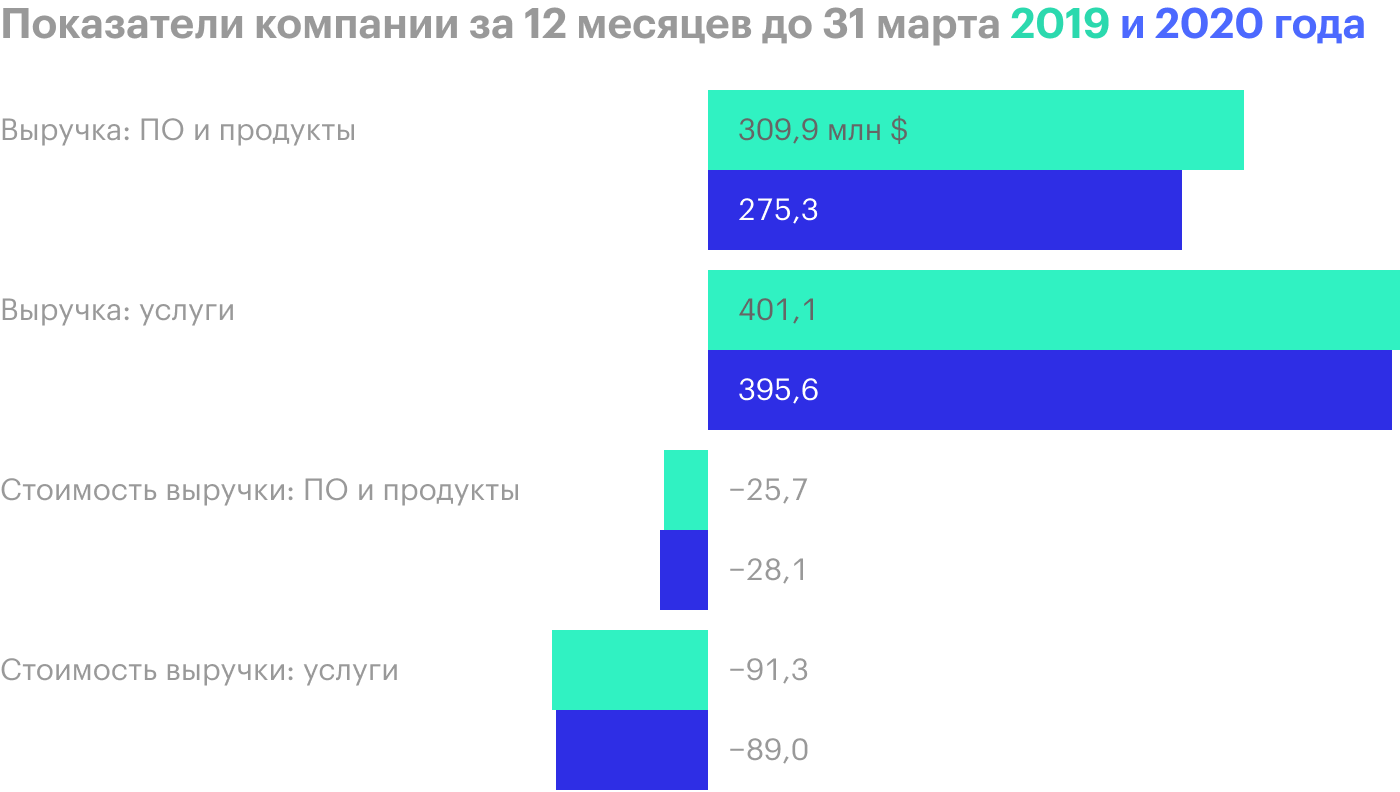

Согласно годовому отчету, выручка компании делится на 2 сегмента:

- ПО и продукты — это ПО компании, лицензию на которое она продает клиентам. Также это платформа, на которой владельцы предприятий могут удаленно получать многочисленные услуги.

- Услуги. Этот сегмент делится на 2 категории услуг: техподдержка и профессиональные услуги. Первое — это помощь клиентам в режиме реального времени. Второе — более специфические вещи: дополнительная настройка ПО, обучение сотрудников, консультирование, удаленное управление электронными ресурсами клиентов.

США дают примерно половину продаж, остальное приходится на другие, неназванные страны — известно только, что ни одна из них не дает больше 10% выручки.

Аргументы в пользу компании

Что-то там про кибербезопасность. У нас уже была куча идей про кибербезопасность, например Tenable, и в них мы говорили о том, сколь важное значение имеет защита данных в наши дни, когда от компьютерных вычислений зависят экономика и инфраструктура реального мира. Да и все, кто пережил карантин с его акцентом на удаленную работу, согласятся с тем, что защита электронных коммуникаций нынче в приоритете.

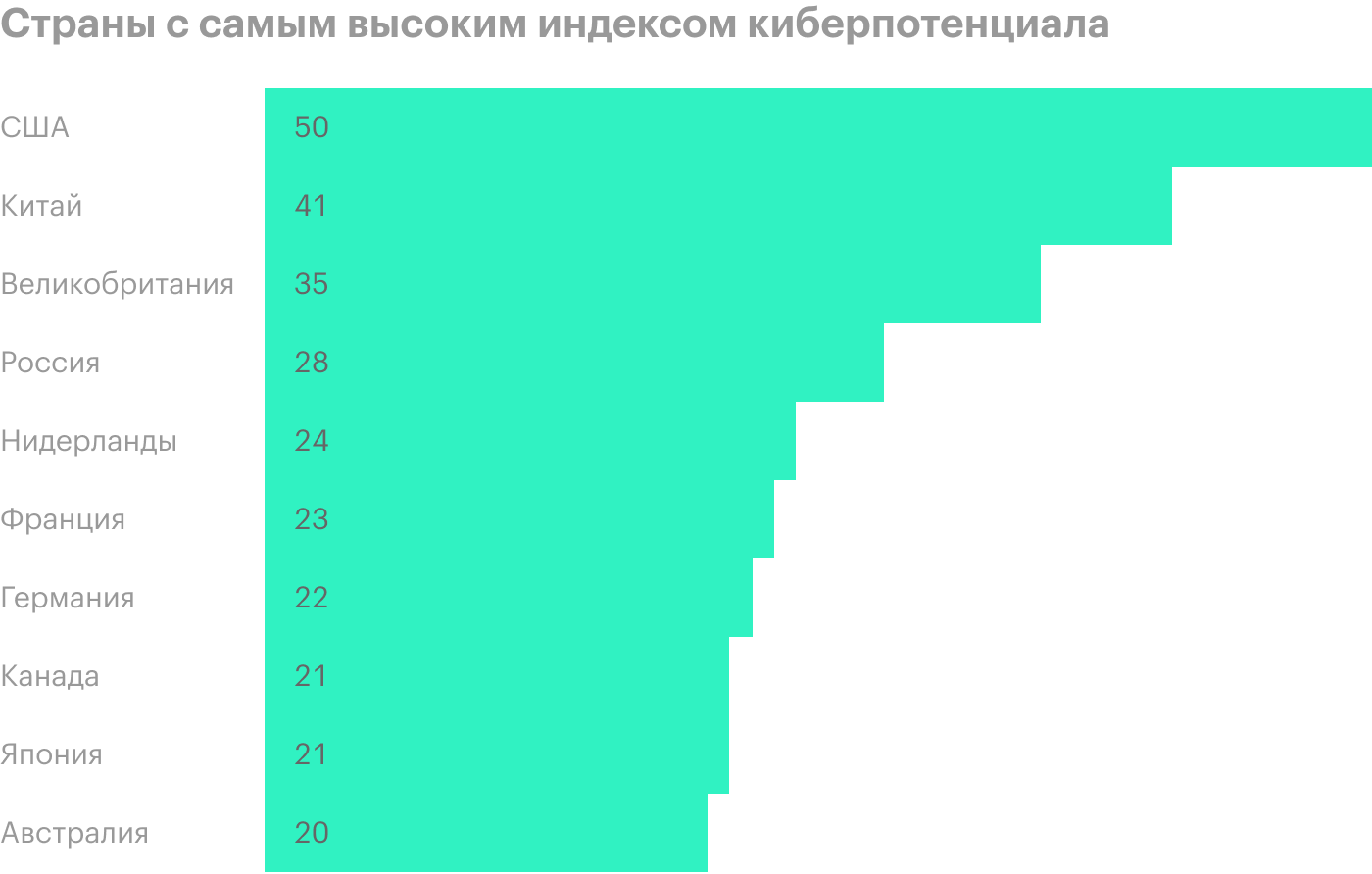

Недавно эксперты Гарварда составили рейтинг кибербезопасности различных стран. Даже развитые страны там очень далеки от максимального балла: ни у одной показатели не находятся выше 70 баллов из 100. И в целом компаниям из США и других развитых стран еще есть над чем поработать в плане обеспечения защиты данных.

Да и работает Commvault фактически в секторе облачных вычислений — еще один суперперспективный сектор, заказы из которого точно не иссякнут в ближайшие лет пять. А это создает дополнительную привлекательность для акций компании в глазах инвесторов.

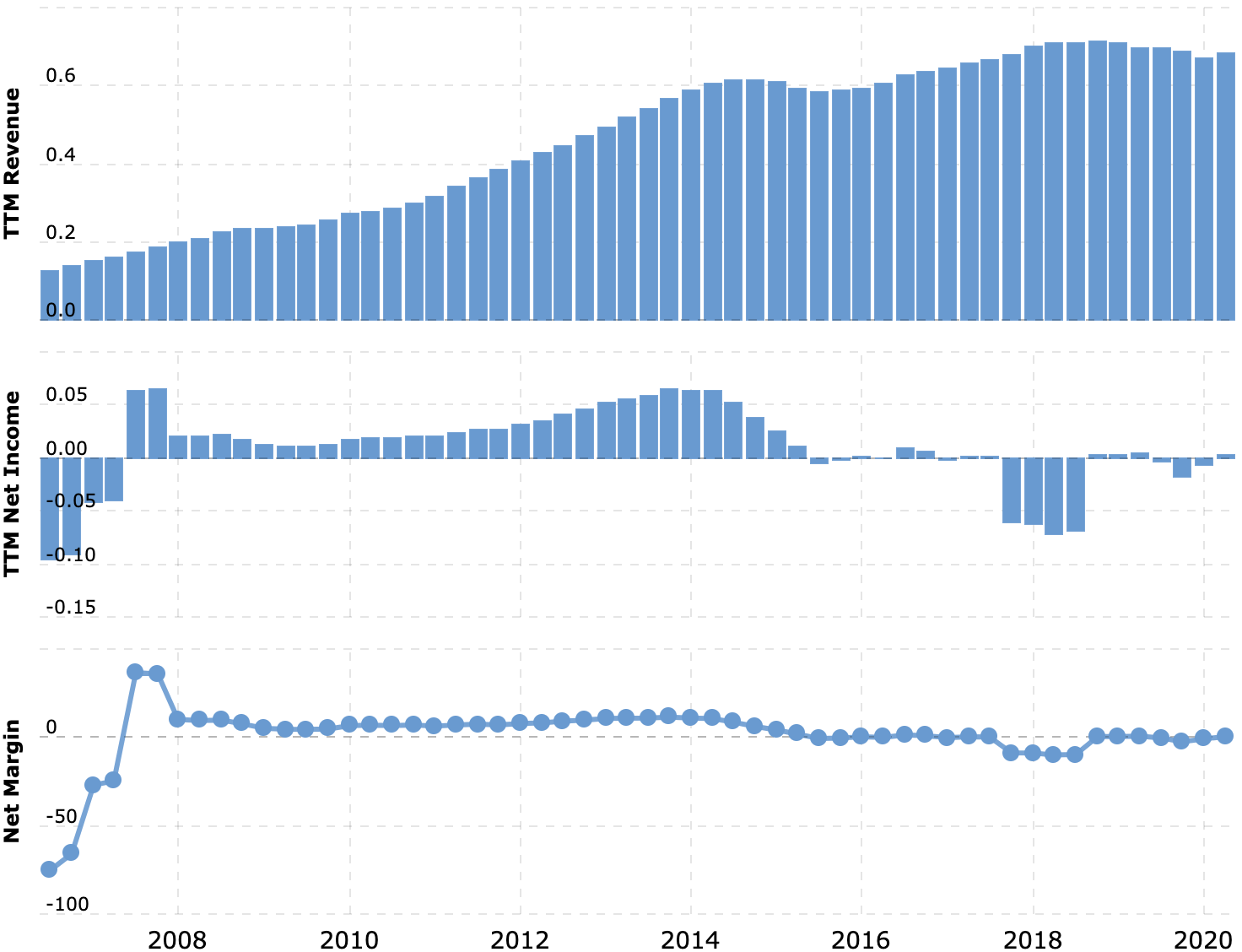

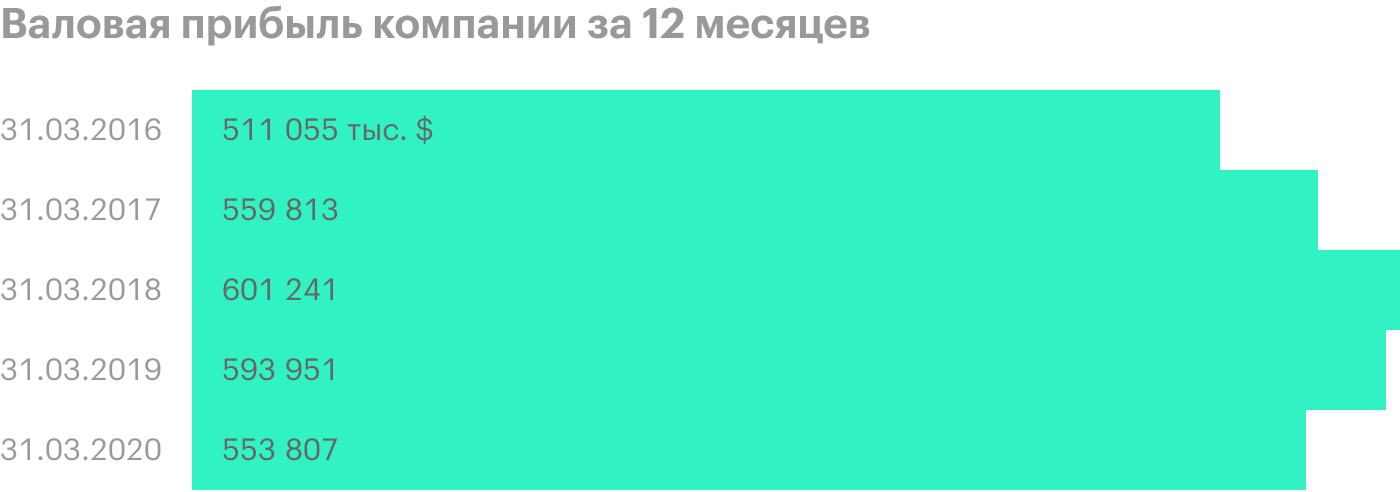

Тем более что основные бизнес-показатели у компании не блещут: она давно вышла на плато по росту выручки, а вот с доходностью и маржинальностью у нее все неидеально, хотя тут есть свои тонкости — о них мы подробно поговорим ниже. Поэтому я думаю, что капитализацию Commvault помогут надуть люди, ищущие «чего бы купить из сектора кибербезопасности» без оглядки на анализ бизнеса.

Капитализация у компании очень небольшая — 1,89 млрд долларов, — поэтому не думаю, что у армии розничных инвесторов будут проблемы с тем, чтобы накачать эти акции.

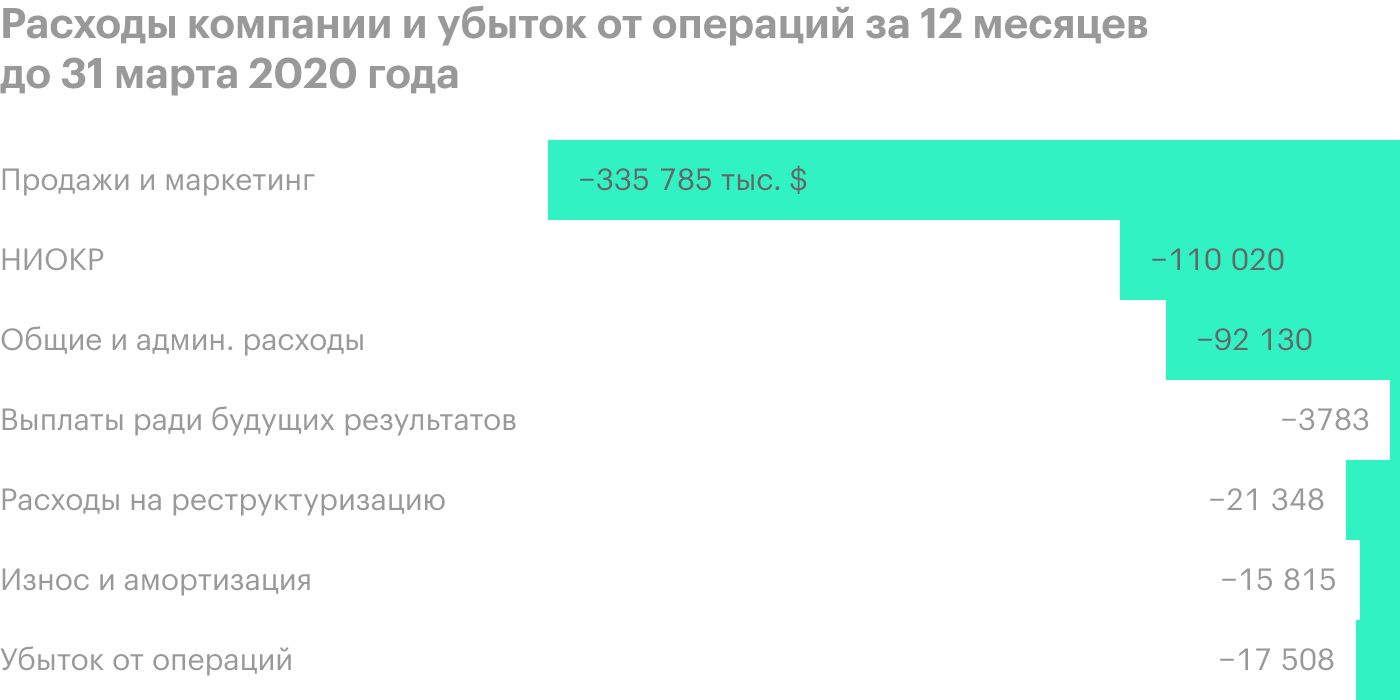

Commvault могут купить. Это главный аргумент в пользу компании. Показатели выручки и прибыльности вводят нас в заблуждение. Если посмотреть на финансовые показатели компании, то можно увидеть, что на отдел продаж уходит практически половина выручки. Поэтому я думаю, что компанию вполне может купить какой-нибудь крупный поставщик товаров и услуг в этой сфере и оптимизировать бизнес, полностью порезав отдел продаж Commvault.

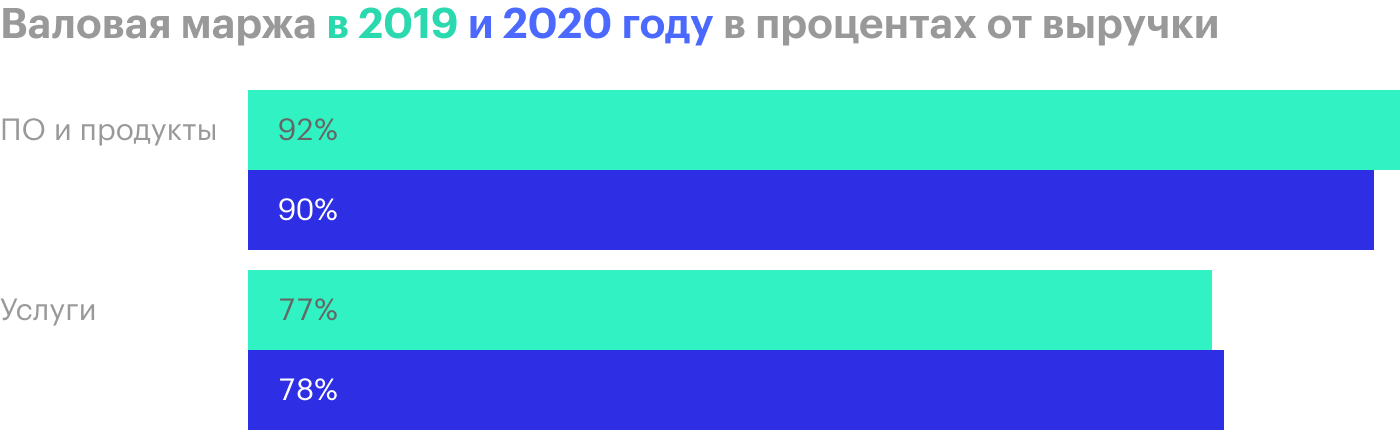

Это очень вероятный вариант развития событий, поскольку для этого рынка характерна крайняя степень фрагментации: крупнейшая компания в этой сфере, Cisco, имеет всего лишь 9% рынка. На ее ближайшего конкурента, Palo Alto Networks, приходится 7,8% рынка, а доли других игроков начинают стремительно мельчать. В итоге 55,1% рынка кибербезопасности поделено между мелкими компаниями, ни одна из которых не имеет больше 3,5% рынка. Поэтому Commvault вполне может стать объектом поглощения со стороны более крупного бизнеса — ведь из этого предприятия можно выжать отличную прибыль, если его оптимизировать. В конце концов, у Commvault просто безумная валовая маржа — сейчас почти 84% от выручки. Простое урезание расходов здесь может сильно повысить привлекательность этого бизнеса.

Что может помешать

Инфернальная цена. У компании безумный P / E — 567, и это видится мне не столько как отпугиватель потенциальных покупателей, сколько как гарантия волатильности этих акций. Их гарантированно будет трясти.

Конкуренция. У компании куча конкурентов: Rubrik, Veeam, Cohesity и пр. И кроме снижения маржинальности бизнеса компании, в котором в основном повинен отдел продаж Commvault, велики риски того, что Commvault решит потратиться на их приобретение.

Что в итоге

Акции можно взять сейчас по 40,8 $, а дальше есть два варианта:

- можно дождаться роста цены до 50 $, которые эти акции стоили еще в феврале этого года. Отчет за 2 квартал 2020 года у компании был раза так в четыре лучше, чем отчет за аналогичный период 2019, когда акции и стоили примерно 50 $. Думаю, инвесторы так или иначе должны отметить прогресс компании за прошедшее время и накачать котировки до нужного нам уровня;

- можно рискнуть и держать эти акции следующие 5 лет. За это время капитализация компании может удвоиться, поскольку на длительных промежутках сильно увеличивается вероятность ее покупки кем-то крупнее. Но, учитывая шаткость бизнеса компании, который бросает из прибыльности в убыточность и обратно, этот вариант более рискованный: за 5 лет может случиться много всякого.

При любом раскладе эта идея подходит только тем, кто готов терпеть волатильность: акции гарантированно будет штормить.