Инвестидея: CrowdStrike Holdings, потому что matrix has you

Сегодня у нас спекулятивная идея: взять акции компании в сфере кибербезопасности CrowdStrike Holdings после их недавнего падения.

Потенциал роста: до 14% за 14 месяцев; 10% годовых в течение 15 лет.

Срок действия: 14 месяцев или 10 лет.

Почему акции могут вырасти: они недавно упали, но бизнес компании сохраняет отличный потенциал — мы сможем заработать на отскоке.

Как действуем: берем акции сейчас.

Без гарантий

Наши размышления основаны на анализе бизнеса компании и личном опыте наших инвесторов, но помните: не факт, что инвестидея сработает так, как мы ожидаем. Все, что мы пишем, — это прогнозы и гипотезы, а не призыв к действию. Полагаться на наши размышления или нет — решать вам.

Если хотите первыми узнавать, сработала ли инвестидея, подпишитесь на Т—Ж в «Телеграме»: как только это станет известно, мы сообщим.

И что там с прогнозами автора

Исследования, например вот это и вот это, говорят о том, что точность предсказаний целевых цен невелика. И это нормально: на бирже всегда слишком много неожиданностей и точные прогнозы реализовываются редко. Если бы ситуация была обратная, то фонды на основе компьютерных алгоритмов показывали бы результаты лучше людей, но увы, работают они хуже.

Поэтому мы не пытаемся строить сложные модели. Прогноз доходности в статье — это ожидания автора. Этот прогноз мы указываем для ориентира: как и с инвестидеей в целом, читатели решают сами, стоит доверять автору и ориентироваться на прогноз или нет.

Любим, ценим,

Инвестредакция

На чем компания зарабатывает

Это облачная платформа, на которой пользователям предоставляется полный набор мер по обеспечению виртуальной безопасности: антивирус, управление сетевыми подключениями и устройствами, управление уязвимостями, исследование и анализ услуг.

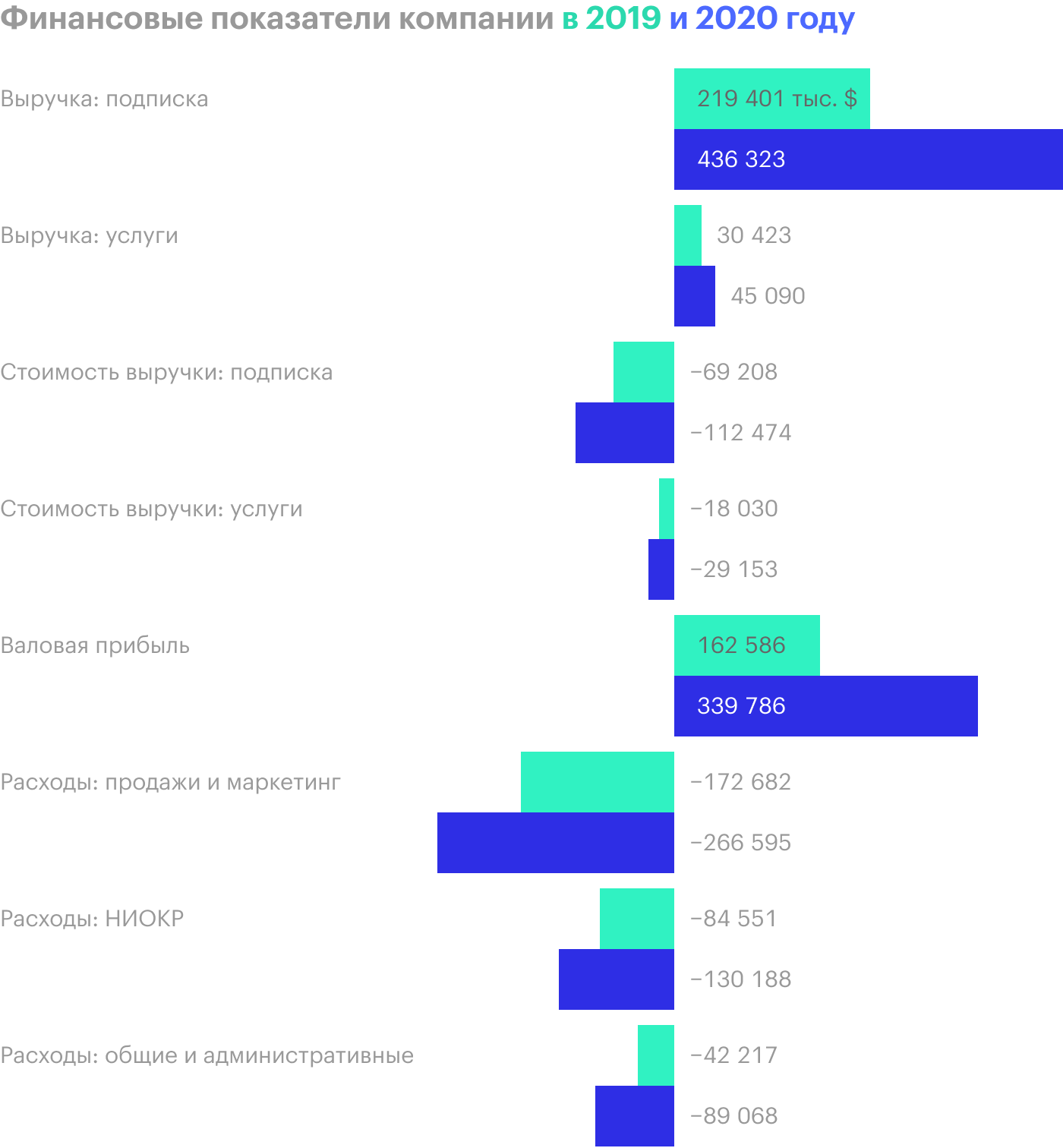

Согласно годовому отчету, выручка компании приходит из двух источников:

- Подписка на сервисы, доступные на облачной платформе компании. Это 90,65% выручки.

- Профессиональные услуги. Это дополнительные услуги, которые CrowdStrike оказывает своим клиентам: анализ вредоносных программ и оценка понесенного ущерба, помощь в ликвидации ущерба от хакерских атак и пр. Это 9,35% выручки.

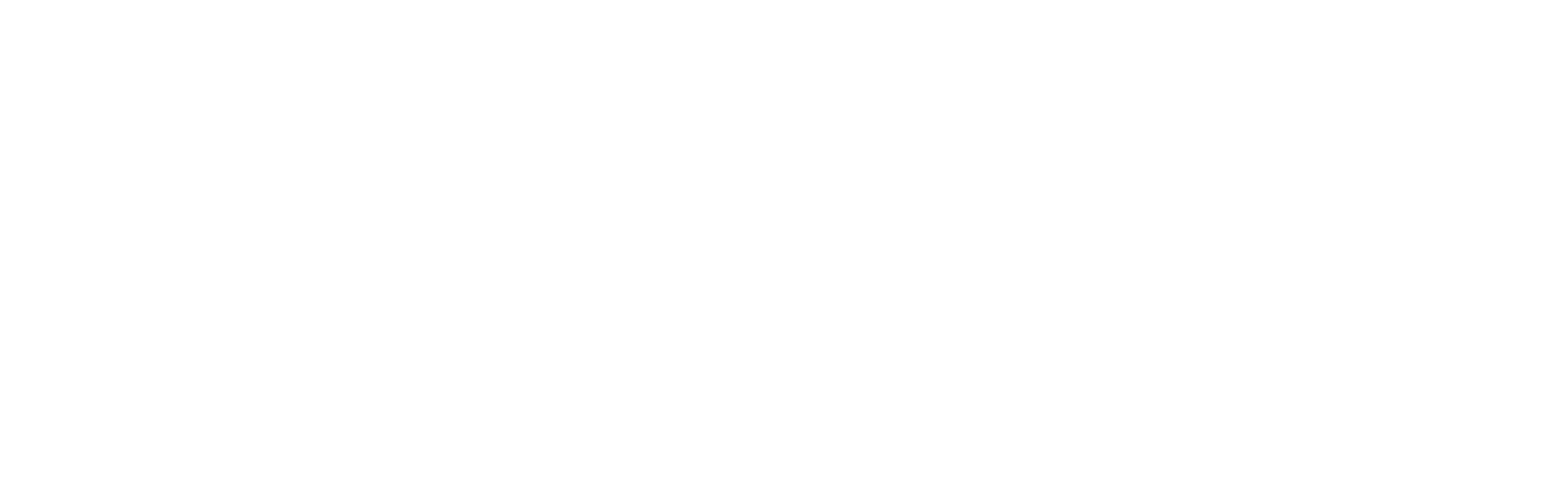

Большую часть выручки компания делает в США, но есть значимое присутствие в других, неназванных странах, ни одна из которых не дает в отдельности больше 10% выручки.

Почему акции упали

Этот тот случай, когда акции падают просто так. На прошлой неделе у компании вышел прекрасный отчет — лучше ожиданий и с улучшенным прогнозом итогов 2020 года. Но акции все равно упали. С убыточными компаниями такое периодически бывает — а CrowdStrike убыточная.

Впрочем, я думаю, что дело гораздо проще: была распродажа всего технического сектора на американском фондовом рынке, и CrowdStrike досталось «за компанию». Что ж, для нас это отличная возможность взять эти акции подешевле в ожидании отскока.

Аргументы в пользу компании

Перспективный сектор. У нас уже была куча идей про кибербезопасность — например, Tenable, — в них мы рассказывали о том, почему сектор считается перспективным. Впрочем, это и так отражается в стремительном росте выручки CrowdStrike.

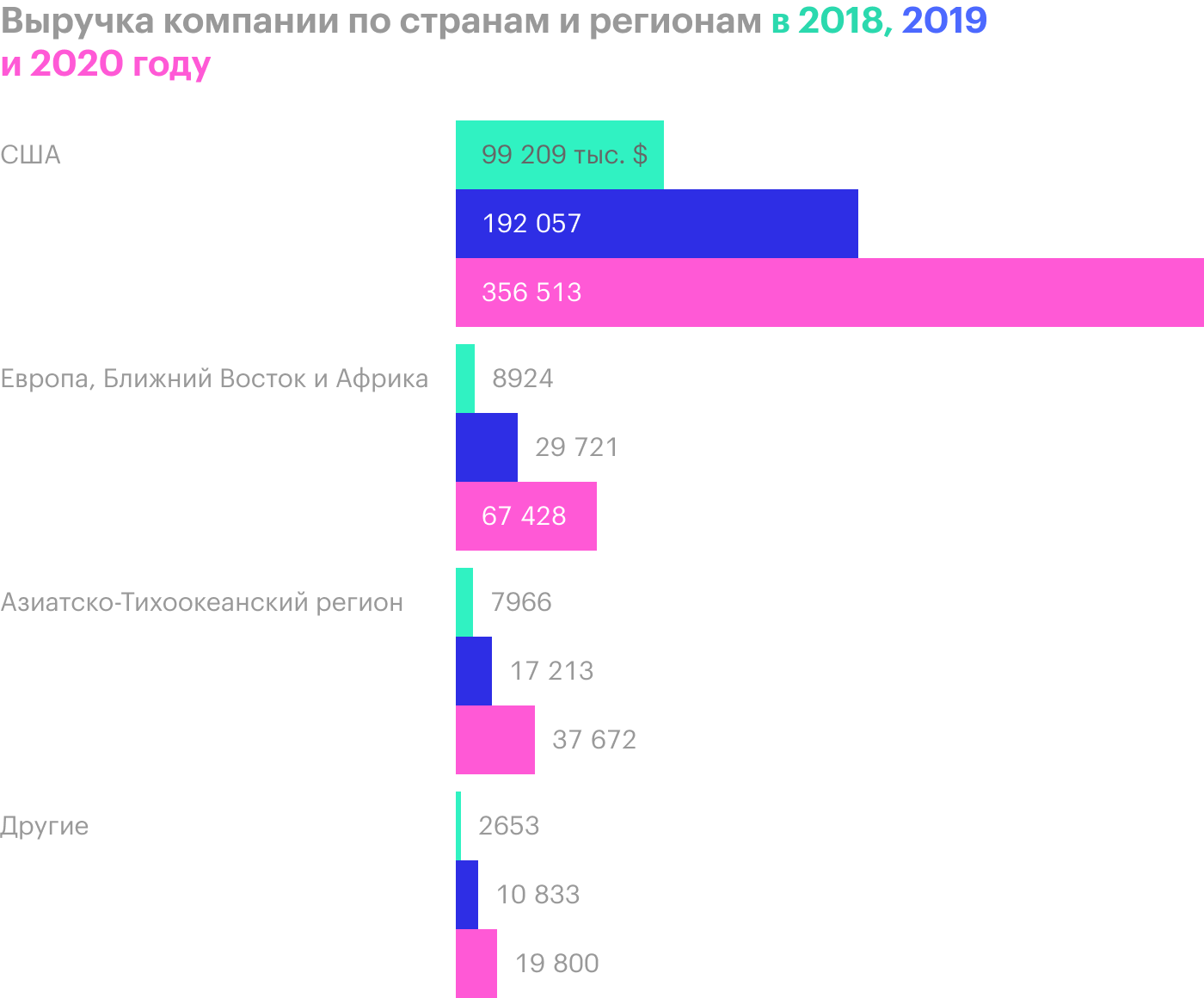

Компания удачно работает над обеспечением кибербезопасности предприятий — пандемия коронавируса привела к вспышке атак на инфраструктуру очень значимых для материального мира компаний. А это очень удачно напомнило клиентам CrowdStrike, что на защиту виртуальной инфраструктуры скупиться нельзя.

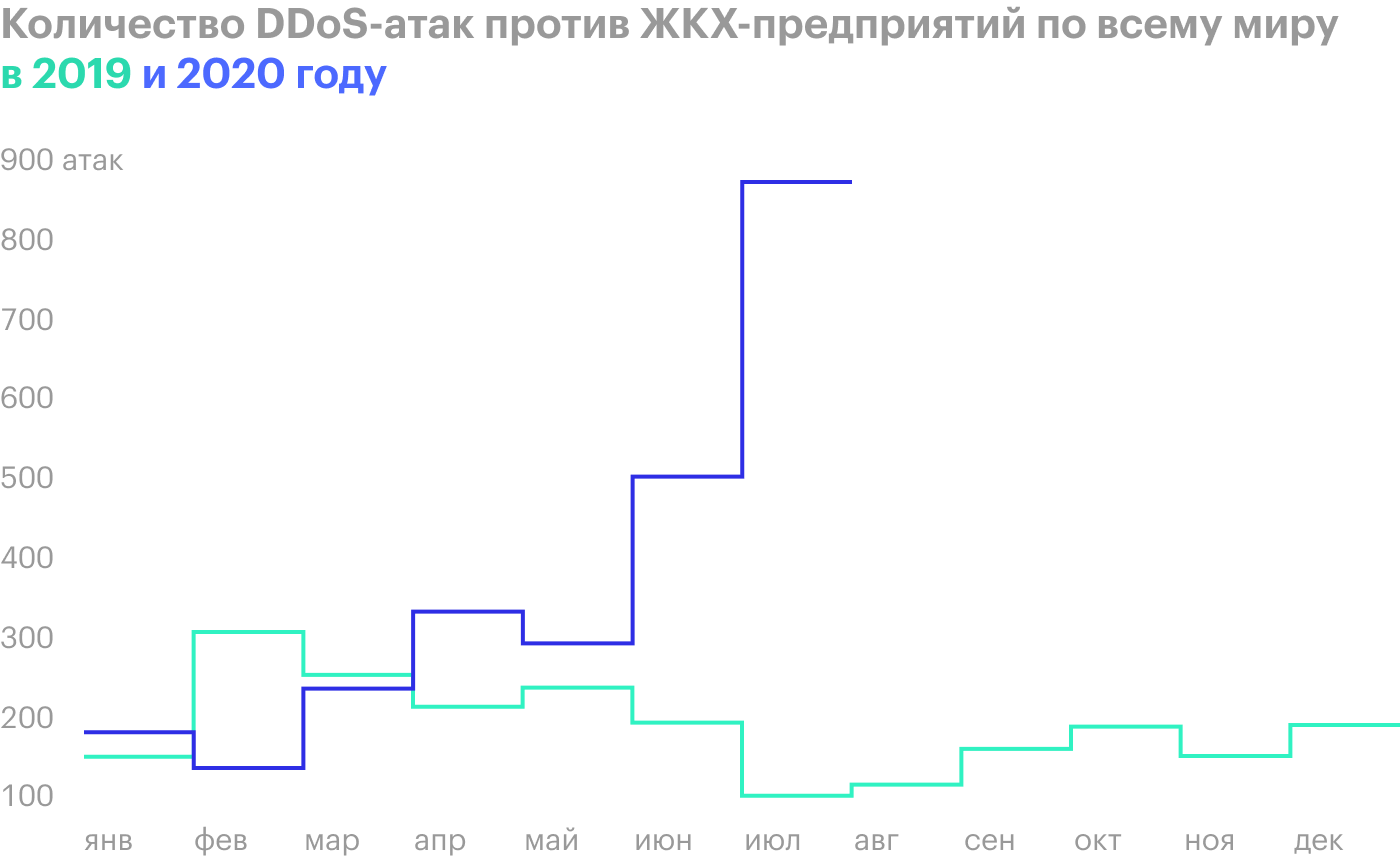

Количество подключенных к интернету и взаимосвязанных устройств — а это одна из наиболее привлекательных мишеней для взломщиков — росло и будет расти серьезными темпами, поэтому компания будет надолго обеспечена работой.

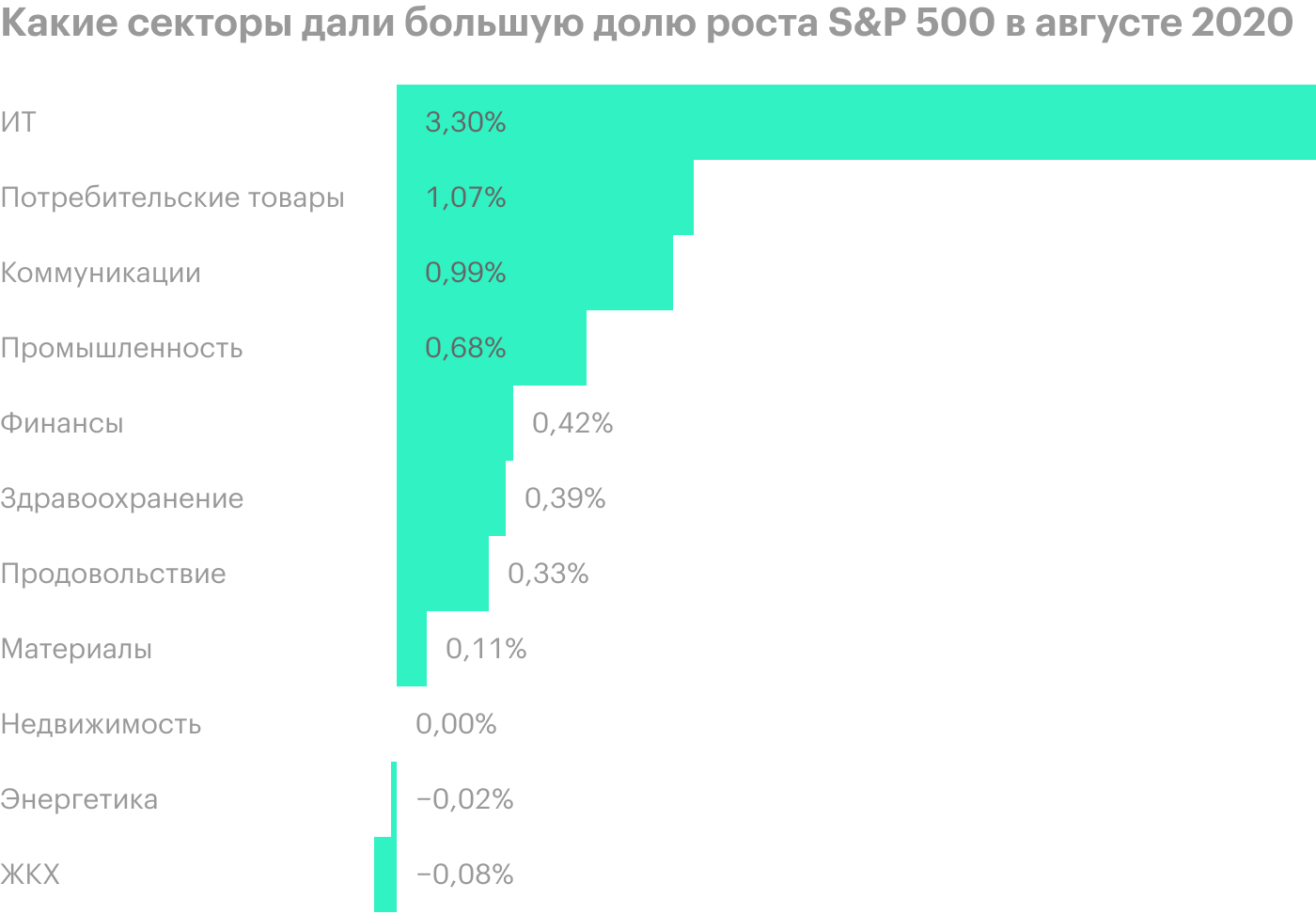

Яркое и блестящее. Розничные инвесторы любят компании из «перспективных» секторов, поэтому я ожидаю, что через некоторое время они начнут накачивать акции CrowdStrike, увидев, что они неплохо упали. Розничные инвесторы в массе своей молоды, и технологические компании им интуитивно понятны — а за счет этого более привлекательны, чем какая-нибудь розничная торговля. Это, например, обусловило то, что технологические компании стали локомотивом роста S&P 500 в этом августе.

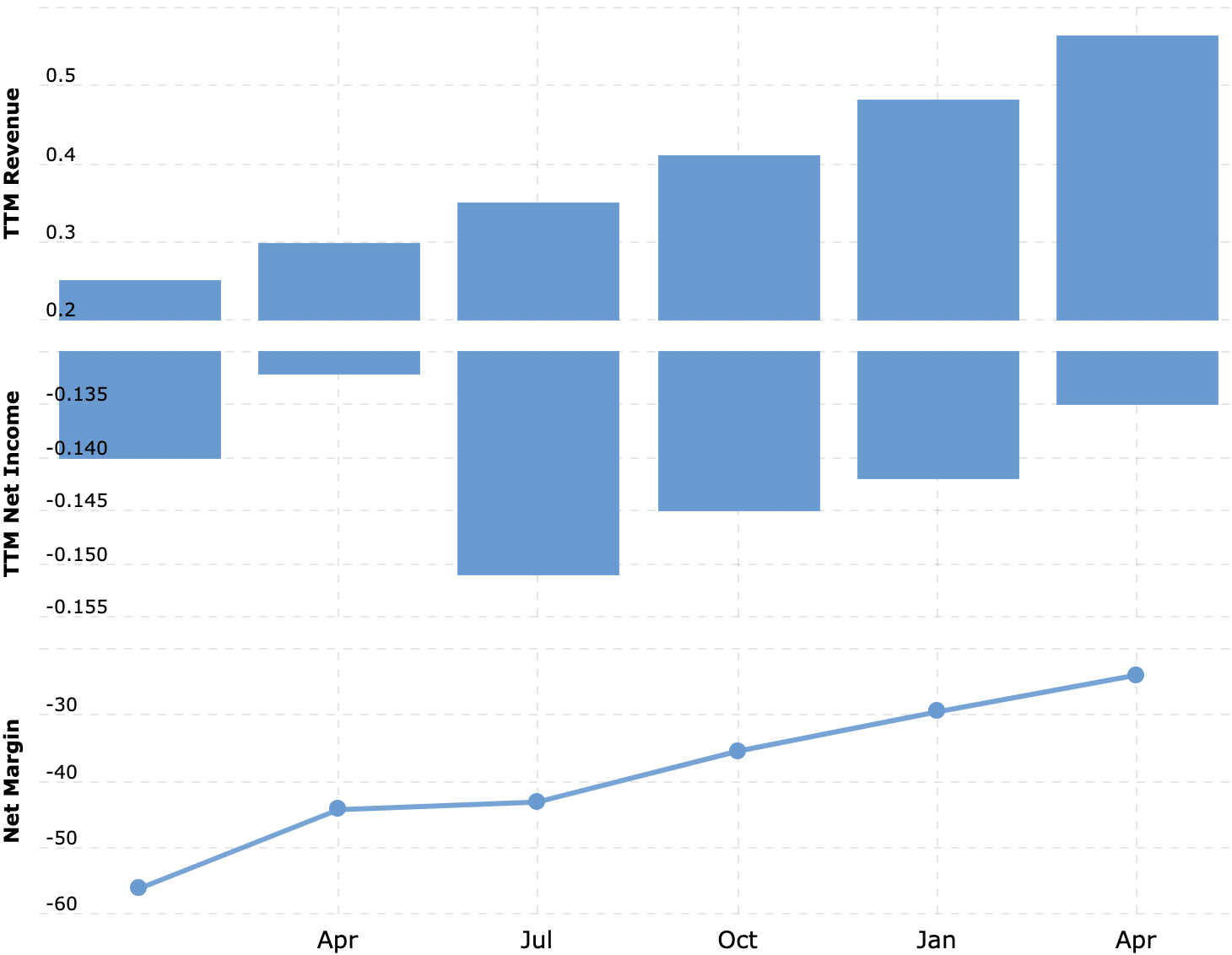

Бизнес на пути исправления — и, возможно, сотрудничества с администрацией. По основным показателям компании видно, что этот бизнес стремится к безубыточности. Это хорошо: прибыльный перспективный технологический бизнес будет выглядеть для акционеров еще более привлекательно, чем такой же перспективный, но неприбыльный. В этом плане инвесторы готовы терпеть практически все: Datadog с очень скромной прибылью, получаемой из непрофильных источников, имеет P / E в районе 8500.

Что может помешать

Жесткая конкуренция. У компании много конкурентов: Carbon Black, FireEye, Cylance, Palo Alto Networks, McAfee и Fortinet. Кроме снижения маржи, конкуренты опасны тем, что могут мотивировать CrowdStrike увеличивать долю рынка через покупку этих самых конкурентов, — а от крупных покупок акции компании наверняка упадут.

Покупка маловероятна. Согласно последнему отчету, уровень удержания клиентов у CrowdStrike составляет больше 120% — это значит, что из существующей базы подписчиков компания извлекает выручки столько, что это с лихвой перекрывает потери выручки от тех, кто отписывается.

С учетом того что большая часть выручки компании предсказуема, это может навести на мысли о том, что CrowdStrike вполне может купить какое-нибудь крупное предприятие. Но это маловероятный — хотя и не совсем невозможный — вариант.

Дело в стоимости: капитализация CrowdStrike сейчас составляет около 27 млрд долларов. Это очень большие деньги даже по меркам американских технологических гигантов. Тот же Qualys куда дешевле: его капитализация меньше 4 млрд долларов. Хотелось бы ошибиться, но все же цена у CrowdStrike великовата для покупки другой компанией — поэтому на этот фактор не стоит особо надеяться.

Дорого не только для покупателей. Большая капитализация компании также делает ее менее восприимчивой к усилиям розничных инвесторов по сравнению с компаниями малой капитализации. Если компанию с капитализацией 3—5 млрд долларов армия мелких инвесторов очень быстро сможет накачать, то с компанией покрупнее, как CrowdStrike, процесс накачки может занять больше времени.

Мэни волатилити, ноу стабилити. Компания все еще убыточна, поэтому ее акции точно будут волатильны.

Что в итоге

Можно взять акции сейчас по 125,19 $, а дальше у нас два варианта:

- Подождать и продать акции за 143 $. Они стоили столько еще в начале сентября, до прекрасного отчета, поэтому я думаю, что сочетание активности розничных инвесторов и перспективности сектора в течение следующих 14 месяцев вернет акции к прежней цене.

- Пристегнуть ремни и держать эти акции следующие 10 лет в горе и радости, надеясь, что из CrowdStrike получится новый Microsoft в сфере кибербезопасности. Но, памятуя о высокой капитализации компании, я бы не рассчитывал на то, что ее кто-то купит за это время.

При любых раскладах это спекулятивная и рискованная инвестиция, поэтому консервативным инвесторам здесь делать нечего.