Инвестидея: Elanco, потому что надо лечить животинку

Сегодня у нас очень спекулятивная идея: подловить акции фармацевтической компании Elanco Animal Health на падении.

Потенциал роста: до 20%.

Срок действия: до 12 месяцев.

Почему акции могут вырасти: сначала они упадут, а потом шумиха вокруг сектора товаров для животных заставит акции вырасти.

Как действуем: ждем падения цены акций до 20 $ и берем их.

Без гарантий

Наши размышления основаны на анализе бизнеса компании и личном опыте наших инвесторов, но помните: не факт, что инвестидея сработает так, как мы ожидаем. Все, что мы пишем, — это прогнозы и гипотезы, а не призыв к действию. Полагаться на наши размышления или нет — решать вам.

Если хотите первыми узнавать, сработала ли инвестидея, подпишитесь на Т—Ж в Телеграме: как только это станет известно, мы сообщим.

И что там с прогнозами автора

Исследования, например вот это и вот это, говорят о том, что точность предсказаний целевых цен невелика. И это нормально: на бирже всегда слишком много неожиданностей и точные прогнозы реализовываются редко. Если бы ситуация была обратная, то фонды на основе компьютерных алгоритмов показывали бы результаты лучше людей, но, увы, работают они хуже.

Поэтому мы не пытаемся строить сложные модели. Прогноз доходности в статье — это ожидания автора. Этот прогноз мы указываем для ориентира: как и с инвестидеей в целом, читатели решают сами, стоит доверять автору и ориентироваться на прогноз или нет.

Любим, ценим,

Инвестредакция

На чем компания зарабатывает

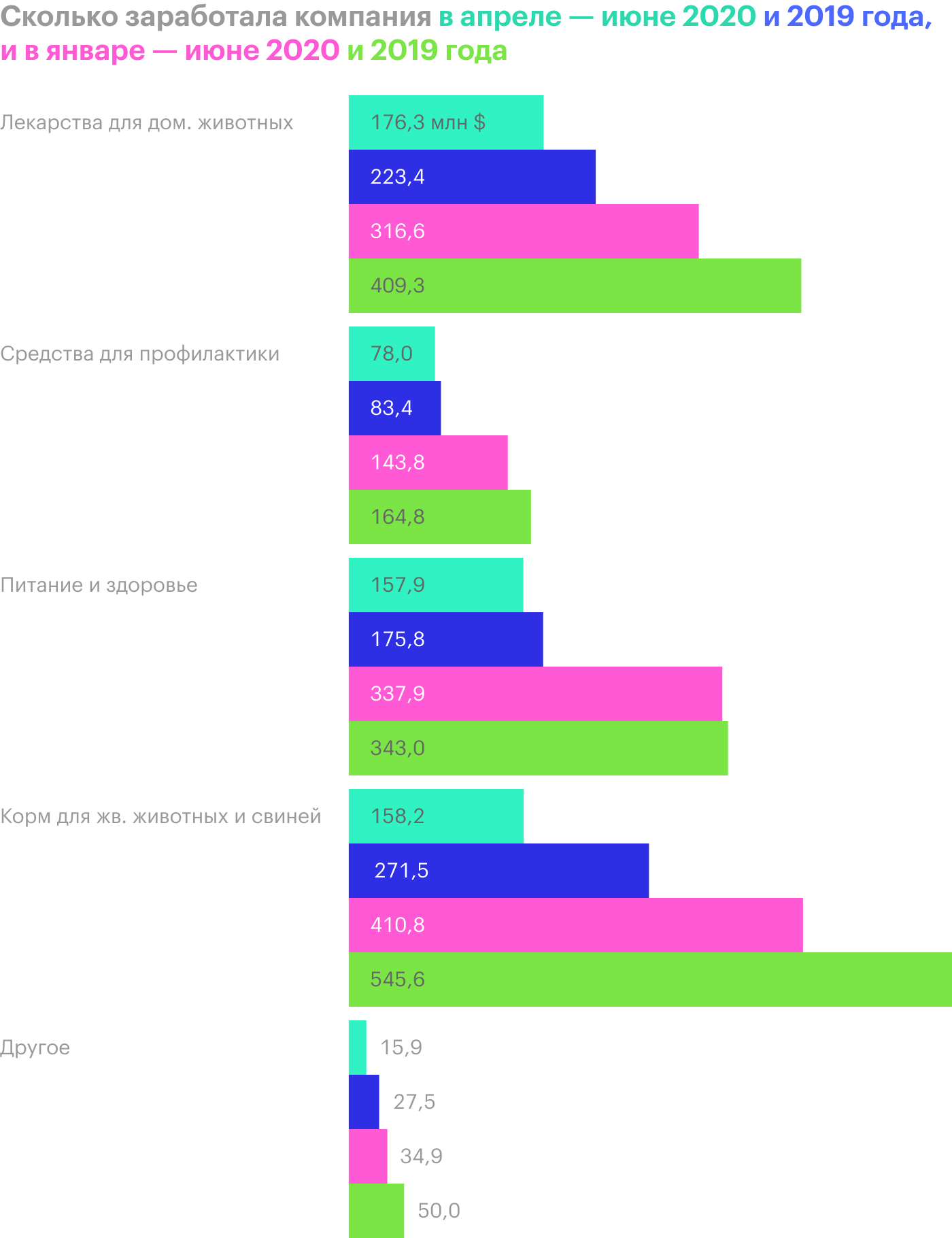

Это ветеринарный бизнес. Согласно годовому отчету, выручка компании делится на следующие сегменты:

- Лекарства для предотвращения болезней у домашних животных. Это средства для превентивного удара по блохам, паразитам и пр.

- Лекарства для лечения домашних животных — это болеутоляющие и средства от остеоартрита.

- Питание и здоровье. Это корма, пищевые добавки и вакцины — главным образом для животноводческих хозяйств.

- Продовольствие для жвачных животных и свиней. Здесь основная аудитория — животноводческие хозяйства.

- Другое — сюда включена выручка от непрофильных бизнесов компании — от которых она избавилась — и доходов от контрактных расчетов с другими компаниями.

Домашние животные дают пока только 37% выручки, в структуре продаж Elanco доминируют животноводческие хозяйства.

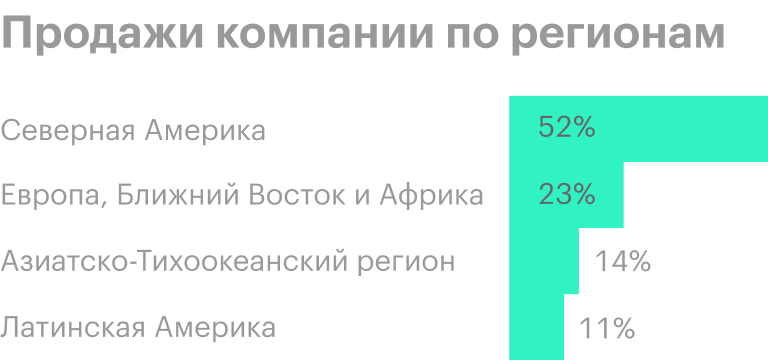

49,6% выручки компания делает в США, остальное приходится на прочие страны. Конкретные страны в отчете, к сожалению, не называются, но, по крайней мере, компания снабдила нас информацией о региональном разрезе продаж — он на диаграмме ниже.

Почему акции должны упасть

По внешним причинам Elanco сейчас убыточна и при этом обременена долгами. Все бы ничего, но это происходит на фоне запредельного роста американского фондового рынка при мощной просадке в экономике. Я считаю, что коррекция неизбежна — и Elanco тут точно достанется.

На мой взгляд, целесообразно ждать падения этих акций до 20 $: это заметно меньше, чем сейчас, но и больше, чем 16,6 $, которые акции стоили после аналогичного обвала в марте этого года. Взяв акции по этой цене, мы можем рассчитывать на их отскок: для этого есть неплохие основания.

Аргументы в пользу компании

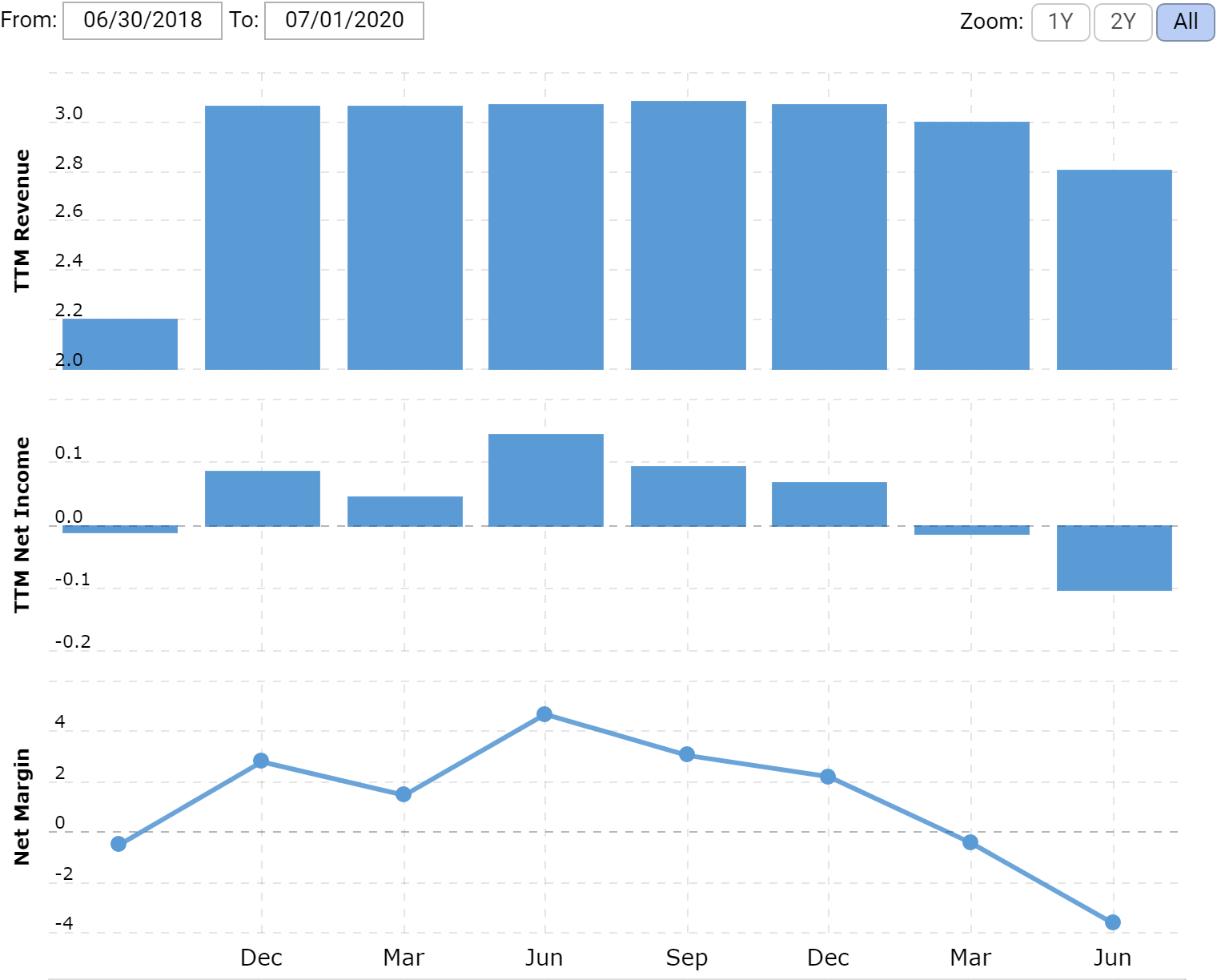

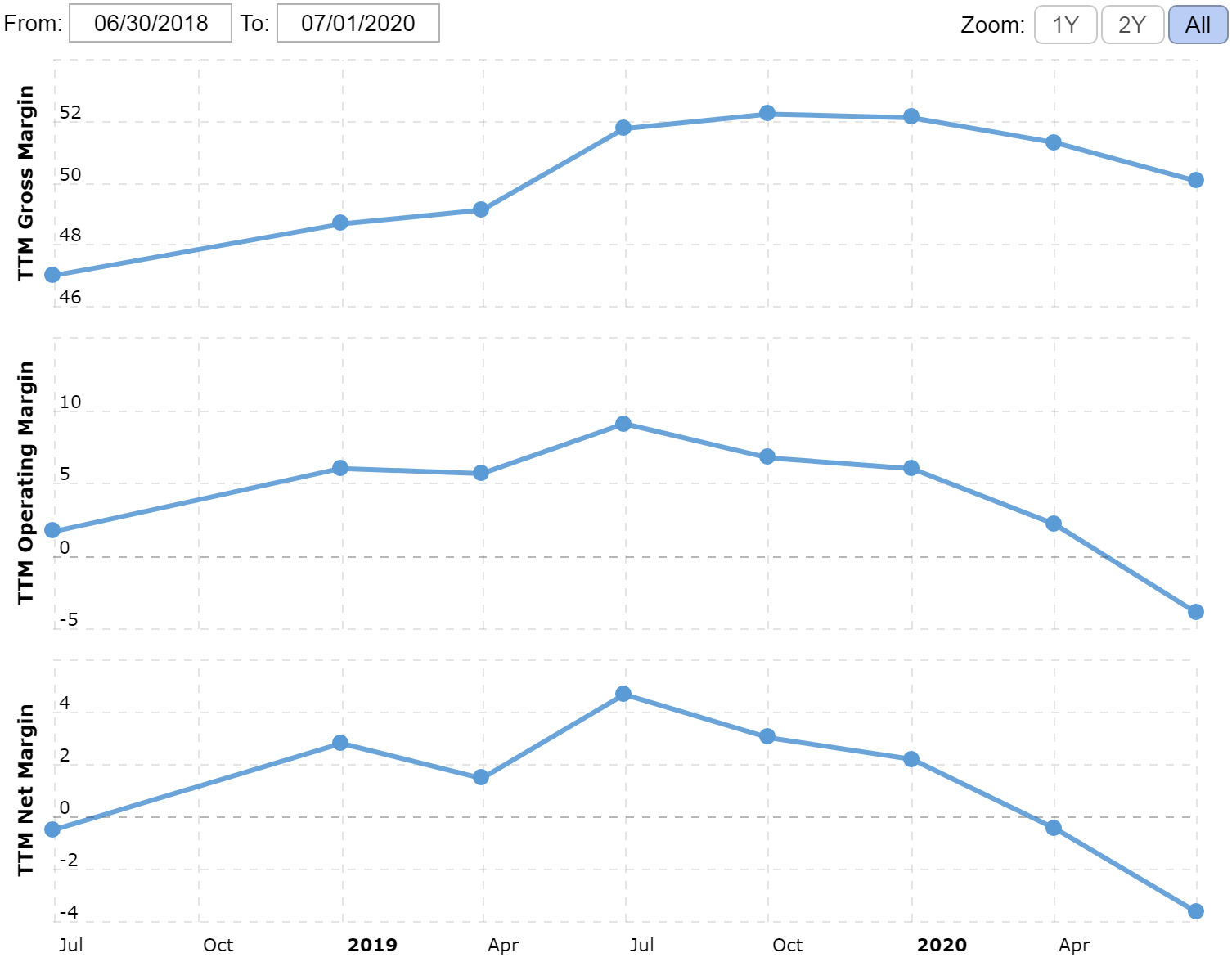

Скорее неплохо, чем плохо. Как можно увидеть на графиках ниже, бизнес у Elanco вполне жизнеспособный: основные убытки компании были связаны с коронавирусными нарушениями. Конечно, бизнес не супермаржинальный, но в нормальное время это не убыточный стартап. Это выгодно отличает компанию от многих других, работающих в этом секторе, — и это станет аргументом для инвесторов в пользу роста котировок.

Все беды Elanco вызваны нарушениями из-за пандемии, которые привели к массовому убийству животных на фермах — многие мясоперерабатывающие заводы были закрыты и скотину было некому продать — и последующему прерыванию цикла работы животноводческих хозяйств в США: когда имеющихся животных не получается продать, тут уж не до выращивания и прививания новых.

Учитывая, что цены на свинину и скот летом начали восстанавливаться, фермеры сейчас больше мотивированы разводить животных — это поможет восстановить спрос на продукцию Elanco, которая большую часть денег делает на животноводческих хозяйствах.

Я думаю, что после сильной просадки инвесторы снова начнут заходить в компанию с прицелом на ее восстановление после окончания пандемии.

«Перспективность». Как и Patterson, после падения Elanco может рассчитывать на отскок из-за двух связанных между собой факторов.

Во-первых, у сектора лекарств для животных есть некоторый ореол перспективности. Вообще, шумиха вокруг этого сектора не сильно оправдана: рост в этой сфере не такой большой и объемы самого рынка не очень велики. Но инвесторов это обычно не останавливает: например, электрокары тоже считаются перспективными — выручка всего сектора составляет 115 млрд долларов в год, но капитализация убыточной Tesla каким-то образом накачалась до 277,6 млрд долларов. На этом фоне Elanco, которая от Tesla выгодно отличается тем, что она большую часть времени была прибыльной компанией, выглядит очень опрятно и точно получит свою долю внимания инвесторов — особенно после падения.

Во-вторых, сильно растет активность розничных инвесторов. Отмена комиссий крупнейшими брокерами США и появление условно-бесплатных приложений для торговли на бирже вроде Robinhood сильно увеличили долю розничных инвесторов на рынке — и усилили их роль в происходящих там событиях. С учетом вышеупомянутого фактора «перспективности» я считаю, что акции Elanco после падения смогут достаточно быстро отскочить благодаря активности таких вот трейдеров, которые любят все «перспективное». В прошлом году компания торговалась с P / E в диапазоне 78—163, поэтому недостатка в потенциальных акционерах точно не будет.

Компания не платит дивидендов. Да, в среднесрочной и долгосрочной перспективе это очень хорошо, потому что:

- Вокруг компании не будет формироваться группа любителей дивидендов, которые могут сильно ронять котировки из-за новостей о снижении или отмене дивидендов. Тем более у компании много долгов — об этом мы поговорим в разделе с проблемами.

- Все заработанное идет на развитие бизнеса — и бизнес становится привлекательнее для покупки более крупным инвестором. Недавно Elanco купила Bayer Animal Health, что сильно увеличит потенциал роста ее выручки и прибыли — и привлекательность для инвесторов.

Слабый доллар. Больше половины выручки компания делает за пределами США, поэтому тренд на ослабление доллара благоприятствует ей, как и другим американским экспортерам.

Могут быть и другие покупатели. Думаю, что Zoetis или крупная фармацевтическая компания с заметным присутствием в сегменте товаров для животных — вроде Merck — вполне может купить Elanco с ее капитализацией чуть меньше 10 млрд долларов. Такая вероятность особенно возрастет, если акции компании упадут: можно будет купить ее дешевле. Elanco после покупки Bayer Animal стала фактически второй компанией в своем секторе — и логичным шагом для той же Merck было бы приобретение Elanco.

Что может помешать

Патенты. Согласно годовому отчету, 67% выручки Elanco получает от лекарств, которые не защищаются патентами. Это проблема по двум причинам:

- Компании приходится конкурировать с производителями дешевых дженериков — лекарств с тем же действующим веществом. Это, кстати, объясняет очень низкую маржу.

- Компания, скорее всего, будет тратить много денег на разработку новых лекарств, у которых будет срок патентной защиты. Конечно, испытания на животных проходят проще, чем испытания на людях, но, как и в случае с лечением людей, нет гарантии, что регуляторы одобрят и допустят к продаже полученное лекарство. Зато есть риск того, что деньги на исследования будут потрачены зря.

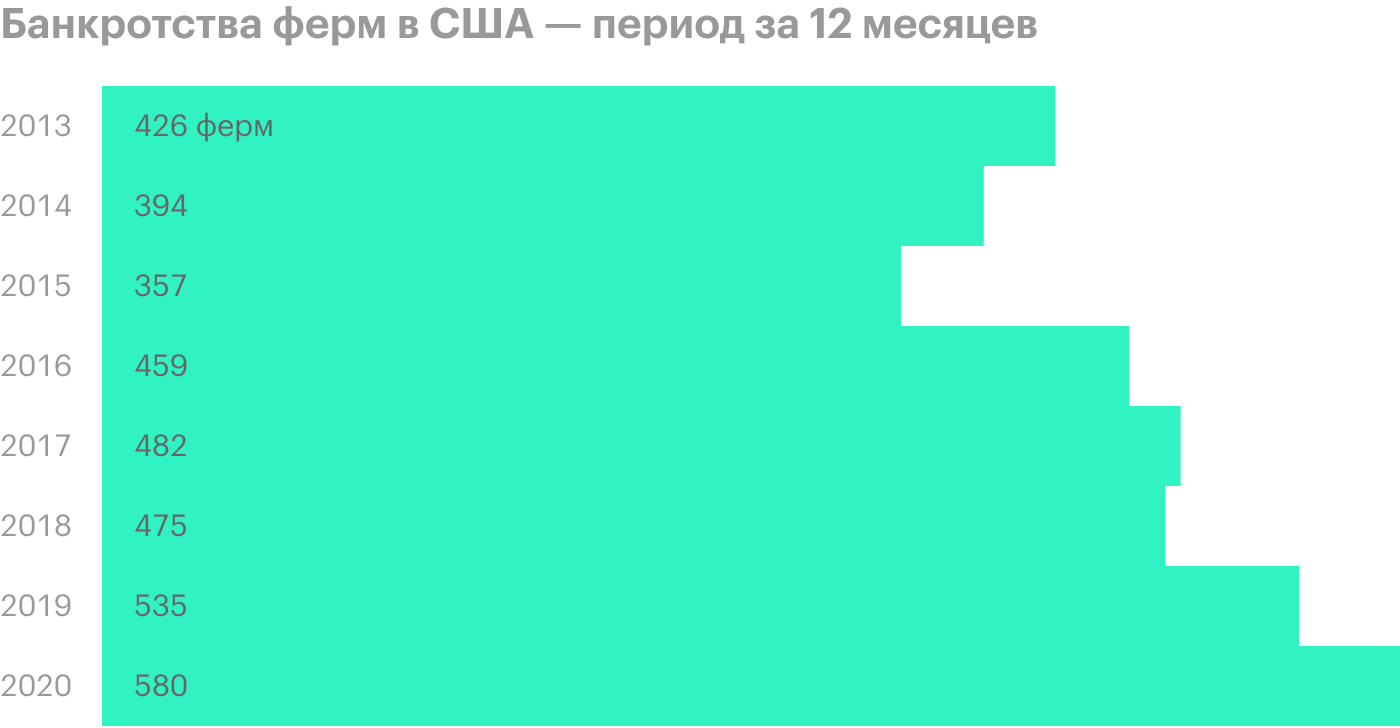

Невеселый фермер. Жизнь фермеров в США и так была не сахар последние лет тридцать, а коронавирус только обострил ситуацию, результатом чего стал рост банкротств. Удар по Elanco здесь может стать косвенным: в долгосрочной перспективе утерянные обанкротившимися фермерами земли и мощности для выпаса и выращивания животных подберут большие агрохолдинги, но в следующие полгода возможны некоторые нарушения в динамике продаж Elanco, связанные с тем, что старые конечные покупатели вышли из игры, а новые еще не успели занять их место.

Сама компания в основном продает лекарства специализированным продавцам соответствующей продукции, поэтому мы не можем точно сказать, сколько ее лекарств покупают агрохолдинги, а сколько — мелкие фермеры. Хотелось бы надеяться на то, что спрос на лекарства восстановится уже в этом квартале, но нужно понимать, что все зависит от животноводческих хозяйств: по щелчку пальцев новые животные там не появятся. Поэтому лучше быть готовыми к просадкам в продажах Elanco во второй половине года, вызванных тем, что животноводческие хозяйства не успели восстановиться.

Но даже при таком варианте есть небольшой повод для оптимизма: недостаток производства мяса приведет к сильному росту цен на него, что, в свою очередь, простимулирует животноводческие хозяйства ударными темпами выращивать новых животных — соответственно, спрос на лекарства и пищевые добавки Elanco вырастет.

Искусственное мясо. Распространение популярности мяса растительного происхождения — это в долгосрочной перспективе большая угроза для всех животноводческих хозяйств. Ударит оно и по бизнесу Elanco. Пока это не такая зримая угроза, но недооценивать ее нельзя.

Большие долги. Из-за покупки Bayer Animal у Elanco прибавится еще 5,4 млрд долларов задолженности — к уже имеющимся 3,224 млрд долларов из последнего отчета. При этом в распоряжении компании есть примерно 2 млрд долларов. На мой взгляд, соотношение не очень комфортное, особенно учитывая, что во второй половине года продажи у компании тоже могут упасть. Сочетание падения продаж с большими долгами может привести к банкротству.

Ничего сверхъестественного. Даже в лучшие времена бизнес Elanco не показывает особенно крутых результатов. В значительной степени мы рассчитываем на отскок акций из-за шумихи вокруг товаров для животных — достоинства же самой компании весьма скромны.

Что в итоге

Ждем падения акций до 20 $, берем их и продаем за 24 $, до которых акции, я думаю, доползут в течение следующих после падения 12 месяцев.

Но, учитывая высокий уровень задолженности компании, эта идея очень рискованна — и если вы не готовы терпеть волатильность, то лучше эти акции просто не трогать.