Инвестидея: Fastly, потому что интернет и удаленка — это хорошо

Сегодня у нас спекулятивная идея, завязанная на ожиданиях инвесторов о влиянии коронавируса на бизнес: взять акции разработчика облачных сервисов Fastly в расчете на то, что истерия вокруг перехода на удаленную работу накачает капитализацию компании.

Потенциал роста: до 30% в абсолюте. Если повезет, может получиться заметно больше.

Срок действия: от нескольких дней до нескольких месяцев. Долгосрочные инвесторы могут взять акции на несколько лет.

Почему акции могут вырасти: инвесторы ожидают, что компания сможет заработать благодаря переводу бизнесов на удаленную работу. Еще компанию теоретически могут купить более крупные конкуренты, отчего акции тоже могут вырасти.

Как действуем: берем акции сейчас примерно по 18 $, а дальше смотрим.

Без гарантий

Наши размышления основаны на анализе бизнеса компании и личном опыте наших инвесторов, но помните: не факт, что инвестидея сработает так, как мы ожидаем. Все, что мы пишем, — это прогнозы и гипотезы, а не призыв к действию. Полагаться на наши размышления или нет — решать вам.

И что там с прогнозами автора

Исследования, например вот это и вот это, говорят о том, что точность предсказаний целевых цен невелика. И это нормально: на бирже всегда слишком много неожиданностей и точные прогнозы реализовываются редко. Если бы ситуация была обратная, то фонды на основе компьютерных алгоритмов показывали бы результаты лучше людей, но, увы, работают они хуже.

Поэтому мы не пытаемся строить сложные модели. Прогноз доходности в статье — это ожидания автора. Этот прогноз мы указываем для ориентира: как и с инвестидеей в целом, читатели решают сами, стоит доверять автору и ориентироваться на прогноз или нет.

Любим, ценим,

Инвестредакция

На чем компания зарабатывает

Пока ни на чем: как это принято в переоцененных ИТ-компаниях, Fastly теряет деньги. Предполагается, что когда-нибудь она начнет приносить прибыль, но когда — никто точно не знает.

В свободное от сжигания денег время компания содержит и развивает облачные сервисы для разработчиков программного обеспечения: от управления данными при разработке до кибербезопасности и обеспечения работы стриминговых сервисов. К сожалению, годовой отчет компании не дает информации о том, какие именно услуги приносят ей больше всего денег.

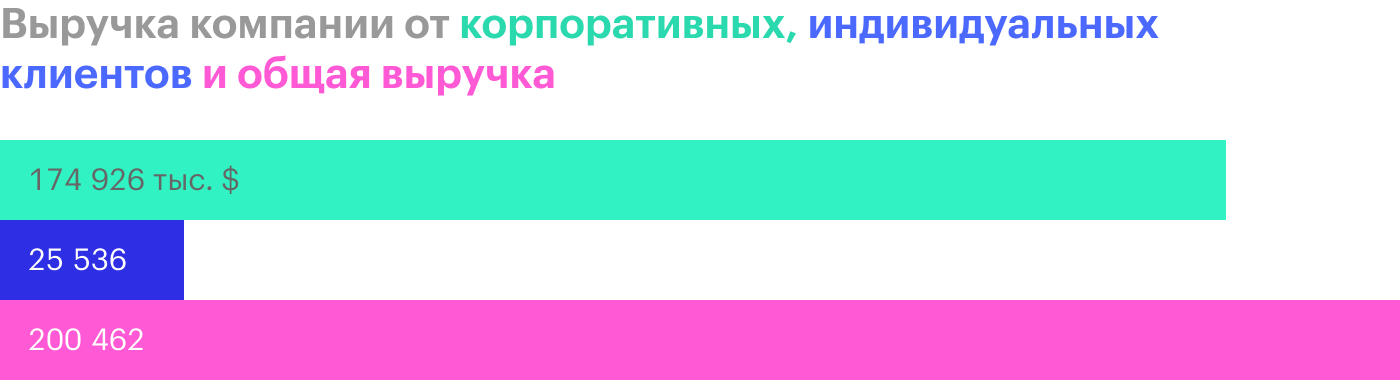

Большая часть продаж приходится на США, а 28,7% обеспечивают другие страны. Львиную долю выручки компания получает от корпоративных клиентов.

Аргументы в пользу компании

Мода на удаленку. Пандемия коронавируса вызвала волну интереса инвесторов к сервисам, позволяющим обеспечить удаленную работу на предприятии. В случае Fastly и многих других подобных компаний такие ожидания кажутся завышенными.

Тем не менее львиная доля активности в развитых странах теперь действительно переходит на удаленный формат, и связано это не только с вирусом — это тренд. По данным Flexjobs, с 2005 по 2017 год число работников на удаленке выросло в США на 159%, а сейчас удаленно работают около 5 млн американцев.

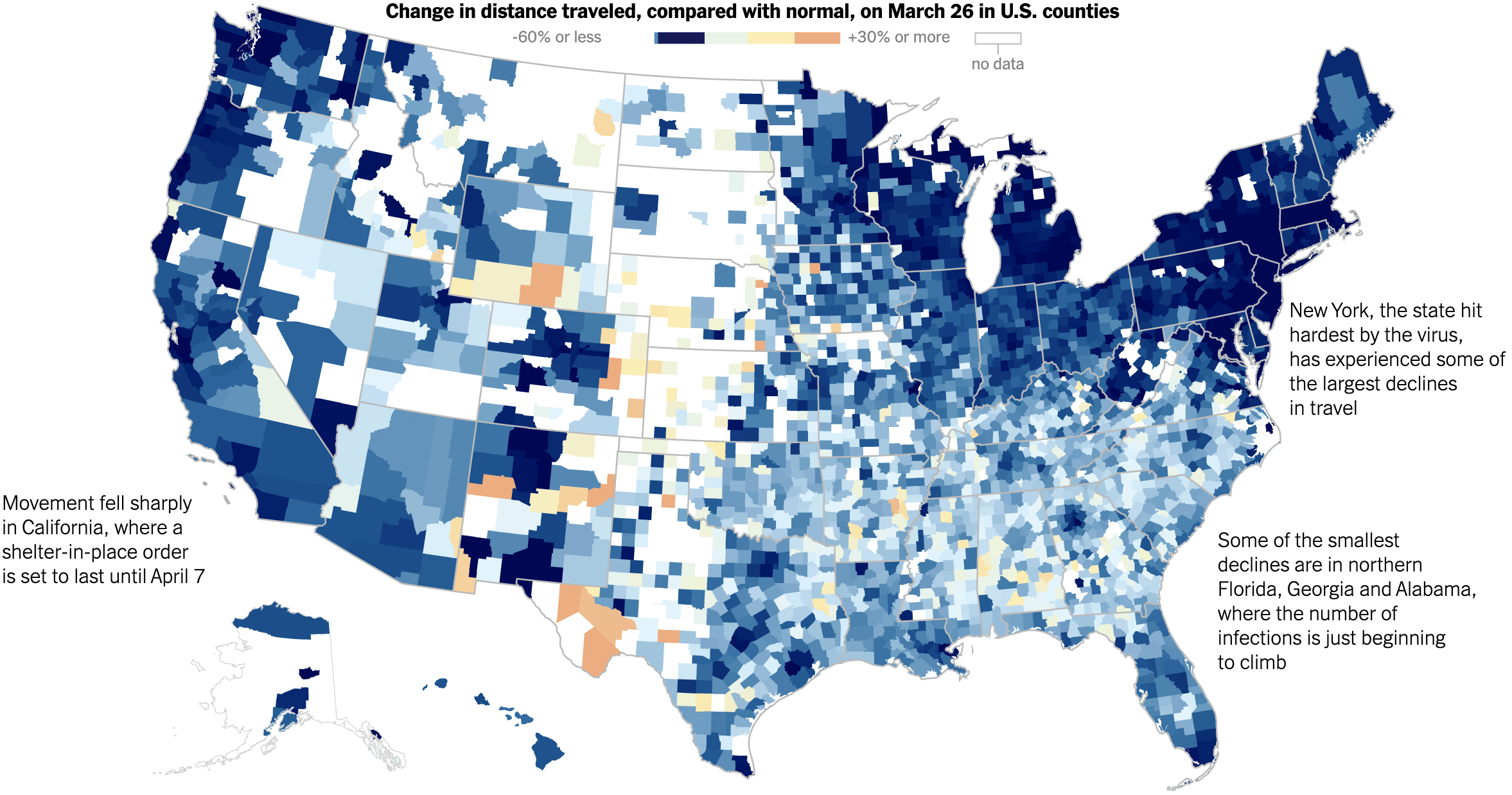

Еще можно судить об этом по снижению расстояний, на которые путешествуют американцы. Часть людей болеет, а часть теперь работает удаленно и не ездит на работу.

Конечно, я не жду, что рабочие с фабрик начнут в массовом порядке пользоваться платформой компании, да и не всем удаленщикам это нужно. Но можно рассчитывать на то, что возрастет объем заказов для разработчиков ПО, от чего Fastly тоже кое-что перепадет.

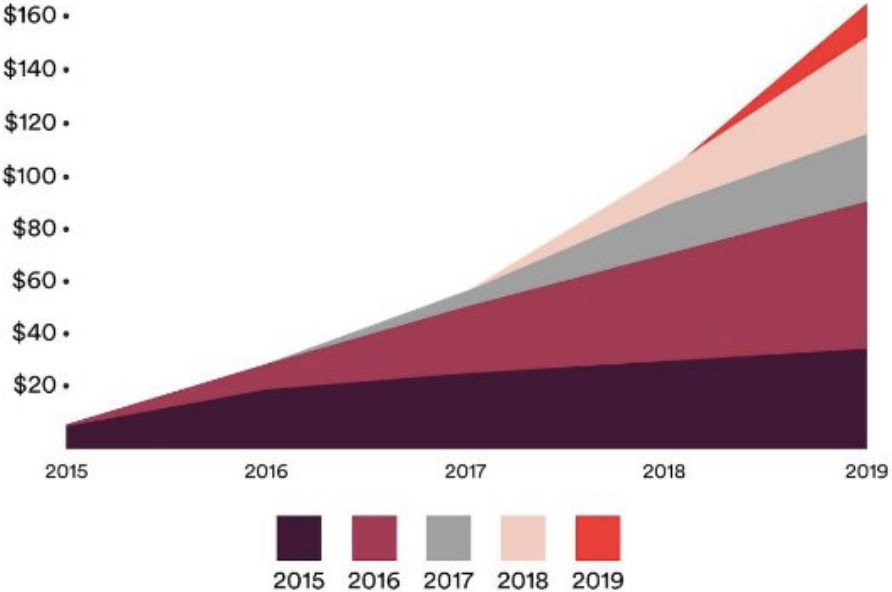

Пользователи оценили — оценят и конкуренты. Компания делает крутой и нужный продукт. Чем больше времени клиенты проводят с Fastly, тем больший объем продуктов и услуг они оплачивают.

Это, на мой взгляд, повышает привлекательность не только акций компании, но и ее ПО. Крупные компании, работающие в сфере облачных вычислений, могут заинтересоваться сервисами Fastly.

Сейчас рыночная капитализация Fastly составляет меньше 2 млрд долларов, поэтому компании уровня Microsoft или Amazon могут легко ее купить. Такая сделка заставит котировки акций Fastly вырасти, к радости акционеров.

Что может помешать

Эффект от удаленки может оказаться не таким крутым, как многие рассчитывают. Потенциал роста выручки компании от перехода многих предприятий на удаленную работу сильно переоценен.

Во-первых, компания предоставляет услуги для программистов и прочих айтишников, которые пользуются ее решениями вне зависимости от пандемии. Соответственно, темпы распространения ее ПО вырастут несильно.

Во-вторых, разным крупным и не чисто айтишным компаниям решения для удаленной работы будут предоставлять гиганты вроде Oracle, Cisco и IBM. Это более узнаваемые бренды с хорошей техподдержкой, а с Fastly неспециалистам еще нужно будет разбираться, что это за продукт такой и нужен ли он вообще. В условиях аврала, когда нужны быстрые решения, проще обратиться к проверенной крупной компании, а не к малоизвестному стартапу.

Компания убыточна. Оценка компании инвесторами может меняться очень быстро. Только что компания считалась перспективным стартапом, который выиграет от перехода бизнеса на дистанционную работу, — а через месяц она воспринимается как очередная фабрика по сжиганию денег, которая в условиях рецессии обанкротится первой.

Нужно быть морально готовыми к тому, что котировки будет трясти. О риске банкротства тоже забывать не стоит.

Коронавирус — это не только возможность, но и угроза. В своем последнем финансовом отчете компания предупредила, что пандемия коронавируса может негативно повлиять на отчетность:

- Возможны сбои в поставках необходимого компании серверного оборудования.

- Часть продаж компании основана на личном контакте, когда представители компании встречаются с потенциальными и действующими клиентами и продвигают свою продукцию. Сейчас, когда почти вся бизнес-активность приостановлена, этот канал продаж оказывается перекрытым.

Последняя проблема наиболее актуальна. Часто именно личные встречи необходимы для того, чтобы заполучить корпоративных клиентов, которые дают 87% выручки компании. Не факт, что приток индивидуальных клиентов-программистов сможет компенсировать упущенную выручку. А постоянный и быстрый рост выручки — это пока единственный аргумент в пользу таких убыточных предприятий. Стоит темпам роста притормозить — и котировки начинают падать.

Риск того, что экономика будет неэкономной. Расходы компании постоянно растут, и нет причин считать, что они серьезно снизятся сейчас. Напротив, возрастет нагрузка на технических специалистов. Соответственно, вместе с высокой выручкой может случиться и еще большее падение маржи.

Что в итоге

Берем акции сейчас примерно по 18 $ и далее выбираем из двух вариантов:

- становимся спекулянтами и продаем акции по 23—24 $, то есть после их роста примерно на 30%. Истерия вокруг коронавируса еще не исчерпала своего потенциала, так что расчет на то, что инвесторы будут покупать акции компаний, связанных с удаленной работой. Нам это на руку;

- становимся долгосрочными инвесторами и держим акции Fastly, пока компания не станет новым Adobe или пока ее не купят более крупные конкуренты. В этом случае мы можем заработать гораздо больше 30% — может быть, 100, 200% или еще больше. Ждать придется неопределенно долго, а риски разорения убыточного бизнеса будут всегда портить нам настроение. Это вариант для тех, кто сожалеет, что в далеком 1997 или 1998 году не инвестировал в Amazon. Примерно так и выглядели инвестиции в Amazon на старте: большой потенциал с одной стороны и пугающая неизвестность — с другой.