Инвестидея: Goodyear, потому что хороший год

Сегодня у нас спекулятивная идея: взять акции американского производителя шин Goodyear Tire & Rubber (NASDAQ: GT), чтобы заработать на ожидаемом росте заказов у этой компании.

Потенциал роста и срок действия: 14% за 15 месяцев; 8% годовых в течение 10 лет.

Почему акции могут вырасти: на продукцию компании есть спрос, а сама она показала себя молодцом в сложных обстоятельствах.

Как действуем: берем сейчас по 22,74 $.

При создании материала использовались источники, недоступные пользователям из РФ.

На чем компания зарабатывает

Название компании — англ. «Шины и резина Гудьира» — объясняет ее деятельность: она занимается производством и продажей шин для разнообразной техники.

Компания предлагает своим клиентам следующие виды товаров и услуг:

- Шины для потребительской, коммерческой и сельскохозяйственной техники, а также внедорожников.

- Другие шины и связанные с ними услуги — это шины для особых заказчиков, таких как авиация, гоночные авто и мотоциклы, а также ремонт старых шин и иные услуги.

- Розничные услуги и услуги, связанные с продажами, — по существу, это услуги, которые компания предоставляет своим клиентам, покупающим у нее шины.

- Химическая продукция — это продажи компанией синтетической резины и другой химической продукции.

- Непрофильная деятельность — это плата франчайзи и продажи товаров для шин.

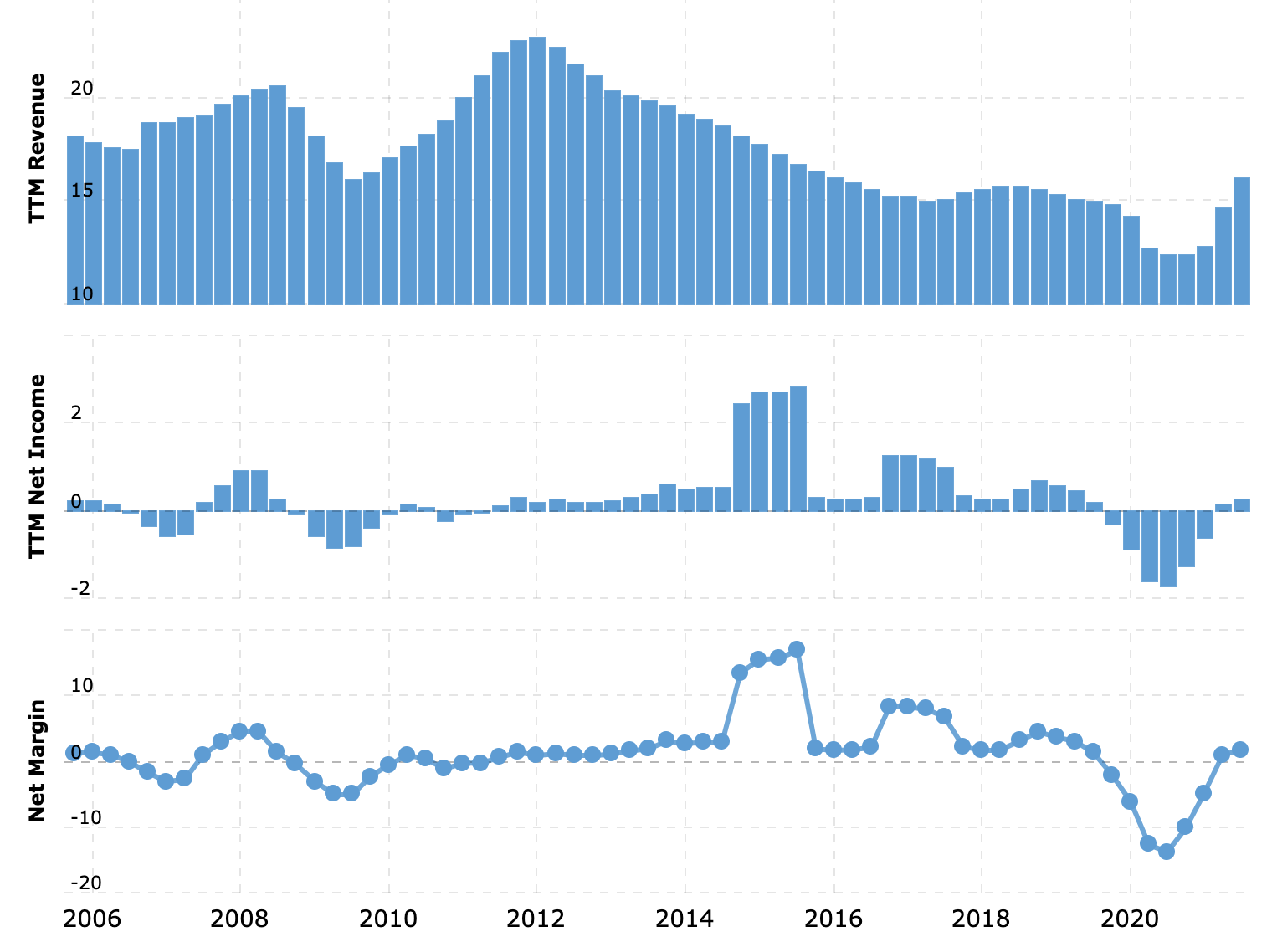

Согласно годовому отчету компании, ее выручка делится на региональные сегменты. 2020 год был очень непростой. Низкая маржа или убыточность каких-то сегментов в 2020 не совсем объективно показывает ситуацию в компании, поэтому тут мы указали данные за 2018 и 2019 года.

Америки — 53,2%. Операционная маржа сегмента — 0,1% от его выручки. В 2018 году операционная маржа сегмента была 8%, в 2019 — 6,9%. Продажи сегмента выглядят так:

- Шины — 78,37%.

- Другие шины и связанные с этим услуги — 8,37%.

- Розничные услуги и те, что связаны с продажами, — 8,2%.

- Химическая продукция — 4,83%.

- Непрофильная деятельность — 0,23%.

Европа, Ближний Восток и Африка — 32,6%. Операционная маржа сегмента — минус 1,8%. В 2018 году операционная маржа сегмента была 7,1%, в 2019 — 4,3%. Структура продаж сегмента такая:

- Шины — 89,82%.

- Другие шины и связанные с этим услуги — 7,68%.

- Розничные услуги и те, что связаны с продажами, — 2,46%.

- Непрофильная деятельность — 0,04%.

Азиатско-Тихоокеанский регион — 14,2%. Операционная маржа сегмента — 2,8%. В 2018 году операционная маржа сегмента была 11,6%, в 2019 — 9,1%. Выручка сегмента делится следующим образом:

- Шины — 91,11%.

- Другие шины и связанные с этим услуги — 5,61%.

- Розничные услуги и те, что связаны с продажами, — 3,15%.

- Непрофильная деятельность — 0,13%.

Выручка компании по странам:

- США — 44,02%.

- Германия — 5,72%.

- Другие, неназванные страны — 50,26%.

Аргументы в пользу компании

Медаль за отвагу. Недавно компания отчиталась за 3 квартал 2021, и отчет этот был хорош: был сильный рост как в выручке, так и в прибыли. И, что гораздо важнее, этот результат компания достигла в условиях логистических проблем, роста стоимости труда и сырья.

Поскольку сейчас логистические проблемы ослабли, а производство автомобилей в США в октябре внезапно выросло, несмотря на тяжелейший кризис доступности полупроводников, можно ожидать «продолжения банкета». Думаю, этот квартал у Goodyear выйдет еще лучше. Ведь показатели мобильности растут по всему миру, а это значит, что будет нужда в новых шинах.

Позитивом тут будет и увеличение спроса, кроме всего прочего, со стороны профессионалов из сферы сельского хозяйства: рост цен на сельскохозяйственную продукцию сделал инвестиции в новую технику для фермеров более выгодными. Так что здесь тоже можно надеяться на рост доходов компании.

Дешево. У компании P / S около 0,36, а ее капитализация составляет 6,4 млрд долларов. P / E у нее не очень маленький, но и не сильно наглый — 21,61. Думаю, в связи с этим велика вероятность, что компанию купит какой-нибудь производитель автомобилей и техники.

Что может помешать

«Речь идет о трехзначных суммах!» Компания — фигурант ряда исков как о вредном производстве, так и о махинациях руководства с ценными бумагами. В общем, эти дела еще не получили завершения и это может тянуться много-много лет, но там идет речь о суммах, исчисляющихся сотнями миллионов. Так что здесь возможны крайне неприятные новости о крупных выплатах, которые компании назначит суд. Или не назначит — тут уж как получится: Фемида непредсказуема в своей слепоте.

Бухгалтерия. Согласно последнему отчету компании, у нее 17,111 млрд долларов задолженностей, 6,893 млрд из которых нужно погасить в течение года. Непосредственно в ее распоряжении не так много денег: 1,187 млрд на счетах плюс 3,193 млрд задолженностей контрагентов.

Дивиденды она не платит: компания отменила их в 2020 году. Поэтому можно не волноваться о том, что выплаты порежут и акции от этого упадут: резать нечего. Но крупная сумма задолженностей может отпугивать от компании часть инвесторов — ведь впереди увеличение ставок и подорожание кредитов.

Еще нужно учесть, что в последнее время компания проявляет склонность к инвестированию в расширение производства, — а это означает, что долговое бремя, скорее всего, будет расти. Опять же, очень большое долговое бремя сильно снижает вероятность возвращения компанией дивидендов на длинной дистанции.

Далеко до финишной прямой. Проблемы со стоимостью труда и компонентов, а также проблемы с логистикой могут усугубиться и сказаться на отчетности компании в следующем полугодии. Новый карантин может снизить нужду в продукции компании, что ударит по ее бизнесу. В общем, нужно понимать, что произойти может много неприятного, — чуда третьего квартала может и не повториться.

Что в итоге

Можно взять акции сейчас по 22,74 $, а дальше есть два варианта:

- ждать роста до 26 $. Столько за акции просили еще в 2018 году, и думаю, что компания может дойти до этого уровня за следующие 15 месяцев;

- держать акции следующие 10 лет. За это время или компанию купят, или она вернет дивиденды, от чего акции вырастут за счет любителей выплат.

А может, произойдет и то и то: сначала вернутся дивиденды, а потом ее уже кто-нибудь купит. Но я все же рассчитываю, что на длинной дистанции компанию купят: возврат дивидендов тут маловероятен.