Инвестидея: Huntington Ingalls Industries, потому что США тратит много денег на оборону

Сегодня умеренно спекулятивная идея: взять акции оборонной компании Huntington Ingalls Industries ввиду роста спроса на ее продукцию.

Потенциал роста: до 11% без учета дивидендов, если вкладывать краткосрочно; до 9% в год с учетом дивидендов, если долгосрочно.

Срок действия: до года, если инвестировать краткосрочно; до 15 лет, если долгосрочно.

Почему акции могут вырасти: США расходует много денег на оборону, а флот — важная часть американских вооруженных сил. Плюс у компании неплохие дивиденды.

Как действуем: берем акции сейчас по 164 $.

Эту компанию попросил рассмотреть пользователь spytyre в комментариях к идее по General Dynamics. Спасибо ему! Предлагайте свои идеи для обзора в комментариях.

Без гарантий

Наши размышления основаны на анализе бизнеса компании и личном опыте наших инвесторов, но помните: не факт, что инвестидея сработает так, как мы ожидаем. Все, что мы пишем, — это прогнозы и гипотезы, а не призыв к действию. Полагаться на наши размышления или нет — решать вам.

Если хотите первыми узнавать, сработала ли инвестидея, подпишитесь на Т—Ж в «Телеграме»: как только это станет известно, мы сообщим.

И что там с прогнозами автора

Исследования, например вот это и вот это, говорят о том, что точность предсказаний целевых цен невелика. И это нормально: на бирже всегда слишком много неожиданностей и точные прогнозы реализовываются редко. Если бы ситуация была обратная, то фонды на основе компьютерных алгоритмов показывали бы результаты лучше людей, но увы, работают они хуже.

Поэтому мы не пытаемся строить сложные модели. Прогноз доходности в статье — это ожидания автора. Этот прогноз мы указываем для ориентира: как и с инвестидеей в целом, читатели решают сами, стоит доверять автору и ориентироваться на прогноз или нет.

Любим, ценим,

Инвестредакция

На чем компания зарабатывает

Huntington производит и обслуживает военно-морскую технику. Все деньги компания зарабатывает в США.

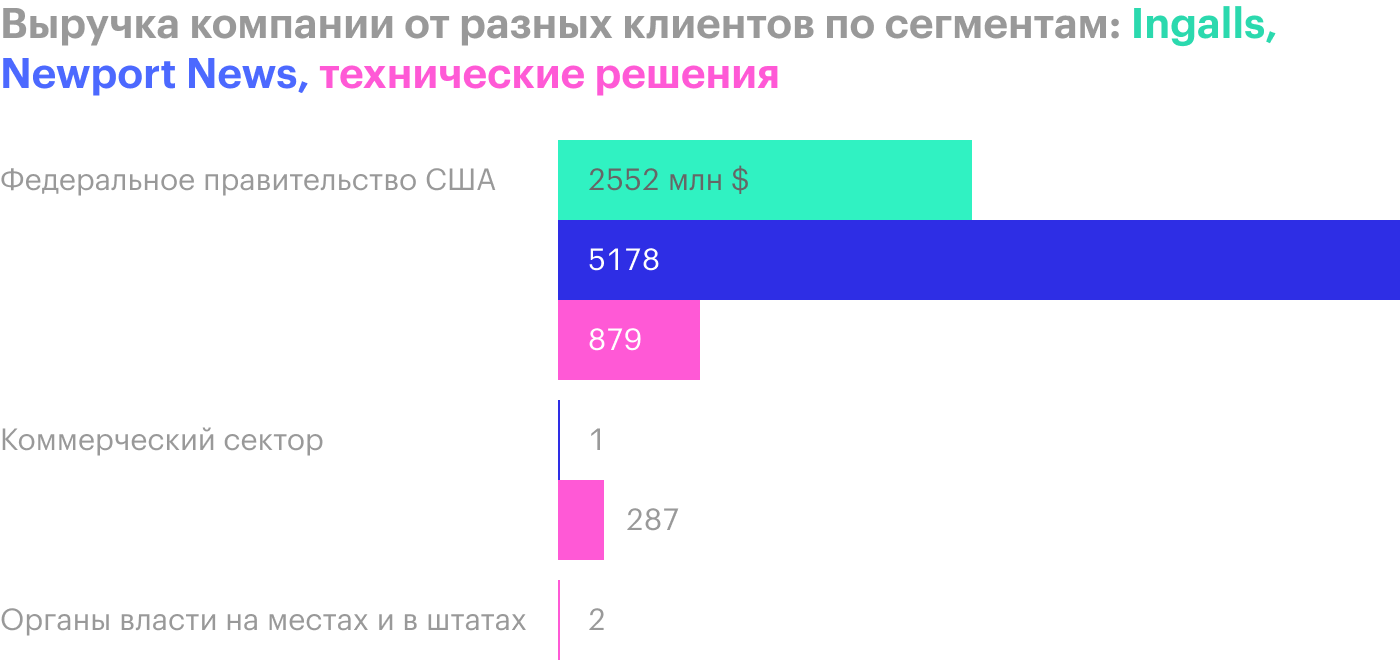

Согласно годовому отчету, выручка компании делится на следующие сегменты:

- Ingalls. Это крупное кораблестроительное предприятие, выпускающее, помимо прочего, эскадренные миноносцы и корабли береговой охраны.

- Newport News. Это кораблестроительное предприятие, которое проектирует, строит и обслуживает авианосцы и подводные лодки.

- Технические решения. Это в основном обслуживание и заправка кораблей, а также ИТ-услуги — установка и обслуживание сложной электроники. Еще компания немного работает в сфере добычи нефти и газа.

Продукция приносит около 75% выручки, а услуги дают примерно 25% выручки.

Аргументы в пользу компании

Государство исправно платит. Основной заказчик компании — это ВМФ США, на который приходится 87% выручки Huntington. Моряки на карантин не уходят, и вообще вооруженные силы — это надежный и стабильный заказчик, который обеспечит компанию притоком денег.

Согласно последнему отчету, заказов у компании насчитывается на 46,1 млрд долларов, так что Huntington обеспечена работой и деньгами на несколько лет вперед.

Талассократия. США — это сильная, богатая и агрессивная держава, способность которой навязывать свою волю миру строится на ее огромном и развитом флоте. Он позволяет очень быстро приплыть в любое место земного шара и эффективно аргументировать свою точку зрения. Huntington обслуживает все это богатство.

Сколько США будет сверхдержавой, столько у нее будет и мощный флот. В этом плане Huntington повезло: даже если не случится новая война с сопутствующим резким ростом расходов на боевой флот, то все равно старый флот нужно будет постоянно обслуживать и обновлять.

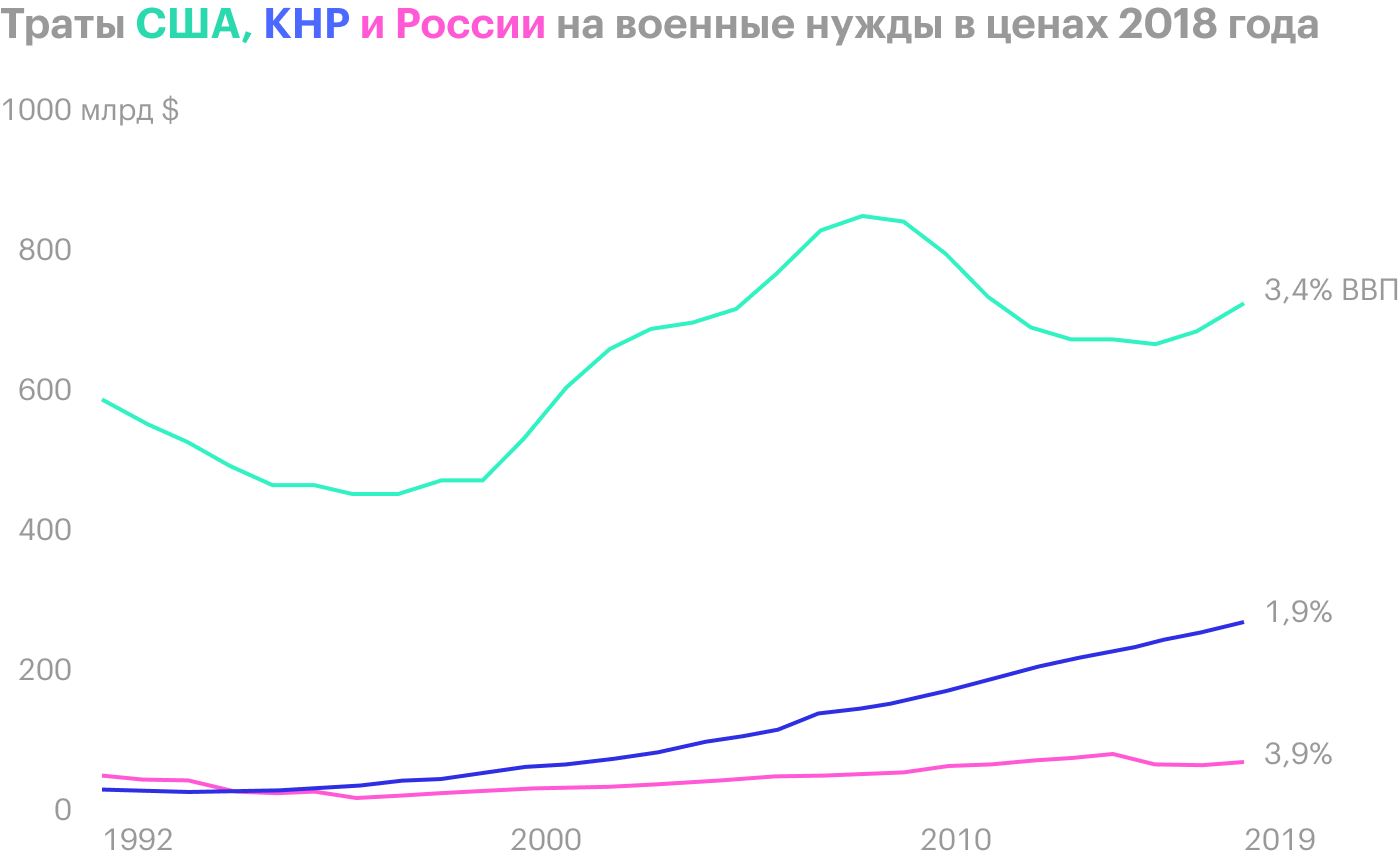

Кому война, а кому мать родная. Я все же думаю, что война рано или поздно случится. В частности, она может произойти из-за противостояния США и КНР.

КНР наращивает флот и активно кошмарит своих соседей по Азии, в частности Японию, Тайвань и Вьетнам, но есть претензии к Таиланду, Индонезии, Филиппинам и другим странам. Рано или поздно это приведет КНР к столкновению с США, не обязательно в виде полноценной войны. Может получиться так, что США будут снабжать врагов КНР, воздержавшись от прямого участия в конфликте.

В любом случае морская война будет выгодна Huntington, поскольку приведет к резкому росту расходов на флот. В условиях войны корабли и комплектующие изнашиваются гораздо быстрее, и Huntington заработает на их обслуживании и строительстве новых.

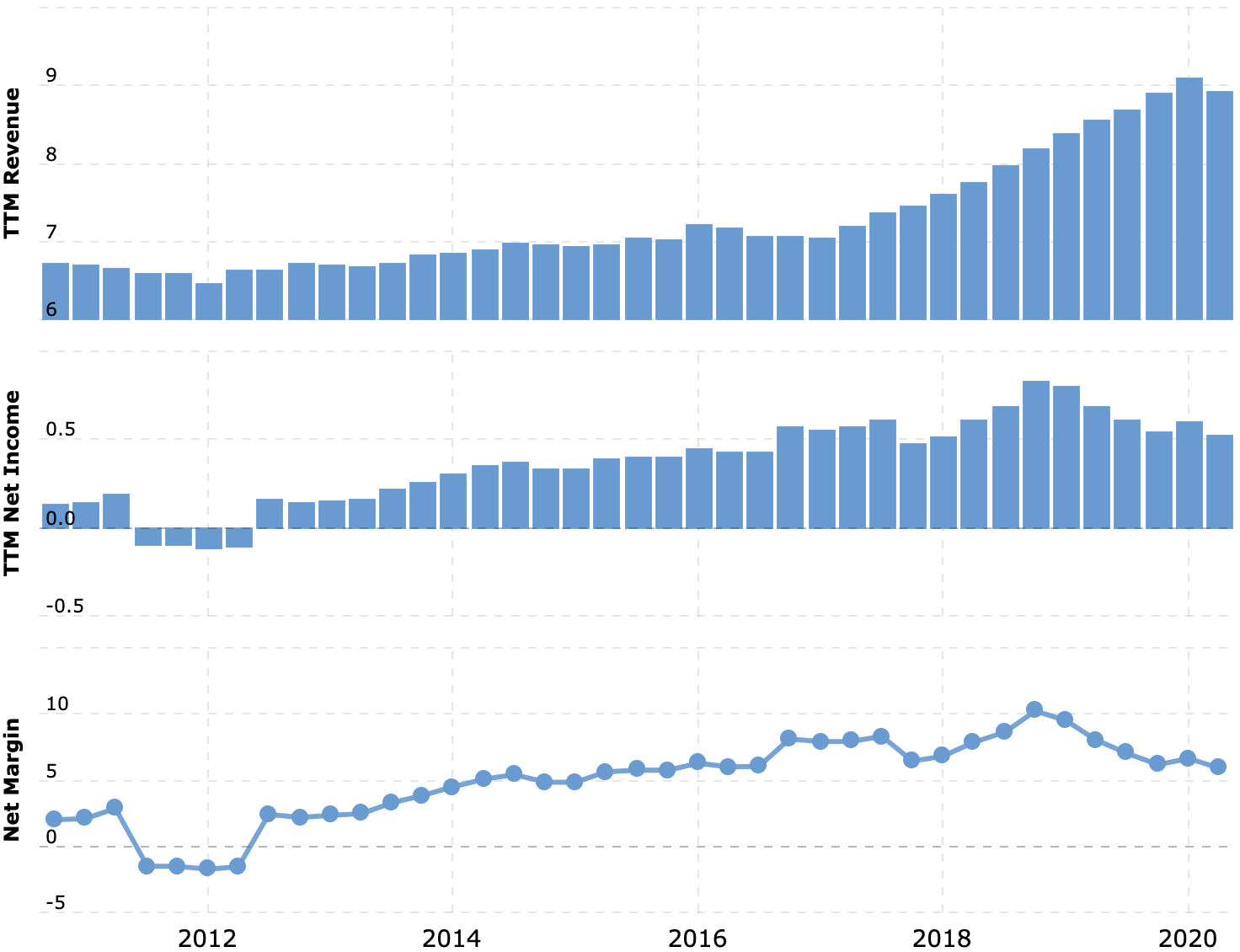

Куда бы ни приплыл моряк, все девушки бегут к нему. Huntington — это бизнес без изысков, но довольно успешный: с хорошей историей выручки и прибыли. P / E в районе 13, что вполне приемлемо.

Ввиду стабильности ее бизнеса и весьма неплохой геополитической и экономической конъюнктуры акции Huntington вполне могут стать прибежищем для инвесторов, которые ищут совмещения относительно высокой надежности с потенциально высокой доходностью.

Неплохие дивиденды. Компания платит 4,12 $ дивидендов на акцию в год, что с текущей ценой акций около 164 $ дает пассивную доходность около 2,51% годовых. Это немного, но заметно больше средней дивидендной доходности S&P 500, или 1,77% годовых, и заметно больше доходности облигаций правительств развитых стран.

Я думаю, что котировки акций Huntington могут в этом году вырасти за счет притока любителей дивидендов.

Слабый доллар, сильная КНР. Huntington ничего не зарабатывает за пределами США, но так как активность КНР заставляет ее азиатских соседей наращивать военные расходы и дружить с США, очень вероятно, что в ближайшем будущем компания получит новый рынок в лице этих стран. Этому благоприятствует тренд на ослабление доллара.

Что может помешать

Долги. Согласно последнему отчету, сумма задолженностей компании составляет 6,55 млрд долларов — против примерно 1,229 млрд долларов в ее распоряжении. При этом на дивиденды уходит примерно 28,12% прибыли компании.

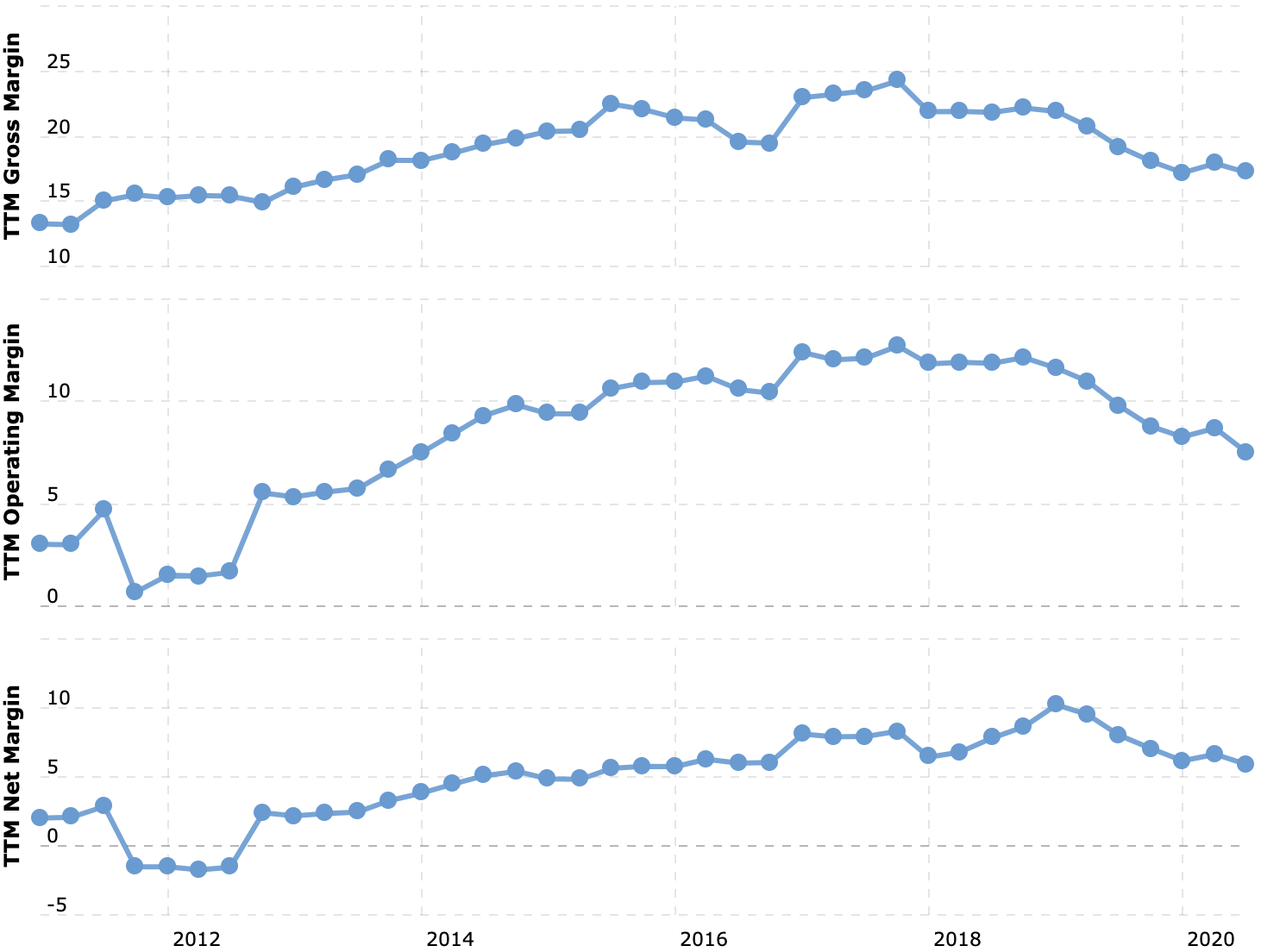

Не сказать, что это безумно много, но следует помнить о том, что маржа у Huntington не очень высокая. Несмотря на надежность основных заказчиков из ВМФ США, компания может столкнуться с более высокими производственными издержками в период пандемии или какими-нибудь форс-мажорными обстоятельствами. Так, коронавирус негативно повлиял на ее выручку и прибыль.

Если компания потерпит убытки, она может сократить дивиденды. Это приведет к исходу любителей дивидендов из акций и падению котировок.

Туман войны. Как и другим военным эмитентам вроде General Dynamics, ManTech, Lockheed Martin и Raytheon, этой компании на руку, чтобы в американской структуре военных трат ничего не менялось. Политические изменения в США могут привести к ревизии военного бюджета и его сокращению. Новости об этом сначала отразятся на котировках Huntington, а реформы подобного рода через некоторое время ударят и по выручке и прибыли компании — это тоже отразится на котировках.

Предсказать такое нельзя, но следует быть к этому готовыми. Как говорил Клаузевиц, «война — область недостоверного: три четверти того, на чем строится действие на войне, лежит в тумане неизвестности».

Риски снижения оборонных трат правительством США — это главная проблема, и предсказать их невозможно. Но, учитывая происходящее в США сейчас, исключать такую ситуацию не стоит.

Ограничения экспорта. Huntington делает сложную технику, поэтому список стран, в которые ей позволят экспортировать свои товары, ограничен волей Госдепа. Таковы издержки оборонного бизнеса, ничего с этим не поделать.

Что в итоге

Берем акции сейчас примерно по 164 $. Дальше два варианта действий.

Продать быстро. Когда акции вырастут до 182 $ за штуку, их можно будет продать. P / E компании вполне адекватный, дивиденды привлекательные, а стабильность бизнеса заметно выше средней.

Такая цена, на мой взгляд, вполне достижима в течение года. При этом в январе этого года акции стоили куда дороже — 261 $ за штуку.

Стоит следить за новостями в соответствующем разделе сайта компании. Вдруг новости о снижении или отмене дивидендов поступят, пока будет работать Санкт-Петербургская биржа, но до открытия американского рынка. Тогда у нас будет возможность продать акции без убытка, пока акции не упали в США.

Держать долго. Можно владеть акциями до 15 лет. Если вдруг в мире случится война с участием США или их ближайших союзников, компания может увеличить прибыль благодаря дополнительным заказам. Но и без этого доходы компании должны расти, ведь военно-морская техника США всегда требует обновления.

Может быть, за такой срок компанию купят, ведь капитализация у нее меньше 7 млрд долларов. Акции от этого вырастут больше. Ну а дивиденды в любом случае скрасят ожидание.