Инвестидея: John B. Sanfilippo & Son, потому что крепкий орешек

Сегодня у нас умеренно спекулятивная идея: взять акции производителя закусок John B. Sanfilippo & Son на фоне роста популярности его продукции.

Потенциал роста: до 12% в абсолюте в ближайшие месяцы; до 25%, если компанию купят в это же время.

Срок действия: до 8 месяцев.

Почему акции могут вырасти: потребители любят такую продукцию, а инвесторы ищут компании, которые зарабатывают хоть какие-то деньги.

Как действуем: берем акции сейчас примерно по 88,75 $ за штуку.

Без гарантий

Наши размышления основаны на анализе бизнеса компании и личном опыте наших инвесторов, но помните: не факт, что инвестидея сработает так, как мы ожидаем. Все, что мы пишем, — это прогнозы и гипотезы, а не призыв к действию. Полагаться на наши размышления или нет — решать вам.

И что там с прогнозами автора

Исследования, например вот это и вот это, говорят о том, что точность предсказаний целевых цен невелика. И это нормально: на бирже всегда слишком много неожиданностей и точные прогнозы реализовываются редко. Если бы ситуация была обратная, то фонды на основе компьютерных алгоритмов показывали бы результаты лучше людей, но, увы, работают они хуже.

Поэтому мы не пытаемся строить сложные модели. Прогноз доходности в статье — это ожидания автора. Этот прогноз мы указываем для ориентира: как и с инвестидеей в целом, читатели решают сами, стоит доверять автору и ориентироваться на прогноз или нет.

Любим, ценим,

Инвестредакция

На чем компания зарабатывает

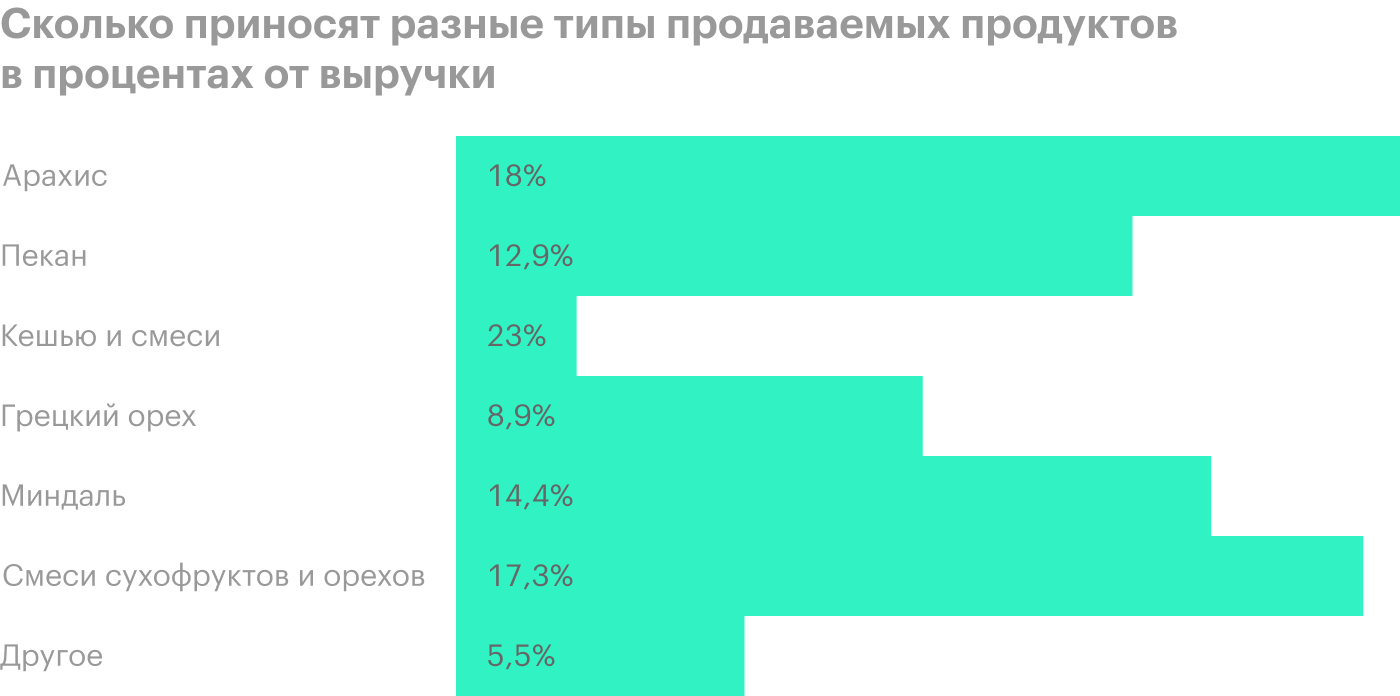

Компания работает с орехами разных видов, производит из них закуски и продает в почти нетронутом виде. Также компания выпускает арахисовое масло и другие продукты на основе орехов.

Согласно годовому отчету, у компании есть 3 канала распространения продукции:

- продажи потребителям — 71,4% выручки;

- ингредиенты для производителей — 16% выручки. Это поставка продукции JBSS производителям разной еды, которым продукция JBSS нужна как ингредиент для выпуска своего продовольствия;

- контрактная упаковка — 12,6%. Это продажи орехов и закусок собственного производства другим компаниям, которые затем продают эту продукцию под своим брендом.

К сожалению, отчет молчит о доле клиентов за пределами США в структуре продаж.

Аргументы в пользу компании

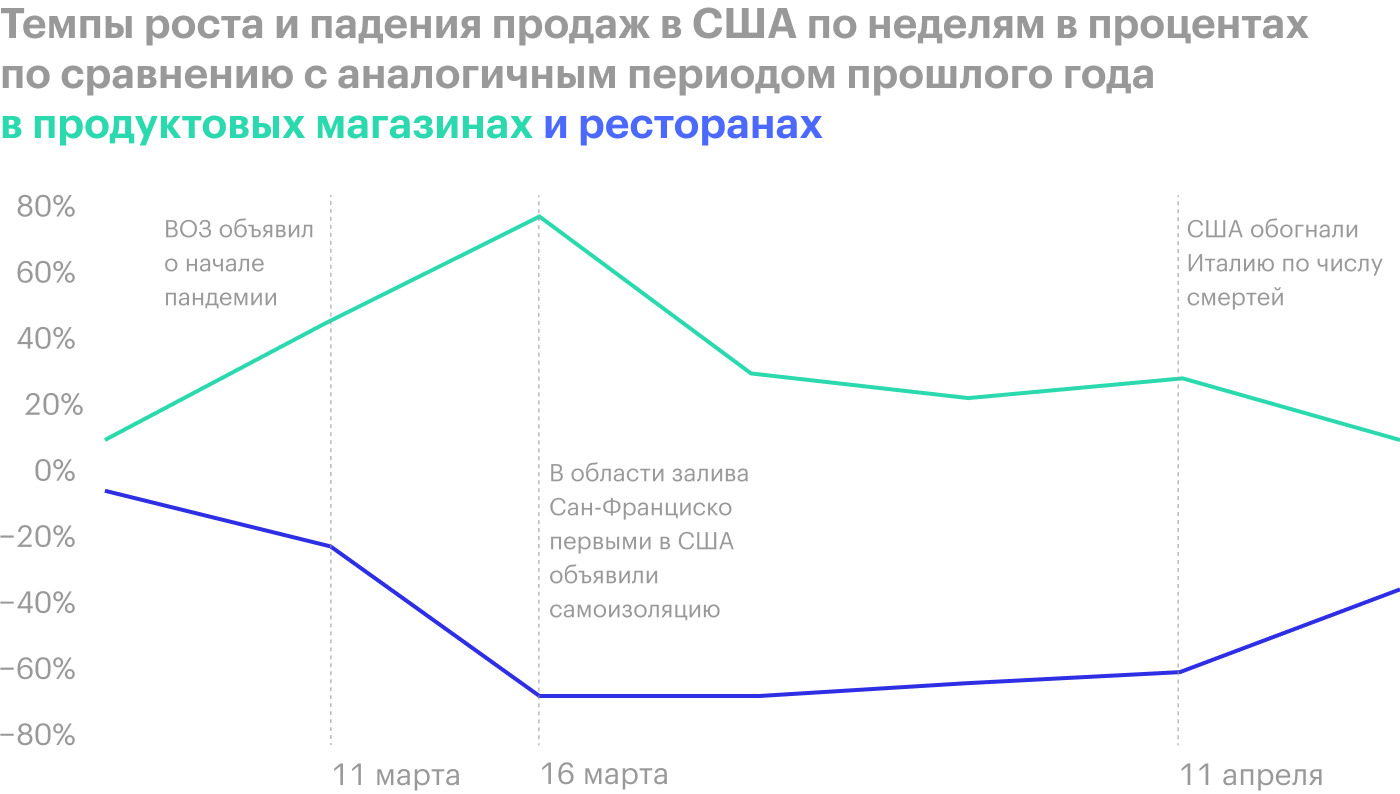

Кушать хочется. Как и в других продуктовых идеях, например J. M. Smucker, мы рассчитываем на рост продаж компании благодаря исходу потребителей из ресторанов на собственные кухни. Пока продажи в ресторанах падали, росли продажи продовольствия в магазинах, а за январь — март прибыль JBSS выросла аж на 30,3%.

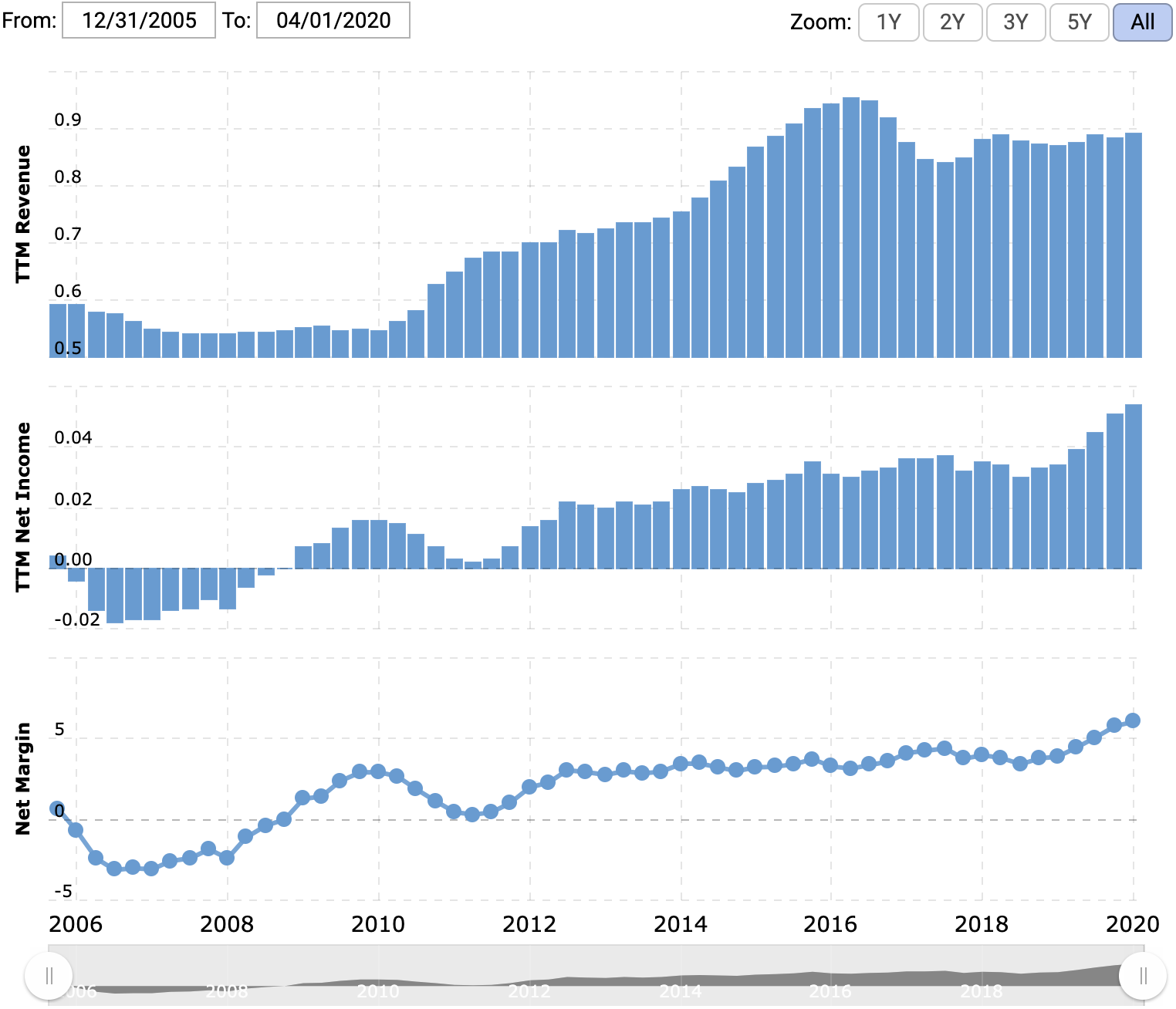

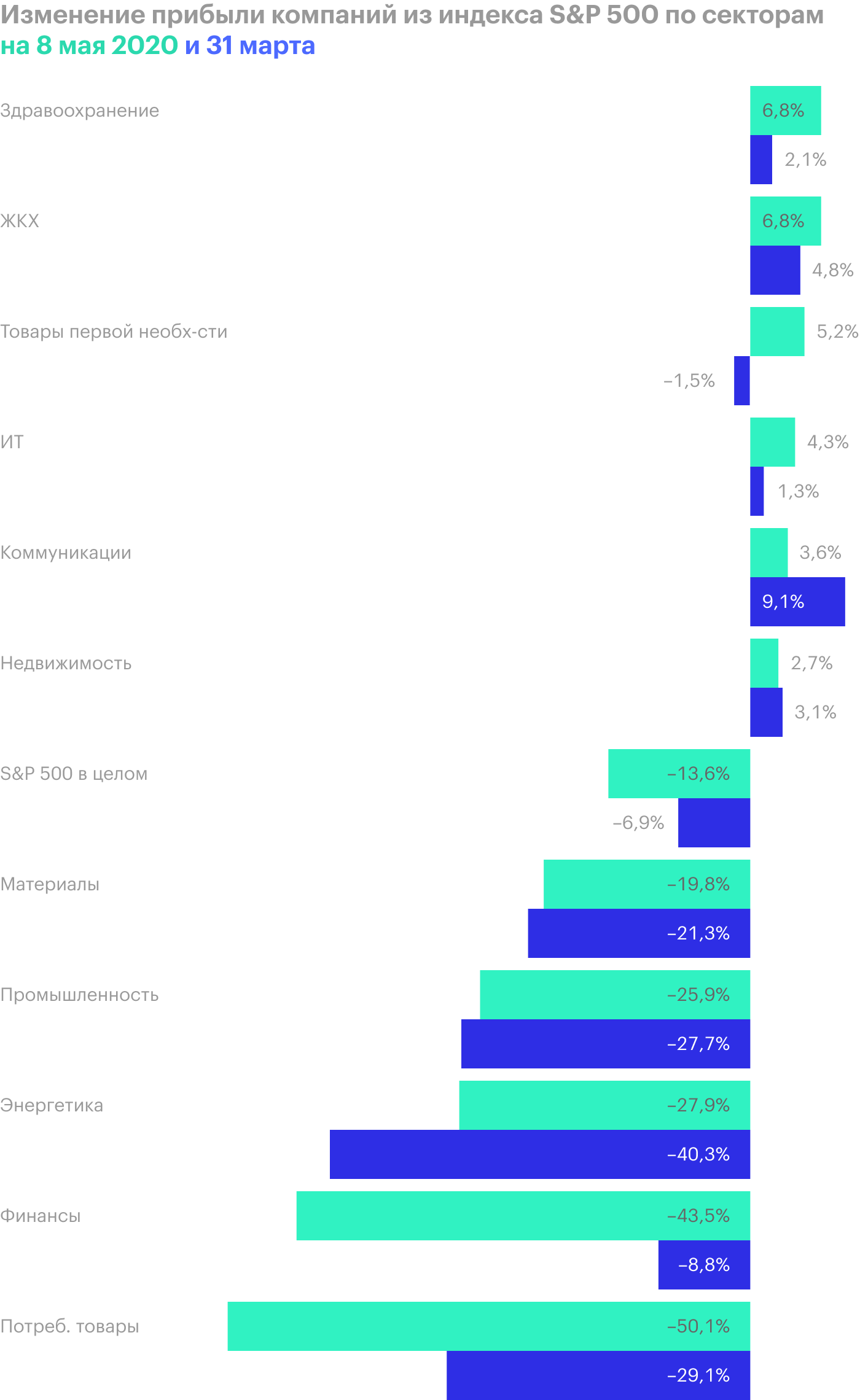

«Перед лицом смерти выживание и есть победа». JBSS — это прибыльная компания, у которой доходы растут даже в наше проблемное время. Это огромный плюс в глазах инвесторов в период, когда у большинства компаний прибыль падает.

Доходный и предсказуемый бизнес, как у JBSS, — это хороший вариант для большинства инвесторов, которым не хочется сидеть в кэше и которых не привлекает доходность гособлигаций. Поэтому можно ожидать некоторого перераспределения капитала на бирже в пользу таких компаний, как JBSS.

Компанию могут съесть. JBSS стоит чуть больше миллиарда долларов, P / E у нее в районе 18,57, что относительно немного. Ее вполне может купить кто-нибудь из ее же крупных клиентов вроде PepsiCo, которая, согласно годовому отчету, дает 11% продаж JBSS.

Когда такое произойдет, мы точно знать не можем, но акции от таких новостей вырастут больше, чем от естественных причин вроде квартального роста прибыли.

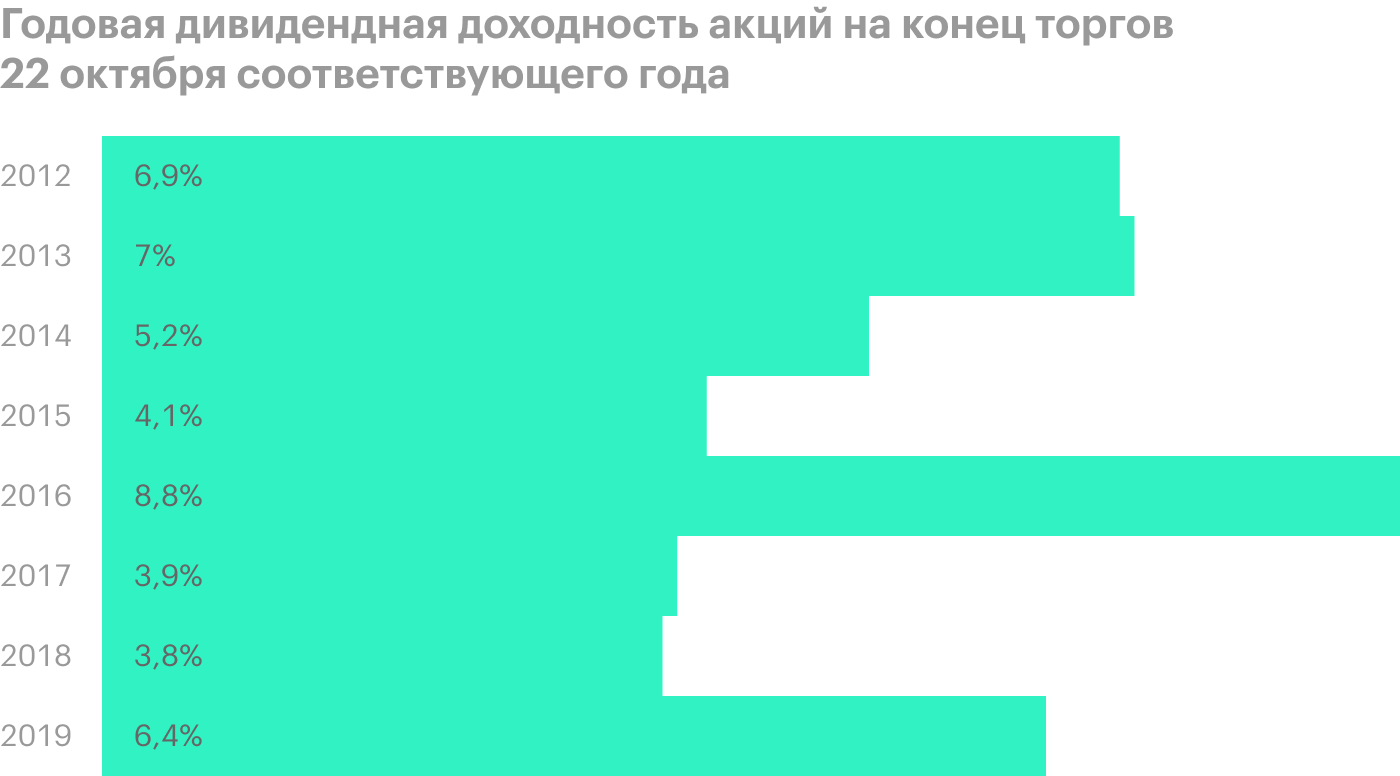

Спорадические дивиденды. Компания периодически платит достаточно серьезные разовые дивиденды, но руководство самостоятельно определяет их размер и дату выплаты. Это хорошая тактика. Если деньги есть, то можно и заплатить акционерам, а если деньги нужны на что-то другое, то их можно спокойно потратить, потому что компания должна платить только то, что пообещала.

Это хуже регулярных больших дивидендов, но все же нельзя исключать наплыв дивидендных инвесторов в эти акции, что поднимет котировки. Тем более что мы ожидаем хороших продаж, а это значительно повышает возможность щедрых выплат в этом году. Так же будут думать остальные инвесторы, благо годовая доходность от таких выплат выходит неплохой.

Что может помешать

Частные бренды. В последние годы крупные розничные сети взяли моду продавать продукты собственного производства, от чего до коронавируса просели продажи у таких компаний, как Kraft Heinz.

В минувшем квартале у JBSS продажи ингредиентных орехов Fisher упали на 21,7%, потому что один из их распространителей решил запустить продажу аналогичной продукции собственного производства. Учитывая, что 33% продаж компании приходится на сеть Walmart и 10% — на Target, компания может сильно пострадать, если эти сети заменят орехи JBSS своими брендами.

I’m going nuts. Стоимость продукции JBSS зависит от стоимости собственно орехов и прочих товаров. А стоимость этого сырья может колебаться в зависимости от обстоятельств, находящихся вне зоны контроля компании: неурожай, рост стоимости труда и пр.

Что в итоге

Взять акции можно сейчас по 88,75 $ за штуку. После этого можно рассчитывать на их рост до 98—100 $ в течение следующих 8 месяцев. Возможен и больший рост, если за это время кто-то крупный решит купить компанию, но на это лучше не надеяться.

Подобная цена будет выглядеть вполне разумно, учитывая сильное сокращение числа прибыльных компаний на бирже, рост бизнеса JBSS и ее относительно умеренную стоимость. На рынке можно встретить продовольственные компании с P / E выше 30 и даже в районе 70, так что JBSS есть куда расти.