Инвестидея: Jack Henry & Associates, потому что сосчитали все деньги

Сегодня у нас умеренно спекулятивная идея с налетом консервативности: взять финтех-бизнес Jack Henry & Associates (NASDAQ: JKHY), чтобы заработать на притоке денег инвесторов в эти акции.

Потенциал роста и срок действия: 14,5% за 14 месяцев; 11% годовых в течение 10 лет. Все без учета дивидендов.

Почему акции могут вырасти: бизнес компании крепкий и стабильный и ее могут купить — или как минимум в ее акции могут набежать инвесторы.

Как действуем: берем акции сейчас по 175,30 $.

При создании материала использовались источники, недоступные пользователям из РФ.

На чем компания зарабатывает

JKHY — это финтех-компания, занимающаяся проведением платежей, причем в диапазоне от облачного ПО до поставки специальных устройств.

У нее есть три основных бренда:

- Jack Henry — системы обработки данных для банков.

- Symitar — системы обработки данных для кредитных объединений.

- ProfitStars — товары и услуги для обработки платежей, финансовой аналитики и прочего.

Согласно годовому отчету, выручка компании делится следующим образом:

- Ядро — 32%. Решения в сфере депозитов, займов, учета финансовых данных и обмена информацией между клиентом и поставщиком товаров и услуг. Операционная маржа сегмента — 56,2% от его выручки.

- Платежи — 36%. Устройства и ПО для обработки платежей. Операционная маржа сегмента — 44,9% от его выручки.

- Дополнительные услуги — 29%. Операционная маржа сегмента — 57,9% от его выручки.

- Корпоративный сегмент — 3%. Технический сегмент — взаиморасчеты между разными подразделениями JKHY.

Также выручку компании можно разделить на услуги и техподдержку, которые дают 60%, и техническое проведение платежей — 40%.

Компания почти все деньги делает в США.

Аргументы в пользу компании

Упало. С апреля акции компании сильно подешевели: с 200 до 175,30 $. Думаю, это дает нам возможность заработать на их отскоке.

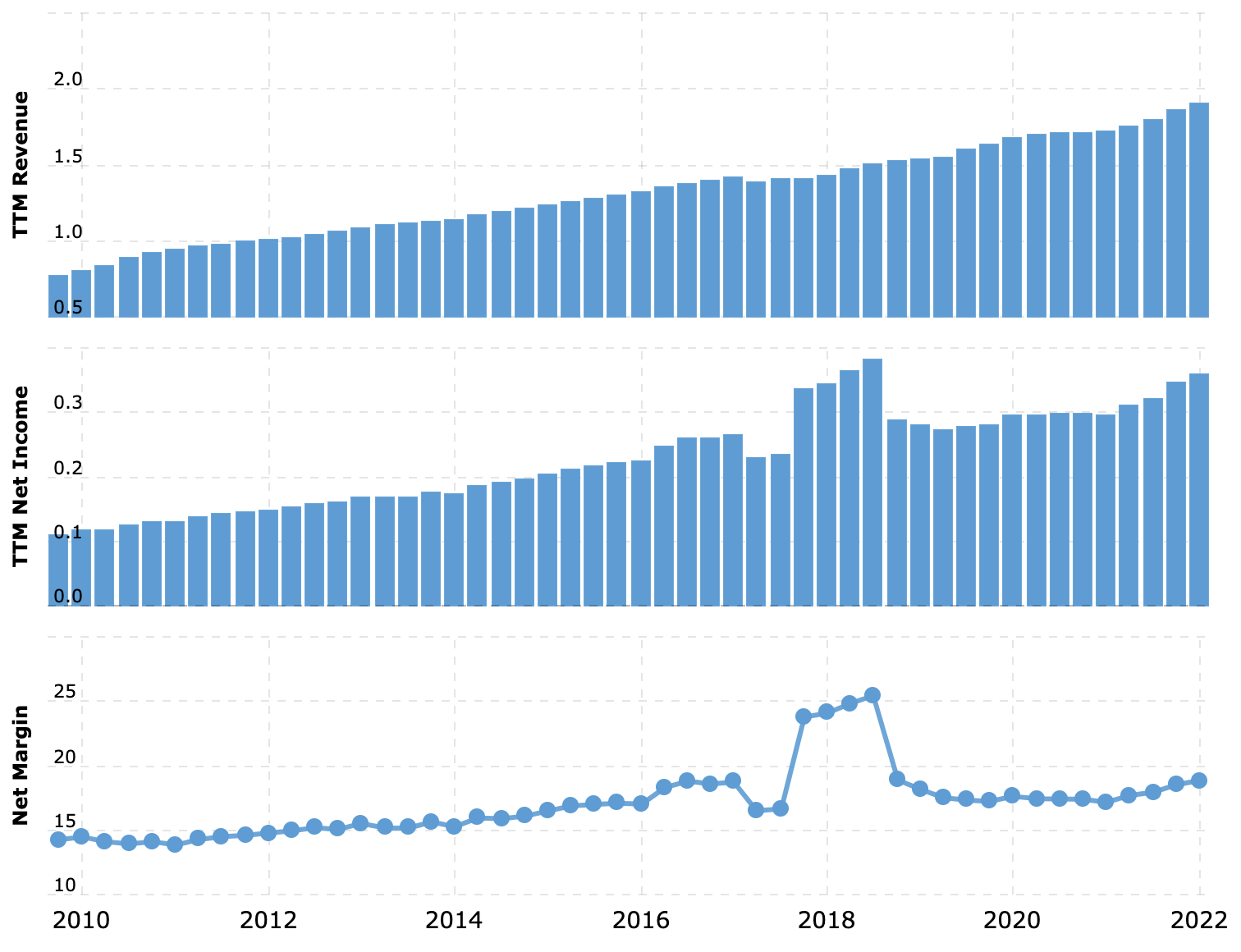

Молодцы. Главный аргумент за компанию — это график с ее финансовыми показателями, которые растут ровно и уверенно вместе с ее итоговой маржой. В принципе, поскольку это финтех, рост выручки и прибыли компании практически гарантирован — причем в основном именно в подразделении обработки платежей: чем больше платежей проходит через системы компании, тем больше, соответственно, ее доход с этого.

И есть основания считать, что платежей будет больше: у американцев за время пандемии скопилось почти 2,3 трлн долларов лишних сбережений — вполне возможно, что они их будут активно тратить, к выгоде JKHY.

Выглядит нормально. Бизнес компании показал большую стабильность в нестабильные времена и потому может привлечь в акции немало инвесторов, которым очень хотелось, чтобы перспективность бизнеса JKHY дополнялась ее устойчивостью.

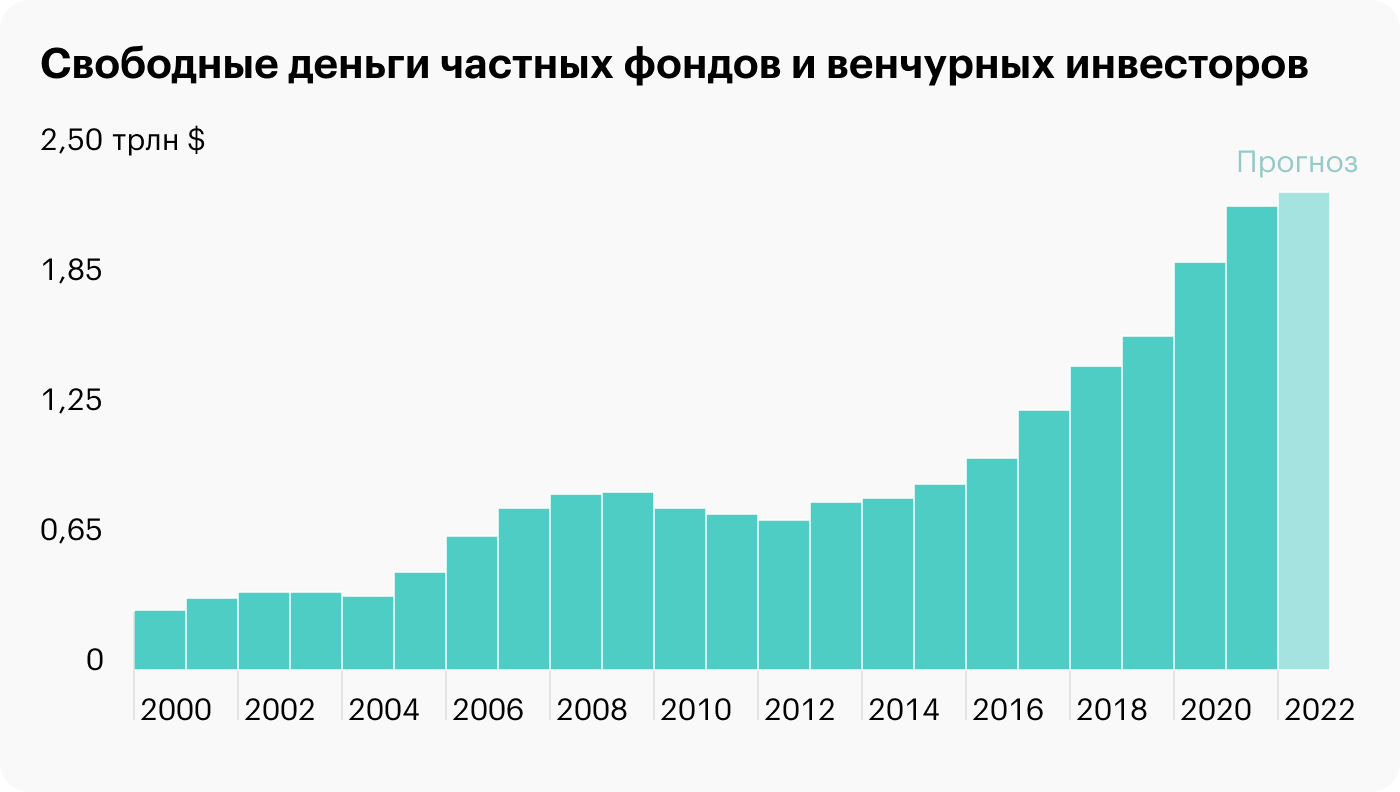

Могут купить. JKHY стоит относительно недорого по меркам финтеха: P / S — 6,55, P / E — 35,22 и, наконец, капитализация всего 12,54 млрд долларов. Учитывая избыток свободных денег у частных инвестфондов и венчурных инвесторов, а также недостаток просто прибыльных компаний в финтехе, я бы не удивился известиям, что компанию покупают.

Что может помешать

Сбой в матрице. Негативное восприятие текущей экономической ситуации потребителями и предприятиями может привести к сокращению их активности, что рикошетом ударит по бизнесу JKHY.

Бухгалтерия. JKHY активно тратится на расширение бизнеса, что в целом неплохая стратегия развития, — но это утяжеляет ее бухгалтерию. Сумма ее задолженностей составляет 943,495 млн, из которых 320,161 млн нужно погасить в течение года.

Денег в ее распоряжении не так много: есть 39,797 млн на счетах и 222,696 млн задолженностей контрагентов. В принципе, ничего страшного в ее текущем положении нет, но, скорее всего, в будущем компания будет больше платить за покупку новых подразделений, в том числе и путем эмиссии акций. Это приведет к размытию доли текущих акционеров и, возможно, негативно отразится на стоимости ее акций.

Что в итоге

Акции можно взять сейчас по 175,30 $. А дальше есть два варианта развития событий:

- ждать возвращения акций к уровню 200 $. Здесь лучше ориентироваться на 14 месяцев ожидания;

- держать акции следующие 10 лет в горе и радости.

Еще компания платит дивиденды — 1,96 $ на акцию в год, что дает 1,14% годовых. Не думаю, что акции упадут, если компания порежет эти дивиденды.