Инвестидея: LGI Homes, потому что дома хорошо продаются

Сегодня у нас умеренно спекулятивная идея: взять акции домостроительной компании LGI Homes, так как продажи домов растут.

Потенциал роста: 15% в абсолюте.

Срок действия: до 6 месяцев.

Почему акции могут вырасти: в США растет спрос на дома.

Как действуем: ждем падения акций с нынешних 90 до 65 $ за штуку и только потом покупаем. Падение возможно из-за очередной распродажи на бирже или проблем с продажами домов в Техасе.

Без гарантий

Наши размышления основаны на анализе бизнеса компании и личном опыте наших инвесторов, но помните: не факт, что инвестидея сработает так, как мы ожидаем. Все, что мы пишем, — это прогнозы и гипотезы, а не призыв к действию. Полагаться на наши размышления или нет — решать вам.

Если хотите первыми узнавать, сработала ли инвестидея, подпишитесь на Т—Ж в Телеграме: как только это станет известно, мы сообщим.

И что там с прогнозами автора

Исследования, например вот это и вот это, говорят о том, что точность предсказаний целевых цен невелика. И это нормально: на бирже всегда слишком много неожиданностей и точные прогнозы реализовываются редко. Если бы ситуация была обратная, то фонды на основе компьютерных алгоритмов показывали бы результаты лучше людей, но, увы, работают они хуже.

Поэтому мы не пытаемся строить сложные модели. Прогноз доходности в статье — это ожидания автора. Этот прогноз мы указываем для ориентира: как и с инвестидеей в целом, читатели решают сами, стоит доверять автору и ориентироваться на прогноз или нет.

Любим, ценим,

Инвестредакция

На чем компания зарабатывает

LGI Homes строит дома. Согласно годовому отчету, продажи этих домов дают 94% выручки компании. Остальное дает таинственное «другое» — вероятнее всего, финансовые услуги.

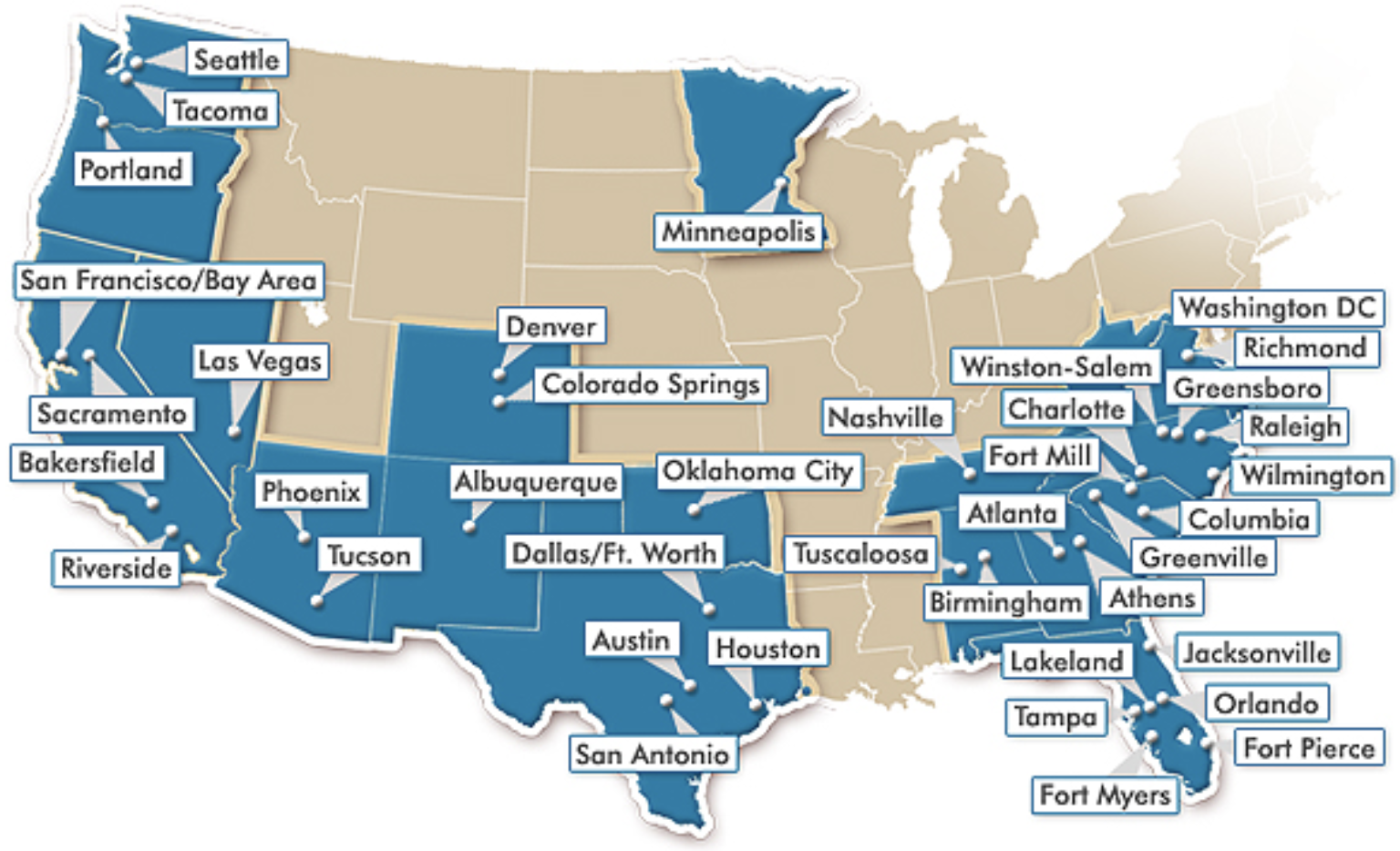

Компания работает только в США. К сожалению, отчет не дает точных сведений о географии продаж по штатам.

Аргументы в пользу компании

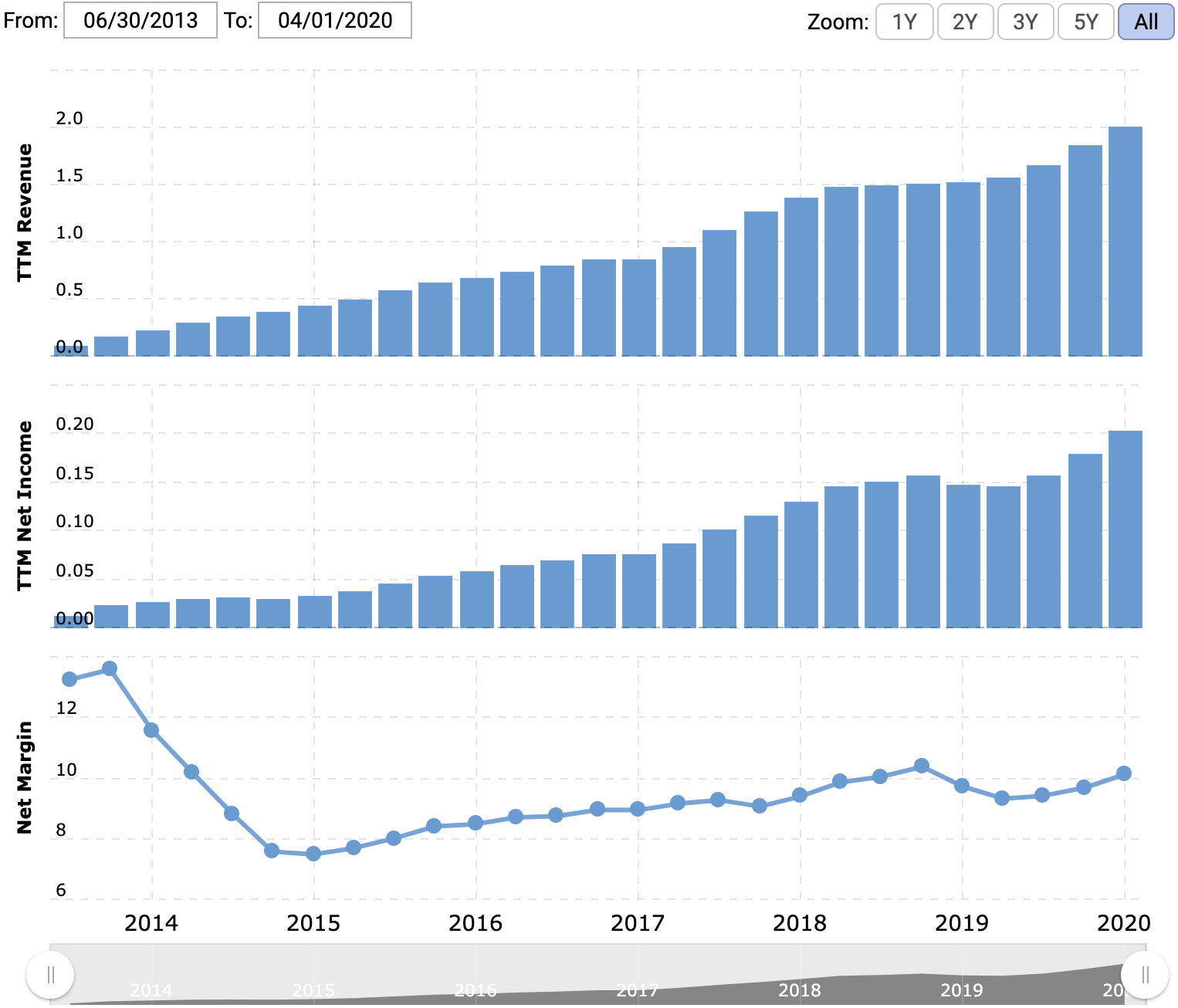

Хороший бизнес. LGI Homes — это растущий бизнес: выручка увеличивается, прибыль тоже. Еще у компании довольно высокая по меркам отрасли маржа — около 10%. Для сравнения: у строительных компаний маржа обычно около 5—6%.

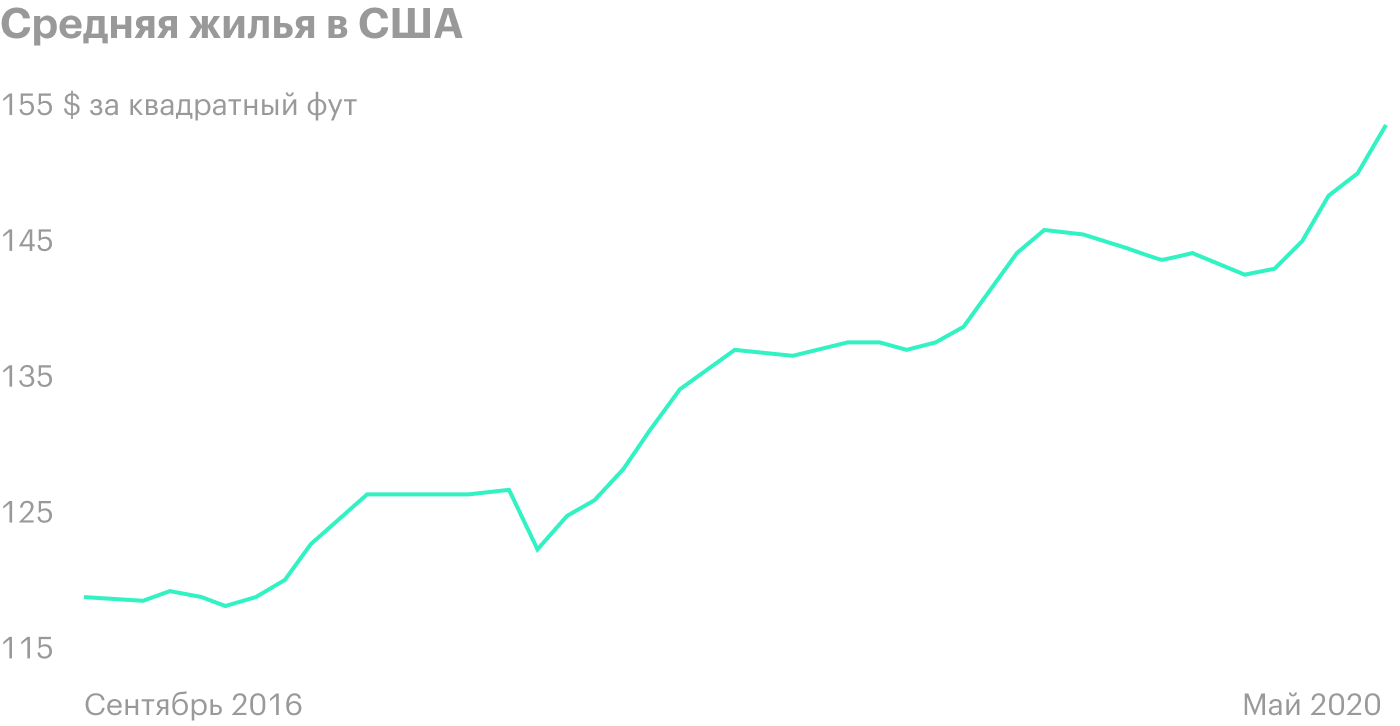

Рост рынка недвижимости. Как и в других идеях про домостроителей — M/I Homes, TRI Pointe Group и Taylor Morrison Home, — я рассчитываю, что компания преуспеет благодаря росту спроса на жилье в США.

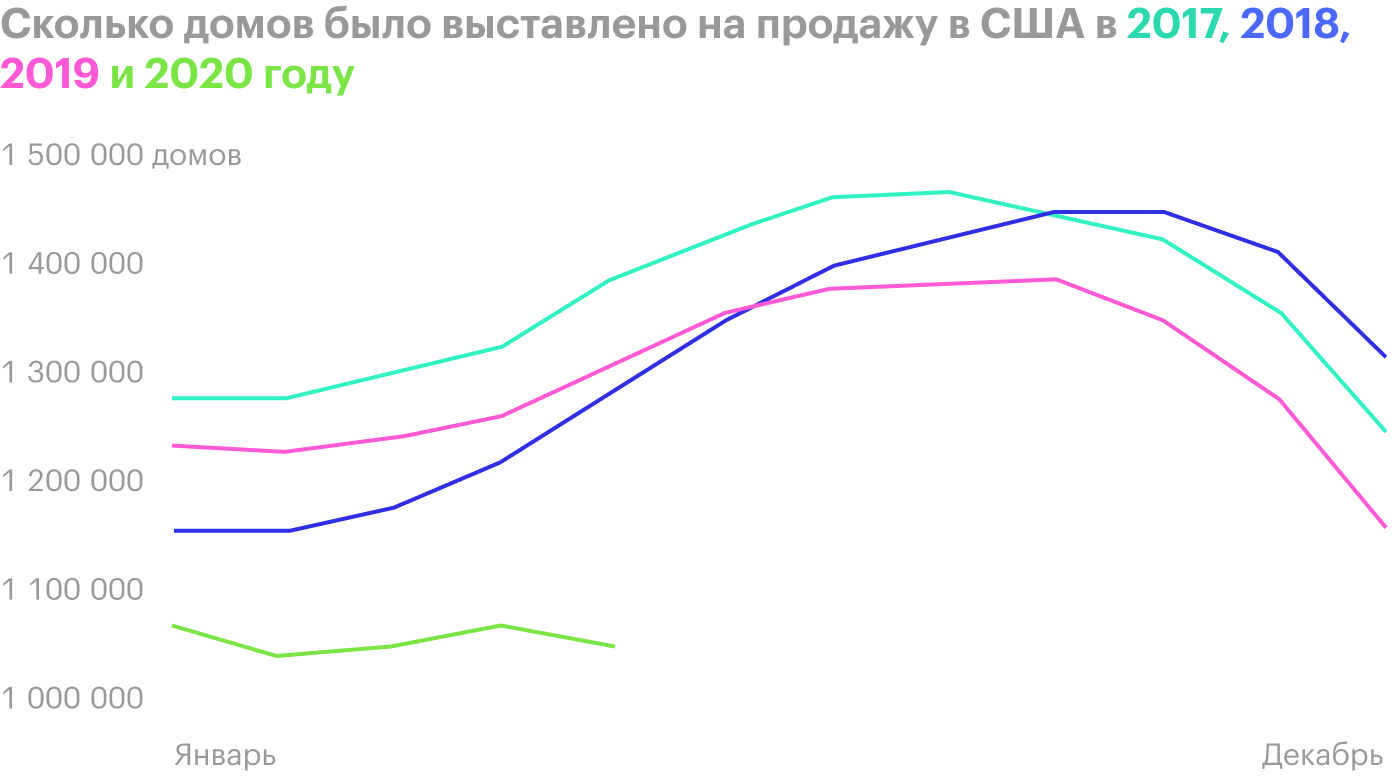

Спросу на услуги домостроителей поможет и тот факт, что количество домов в США, доступных для продажи в этом году, заметно ниже, чем обычно. Значит, новые дома будут востребованы больше обычного и на рынке будет наблюдаться некоторый дефицит, который будет компенсироваться строительством новых домов.

Что может помешать

Что там в Техасе? У компании очень широкая география продаж. Согласно данным LGI Homes, 43% продаж дает центральный регион, 20% — юго-восток, 14% — запад, 12% — Флорида и 11% — северо-запад. Но ни один из отчетов компании не дает представления о том, в каком штате и сколько она зарабатывает. Там даже не указано, какие штаты в каких категориях посчитаны.

Из-за этого неизвестно, сколько LGI Homes продает домов в Техасе — своем родном штате. И нельзя точно сказать, в какой из категорий посчитан Техас: в центральном регионе или в западном. Возможно, этот штат обеспечивает всего 5% выручки, а может, целых 30%. Если Техас приносит значительную часть денег, то это может быть проблемой.

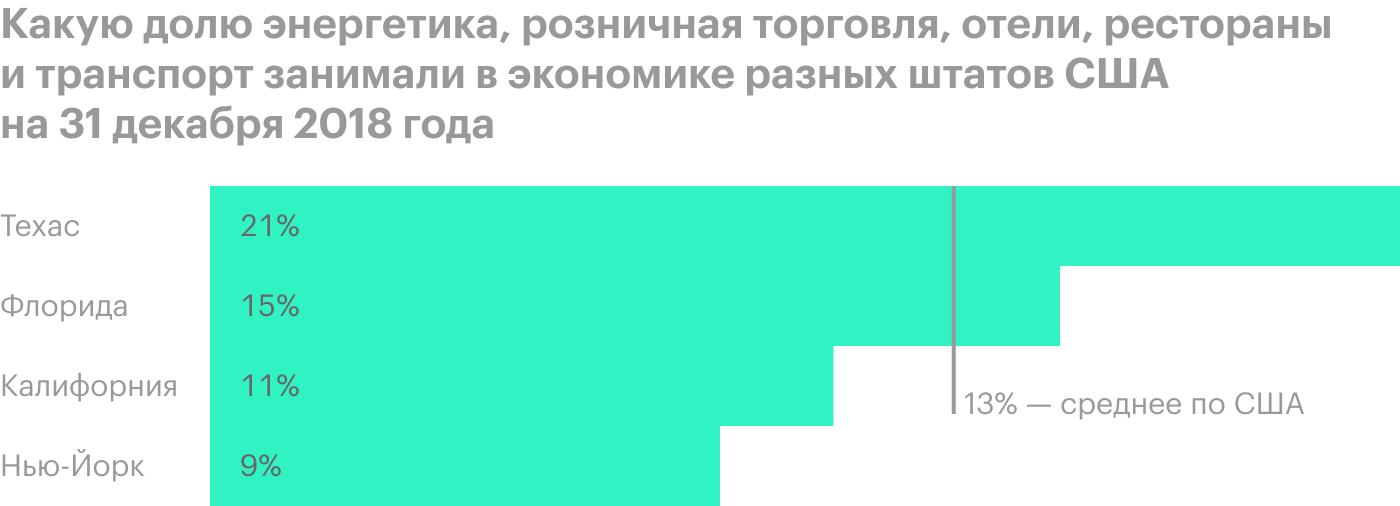

По Техасу сильно ударило снижение цен на нефть, потому что в этом штате значительная часть экономики прямо или косвенно связана с нефтегазовой добычей. Небольшую армию нефтяников обслуживает куда более многочисленная армия работников в секторе услуг, зависящем от спроса со стороны нефтяников.

Также в структуре экономики штата очень велика доля предприятий, по которым сильно ударил карантин. Это энергетика, транспортные услуги, рестораны, сфера гостеприимства и розничная торговля.

Сейчас банкротства предприятий в Техасе в 2,3 раза превышают показатели аналогичного периода прошлого года. Массовые банкротства предприятий могут сильно ухудшить экономическую ситуацию и снизить спрос на дома, что плохо для LGI Homes.

Большой долг. Согласно последнему отчету, в распоряжении компании 163 млн долларов, а долгов у нее на 859,4 млн. На мой взгляд, долг великоват.

Обычные болячки домостроителей. В строительном бизнесе есть разные риски. Например, могут подорожать стройматериалы, в частности древесина. Или, возможно, придется платить больше работникам. Этот риск несколько снижается в условиях высокой безработицы в США, но все же: нельзя сильно экономить на зарплате без ущерба для стройки.

Еще покупатели могут притормозить с покупками. Цены на жилье в США ускакали вверх, и потребители могут решить, что дома стоят непомерно дорого. Или поискать альтернативы на вторичном рынке. Любой из этих вариантов будет означать снижение выручки компании.

Что в итоге

Меня беспокоит, что нет даже примерных данных о доле Техаса в продажах компании. Я подозреваю, что эта доля велика, все-таки компанию основали в Техасе. Из этого следует, что есть риск снижения выручки из-за экономических проблем в штате.

Чтобы компенсировать эти риски, я считаю разумным подобрать эти акции не по 90 $, как сейчас, а в районе 65 $ за штуку. Это весьма умеренное падение, потому что в этом году акции LGI Homes падали еще ниже — до 35 $ в ходе эмоциональной распродажи на бирже.

Скорее всего, акции подешевеют до этого уровня в ходе очередного непредсказуемого, но вполне вероятного падения фондового рынка. А может, акции упадут до этой отметки в случае плохой отчетности. Свежий отчет выйдет где-то в конце июля или начале августа.

В любом случае бизнес компании весьма неплох. После такого падения акции начнут снова расти, и будет вполне реально продать их в районе 75 $ в течение следующих 6 месяцев.