Инвестидея: Ligand, потому что «Каптизол»

Сегодня у нас спекулятивная идея: взять акции биотеха Ligand Pharmaceuticals (NASDAQ: LGND), дабы заработать на некоторых изменениях в его бизнесе.

Потенциал роста и срок действия: 22,5% за 16 месяцев; 49% за 3 года; 78% за 8 лет. Во всех случаях учитывается выделение одного из подразделений компании в отдельного эмитента.

Почему акции могут вырасти: потому что компания меняется на глазах.

Как действуем: берем акции сейчас по 113,89 $.

При создании материала использовались источники, недоступные пользователям из РФ.

На чем компания зарабатывает

Ligand — это подрядчик, работающий в сфере разработки лекарств. Отчет компании очень подробно рассказывает о медицинских характеристиках ее товаров и услуг. Бизнес делится на следующие сегменты.

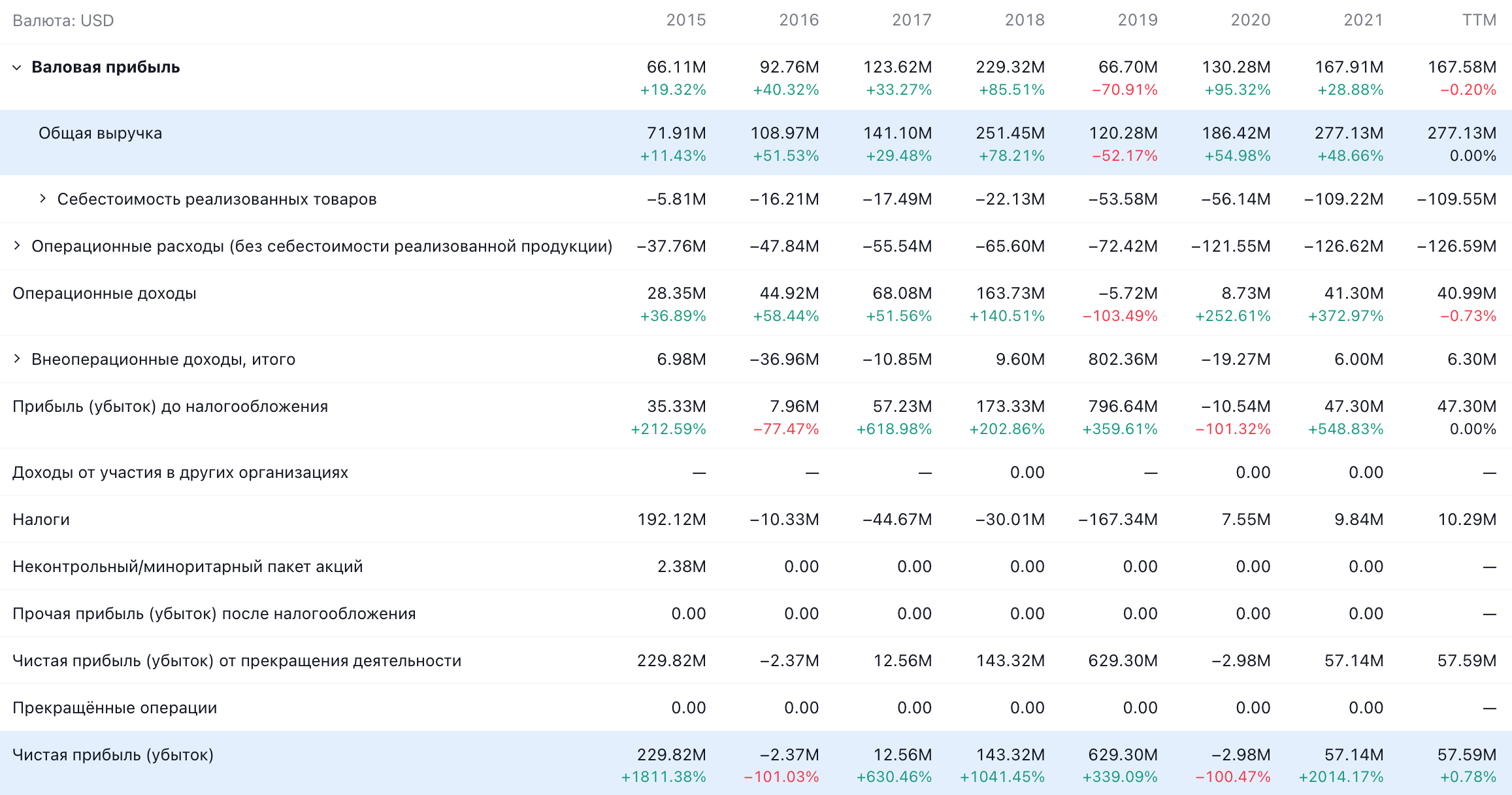

Лицензионные отчисления — 17,57%. Это доля Ligand с продаж товаров, произведенных ее партнерами, которые платят компании за использование ее патентов. На сайте можно посмотреть, сколько она получает с продаж каждого вида товаров.

Вот как выглядит выручка всей компании с лицензионных отчислений по препаратам:

- «Кипролис» — 9,92%.

- «Эвомела» — 3,64%.

- Прочее — 4,01%.

Продажа «Каптизола» — 59,26%. Продажа циклодекстрина, его производством занимается компания Hovione. Это вещество, которое используется для разработки новых лекарственных препаратов. Сам «Каптизол» для Ligand делает сторонний производитель.

Контракты — 23,17%. Ligand берет на аутсорс процесс разработки лекарств у своих партнеров.

Три сегмента тесно связаны: Ligand продает «Каптизол» и занимается разработкой лекарств у тех же заказчиков, с которых берет деньги за использование своей интеллектуальной собственности. Работает Ligand с фармацевтическими компаниями вроде Merck и Gilead.

Данных по региональному распределению продаж компания не предоставляет.

Аргументы в пользу компании

Упало. С февраля 2021 акции компании упали с 203 до 113,89 $. Ввиду некоторых обстоятельств мы можем если не надеяться на стремительный отскок, то ожидать других плюсов.

Ясно со спросом. Фармацевтические компании буквально вынуждены бежать изо всех сил, чтобы просто оставаться на месте: патенты на их лекарства имеют срок годности и когда он заканчивается, их конкуренты получают право производить аналоги. Они будут делать это задешево и демпинговать.

Обратная разработка сама по себе может стоить сильно дешевле полноценных НИОКР с нуля, но в случае лекарств это не особо нужно: основные данные и так уже есть в патентных и регуляционных документах.

До истечения патента правообладатель-производитель лекарства может привлечь производителя аналога к суду и победить, если в стране, где они судятся, его патент признается. Но когда патент перестает работать, выручка и прибыль с продажи этого товара снижаются.

Поэтому фармацевтические компании тратят бешеные деньги на НИОКР, чтобы иметь как можно больше патентов на руках. И НИОКР — это всегда угадайка, испытания лекарств поделены на фазы, и в совокупности они могут тянуться до 7 лет, а проект могут завернуть регуляторы даже на самой последней фазе.

В сумме это стимулирует фармацевтические компании сильно тратиться на разработку новых лекарств. И это будет подстегивать спрос на решения Ligand в этой сфере. Именно этот сегмент компании мне видится наиболее перспективным.

Пока надежно. В США патент на «Каптизол» у компании действует до 2033, на «Кипролис» — до 2029. Это делает ее бизнес более-менее защищенным на ближайшие года три как минимум.

Приемлемая бухгалтерия. У компании 479,754 млн задолженностей. Из этой суммы только 41,665 млн нужно погасить в течение года. Денег в ее распоряжении в целом немало: 341,108 млн на счетах плюс 85,453 млн задолженностей контрагентов. Так что грядущую эпоху подорожания займов компания сможет пережить, хоть специфика ее бизнеса и будет этому мешать.

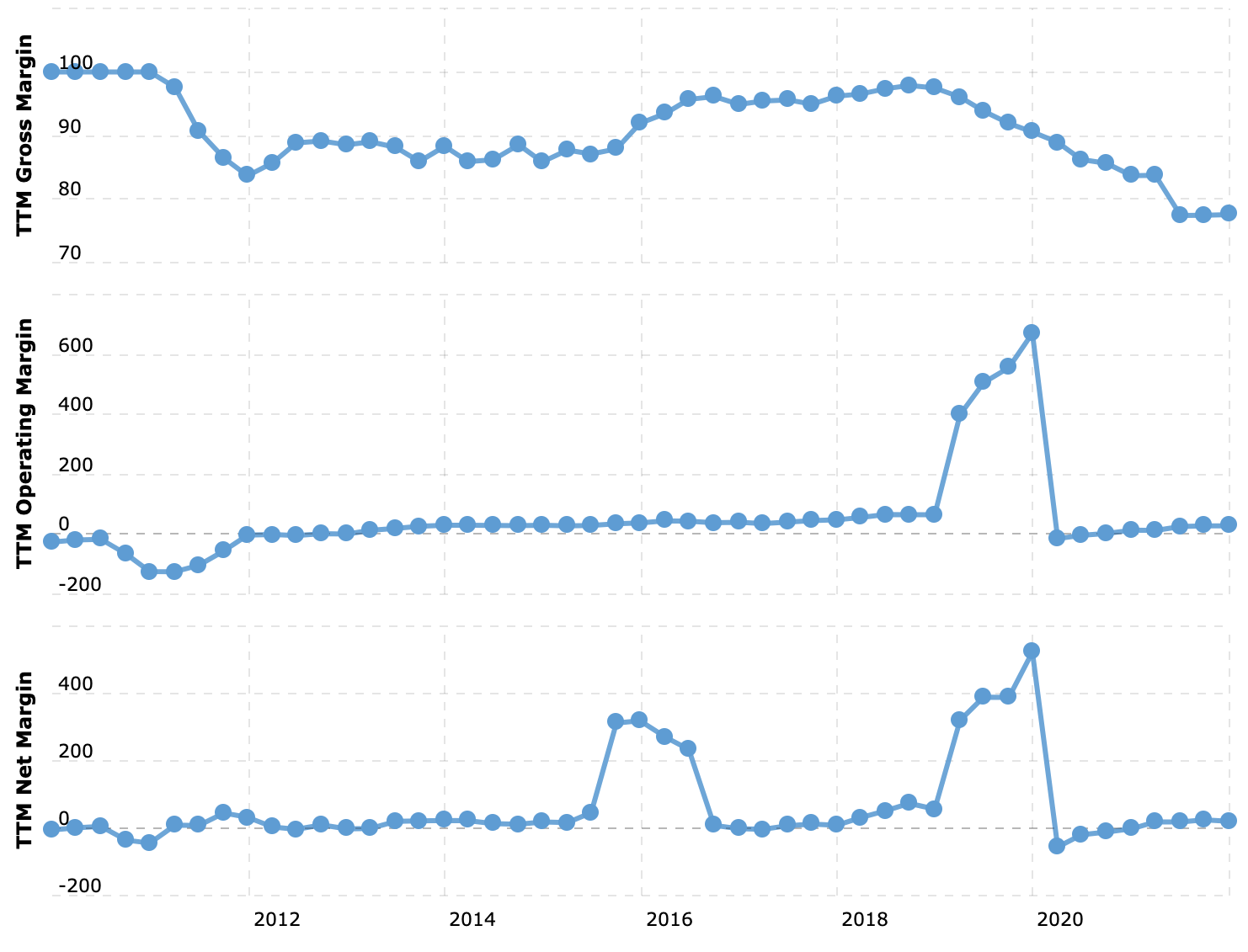

Могут купить. Компания стоит приемлемо как в абсолютных, так и в относительных числах: P / S — 6,75, P / E — 33,49, капитализация 1,88 млрд. В сочетании со всеми вышеописанными моментами этот фактор может привлечь к ней покупателя. Еще у компании довольно высокая маржинальность бизнеса, что ее покупатель тоже будет учитывать.

Ответвление. Компания собирается выпустить на биржу биотех-платформу во второй половине года. Она связана с исследованиями антител OmniAb путем слияния со SPAC Avista Public Acquisition Corp. II (AHPA). Акционеры Ligand получат 75% акций нового предприятия. Думаю, что его акции могут расти пободрее акций единой Ligand.

Сама по себе OmniAb — это относительно небольшая часть бизнеса Ligand — около 50 млн долларов в год, примерно 18% от ее выручки, — в то время как стоимость предприятия OmniAb будет составлять примерно 884 млн.

В общем, сделка выглядит очень неплохо для акционеров Ligand. Да и отдельную OmniAb тоже могут купить, к нашей выгоде.

Что может помешать

Концентрация. Три неназванных крупных клиента компании дают ей большую часть выручки: 41, 14 и около 10%. Изменение отношений с кем-то из них может очень плохо сказаться на отчетности компании.

Quo vadis? Срок действия патентов у компании закончится не скоро — но он закончится. И ее ждут те же проблемы, что и обычные фармацевтические компании: необходимость инвестировать в НИОКР без гарантии успеха.

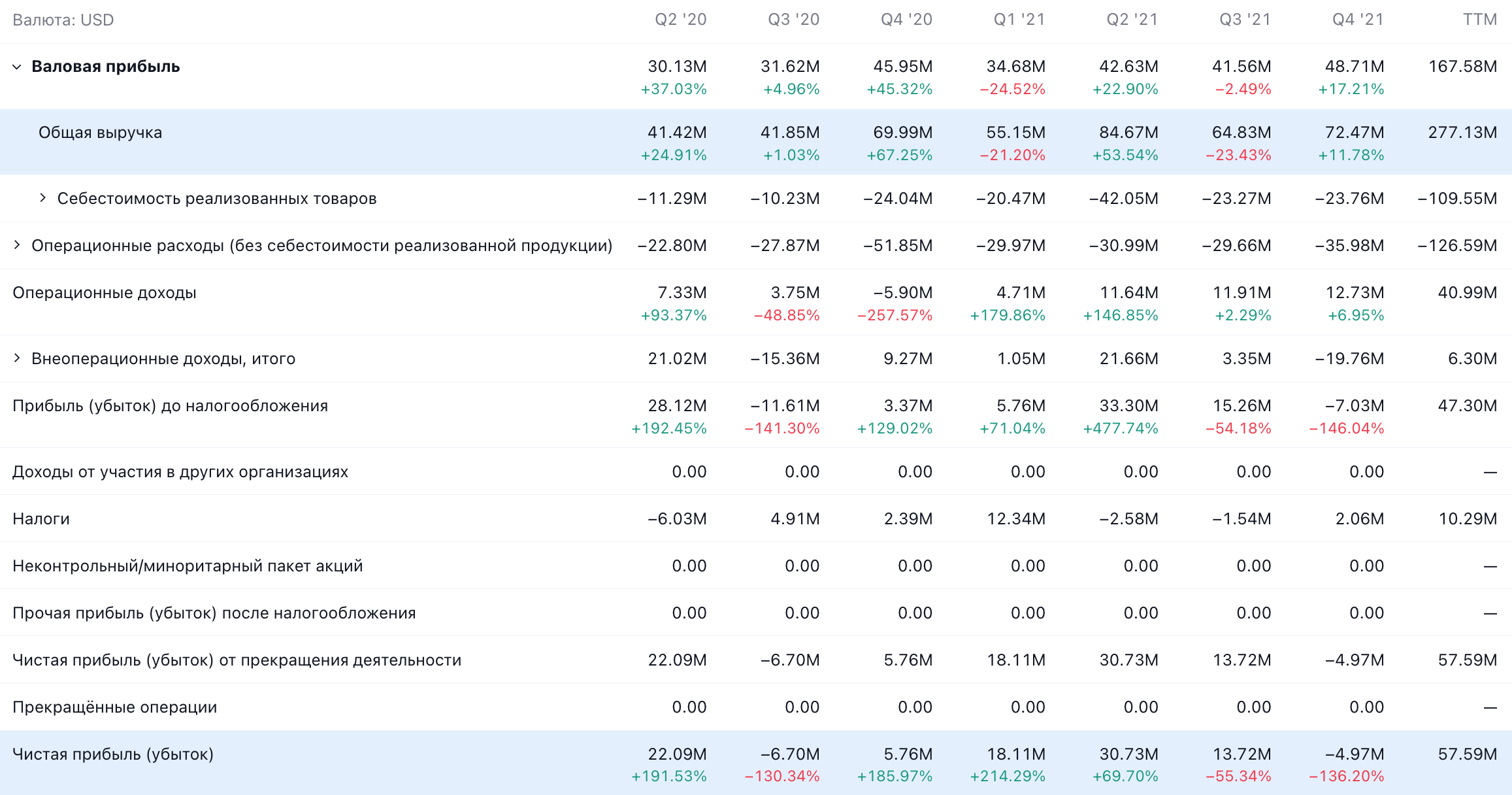

Также нужно учитывать, что продажи «Каптизола» компанией будут зависеть от скачков спроса на этот товар. В период пандемии спрос, конечно, вырос из-за дикого роста спроса на разработку вакцин. Но он скоро может и упасть, когда начнется «оттепель» и коронавирус временно победят.

Потом появится новая болезнь, это просто неизбежно — но в период «пересменки» между пандемиями выручка Ligand будет падать. Собственно, это и объясняет снижение стоимости акций компании: инвесторы не понимают, чего дальше ждать от этого бизнеса.

И OmniAb, которая составляет большую часть сегмента контрактных НИОКР Ligand, куда интереснее всей компании в целом. Впрочем, я готов проявить несвойственный мне оптимизм и предположить, что менеджмент Ligand готовится к трансформации всей компании в целом и выделение OmniAb на выгодных условиях — это шаг на пути к этому.

«Каптизол». Основную выручку Ligand дает товар, производство которого компания вообще не контролирует. Производит «Каптизол» Hovione на своих предприятиях в Ирландии и Португалии — и любые ее неприятности быстро отразятся на Ligand. Это нужно иметь в виду.

Что в итоге

Берем акции сейчас по 113,89 $. А дальше есть следующие варианты действий:

- Ждем роста акций до 140 $. Думаю, этого уровня мы достигнем за следующие 16 месяцев.

- Ждем роста акций до 170 $. Здесь лучше приготовиться ждать 3 года.

- Ждем возвращения акций к уровню 203 $. Здесь стоит ориентироваться на срок 8 лет.

Во всех вариантах мы учитываем выделение OmniAb в отдельную компанию — эти акции мы должны будем получить, как акционеры Ligand, в пропорциях, которые станут известны позже. То есть акции Ligand могут упасть, в то время как акции OmniAb вырастут или тоже упадут. Похожая история у нас была с Synnex.