Инвестидея: McCormick & Company, потому что с приправами еда вкуснее

Сегодня у нас умеренно спекулятивная идея: взять акции производителя приправ McCormick & Company на фоне роста популярности его продукции.

Потенциал роста: до 12% в абсолюте.

Срок действия: до 7 месяцев.

Почему акции могут вырасти: теперь американцы больше готовят дома, что должно увеличить спрос на продукцию McCormick & Company.

Как действуем: берем акции сейчас по 174 $, продаем потом по 195 $.

Без гарантий

Наши размышления основаны на анализе бизнеса компании и личном опыте наших инвесторов, но помните: не факт, что инвестидея сработает так, как мы ожидаем. Все, что мы пишем, — это прогнозы и гипотезы, а не призыв к действию. Полагаться на наши размышления или нет — решать вам.

Если хотите первыми узнавать, сработала ли инвестидея, подпишитесь на Т—Ж в Телеграме: как только это станет известно, мы сообщим.

И что там с прогнозами автора

Исследования, например вот это и вот это, говорят о том, что точность предсказаний целевых цен невелика. И это нормально: на бирже всегда слишком много неожиданностей и точные прогнозы реализовываются редко. Если бы ситуация была обратная, то фонды на основе компьютерных алгоритмов показывали бы результаты лучше людей, но, увы, работают они хуже.

Поэтому мы не пытаемся строить сложные модели. Прогноз доходности в статье — это ожидания автора. Этот прогноз мы указываем для ориентира: как и с инвестидеей в целом, читатели решают сами, стоит доверять автору и ориентироваться на прогноз или нет.

Любим, ценим,

Инвестредакция

На чем компания зарабатывает

McCormick & Company продает смеси, приправы и пищевые добавки. Согласно годовому отчету, 61% выручки приносит потребительский сегмент, 39% — поставки для пищепрома и общепита.

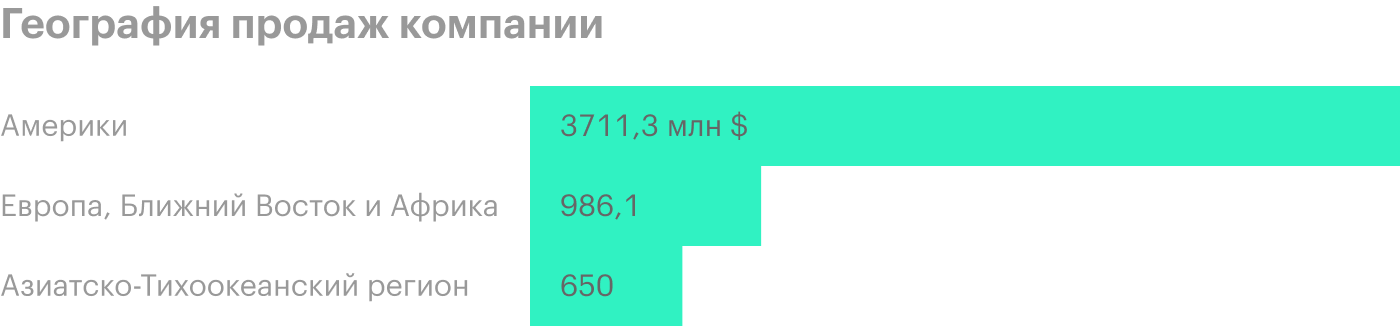

На США приходится примерно 60% продаж, остальное дают другие страны.

Аргументы в пользу компании

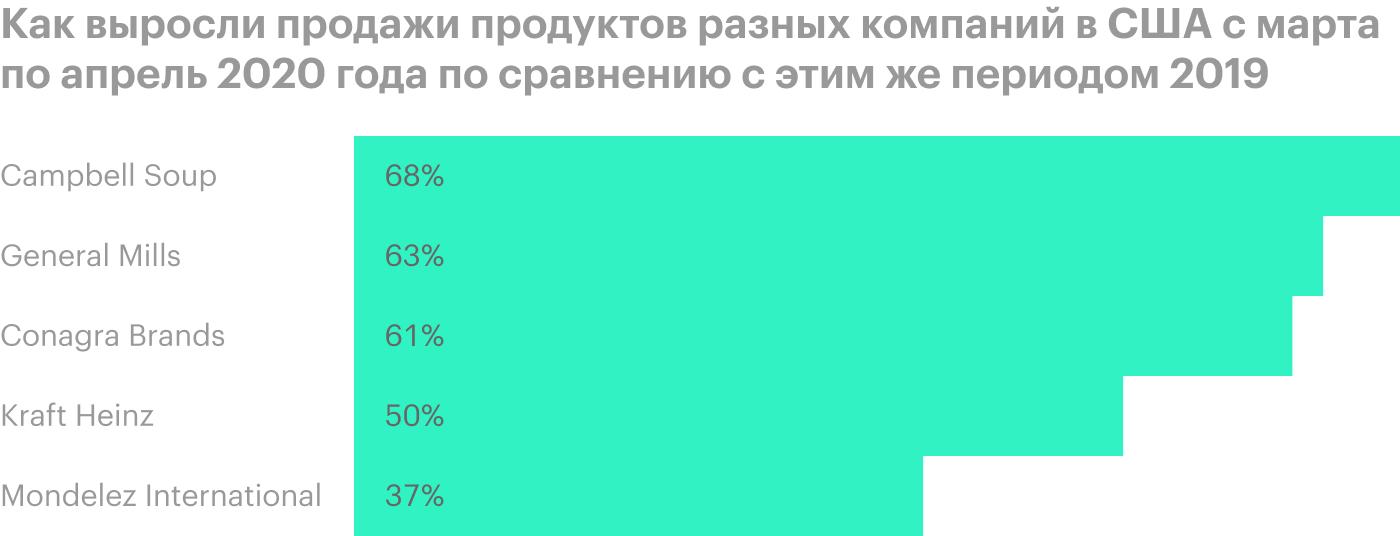

Домашняя еда стала популярнее. У нас уже были идеи про еду на любой вкус: Kellogg, Campbell Soup, General Mills, Hershey, Conagra Brands, Ingredion и J. M. Smucker. Они рассчитаны на то, что американцы будут больше есть дома из-за того, что не работают заведения общепита.

McCormick будет хорошим дополнением к этим идеям, поскольку в карантинном заточении американцы стали больше готовить. Есть данные, что 43% американцев готовят больше, чем до пандемии, а 34% стали больше выпекать. Еще подскочили продажи книг по кулинарии и просмотры кулинарных видео, а в магазинах резко уменьшились запасы муки. Есть основания считать, что еще как минимум квартал такое положение дел продлится.

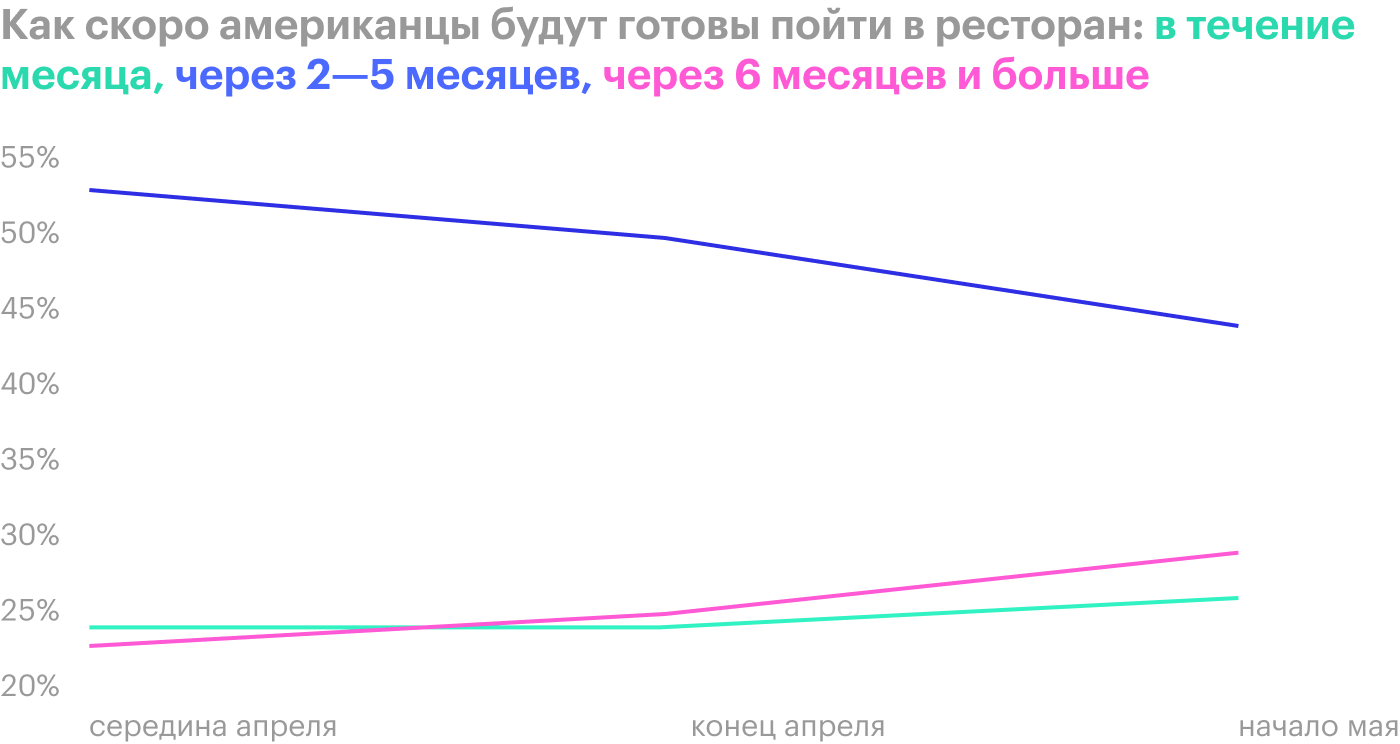

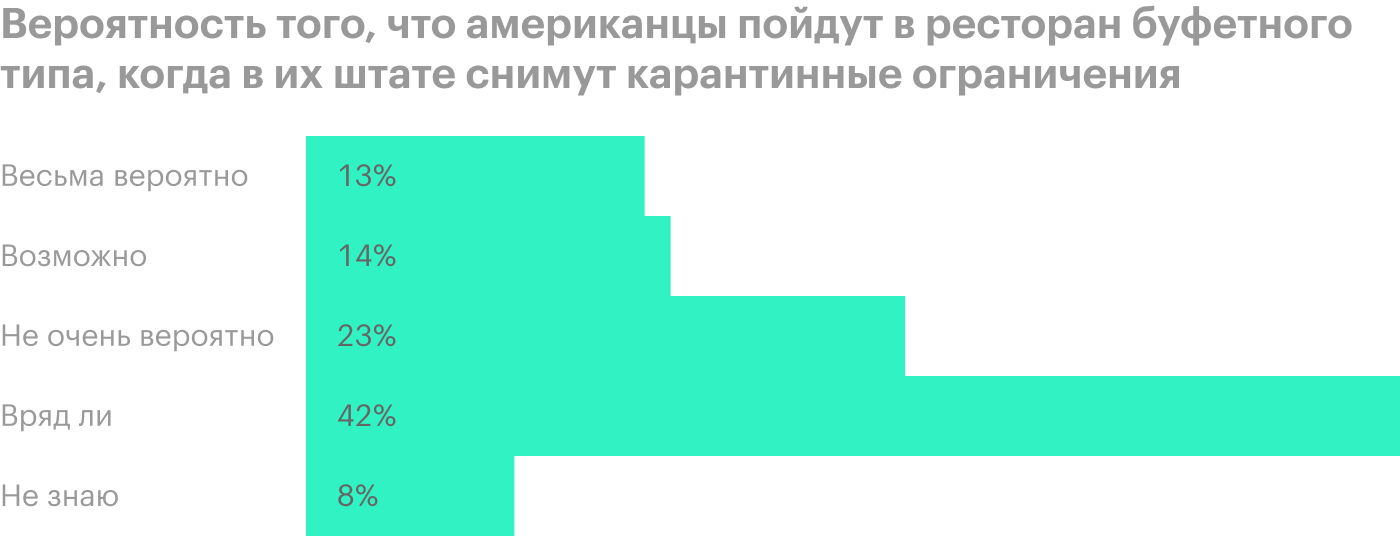

С разных штатов страны власти начали медленно снимать карантин, а сами американцы, согласно результатам опросов, не горят желанием посещать рестораны после их открытия. Правда, вряд ли американцы станут есть намного меньше, значит, то, что они не съели в ресторанах, они приготовят и съедят дома. А это повлечет за собой более высокие продажи товаров McCormick.

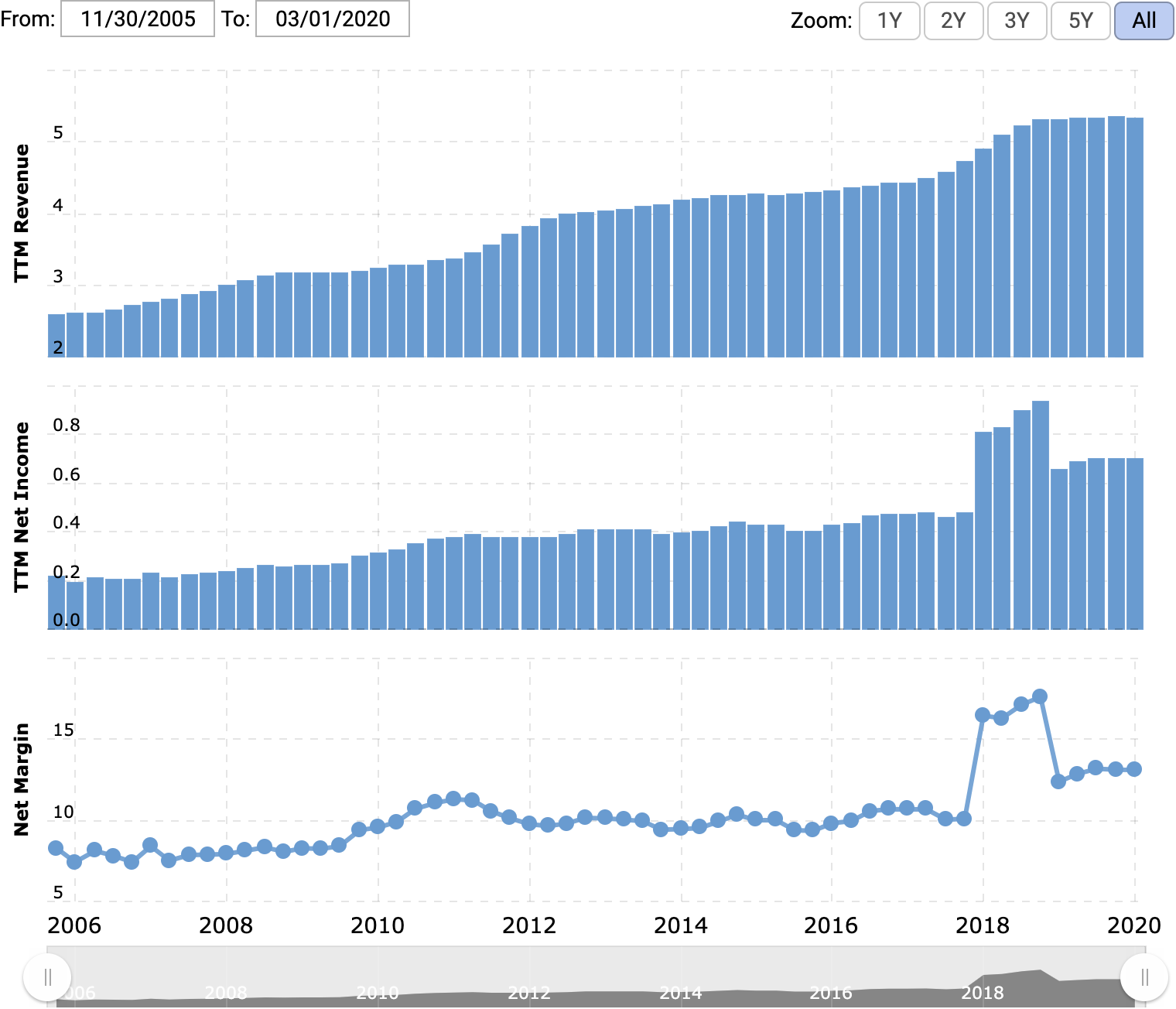

Хороший, растущий бизнес. McCormick — это предприятие с растущей выручкой, прибылью и хорошей маржой. Это огромный плюс в текущих обстоятельствах, когда многие предприятия теряют деньги.

Я бы ожидал перераспределения капитала на бирже в пользу таких компаний. В кризис они заработают, а вот разные технологические стартапы в такой период выглядят как куда более рискованная инвестиция.

История дивидендов. Компания платит 2,48 $ дивидендов на акцию в год, что при текущей стоимости акций 174 $ дает годовую доходность 1,42%. Это немного, но компания входит в число так называемых дивидендных аристократов и повышает размер выплачиваемых дивидендов в течение последних 34 лет. Соответственно, эти акции привлекательны для долгосрочных дивидендных инвесторов, ожидающих повышения выплат.

Я не особо надеюсь на рост котировок за счет интереса со стороны любителей дивидендов: текущая доходность не очень велика. Но позиция компании по дивидендам — это скорее защита от волатильности. Львиная доля инвесторов будет послушно держать акции в расчете на долгосрочную доходность, что ограничит амплитуду колебаний акций и сбережет нам нервы.

Что может помешать

Непредсказуемые цены на сырье. Компания производит свою продукцию из множества ингредиентов: перец, паприка, молоко, яйца, пшеница и пр. Поскольку цены на эти товары могут сильно колебаться, нужно быть готовыми к тому, что маржа компании снизится, если цены на сырье вырастут.

Проблемы рестораторов. 39% выручки компания получает в секторе «пищепром и общепит». Из этих 39% четверть дают продажи PepsiCo, но нам неизвестно, сколько от оставшихся 29% выручки дают производители продовольствия, а сколько — рестораторы.

Если большая часть предприятий в этих 29% — это рестораны, для которых настали тяжелые времена, то выручка компании может вырасти не так круто, как хотелось бы. Вдруг рост продаж потребителям не компенсирует просадку по ресторанам.

Ситуация в отрасли достаточно тяжелая: примерно 3% ресторанов в США уже закрылись навсегда. Нужно быть готовыми к неприятным сюрпризам.

Проклятие экспортера. Компания получает 40% выручки за пределами США. Это может негативно повлиять на отчетность в случае колебания курсов валют.

Долги. Согласно последнему отчету, на 580,7 млн долларов в распоряжении McCormick приходится 6,9 млрд долларов задолженностей. Главный риск в том, что менеджмент компании может снизить дивиденды, чтобы найти деньгам более достойное применение в кризисную пору. От этого цена акций упадет.

Что в итоге

У McCormick растут продажи, и компания платит стабильные дивиденды, размер которых регулярно увеличивается. При этом у большинства компаний продажи падают, потому что им не так повезло с востребованностью товаров во время карантина, и они режут дивиденды.

Понятно, что значительную часть средств инвесторы будут «парковать» в валюте и американских долговых обязательствах. Но McCormick выглядит как очень неплохой вариант для заработка с относительно небольшими рисками.

Можно взять акции сейчас по 174 $ за штуку и рассчитывать на то, что в течение следующих 7 месяцев мы сможем продать их за 195 $.