Инвестидея: Mondelez, потому что не хлебом единым жив человек

Сегодня у нас умеренно спекулятивная идея: взять акции производителя кондитерской продукции Mondelez на фоне интереса инвесторов к безубыточным компаниям, а потребителей — к калорийному питанию.

Потенциал роста: до 10% в абсолюте.

Срок действия: от нескольких дней до 7 месяцев.

Почему акции могут вырасти: инвесторам и потребителям придется отложить свои хотелки по поводу технологических стартапов и здорового питания. Техническая рецессия на дворе, а Mondelez хотя бы умеет зарабатывать.

Как действуем: берем акции сейчас примерно по 52 $ за штуку.

Без гарантий

Наши размышления основаны на анализе бизнеса компании и личном опыте наших инвесторов, но помните: не факт, что инвестидея сработает так, как мы ожидаем. Все, что мы пишем, — это прогнозы и гипотезы, а не призыв к действию. Полагаться на наши размышления или нет — решать вам.

И что там с прогнозами автора

Исследования, например вот это и вот это, говорят о том, что точность предсказаний целевых цен невелика. И это нормально: на бирже всегда слишком много неожиданностей и точные прогнозы реализовываются редко. Если бы ситуация была обратная, то фонды на основе компьютерных алгоритмов показывали бы результаты лучше людей, но, увы, работают они хуже.

Поэтому мы не пытаемся строить сложные модели. Прогноз доходности в статье — это ожидания автора. Этот прогноз мы указываем для ориентира: как и с инвестидеей в целом, читатели решают сами, стоит доверять автору и ориентироваться на прогноз или нет.

Любим, ценим,

Инвестредакция

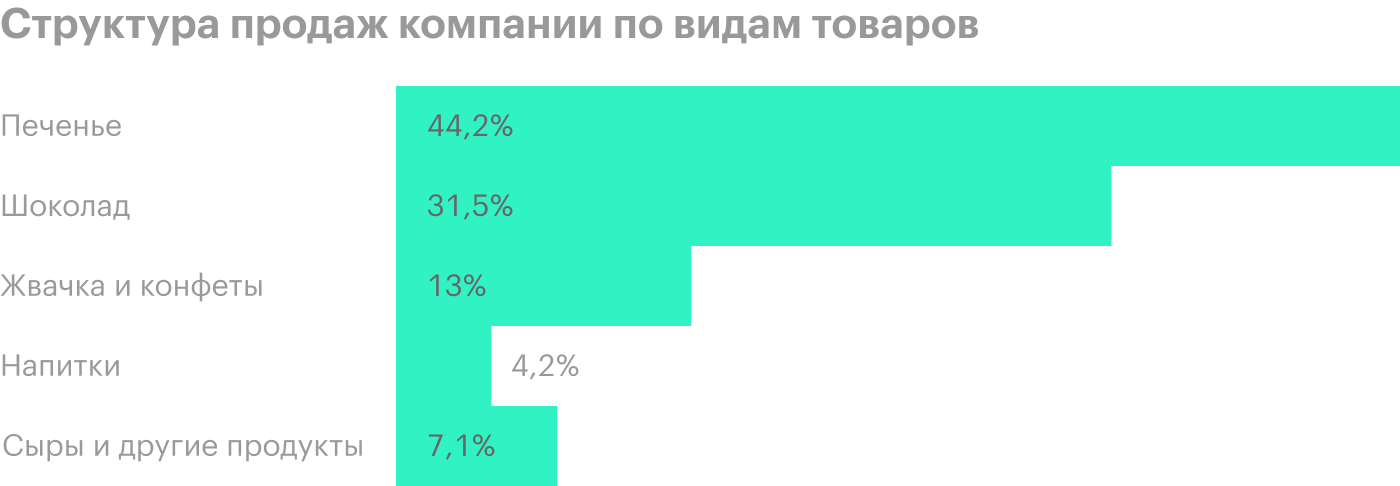

На чем компания зарабатывает

Mondelez производит сладости и некоторые продукты вроде сыров и напитков. В отличие от продукции ранее обозревавшейся Hershey, продукция Mondelez хорошо известна в России: ей принадлежат бренды Alpen Gold, Barni, Cadbury, Halls, Milka, Oreo, Toblerone и TUC.

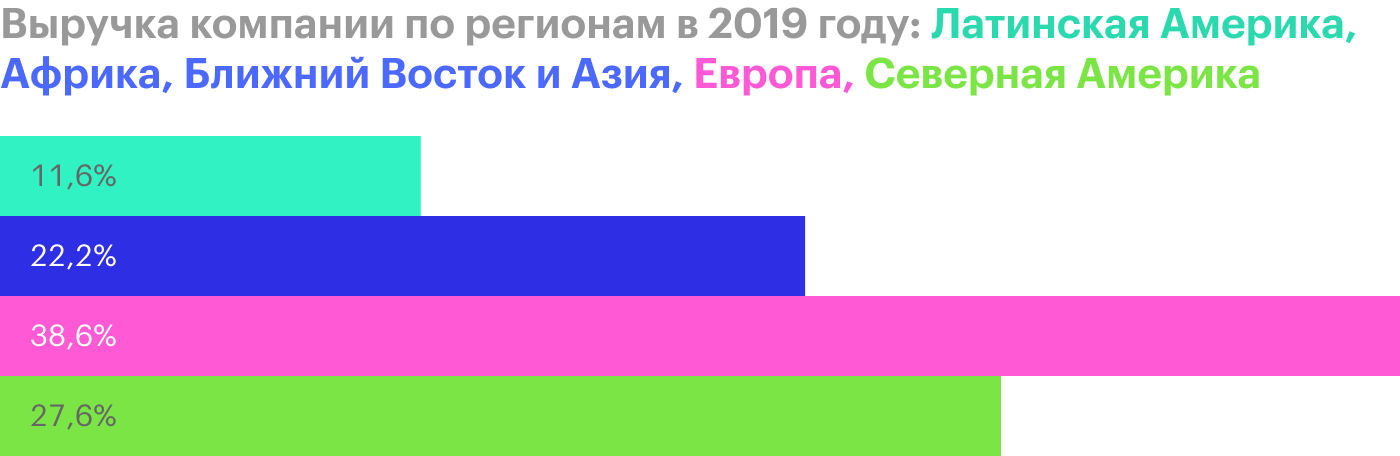

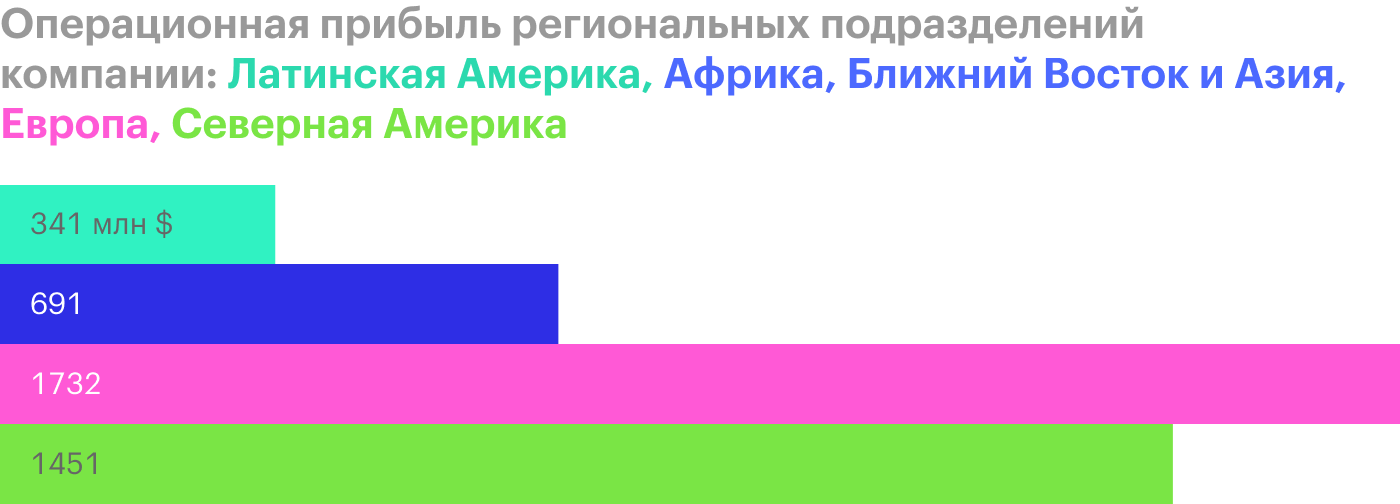

Годовой отчет компании оказался весьма полезным и информативным: в нем указана не только структура продаж, но и операционная прибыль филиалов в разных частях света. Известно, что в США делается только 25,6% выручки компании, остальное приходится на другие регионы.

Аргументы в пользу компании

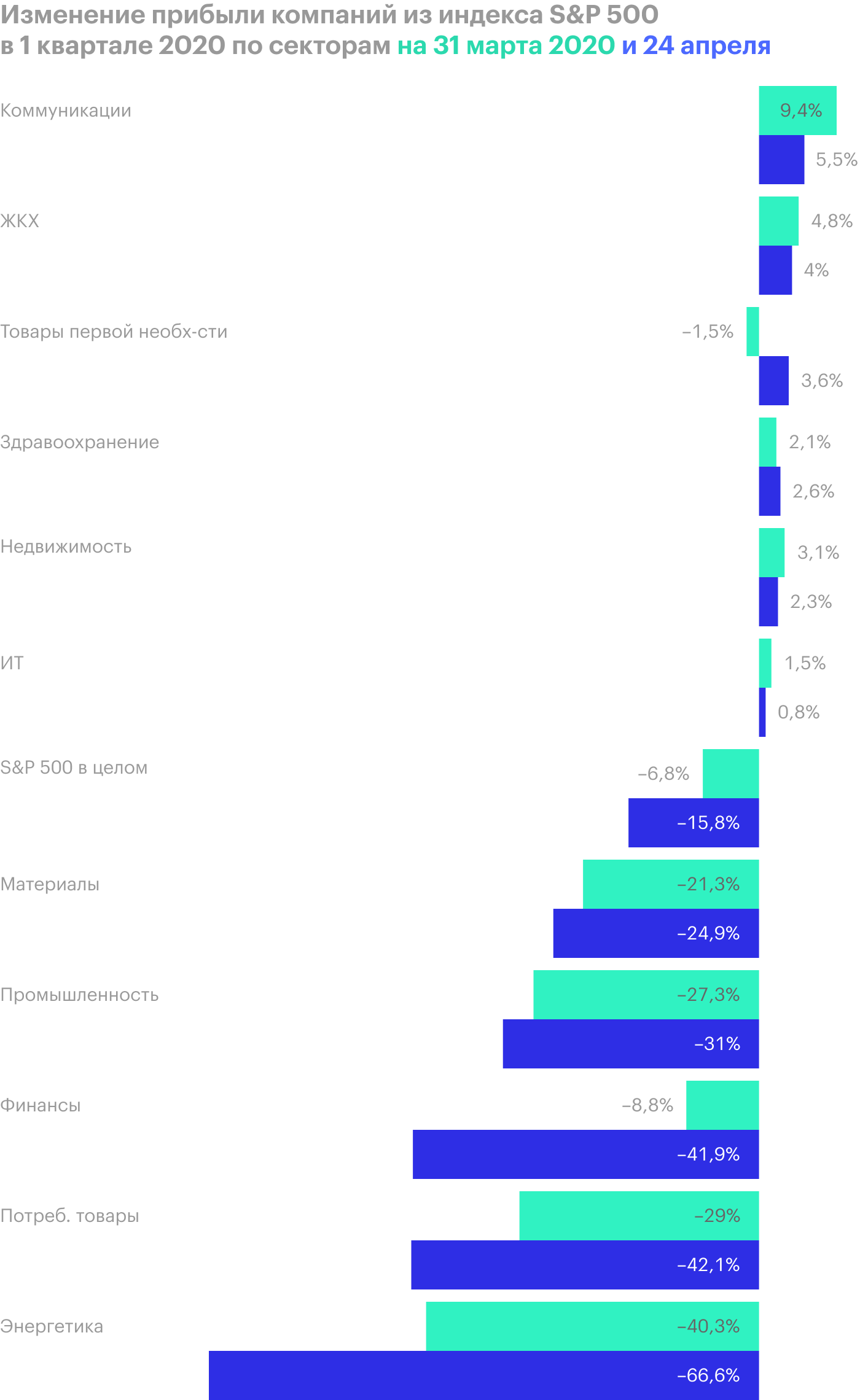

Инвесторы никуда не денутся. Mondelez — это не модный айтишный стартап, зато компания зарабатывает деньги и демонстрирует огромную маржу. Цена у компании не завышенная: P / E чуть меньше 20. На фоне общей безблагодатности в этом полугодии Mondelez выглядит почти как защитный актив.

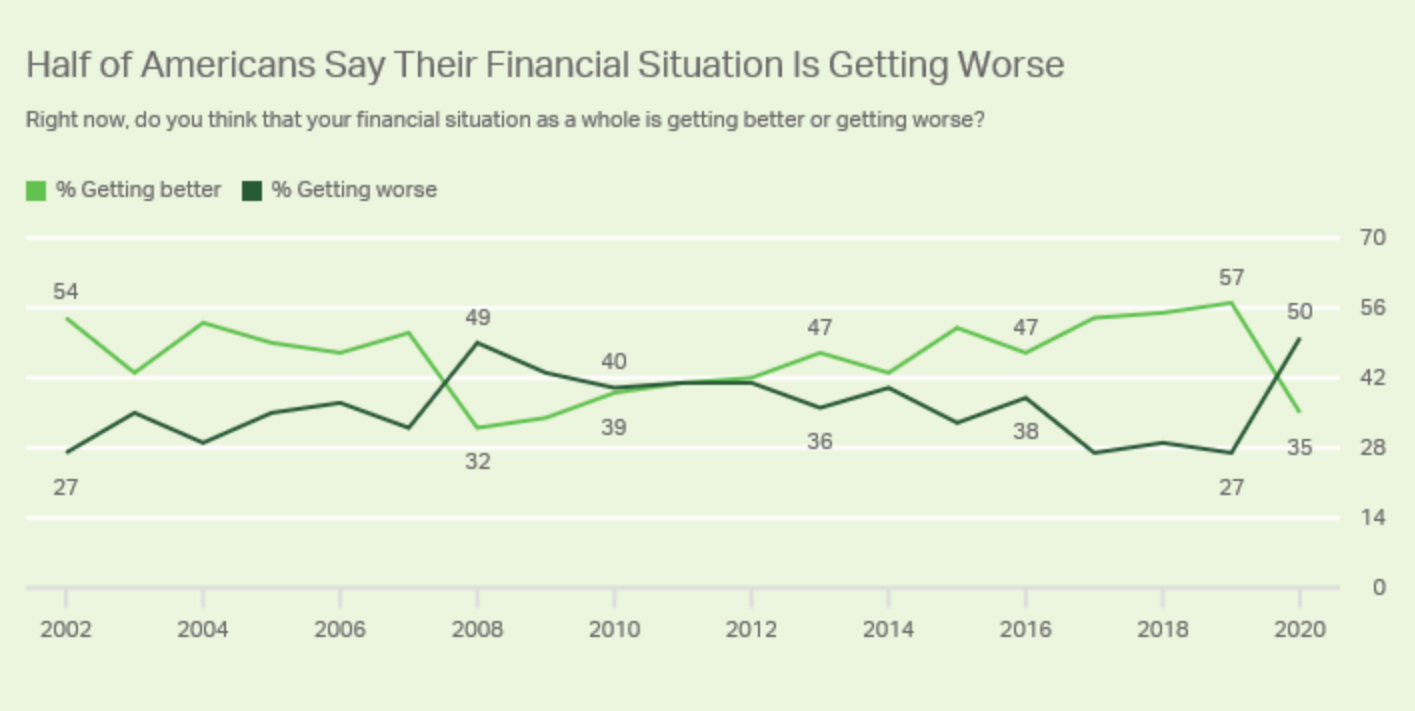

Потребители никуда не денутся. Положение потребителей на основных рынках компании вроде США и стран еврозоны ухудшается. Тренд на здоровое питание вряд ли навредит выручке Mondelez в этом году: когда падают доходы, потребители обращаются ко вкусным, дешевым и калорийным продуктам. Поэтому я бы ожидал, что потребление продукции компании в этом году вырастет.

Массовые закупки людей в конце марта должны были позитивно повлиять на продажи компании, но более важной кажется примитивизация потребления. Так, в Великобритании карантин и падение доходов населения снизили продажи экзотического продовольствия в пользу продаж ранее терявших популярность больших брендов вроде крекеров Ryvita и хлеба Kingsmill. Производство и логистика у больших брендов налажены лучше, цена гуманнее, а узнаваемость выше.

Что может помешать

Нельзя рассчитывать на любителей дивидендов. Компания платит 1,12 $ дивидендов на акцию ежегодно, что с текущей ценой акций 52 $ дает доходность на уровне 2,15% годовых. Неплохой, но не выдающийся показатель.

Вряд ли любители дивидендов побегут в эти акции и поднимут котировки, из-за чего приходится рассчитывать в основном на рост спроса на продукцию компании.

Огромный долг. Согласно последнему финансовому отчету, сумма всех задолженностей компании составляет почти 37,2 млрд долларов, а в распоряжении компании всего 4,22 млрд долларов. Соотношение не очень хорошее.

Что угодно может случиться с сырьем. Компания зависит от цен на какао-бобы, молоко, сахар и пр. Цены на эти ресурсы могут быть очень волатильными, а рост цен приведет к росту издержек и может плохо повлиять на котировки акций.

Карантинные перебои. Если на производстве случится вспышка коронавируса, предприятие или даже несколько придется закрыть, что тоже плохо отразится на результатах компании. Предсказать такие происшествия невозможно, но следует иметь их в виду.

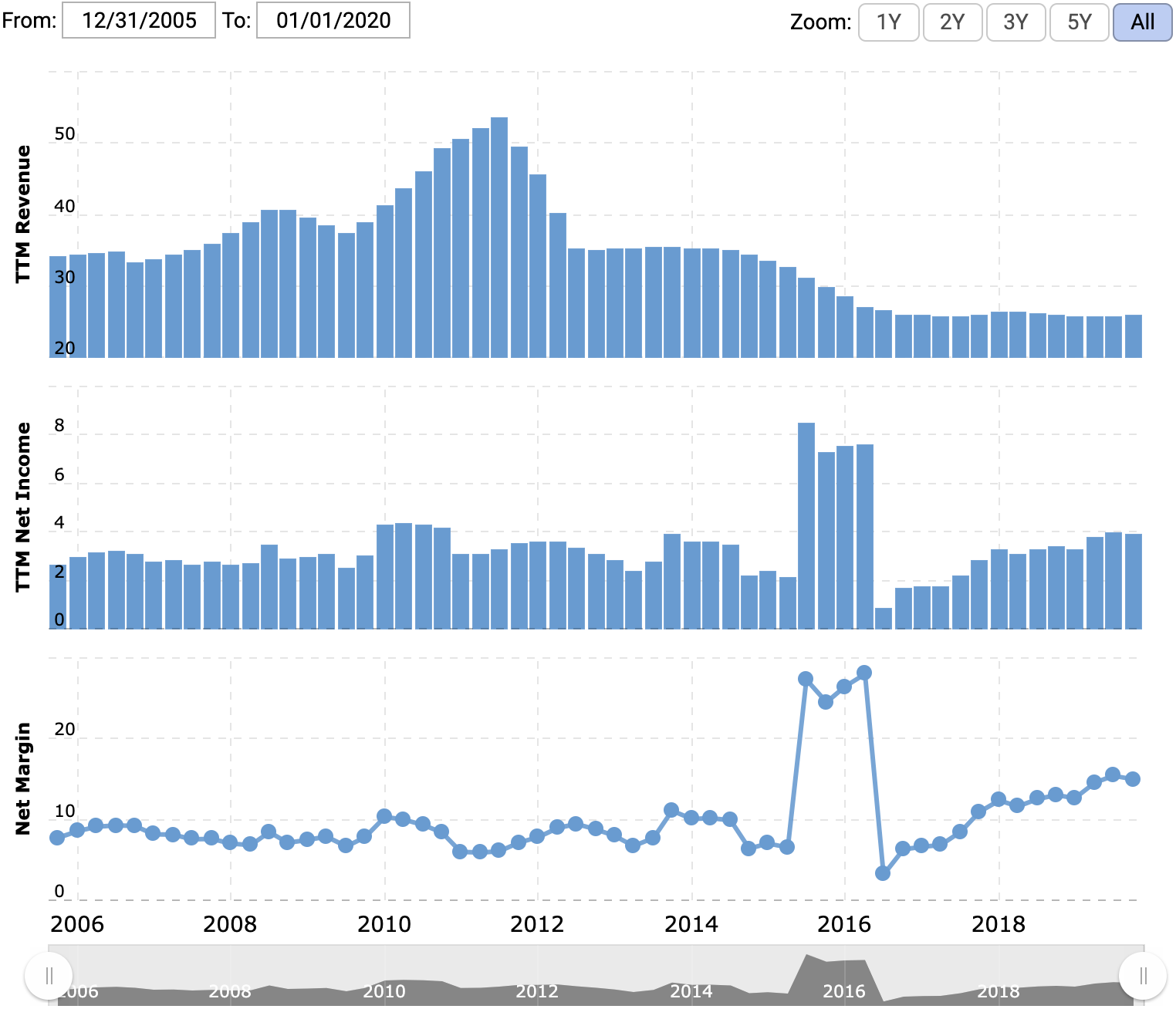

Стагнирующая выручка. Mondelez была бы не так интересна, если бы не нарушения в нормальной работе экономики и потребительской активности. У компании долгие годы падали продажи, что частично продиктовано ростом популярности здорового питания. Но гораздо больший эффект имел рост конкуренции и распространение чужих брендов.

Нынешний скачок продаж и ожидаемый нами рост внимания инвесторов к Mondelez — это не долгосрочный тренд, а сезонный всплеск. Другими словами, это не у Mondelez все супер — это у других компаний все очень плохо.

У руля компании стоят неглупые и способные люди, которые последние годы выжимают все больше прибыли из все меньшего размера выручки. Проблема в том, что нельзя бесконечно наращивать маржинальность.

Проклятие экспортера. Компания большую часть выручки делает за пределами США. Колебания курсов валют могут превратить отличные продажи в не такое большое количество долларов в отчете, как хотелось бы. Еще в бедных странах может снизиться потребление, что снизит продажи Mondelez в них.

Что в итоге

Вечером 28 апреля Mondelez опубликует отчет за минувший квартал. Нет причин считать, что он окажется плохим.

Акции можно взять уже сейчас примерно по 52 $ за штуку. Как бы они ни повели себя в ближайшие дни, в ближайшие 7 месяцев они могут вырасти примерно на 10%. Этому способствует атмосфера на бирже и настроение потребителей.