Инвестидея: MongoDB, потому что дешевле, чем могло бы быть

Сегодня у нас крайне спекулятивная идея: взять акции производителя программного обеспечения MongoDB (NASDAQ: MDB), чтобы заработать на их отскоке после недавнего падения.

Потенциал роста и срок действия: 20% за 14 месяцев; 11% в год на протяжении 15 лет.

Почему акции могут вырасти: они сильно подешевели.

Как действуем: берем сейчас по 270,02 $.

Без гарантий

Наши размышления основаны на анализе бизнеса компании и личном опыте наших инвесторов, но помните: не факт, что инвестидея сработает так, как мы ожидаем. Все, что мы пишем, — это прогнозы и гипотезы, а не призыв к действию. Полагаться на наши размышления или нет — решать вам.

Если хотите первыми узнавать, сработала ли инвестидея, подпишитесь на Т—Ж в «Телеграме»: как только это станет известно, мы сообщим.

И что там с прогнозами автора

Исследования, например вот это и вот это, говорят о том, что точность предсказаний целевых цен невелика. И это нормально: на бирже всегда слишком много неожиданностей и точные прогнозы реализовываются редко. Если бы ситуация была обратная, то фонды на основе компьютерных алгоритмов показывали бы результаты лучше людей, но увы, работают они хуже.

Поэтому мы не пытаемся строить сложные модели. Прогноз доходности в статье — это ожидания автора. Этот прогноз мы указываем для ориентира: как и с инвестидеей в целом, читатели решают сами, стоит доверять автору и ориентироваться на прогноз или нет.

Любим, ценим,

Инвестредакция

На чем компания зарабатывает

Делает платформу для разработчиков. Согласно годовому отчету компании, ее выручка разделяется на два сегмента.

Подписка — 96%. Валовая маржа сегмента — 74% от его выручки. Это подписка на пользование платформой компании. В этом сегменте 47,9% выручки дает облачный сервис баз данных для приложений MongoDB Atlas. Остальные 52,1% — это подписка на другое ПО.

Услуги — 4%. Это услуги по обучению и консультированию. Сегмент глубоко убыточный: убыток тут составляет 27% от выручки.

У компании также есть бесплатные функции — это важно для нашей истории.

Географически выручка компании распределяется так:

- Америки — 61,2%. Здесь 56% выручки компании дают США;

- Европа, Ближний Восток и Африка — 30%, здесь 10% выручки компании дает Великобритания;

- Азиатско-Тихоокеанский регион — 8,8%.

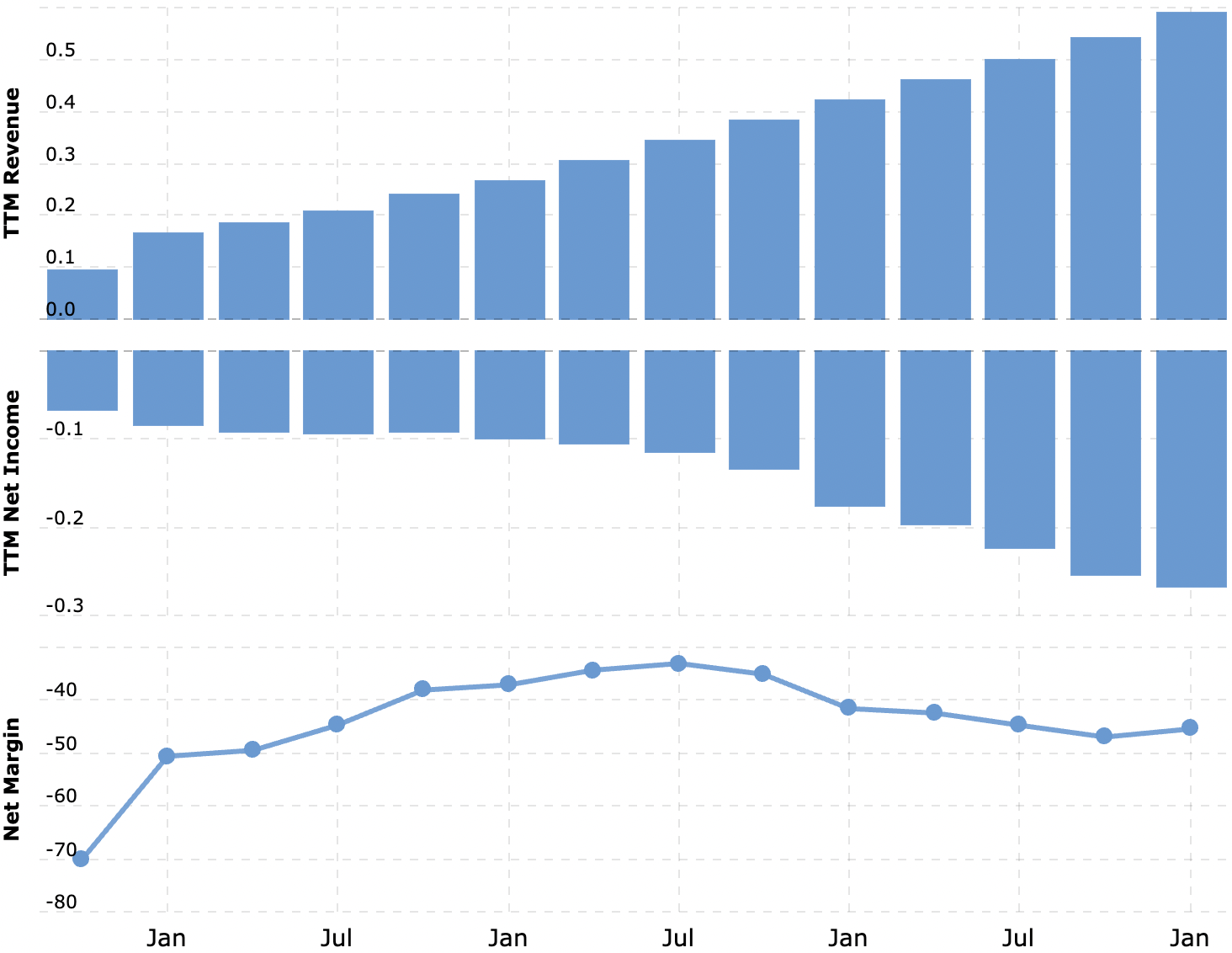

Компания убыточная.

Аргументы в пользу компании

Хорошо упало. В этом году акции компании подешевели почти на 40% из-за очевидной дороговизны — поэтому можно рассчитывать на отскок акций после падения.

Динамика расходов. В идее по Coursera мы говорили о росте расходов американских компаний на ПО и расширение цифровой инфраструктуры в США. Я думаю, что от этого будет хорошо и MongoDB, поскольку ее целевая аудитория в таких условиях будет загружена работой.

Дух старой школы. MongoDB — это широко известная в узких программистских кругах компания. Также она отличается высокими темпами роста выручки — вполне в духе стартапа. Думаю, что сочетание этих двух факторов приведет к росту котировок акций компании: на бирже всегда много тех, кто боится «упустить новый Microsoft». В таком контексте MongoDB выглядит как не самый плохой кандидат на роль нового Microsoft.

И поскольку программистам платят хорошо, а у многих из них нет ни времени, ни желания читать отчетность, я уверен, что немалая часть из них клюнет на знакомое название и инвестирует в эти акции «потому что знаю и верю в эту компанию».

Конкуренция. В сфере баз данных основные конкуренты компании — это Oracle, Microsoft, IBM, SAP и Amazon. И это здорово, потому что это огромные корпорации с бездонными карманами. Это сильно увеличивает вероятность, что MongoDB купит кто-то из них.

Что может помешать

Все равно дорого. Со своей капитализацией 16,52 млрд долларов компания стоит почти как 20% своего целевого рынка — ПО для баз данных. При этом она занимает на нем 0,71% по размерам выручки. Думаю, все согласятся с тем, что это несколько наглая оценка этих акций, — посему стоит быть морально готовыми к волатильности.

Конкуренция и убыточность. Учитывая, что основными конкурентами MongoDB выступают крупные корпорации, а сама она убыточная, очень вероятен вариант, при котором конкуренты начнут ее давить и поставят на грань банкротства, чтобы купить потом гораздо дешевле. Также компания мотивирована заниматься эмиссией новых акций, чтобы финансировать свои операции, — что, конечно, может негативно сказаться на котировках.

Налет стартапности слетает легко. Несмотря на бравые темпы роста выручки, лучшие годы у этой платформы позади. Компания уже давно не получает отраслевых наград, и множеству пользователей достаточно ее бесплатных функций. MongoDB — это решение для мелких контор-стартапов, у которых нет денег на человека, который бы занимался настройкой базы данных, и поэтому они выбирают платные услуги MongoDB. Но как только эти компании вырастают, у них появляются деньги на своего специалиста и платные функции отключают за ненадобностью. Типовой клиент MongoDB — это мелкий стартап, которому нужно доказать инвестору, что технология в надежных руках. Также многие возможности платформы MongoDB переняли ее конкуренты, что снижает возможность покупки компании кем-то крупнее.

Что в итоге

3 июня у компании выходит отчет за этот квартал. Я на самом деле не ожидаю там ничего особенного, но, возможно, ввиду увеличения трат на ПО в США компании что-то и перепадет. В любом случае мы можем взять акции уже сейчас по 270,02 $, а дальше есть два варианта действий:

- дождаться цены 325 $ и продать. Это будет сильно меньше исторического максимума в 422,85 $ в феврале 2021 и вполне достижимый уровень в течение следующих 14 месяцев;

- держать акции в горе и радости следующие 15 лет в ожидании того, что из компании получится новый ИТ-гигант. На длинной дистанции сильно увеличивается вероятность покупки компании кем-то крупнее.