Инвестидея: New Relic, потому что есть потенциал

Сегодня у нас очень спекулятивная идея: взять акции поставщика решений в сфере облачных вычислений New Relic (NYSE: NEWR) после недавнего падения, чтобы заработать на отскоке акций.

Потенциал роста и срок действия: 24% за 20 месяцев; 10% в год на протяжении 15 лет.

Почему акции могут вырасти: недавно они хорошо упали, а сектор у компании вполне перспективный, так что ждем отскока.

Как действуем: берем акции сейчас по 61,94 $.

Без гарантий

Наши размышления основаны на анализе бизнеса компании и личном опыте наших инвесторов, но помните: не факт, что инвестидея сработает так, как мы ожидаем. Все, что мы пишем, — это прогнозы и гипотезы, а не призыв к действию. Полагаться на наши размышления или нет — решать вам.

Если хотите первыми узнавать, сработала ли инвестидея, подпишитесь на Т—Ж в «Телеграме»: как только это станет известно, мы сообщим.

И что там с прогнозами автора

Исследования, например вот это и вот это, говорят о том, что точность предсказаний целевых цен невелика. И это нормально: на бирже всегда слишком много неожиданностей и точные прогнозы реализовываются редко. Если бы ситуация была обратная, то фонды на основе компьютерных алгоритмов показывали бы результаты лучше людей, но увы, работают они хуже.

Поэтому мы не пытаемся строить сложные модели. Прогноз доходности в статье — это ожидания автора. Этот прогноз мы указываем для ориентира: как и с инвестидеей в целом, читатели решают сами, стоит доверять автору и ориентироваться на прогноз или нет.

Любим, ценим,

Инвестредакция

На чем компания зарабатывает

Это облачная платформа для мониторинга работы приложений. Программное обеспечение NEWR собирает данные о функционировании приложений и анализирует их — на основе чего разработчики могут понять, что нужно исправить и надо ли вообще что-то исправлять.

Собственно, это все, что можно сказать о бизнесе компании: ее годовой отчет небогат на подробности. Практически весь бизнес компании до недавних пор основывался на клиентской подписке.

Географически распределение выручки выглядит так: 69,69% — США, 16,45% — Европа, Ближний Восток и Африка, 8,47% — Азиатско-Тихоокеанский регион, 5,39% дают другие регионы.

Аргументы в пользу компании

«Докупаем и фиксируем прибыль». Акции компании сильно упали в феврале из-за перехода на новую модель оплаты. С июля 2020 NEWR использует модель оплаты не по подписке: теперь компания не требует с клиентов оплату вперед, а берет деньги с них по мере использования различных функций и объемов трафика — примерно как операторы сотовой связи. Инвесторы, очевидно, испугались сложностей перехода с подписной модели на модель потребления — и потому акции упали. Но данные самой NEWR говорят о том, что ее клиенты со временем наращивают потребление трафика и услуг. Поэтому возможно, что через некоторое время мы увидим рост выручки и постепенный рост рентабельности бизнеса компании, на что инвесторы должны будут отреагировать покупкой акций.

Стандартные слова про перспективный сектор. Облачные вычисления — это растущий сектор, который воспринимается многими инвесторами как крайне перспективный. Пандемия и перевод значительной части активности в онлайн сделали «облака» еще более перспективными. Учитывая небольшую капитализацию NEWR — около 4 млрд долларов, — весьма велика вероятность, что котировки накачают розничные инвесторы, которые с радостью покупают все яркое и блестящее. Тем более что перспективы роста выручки у компании действительно неплохие.

Компанию могут купить. Кроме того, что у компании небольшая капитализация, у нее рациональный бизнес. Если внимательно посмотреть отчетность, то можно увидеть, что основной виновник убытков — это отдел продаж и продвижения, расходы которого составляют 67,3% от валовой прибыли. Также есть расходы на управление — почти 20% от валовой прибыли.

При этом показатели удержания выручки у NEWR составляют 108% — из имеющейся клиентской базы получается выжимать денег достаточно для того, чтобы компенсировать отток пользователей. А это значит, что компании не нужно так убиваться, чтобы найти новых клиентов.

С точки зрения какой-нибудь Microsoft было бы интересно купить NEWR и кардинально порезать расходы, отдав маркетинговые функции своим специалистам, — и получить вполне себе маржинальный бизнес. Покупка NEWR для Microsoft уж точно будет разумнее приобретения Pinterest за несравнимо большие деньги.

Показатели удержания выручки компании в процентах от выручки, извлекаемой из текущей клиентской базы

| 2 квартал 2020 | 112% |

| 3 квартал 2020 | 109% |

| 4 квартал 2020 | 116% |

| 1 квартал 2021 | 100% |

| 2 квартал 2021 | 98% |

| 3 квартал 2021 | 108% |

Что может помешать

Что, если истерики инвесторов оправданны? Есть некоторая вероятность того, что переход NEWR от подписной модели к прямой плате за объем потребленных услуг может не привести к улучшению финансовых показателей. Все-таки подписка — это более-менее прогнозируемый денежный поток, а вот прямая плата за потребление — это «как потопаешь, так и полопаешь».

Возможно, компании придется напрягаться больше обычного, чтобы удерживать клиентов. В презентации, касающейся перехода на новую модель оплаты, NEWR очень много говорит о том, как ей важно настроить модель платы за потребленный объем услуг, потому что это «более честно по отношению к клиенту». Но может так получиться, что новая модель приведет к росту расходов и еще большим убыткам, — вряд ли инвесторы хорошо на это отреагируют. Хотя, конечно, как показал 2020 год, на бирже возможно вообще все.

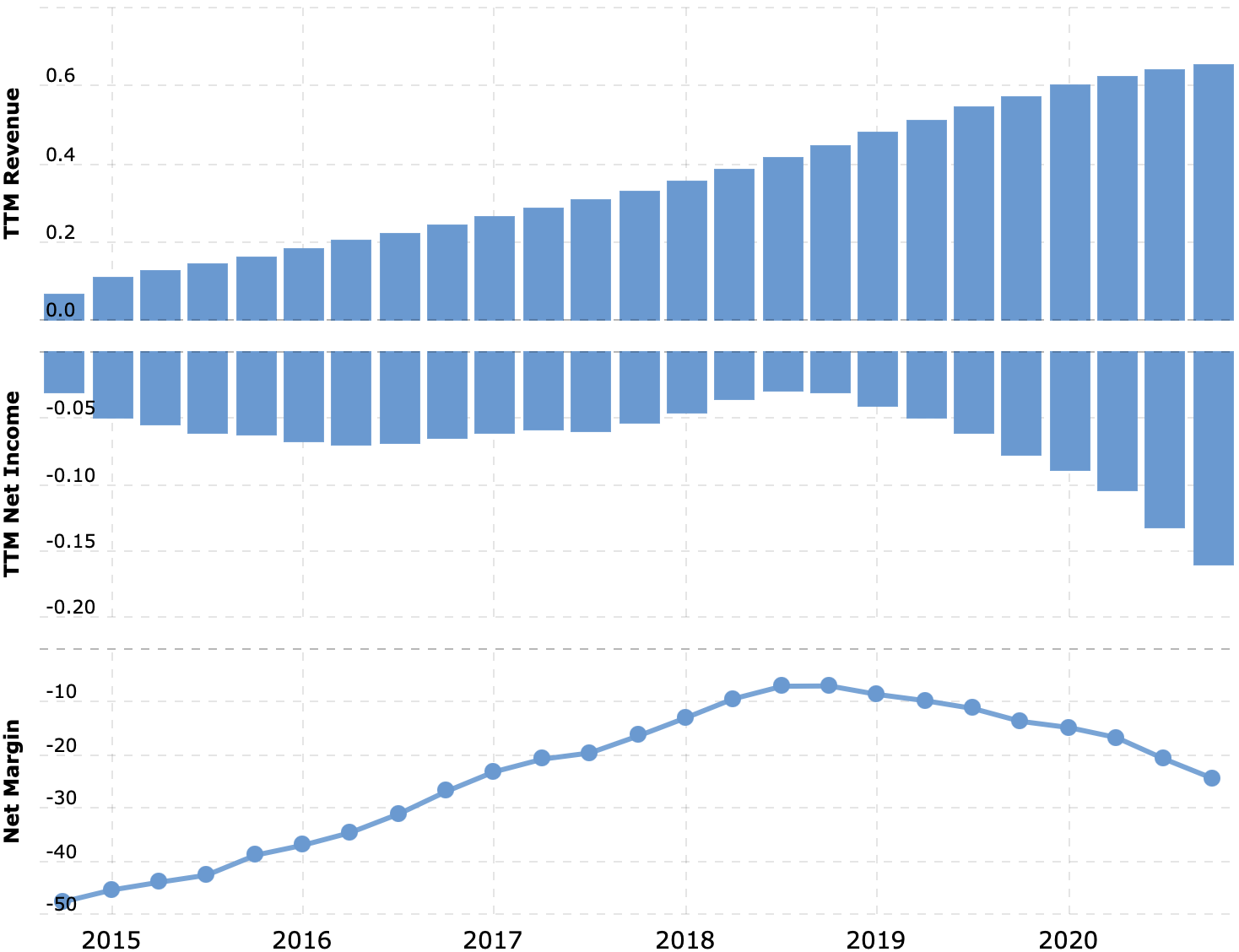

Бич убыточных компаний. Компания все еще убыточна, и неизвестно, когда станет прибыльной и станет ли вообще. А это, конечно, гарантирует волатильность этих акций.

Бухгалтерия. Согласно последнему отчету, у NEWR 900,9 млн долларов задолженностей, из которых 384,638 млн нужно закрыть в течение года. В распоряжении компании примерно 354,92 млн долларов. Правда, у нее есть еще больше 500 млн долларов в разных краткосрочных вложениях, так что, скорее всего, срочные долги она закроет из этих денег.

Но не будем забывать о том, что операции компании убыточны и ей надо искать дополнительные источники финансирования. Скорее всего, NEWR будет выпускать новые акции, что, очень вероятно, приведет к падению котировок. В отношении NEWR у инвесторов уже сложился некоторый скепсис, связанный с переходом на новую модель оплаты, так что предложение может в этом случае превысить спрос. Конечно, допэмиссия может пройти успешно — но гарантии нет.

Конкуренты. Аналогичные решения в смежных сферах предлагают и другие компании. В частности: Microsoft, Google, IBM, Broadcom, Cisco, Dynatrace и Splunk. Наличие столь сильных конкурентов будет препятствовать росту маржинальности бизнеса NEWR.

Что в итоге

Берем акции сейчас по 61,94 $ и дальше ждем, пока они отрастут до 77 $, — это заметно меньше, чем 80 $, которые за них просили до февральского падения, и сильно меньше исторических максимумов — 111 $ в 2018. Есть вероятность, что нужного нам уровня акции достигнут за следующие 20 месяцев. Скорее всего, это произойдет гораздо быстрее, но все же оставим пространство для неожиданностей.

Есть еще вариант инвестировать на долгий срок — на протяжении 15 лет. В этом случае нужно будет держать акции в горе и радости, но на длинной дистанции возрастает вероятность покупки компании кем-то крупнее.