Инвестидея: Nutanix, потому что новые облака

Сегодня у нас очень спекулятивная идея: взять акции облачного бизнеса Nutanix (NASDAQ: NTNX), дабы заработать на отскоке этих акций после сильного падения.

Потенциал роста и срок действия: 25,5% за 14 месяцев; 51% за 3 года; 10% годовых в течение 15 лет.

Почему акции могут вырасти: потому что акции сильно упали и компанию могут купить.

Как действуем: можно взять акции по 26,98 $.

При создании материала использовались источники, недоступные пользователям из РФ.

На чем компания зарабатывает

Nutanix — это облачная платформа для предприятий, предлагающая различные решения в этой сфере. Отчет компании полон технических подробностей, но тот, кому листать отчет лень, может посмотреть видео на YouTube-канале компании.

Выручка ее разделяется следующим образом:

- Товары — 50,6%. ПО самой компании. Валовая маржа сегмента — 92,2% от его выручки.

- Услуги — 49,4%. Обслуживание и техподдержка. Валовая маржа сегмента — 65,6% от его выручки.

По типам товаров и услуг выручка делится так:

- Подписка — 89,18%.

- Лицензия на использование ПО — 5,11%. Это право на постоянное использование ПО компании. Доля этого сегмента постоянно уменьшается.

- Железо — 0,44%. Устройства под брендом компании, которые на аутсорсе для нее производят другие предприятия. Продажи в этом сегменте постоянно падают.

- Профессиональные услуги — 5,27%. Услуги по установке и оптимизации ПО компании.

Выручка по странам и регионам:

- США — 54,37%.

- Европа, Ближний Восток и Африка — 23%.

- Страны Азии — 18,69%.

- Неназванные страны в Америках — 3,94%.

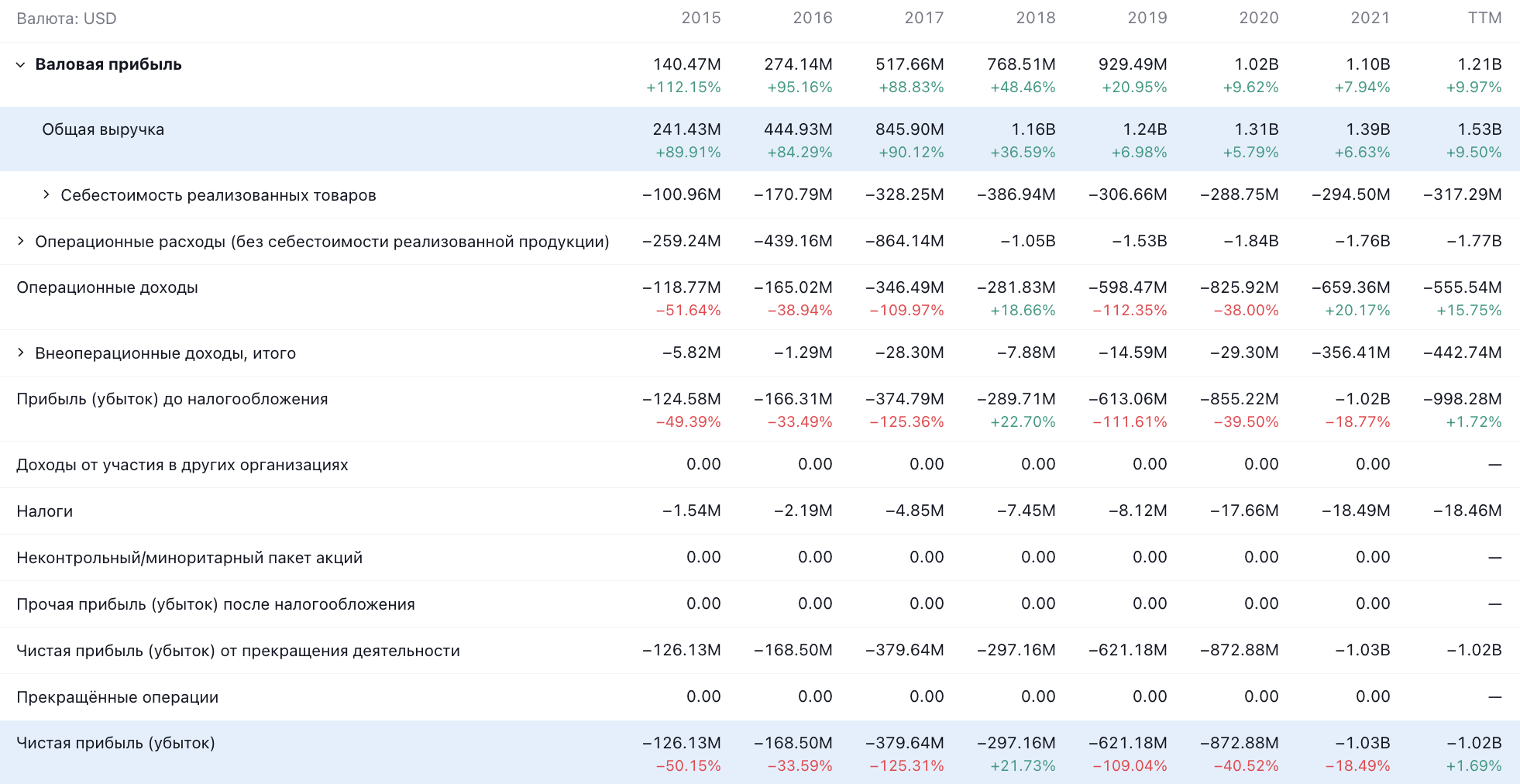

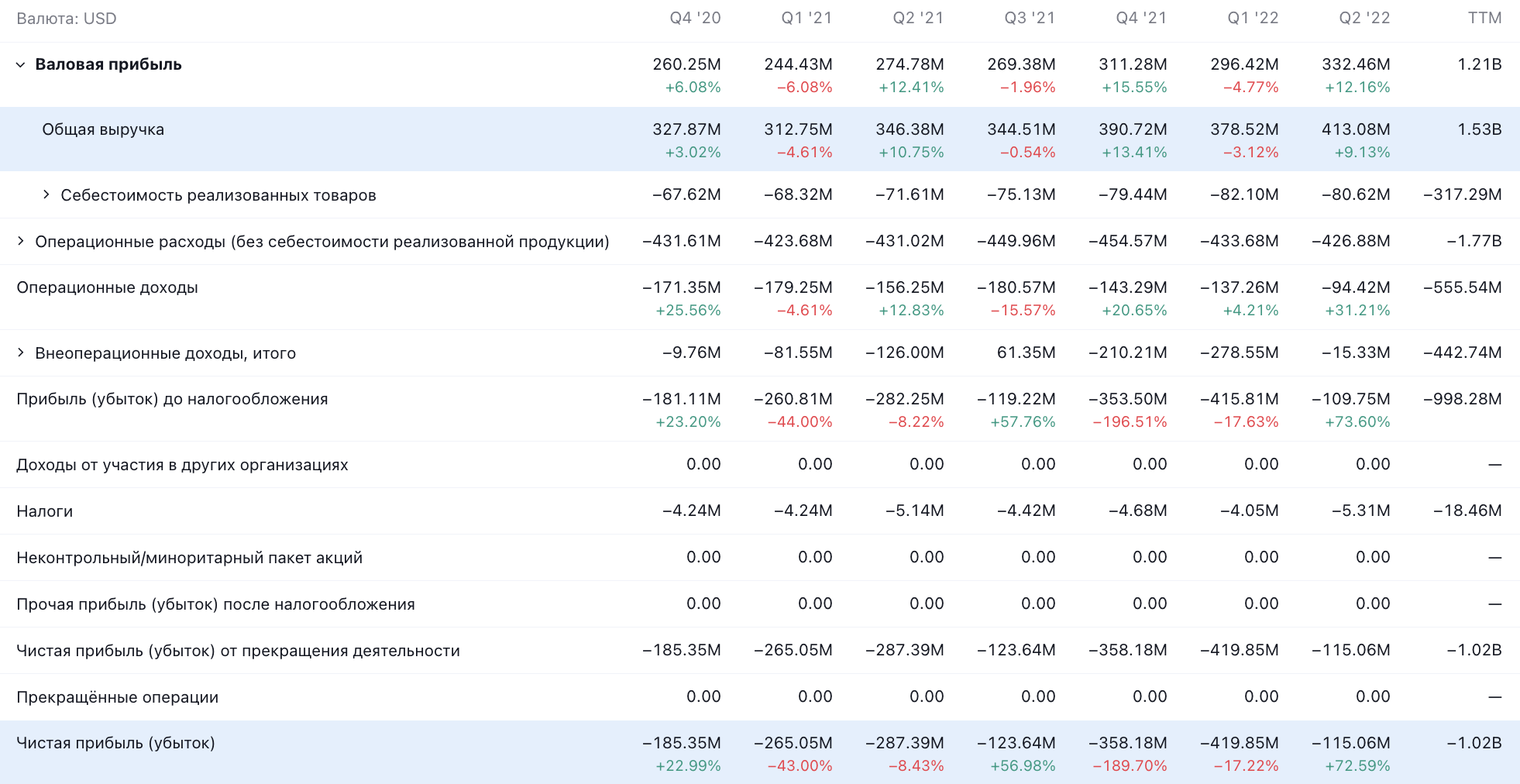

Согласно древнему и прекрасному ИТ-обычаю, компания убыточна.

Аргументы в пользу компании

Упало. Акции компании сильно упали с сентября 2021: с 41 до 26,98 $. Думаю, что это дает нам возможность заработать на отскоке этих акций.

«Из хорошей семьи». Компания работает в растущем и крайне перспективном секторе облачных вычислений, что уже само по себе будет способствовать росту ее финансовых показателей и вниманию инвесторов.

Причин считать, что рост облачного сектора затормозится в ближайшие лет 10, пока нет. Помешать этому может разве что политическая воля людей, принимающих решения в форме формального или негласного запрета на цифровизацию бизнес-активности.

Но логика происходящих на наших глазах процессов пока говорит о том, что переход в «цифру» будет лишь усиливаться даже без пандемии и нагрузка на вычислительные мощности будет расти пропорционально количеству задач, которые должны будут решать поставщики решений типа Nutanix.

Недорого. У компании P / S около 3,43, что по ИТ-меркам очень и очень мало.

Размер. Учитывая небольшую капитализацию компании в 5,97 млрд, ее акции будут восприимчивы к притоку инвесторов.

Есть потенциал. Нужно сказать, что итоговая маржа компании — минус 66,66% от выручки — выглядит слишком плохо даже по меркам ИТ. Но изучение отчетности Nutanix дает некоторую надежду.

У нее огромная валовая маржа — почти 79,08% от ее выручки. Главный виновник убытков — отдел продаж и маркетинга, пожирающий 78,6% выручки. В немалой степени это вызвано большими тратами компании по переходу на подписную модель бизнеса и крупными тратами на стимулирование отдела продаж. Со временем эти убытки начнут падать, поскольку такие же усилия для удержания имеющихся клиентов прикладывать уже не придется, — зато они будут генерировать большой и стабильный поток выручки и прибыли через какое-то время.

Nutanix находится в переходном состоянии, но переход этот почти завершен: еще два года назад подписки давали около 50% выручки компании. Думаю, что в обозримой перспективе мы увидим плоды усилий менеджмента Nutanix и инвесторы по достоинству оценят эти акции.

Могут купить. Почти 41,2% от выручки компания тратит на НИОКР, да и сама ее технология очень востребованна. Нынче на рынке облачных технологий происходит гонка вооружений. Диспозиция там примерно такая.

На рынке доминирует Amazon, для которого подразделение облачных вычислений AWS — это главный источник прибыли. За счет этого подразделения финансируются приоритетные для менеджмента самой Amazon прожекты в низкомаржинальной и почти убыточной розничной сфере.

В затылок Amazon дышит Microsoft, у которой облачное подразделение — это локомотив развития всей компании. Благодаря ему получается спонсировать расширение Microsoft в других сферах, например в играх.

Активно развивают свои убыточные облачные подразделения Google и Alibaba. Для первой это возможность диверсифицировать свой чрезмерно зависящий от рекламы бизнес, который сейчас находится под прицелом регуляторов. Для второй это важно с точки зрения развития экосистемы Alibaba.

Все стороны тратят колоссальные деньги на развитие своих облачных подразделений, и, принимая во внимание все, что мы сказали выше, Nutanix может купить какая-то из крупных компаний. Ну или она станет стратегическим партнером кого-то из них и ее акции улетят в стратосферу от таких новостей.

Еще есть вероятность, что ее купит какой-нибудь частный фонд.

Что может помешать

Концентрация. Большая часть продаж компании приходится на партнерские каналы. На трех неназванных партнеров у Nutanix приходится большая часть продаж: 32, 15 и 10%. Изменение отношений с кем-то из них может сильно ударить по отчетности.

Бухгалтерия. У компании огромная сумма задолженностей: 3,041 млрд, из которых 1,127 млрд нужно погасить в течение года. Денег в распоряжении компании не так много: 400,749 млн на счетах плюс 159,938 млн задолженностей контрагентов.

Правда, еще есть 891 млн «краткосрочных инвестиций», но не факт, что компания сможет вывести деньги без потерь. В любом случае долгов у компании много, и это будет отпугивать часть инвесторов в связи с ростом ставок и увеличением стоимости займов.

Убыточность. Отсутствие прибыли будет гарантировать волатильность этих акций, что в сочетании с большими долгами очень увеличивает риски банкротства компании. Это будет стимулировать эмиссию новых акций и может привести к падению стоимости имеющихся, если на новые не будет достаточного спроса.

Есть нюанс. Из массы задолженностей компании 1,126 млрд — это конвертируемые облигации, которые держатели могут превратить в долю в самой компании. Доля эта появляется путем создания новых акций, что влечет за собой размытие долей других акционеров. Учитывая небольшую капитализацию Nutanix в 6 млрд долларов, конвертация хотя бы части этого долга может вызвать серьезное падение акций.

Что в итоге

Берем акции сейчас по 26,98 $. А дальше есть три варианта действий:

- ждем роста акций до 34 $. Думаю, этого уровня мы достигнем за следующие 14 месяцев;

- держать до возвращения акций к уровню 41 $. Тут лучше ориентироваться на три года ожидания;

- держать акции следующие 15 лет в горе и радости.

Учитывая, что идея рискованная, не трогайте эти акции, если не готовы терпеть волатильность.