Инвестидея: Nvidia, потому что технологии будущего

Nvidia — лидер на рынке производства графических процессоров (GPU). Компании из быстрорастущих отраслей используют продукцию Nvidia в своих разработках: компьютерах, облачных серверах, дата-центрах, шлемах виртуальной реальности, автономных автомобилях. В долгосрочной перспективе у Nvidia есть потенциал для кратного роста, если компания сохранит лидирующие позиции на ключевых для нее рынках.

Потенциал роста: 20—25% годовых в долларах.

Срок действия: от нескольких месяцев до 5 лет.

Почему компания может вырасти: рынки, на которых работает Nvidia, будут почти гарантированно расти быстрыми темпами еще много лет, и на текущий момент у компании значительное технологическое преимущество перед конкурентами.

Без гарантий

Наши размышления основаны на анализе бизнеса компании и личном опыте наших инвесторов, но помните: не факт, что инвестидея сработает так, как мы ожидаем. Все, что мы пишем, — это прогнозы и гипотезы, а не инструкции к действию. Полагаться на наши размышления или нет — решать вам.

Любим, ценим,

Инвестредакция

На чем зарабатывает компания

Чтобы понять перспективы бизнеса Nvidia, нужно сначала разобраться в продукте, который она производит. Это графические процессоры — чипы, которые обрабатывают вычисления и создают изображения на компьютере, ноутбуке, смартфоне и игровых консолях.

Если сложить вместе потенциальный объем рынков, где будут востребованы графические процессоры, получится около 80 млрд долларов к 2024 году и 103 млрд к 2026 году. Благодаря росту рынка бизнес Nvidia может кратно вырасти за семь лет. Есть не так много отраслей, которые могут ежегодно расти на 30% с учетом сложного процента.

Я разберу подробно каждый сегмент и оценю перспективы рынка.

Графические процессоры в видеоиграх

Изначально процессоры разрабатывались для работы с компьютерной графикой: невозможно играть в современные видеоигры без видеокарты с графическим процессором — без нее компьютер не сможет выдавать графику в высоком разрешении.

Видеокарты обрабатывают графику намного быстрее, чем основной процессор компьютера, который заточен под другие задачи. Я коротко опишу технические детали процесса и чуть позже объясню, почему это важно для понимания перспектив бизнеса Nvidia.

Для обработки графики процессору необходимо быстро перемножать большое количество матриц с различными числами, которые соответствуют пикселям на экране, в противном случае картинка будет показываться в плохом разрешении или тормозить.

Перемножение матриц — простая операция, ее можно разделить на большое количество подзадач и выполнять их параллельно. И для этого идеально подходят графические процессоры. Nvidia — безусловный лидер на рынке игровых видеокарт для персональных компьютеров с долей в 70—80%.

Единственный конкурент Nvidia на этом рынке — AMD, которая производит в основном более дешевые и менее производительные видеокарты. На рынке игровых консолей ситуация чуть сложней: Nvidia разрабатывает графические процессоры для Microsoft Xbox и Nintendo Switch, а AMD — для Sony PlayStation.

Аналитики Newzoo прогнозируют темпы роста рынка игр на уровне 11% годовых, но он будет происходить преимущественно за счет мобильных игр, а сегменты игр для компьютеров и консолей, на которые заточена продукция Nvidia, будут расти намного медленнее. В то же время уже появились другие рынки, на которых выручка Nvidia может кратно вырасти.

Нейронные сети и облачные вычисления

Технология параллельных вычислений с помощью перемножения матриц оказалась востребованной для тренировки нейронных сетей.

Нейронные сети — наиболее популярный инструмент в рамках области, которую описывают широким термином «искусственный интеллект», или AI.

Нейронные сети научились обыгрывать человека в игру в го, что раньше казалось невозможным, так как количество потенциальных позиций в игре больше, чем количество атомов во Вселенной, и найти оптимальный следующий ход нельзя простым перебором вариантов, как, например, в шахматах. Нейронные сети Яндекса пишут стихи и рэп. В Китае ловят преступников с помощью камер, распознающих лица.

Чтобы нейронная сеть научилась выполнять сложную задачу, нужно три элемента: данные, алгоритм и вычислительные мощности. Данные — набор исходных вводных: текст, изображение, статистика и другая информация, на основе которой обучается нейронная сеть.

Данные переводятся в числовой формат и прогоняются через специальные алгоритмы, которые находят закономерности и в результате учатся, например, распознавать лица людей. Алгоритмы используют перемножение огромного количества матриц с числами по определенным правилам — для этого отлично подходят графические процессоры Nvidia.

Nvidia разработала специальную линейку графических процессоров для тренировки нейронных сетей и подобных вычислений. Линейка составляет основу сегмента data centers, которая приносит компании почти 30% выручки. Клиенты Nvidia в этом сегменте: Amazon, Microsoft, Google, Alibaba и много других компаний, которые используют подобные вычисления для собственных нужд или предоставляют их как услуги клиентам облачных сервисов вроде AWS или Azure.

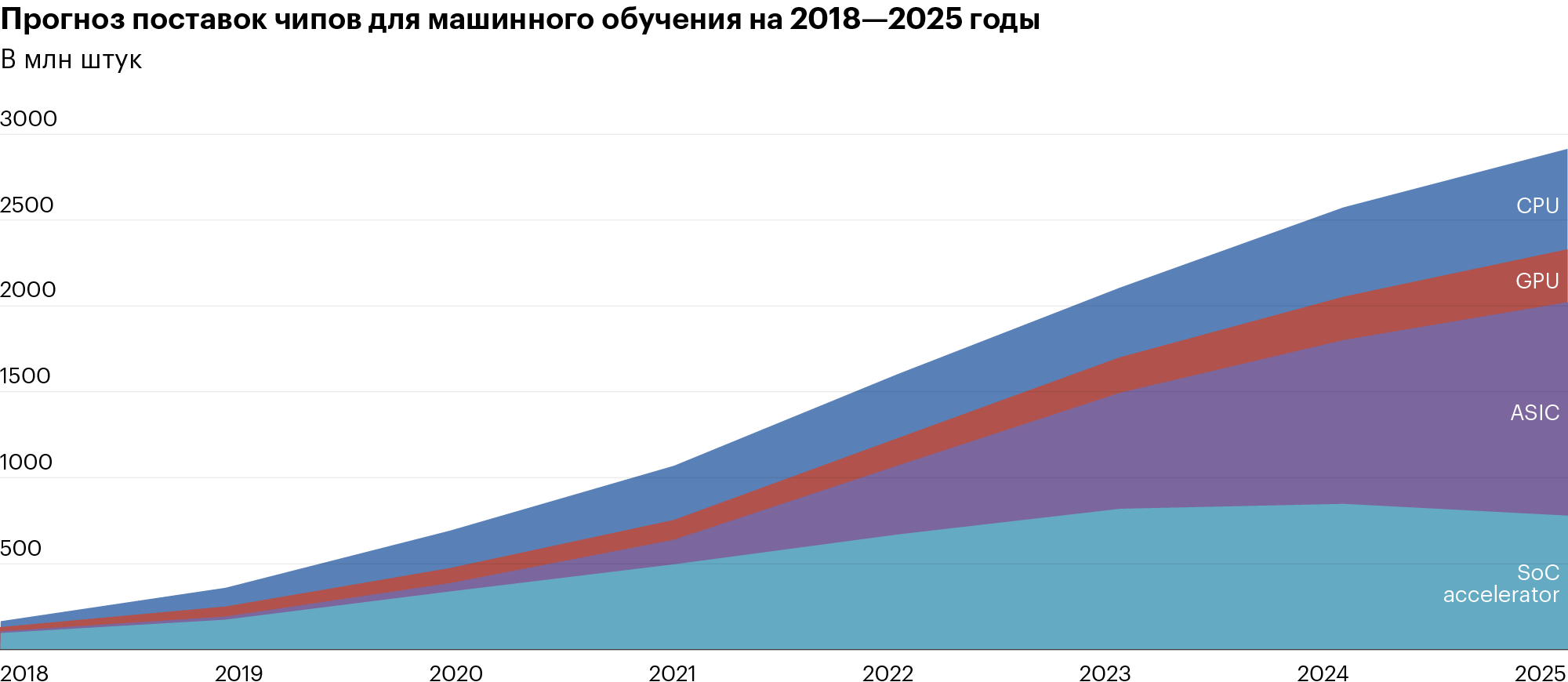

Я считаю, что использование графических процессоров для обучения нейронных сетей и других подобных вычислений будет важным драйвером для бизнеса Nvidia. По прогнозам аналитиков Tractica, потребность в графических процессорах для тренировки нейронных сетей вырастет с 3 млрд долларов в 2018 году до 10 млрд долларов в 2025 году, и почти 100% этого рынка сейчас занимает Nvidia. При этом выручка всей компании — 10 млрд долларов.

Также недавно Nvidia объявила о приобретении компании Mellanox за 6,9 млрд долларов, чтобы усилить сегмент оборудования для дата-центров, — сделка будет закрыта в течение 2019 года. Mellanox разрабатывает сетевое оборудование для дата-центров, которое обеспечивает быструю передачу данных между устройствами: сетевые адаптеры, коммутаторы и кабели. Mellanox — лидер в своей отрасли. Покупка Mellanox позволит Nvidia создавать более комплексные решения в рамках сегмента data centers и может стать дополнительным драйвером для его роста.

Виртуальная и дополненная реальность

Виртуальная (VR) и дополненная (AR) реальность — это пока небольшие рынки в основном для гиков, но ситуация постепенно меняется.

В течение 3—4 лет у Nvidia может появиться новый рынок почти с таким же объемом, как текущий рынок оборудования для компьютерного гейминга, который составляет около $35 млрд долларов.

Хотя подобные прогнозы роста часто бывают ошибочными в большую или меньшую сторону, рынок VR / AR, безусловно, будет расти и станет многомиллиардной индустрией в будущем — вопрос лишь в том, как быстро.

Например, Goldman Sachs более консервативен в своих оценках: общий рынок виртуальной и дополненной реальности вырастет до 80 млрд долларов к 2025 году. Это тоже неплохо для Nvidia.

Самоуправляемые автомобили и прочие устройства

Это огромный рынок, который, по прогнозам Allied Market Research, вырастет до 556 млрд долларов. Один из наиболее важных элементов автономных автомобилей — процессор, который обрабатывает информацию об окружающем мире с видеокамер и других датчиков с помощью нейронных сетей и принимает решения о необходимых действиях автомобиля.

Nvidia производит такие процессоры и уже сотрудничает с Volkswagen, Daimler, Toyota, Volvo и другими автопроизводителями. Выручка сегмента составляет 700 млн долларов, хотя на дорогах еще нет самоуправляемых авто.

Графические процессоры также используют в специальной технике: производитель строительной техники Komatsu использует процессоры Nvidia для автоматизации процессов. Производитель тракторов John Deere оптимизирует использование удобрений с помощью технологий Nvidia. Крупнейший производитель дронов DJI тоже использует графические процессоры Nvidia.

Все, что можно автоматизировать в транспорте, будет автоматизировано. Для обработки внешних данных потребуется быстрая вычислительная техника. Лучшие решения предлагает Nvidia.

Интернет вещей

Этот достаточно абстрактный термин объединяет все устройства, которые могут взаимодействовать между собой и с окружающим миром: от промышленных роботов на заводах до систем домашнего видеонаблюдения. По прогнозам Wiseguyreports.com, рынок интернета вещей вырастет с 31 млрд в 2016 году до 158 млрд долларов в 2024 году. Техника станет более умной и будет обрабатывать больше визуальной информации с помощью машинного обучения и других технологий.

Nvidia сотрудничает с производителями промышленных роботов, один из клиентов — лидер рынка Fanuc. В облачном сервисе Microsoft — Azure IoT Edge — скоро появятся решения от Nvidia по видеоаналитике.

Большинство современных процессоров построено на патентах компании ARM. Nvidia сотрудничает с ARM, чтобы предоставить решения для интернета вещей. Потенциально оценить рынок сложно. Я сделаю безопасную, консервативную оценку — миллиарды долларов.

Почему акции Nvidia сильно упали и когда их стоит покупать

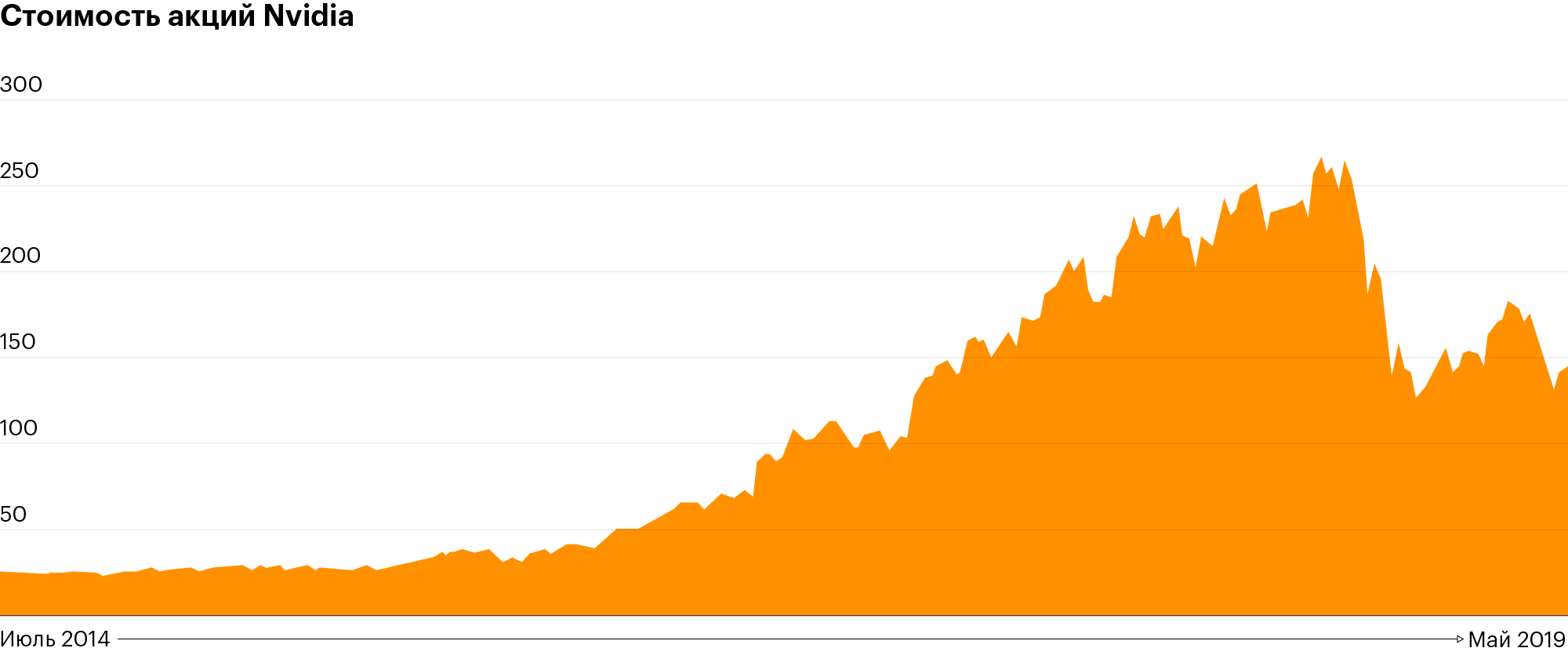

Акции Nvidia с 2014 по сентябрь 2018 года выросли на 1338%, а затем упали в два раза из-за нескольких факторов:

- Общая коррекция американского рынка, и особенно технологического сектора, в конце 2018 года. Акции Nvidia имеют более высокую волатильность по сравнению с рынком в целом, что характерно для растущих компаний.

- Власти США развязали торговую войну с Китаем. Почти четверть выручки Nvidia связана с китайским рынком, из-за этого котировки просели еще сильнее.

- Произошел спад продаж игровых видеокарт. В 2017 году продажи сильно росли из-за людей, которые использовали их для майнинга криптовалют. В 2018 году криптовалюты сильно упали и люди начали продавать купленные ранее видеокарты на вторичном рынке, что временно снизило спрос на новые карты. Но эффект от наполнения вторичного рынка уже сходит на нет и должен закончиться в течение одного-двух кварталов.

- Выручка в сегменте продаж графических процессоров для дата-центров незначительно уменьшилась после сильного роста — это также временное явление, которое отразилось на всех компаниях в этой сфере, но инвесторы негативно воспринимают такую динамику.

Таким образом, Nvidia — быстрорастущий бизнес, но из-за ряда факторов выручка показывает негативную динамику в последние несколько кварталов. Сейчас цена акций вдвое ниже пиковых значений в сентябре 2018 года. В краткосрочной перспективе риски остаются: неизвестно, чем закончатся торговые переговоры между США и Китаем. Но мне кажется, что краткосрочные негативные факторы инвесторы уже учли и заложили в текущую цену акций. В долгосрочной же перспективе у Nvidia огромный потенциал.

Риск: растущая конкуренция

Nvidia — почти монополист на своих рынках. Почти все рынки будут расти минимум на 30% в год. Другие компании тоже хотят заработать на растущих рынках и собираются создавать собственные продукты.

Самый серьезный конкурент — Intel, крупнейший производитель процессоров в мире. Компания планирует представить собственные графические процессоры приблизительно в 2020 году. Технические характеристики и цены пока неизвестны, но компания усилит конкуренцию.

Intel также разрабатывает собственные процессоры для автомобилей, дронов, устройств для интернета вещей и других отраслей. В сегменте оборудования для дата-центров продажи Intel сейчас кратно выше, чем у Nvidia. Intel превосходит Nvidia по выручке в семь раз — у компании больше ресурсов, чтобы позволить себе ошибаться и вести ценовые войны с конкурентами. Конкуренция с Intel — значимый риск.

В сегменте дата-центров основная угроза для Nvidia исходит в основном не от продукции конкурентов, а от другого типа оборудования. ASIC, или application-specific integrated circuit, — узкоспециализированное оборудование, заточенное под определенную узкую задачу. Эта задача задается на этапе проектирования, например обучение нейронных сетей по определенным правилам, и не может меняться или корректироваться в процессе работы. Такое оборудование бесполезно для других применений, но в рамках своей специализации имеет намного более высокую производительность, чем графические процессоры.

Google уже выпустил собственное оборудование для обучения нейронных сетей. Amazon недавно также представил собственный чип. Хотя подобные разработки не могут полностью заменить графические процессоры Nvidia и обе компании продолжают их покупать, по прогнозам, доля вычислений с помощью ASIC будет быстро расти и может отъедать часть рынка у Nvidia.

В сегменте процессоров для автомобилей и других устройств также значительная конкуренция. Свои процессоры разрабатывает Qualcomm, а Tesla недавно заменила процессоры Nvidia на собственные. Также существует большое количество стартапов, которые разрабатывают новые типы процессоров для автомобилей и других отраслей.

В срок до двух лет бизнес Nvidia защищен от конкуренции. Разработка процессоров — сложный, долгий и дорогой процесс. Для понимания: на разработку линейки процессоров Xavier для автономных автомобилей Nvidia потратила 4 года и 2 млрд долларов. Над продуктом работало две тысячи инженеров.

Вдобавок к процессорам Nvidia уже много лет разрабатывает собственную программно-аппаратную архитектуру CUDA. Многие программы, использующие графические процессоры, разрабатываются специально для работы с CUDA — точно так же, как мобильные приложения разрабатываются специально под iOS или Android. Это важно, так как конкурентам кроме самих процессоров будет необходимо разработать еще и сложный софт, чтобы потеснить Nvidia, — и это тоже весьма непростая задача.

С другой стороны, технологии развиваются быстро, и возможно, условный Intel или небольшие стартапы представят более совершенные продукты и потеснят с рынка Nvidia.

Итого

Nvidia имеет большой долгосрочный потенциал: графические процессоры используют в большинстве глобальных технологических трендов, которые требуют обработки данных. Решения компании в настоящий момент превосходят продукцию конкурентов в большинстве сегментов. Но потенциал целевых рынков в любом случае настолько большой, что места хватит сразу нескольким крупным игрокам, одним из которых, с большой вероятностью, станет Nvidia.

Акции компании упали почти вдвое с пиковых уровней в 2018 году из-за временного снижения показателей и общей нестабильности на рынках. Сейчас, может быть, хорошая точка для покупки акций: вероятно, инвесторы уже учли основные негативные события, связанные с бизнесом компании.

Идея долгосрочная — основной эффект от роста бизнеса стоит ждать в срок 3—5 лет.