Инвестидея: ON Semiconductor, потому что the game is ON

Сегодня у нас спекулятивная идея: взять производителя полупроводников ON Semiconductor (NASDAQ: ON), чтобы заработать на большом спросе в этой сфере.

Потенциал роста и срок действия: 13% за 14 месяцев.

Почему акции могут вырасти: спрос на полупроводники.

Как действуем: берем акции сейчас по 36,87 $.

Без гарантий

Наши размышления основаны на анализе бизнеса компании и личном опыте наших инвесторов, но помните: не факт, что инвестидея сработает так, как мы ожидаем. Все, что мы пишем, — это прогнозы и гипотезы, а не призыв к действию. Полагаться на наши размышления или нет — решать вам.

Если хотите первыми узнавать, сработала ли инвестидея, подпишитесь на Т—Ж в «Телеграме»: как только это станет известно, мы сообщим.

И что там с прогнозами автора

Исследования, например вот это и вот это, говорят о том, что точность предсказаний целевых цен невелика. И это нормально: на бирже всегда слишком много неожиданностей и точные прогнозы реализовываются редко. Если бы ситуация была обратная, то фонды на основе компьютерных алгоритмов показывали бы результаты лучше людей, но увы, работают они хуже.

Поэтому мы не пытаемся строить сложные модели. Прогноз доходности в статье — это ожидания автора. Этот прогноз мы указываем для ориентира: как и с инвестидеей в целом, читатели решают сами, стоит доверять автору и ориентироваться на прогноз или нет.

Любим, ценим,

Инвестредакция

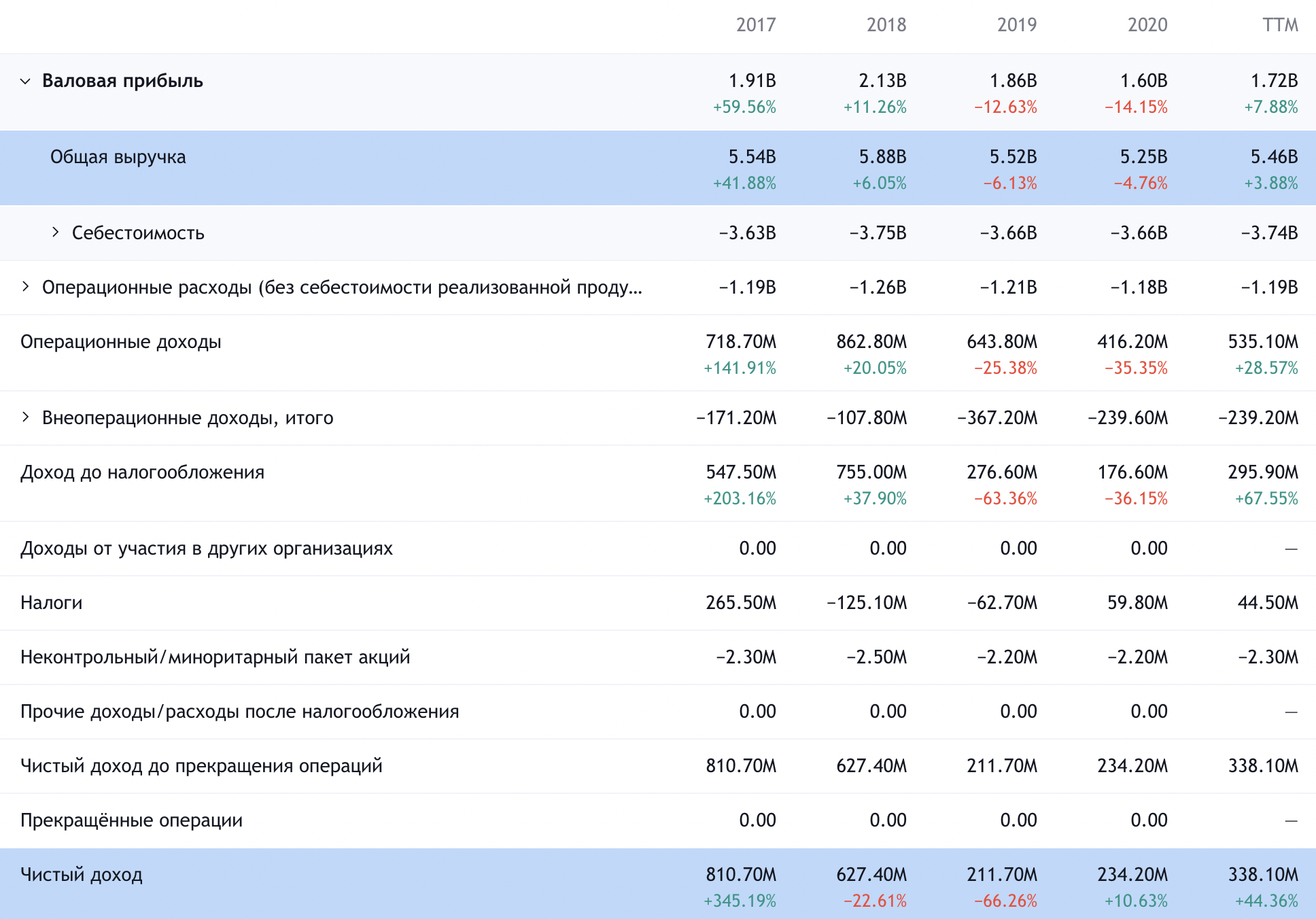

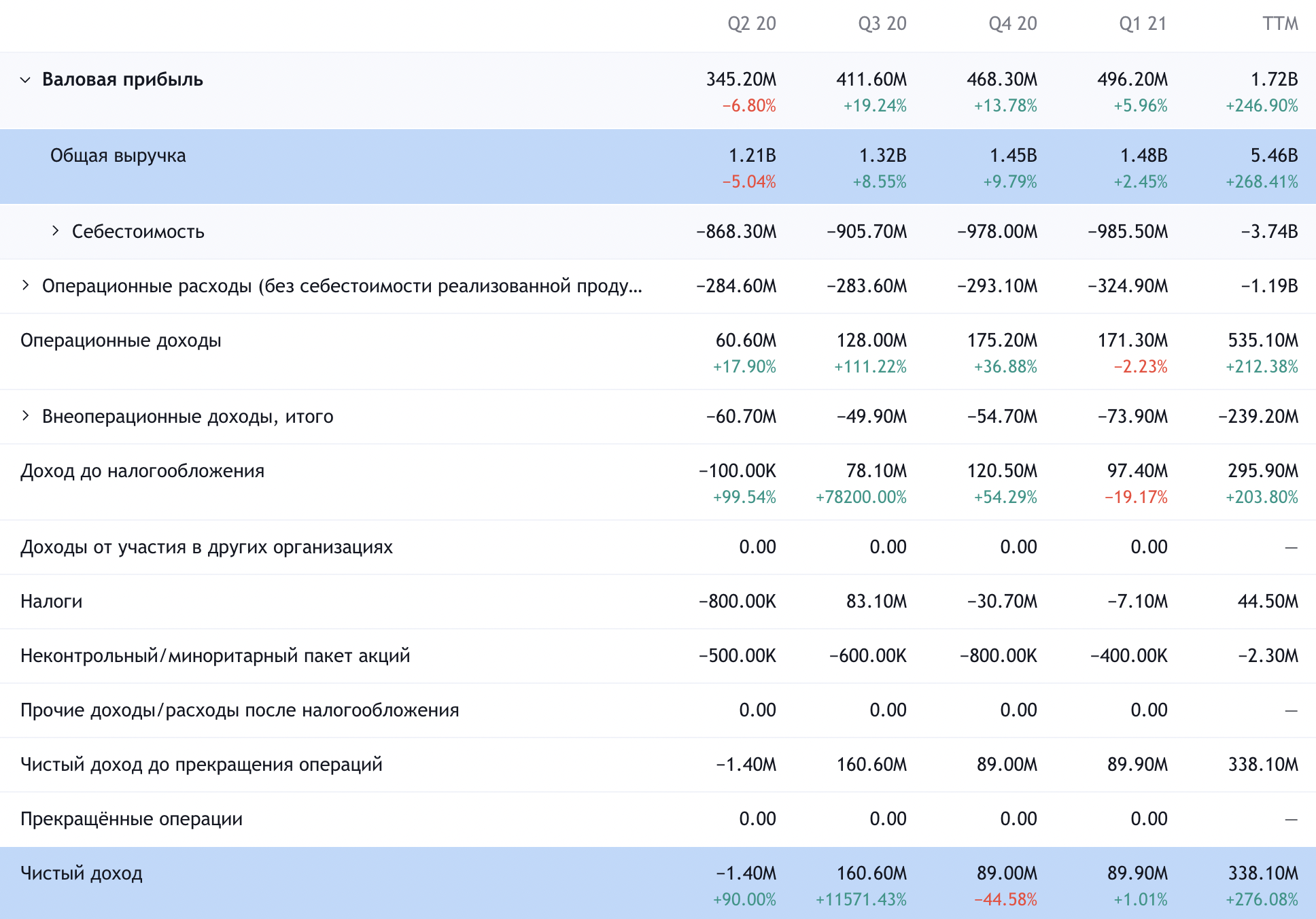

На чем компания зарабатывает

Компания производит полупроводниковые компоненты. Согласно отчету, по отраслям применения ее продукция распределяется следующим образом:

- автомобильная отрасль — 32%;

- промышленность — 25%;

- коммуникации — 20%;

- потребительская электроника — 11%;

- компьютерные вычисления — 12%.

По каналам продаж выручка распределяется так:

- распространители — 60%. Оптовые покупатели, которые занимаются перепродажей продукции компании конечным потребителям-производителям;

- производители — 34%. Компания, минуя посредников, напрямую продает свою продукцию производственным предприятиям;

- компании, оказывающие услуги в сфере производства электроники, — 6%.

Выручка по странам и регионам

| Сингапур | 34,2% |

| Гонконг | 25% |

| Великобритания | 15,3% |

| США | 13,9% |

| Другие страны | 11,6% |

Аргументы в пользу компании

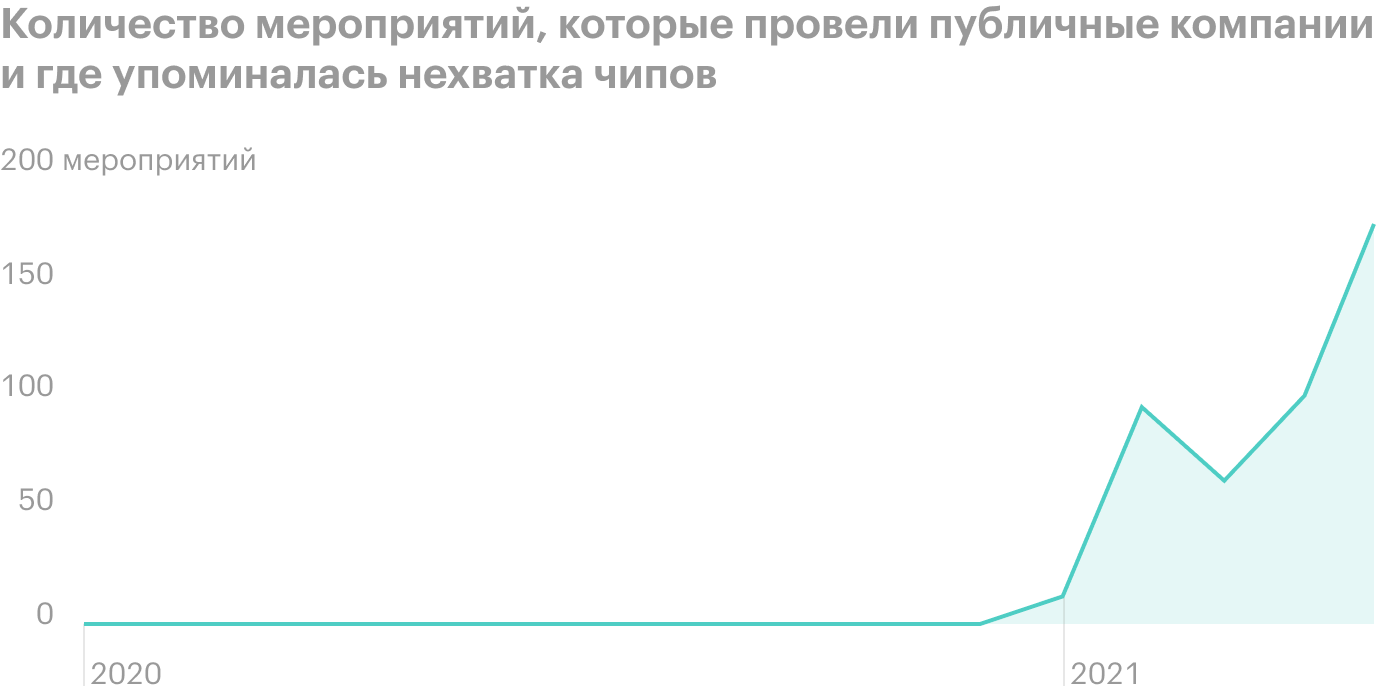

Спрос, спрос, спрос. В мире дефицит полупроводников, который сильно портит жизнь многим производственным предприятиям. Только в автомобильной промышленности Северной Америки в этом году из-за недостатка чипов срываются сроки производства свыше миллиона машин. А как мы помним из разбора отчетности ON, автопромышленность дает очень большую долю продаж компании. Так что здесь можно ждать притока заказов для нее. Как, впрочем, и во всех прочих секторах — потребителях продукции компании.

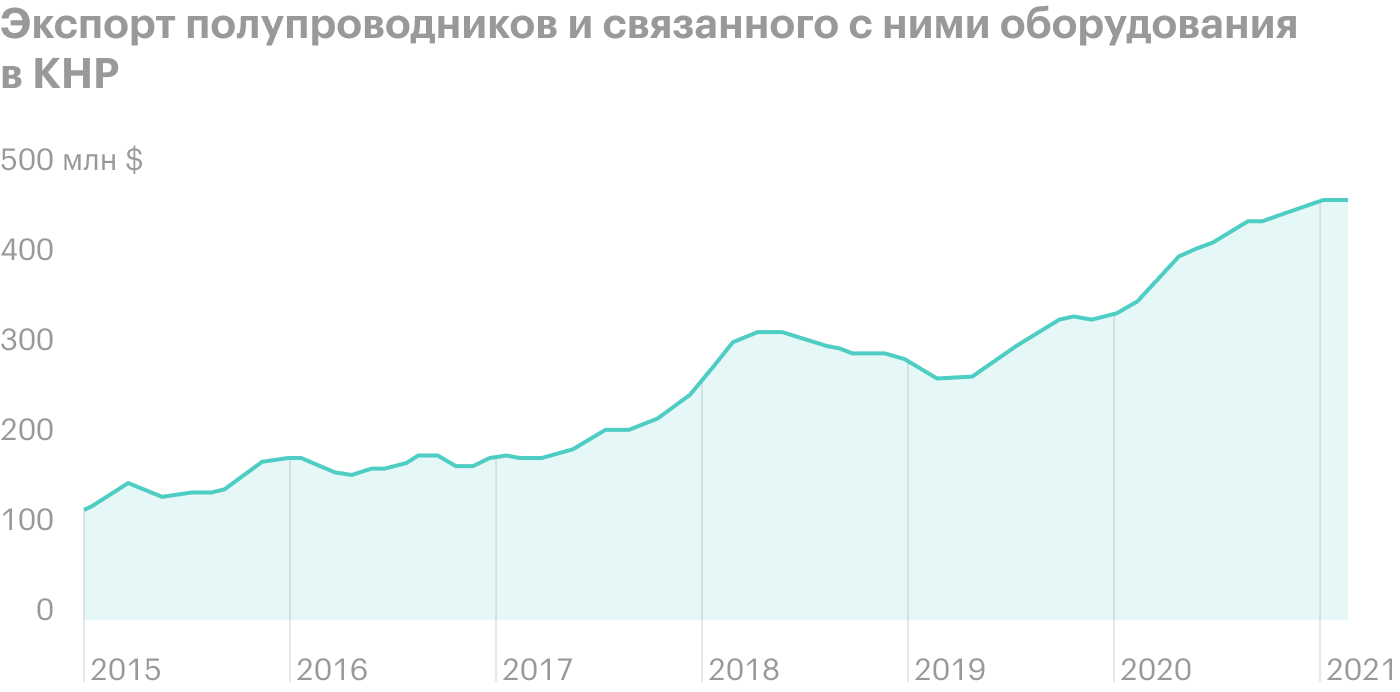

Также следует иметь в виду, что имеющий важнейшее значение для компании Китай как наращивает темпы производства полупроводников у себя, так и усердно импортирует соответствующие запчасти и оборудование из-за рубежа. Поэтому можно ждать увеличения продаж ON, кроме всего прочего, благодаря росту спроса на полупроводники в КНР.

Хотя в отчете не указана доля продаж в Китае, конечные потребители компании в массе своей работают в Китае, о чем говорит большой процент продаж ON в Сингапуре и Гонконге. Там производство электроники тесно завязано на КНР, и не забывайте о высокой доле перепродавцов в структуре выручки ON. Так что ON может и не продавать много товаров в континентальный Китай напрямую, но компания все же сильно зависит от ситуации с полупроводниками в этой стране.

В этой сфере полно косвенных признаков того, что дела идут очень хорошо. Так, голландский производитель оборудования для производства полупроводников ASML давеча отчитался гораздо лучше, чем ожидалось, а производитель чипов GlobalFoundries объявил о планах построить новый завод в США.

Так что ON может рассчитывать на рост заказов.

Что может помешать

Не доверяй никому, даже самому себе. Согласно отчету, 33% производства компании лежит на сторонних предприятиях. Это может стать проблемой из-за логистических нарушений в США: товар могут доставить не вовремя или для своевременной доставки придется доплатить. Впрочем, судя по запросам в Google, логистические затруднения в США уже не ощущаются так остро. Но все же следует быть морально готовыми к тому, что на отчетности может сказаться рост расходов на логистику.

Концентрация. Согласно отчету, у компании есть неназванный клиент, на которого приходится более 10% выручки. Изменение отношений с ним может негативно сказаться на финансовом результате ON.

«Забудь, Джейк. Это китайский квартал…» Основной рынок для компании, пусть и не напрямую, — это КНР. Это может стать проблемой из-за политических рисков. Для американских правящих кругов очевиден мощнейший спрос Китая на полупроводники — притом что значительную долю производства этого ценного высокотехнологичного сырья контролируют американцы и аффилированные с ними страны Азии и Европы.

В интересах Белого дома было бы ограничить значительно возросший за последние годы импорт полупроводниковой продукции из США в КНР, чтобы притормозить рост независимой китайской отрасли производства полупроводников.

Например, сейчас США мешают голландской ASML экспортировать в КНР продвинутое оборудование для производства полупроводников. Еще Штаты могут усложнить работу для ON, объявив ряд запретов на экспорт определенной продукции в КНР, что может крайне плохо сказаться на отчетности компании. Это нужно иметь в виду.

Бухгалтерия. У ON внушительный объем задолженностей: 4,98 млрд долларов, из которых 1,73 млрд нужно погасить в течение года. Денег в ее распоряжении достаточно: 1,042 млрд на счетах и 683,6 млн задолженностей контрагентов, да и занять компания, если что, всегда сможет.

Но все же объем задолженностей компании в преддверии повышения ставок не может не тревожить, ведь в перспективе долги станет тяжелее обслуживать. Все это может использоваться как довод в пользу продажи акций инвесторами в ходе очередной коррекции.

Цена. У компании относительно высокий P / E — 46,77, — и если продолжится коррекция, то котировки может потрепать.

Что в итоге

Берем акции сейчас по 36,87 $. Есть вероятность, что в течение следующих 14 месяцев акции достигнут отметки 42 $ — чуть ниже их исторического максимума в 43,8 $ в апреле этого года. Но нужно иметь в виду геополитические риски и следить за новостями.