Инвестидея: Prologis, потому что склад идей

Сегодня у нас спекулятивная идея: взять акции REIT Prologis (NYSE: PLD), дабы заработать на бешеном росте спроса на склады.

Потенциал роста и срок действия: 15% за 17 месяцев без учета дивидендов; 9% годовых в течение 15 лет с учетом дивидендов.

Почему акции могут вырасти: потому что компания хорошо устроилась — и при этом занимается диверсификацией бизнеса.

Как действуем: берем сейчас по 145,5 $.

При создании материала использовались источники, недоступные пользователям из РФ.

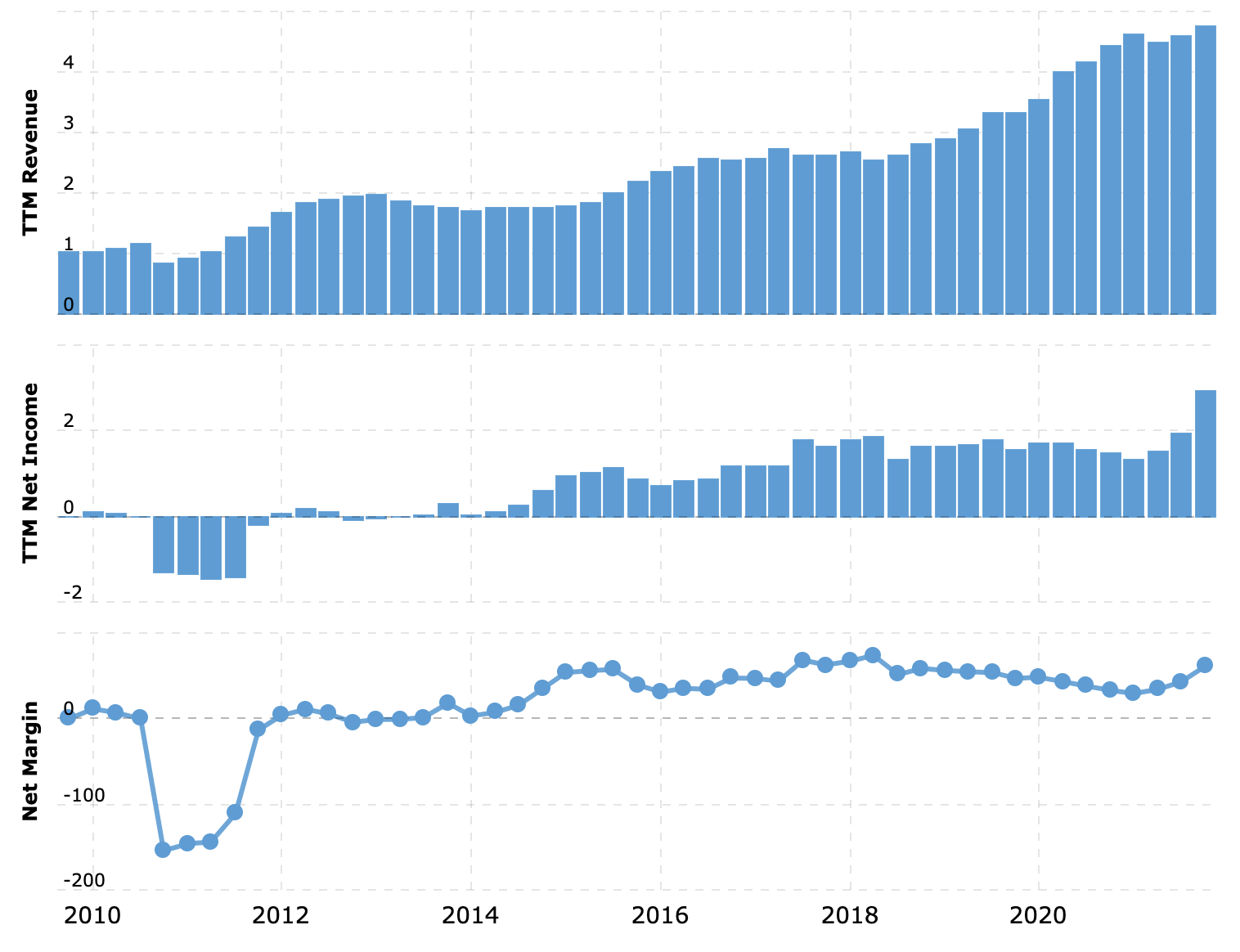

На чем компания зарабатывает

Prologis — это REIT, который инвестирует в склады и логистическую инфраструктуру. REIT обязан большую часть прибыли распределять в виде дивидендов среди акционеров. Мы публиковали инвестидею по компании, в которой подробно разобран ее бизнес. И в принципе здесь повторять нечего — основную информацию мы уже получили: Prologis — это «склады с дивидендами».

Аргументы в пользу компании

Упало. С декабря акции ощутимо упали с 168 до 145,5 $. Ввиду описанных ниже обстоятельств я думаю, что мы можем рассчитывать на отскок.

Еще раз по новой. Наша прошлая инвестидея увенчалась успехом, дав больше 60% в абсолюте без учета дивидендов меньше чем за 15 месяцев. И вполне резонно инвестировать в компанию еще раз.

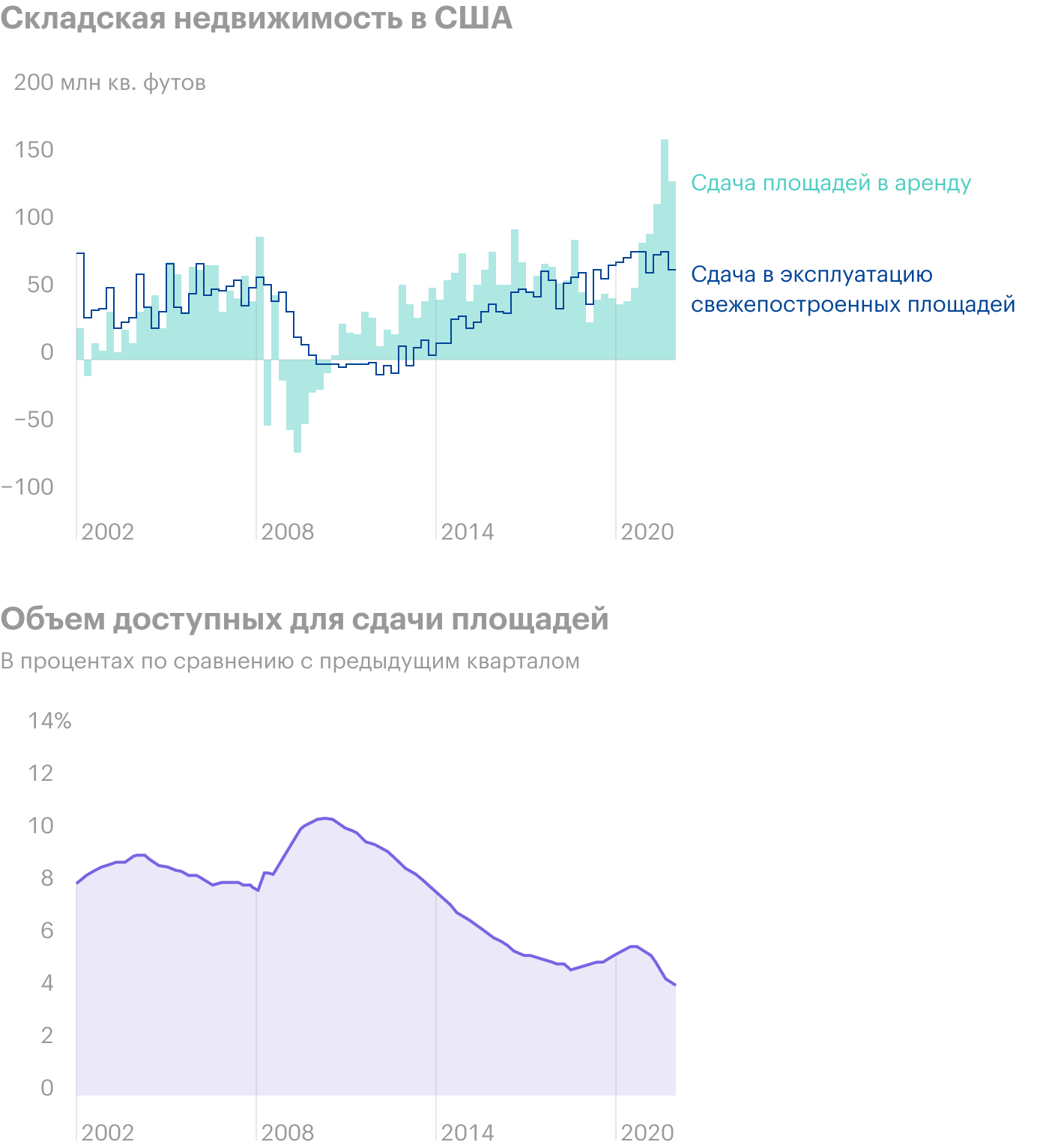

Логистический бум не только не ослаб, но и даже усилился. Недавние события с запретом на полеты в воздушном пространстве РФ тоже повысят спрос на складские мощности. Но и без этого спрос на склады рос, растет и будет расти как в связи с ростом интернет-коммерции, так и в связи с перестройкой логистических цепочек компаниями в условиях вечной пандемии.

Акции компании вполне могут вырасти за счет выхода инвесторов из проектов офисной или розничной аренды и их перехода в сферу логистики. Мир провалился глубоко в ад вечной пандемии, и сомнительно, что офисы и магазины будут хорошим вложением капитала. А вот в случае REIT типа Prologis есть реальные перспективы роста дивидендной доходности.

Стабильность. Уровень занятости сдаваемых площадей у компании составляет 97,4%. Это придает ее бизнесу стабильности.

Диверсификация. Сейчас самый крупный клиент компании в аренде — Amazon. Дает он очень мало — всего 7% от арендной выручки компании. Следующий крупный клиент — FedEx — дает всего лишь 2,1% арендной выручки. В сумме крупнейшие 10 клиентов компании дают ей только 16,7% аренды. А крупнейшие 25 клиентов дают ей лишь 22,5% аренды. В целом можно сказать, что у компании очень высокий уровень диверсификации клиентов и реальные проблемы ей может создать только уход Amazon.

Если забыть про Amazon, то переговорная позиция Prologis выглядит очень сильной — и позволяет надеяться на ощутимый рост ее прибыли за счет повышения арендной платы.

Еще немного диверсификации. Основные доходы компании — это аренда. Но примерно 12% выручки ей приносят услуги по обслуживанию сдаваемых в аренду площадей. Недавно Prologis сообщила, что планирует развивать сегмент услуг, кроме всего прочего, за счет установки солнечных панелей и автоматизации.

Все это крайне актуальные инициативы: солнечную энергетику будет стимулировать рост цен на традиционные углеводородные источники энергии, а автоматизация — это крайне актуальная тема для США и Европы в связи с беспрецедентным ростом там стоимости труда.

Не стоит надеяться на мощный рост сегмента услуг у Prologis здесь и сейчас, но на длинных дистанциях это будет выгодно отличать компанию от других REIT, нехитрая бизнес-модель которых покоится на принципе «давайте просто сдавать склады в аренду и ничего не делать». Я думаю, что в перспективе 7—8 лет «услуговый» бизнес компании, может быть, даже получится выделить в отдельного эмитента, что принесет много радости акционерам Prologis.

Что может помешать

Логистический бум. Сейчас в строительство складов вкладываются огромные деньги. Спрос тут еще долго будет опережать предложение, а сам факт роста предложения на этом рынке будет тормозить темпы роста арендной платы.

Главной опасностью тут мне видится, как ни странно, мощное падение доходов с офисной аренды: капитала в этой сфере сконцентрировано очень много и у его владельцев есть большое искушение вывести его из бесперспективного и стагнирующего офисного бизнеса в строительство складов. «Ты чего офисы сдаешь, вон сын маминой подруги в склад инвестировал, и все у него хорошо». Это сильно увеличит объем предложения на рынке логистики и негативно повлияет на рост финансовых показателей Prologis.

Дивиденды. Даже после недавнего повышения выплат на 25%, что составило до 3,16 $ на акцию в год, дивидендная доходность акций Prologis составляет всего 2,16% годовых. В принципе, это не так уж и мало. Но, учитывая, что большая часть площадей у компании уже сдана, а потенциал увеличения арендной платы для текущих клиентов несколько ограничен, не стоит надеяться, что в ближайший год компания сможет резко нарастить прибыль и, соответственно, дивиденды. В плане пассивной доходности сейчас Prologis дает не так много.

Бухгалтерия. У компании огромный объем задолженностей — 20,744 млрд, а вот денег на счетах только 556,1 млн. Такой большой долг будет отпугивать инвесторов — и ведь он, скорее всего, будет расти, поскольку компании нужно ремонтировать имеющиеся склады. Также она немало инвестирует в расширение бизнеса.

В общем, сумма задолженностей Prologis будет долго оставаться на высоком уровне и, вероятно, расти. Это не может не беспокоить в эпоху повышения ставок: под угрозой может оказаться способность компании платить дивиденды.

Не так дешево. Даже после падения котировок компания стоит немало: P / E у нее в районе 36. Но в случае с REIT лучше смотреть на следующий параметр — соотношение стоимости акций и прибыли от операций. Этот показатель у Prologis — 34,07: 145,5 на 4,27 $ на акцию. Это не безумно много, но очень немало. В общем, компания недешевая и акции тут может немного потрясти.

Что в итоге

Акции можно взять сейчас по 145,5 $. А дальше есть два варианта действий:

- дождаться возвращения акций к уровню 168 $. Думаю, что его мы достигнем в течение следующих 17 месяцев;

- держать акции следующие 15 лет.