Инвестидея: Pluralsight, потому что школы закрыты

Сегодня у нас очень спекулятивная идея: взять акции образовательной интернет-платформы Pluralsight в расчете на то, что компанию купят из-за популярности темы удаленного образования.

Потенциал роста: до 25% в абсолюте за 2 года; до 50% в абсолюте за 4 года.

Срок действия: 2—4 года.

Почему акции могут вырасти: компания выиграет от дикого спроса на обучение ИТ-специалистов, а еще она очень привлекательна для потенциальных покупателей.

Как действуем: берем акции сейчас примерно по 20,8 $.

Без гарантий

Наши размышления основаны на анализе бизнеса компании и личном опыте наших инвесторов, но помните: не факт, что инвестидея сработает так, как мы ожидаем. Все, что мы пишем, — это прогнозы и гипотезы, а не призыв к действию. Полагаться на наши размышления или нет — решать вам.

Если хотите первыми узнавать, сработала ли инвестидея, подпишитесь на Т—Ж в «Телеграме»: как только это станет известно, мы сообщим.

И что там с прогнозами автора

Исследования, например вот это и вот это, говорят о том, что точность предсказаний целевых цен невелика. И это нормально: на бирже всегда слишком много неожиданностей и точные прогнозы реализовываются редко. Если бы ситуация была обратная, то фонды на основе компьютерных алгоритмов показывали бы результаты лучше людей, но увы, работают они хуже.

Поэтому мы не пытаемся строить сложные модели. Прогноз доходности в статье — это ожидания автора. Этот прогноз мы указываем для ориентира: как и с инвестидеей в целом, читатели решают сами, стоит доверять автору и ориентироваться на прогноз или нет.

Любим, ценим,

Инвестредакция

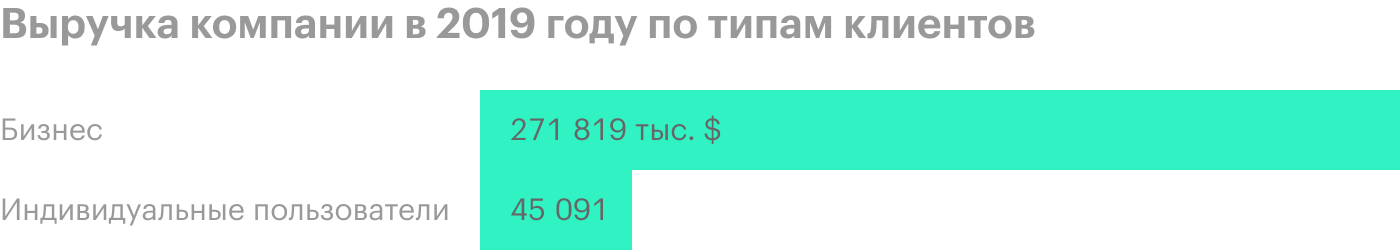

На чем компания зарабатывает

Это интернет-платформа для удаленного обучения. Фокус здесь делают на технических и околотехнических навыках, в основном в ИТ. Согласно годовому отчету, большая часть клиентов компании — это предприятия, которые используют платформу Pluralsight для обучения своих сотрудников. Но есть и те, кто обучается индивидуально.

Услуги на платформе компании делятся на 2 части:

- Обучение. Это тестирование обучающихся, библиотека курсов для обучения, планирование учебного процесса и, наконец, бизнес-аналитика. Последнее — это оценка квалификации специалистов и уровня их подготовки.

- Pluralsight Flow. Это ПО для аналитики кода.

К сожалению, годовой отчет компании не говорит ничего о том, какой сегмент сколько денег приносит, а также какие группы курсов приносят больше всего денег, поэтому получается безликая масса «курсов для обучения технологическим и айтишным навыкам».

Большую часть выручки компания делает в США, но велика доля и других стран. В отчете отдельного упоминания удостоилась только Англия — 11% от всей выручки. Вероятно, это означает, что Англия — крупнейший рынок после США, а доли других стран ощутимо меньше: из всех владений Виндзоров Англия — это крупнейшая экономика; Канада, Австралия и Новая Зеландия сильно ниже рангом. Ну а в неанглоязычных странах продажи будут по определению меньше из-за языкового барьера.

Почти всю выручку компания получает по подписке. В годовом отчете нет конкретных сумм, но в квартальном указывается 96%.