Инвестидея: Rapid7, потому что хакеры не дают уснуть

Сегодня идея, которая подойдет и спекулянтам, и долгосрочным инвесторам: взять акции компании Rapid7, работающей в сфере кибербезопасности, чтобы заработать на буме в этой отрасли.

Потенциал роста: до 12% в абсолюте, если инвестировать краткосрочно; до 10% годовых, если долгосрочно.

Срок действия: до полутора лет, если инвестировать краткосрочно; до 15 лет, если долгосрочно.

Почему акции могут вырасти: компания работает в перспективной отрасли, а еще ее могут купить.

Как действуем: берем акции сейчас примерно по 62,5 $ за штуку.

Без гарантий

Наши размышления основаны на анализе бизнеса компании и личном опыте наших инвесторов, но помните: не факт, что инвестидея сработает так, как мы ожидаем. Все, что мы пишем, — это прогнозы и гипотезы, а не призыв к действию. Полагаться на наши размышления или нет — решать вам.

Если хотите первыми узнавать, сработала ли инвестидея, подпишитесь на Т—Ж в «Телеграме»: как только это станет известно, мы сообщим.

И что там с прогнозами автора

Исследования, например вот это и вот это, говорят о том, что точность предсказаний целевых цен невелика. И это нормально: на бирже всегда слишком много неожиданностей и точные прогнозы реализовываются редко. Если бы ситуация была обратная, то фонды на основе компьютерных алгоритмов показывали бы результаты лучше людей, но увы, работают они хуже.

Поэтому мы не пытаемся строить сложные модели. Прогноз доходности в статье — это ожидания автора. Этот прогноз мы указываем для ориентира: как и с инвестидеей в целом, читатели решают сами, стоит доверять автору и ориентироваться на прогноз или нет.

Любим, ценим,

Инвестредакция

На чем компания зарабатывает

Rapid7 делает программы, полезные для защиты от киберугроз. Они оценивают риски, отлавливают угрозы и помогают защититься от взлома.

Согласно годовому отчету, выручку Rapid7 можно разделить на три сегмента:

- Продажи продукции, то есть программ компании.

- Техподдержка и обновление ПО. Это частично пересекается с первым сегментом: часть этих услуг предоставляется тем, кто купил лицензию на ПО компании.

- Профессиональные услуги, куда входят консультации и обучение сотрудников других предприятий.

Аргументы в пользу компании

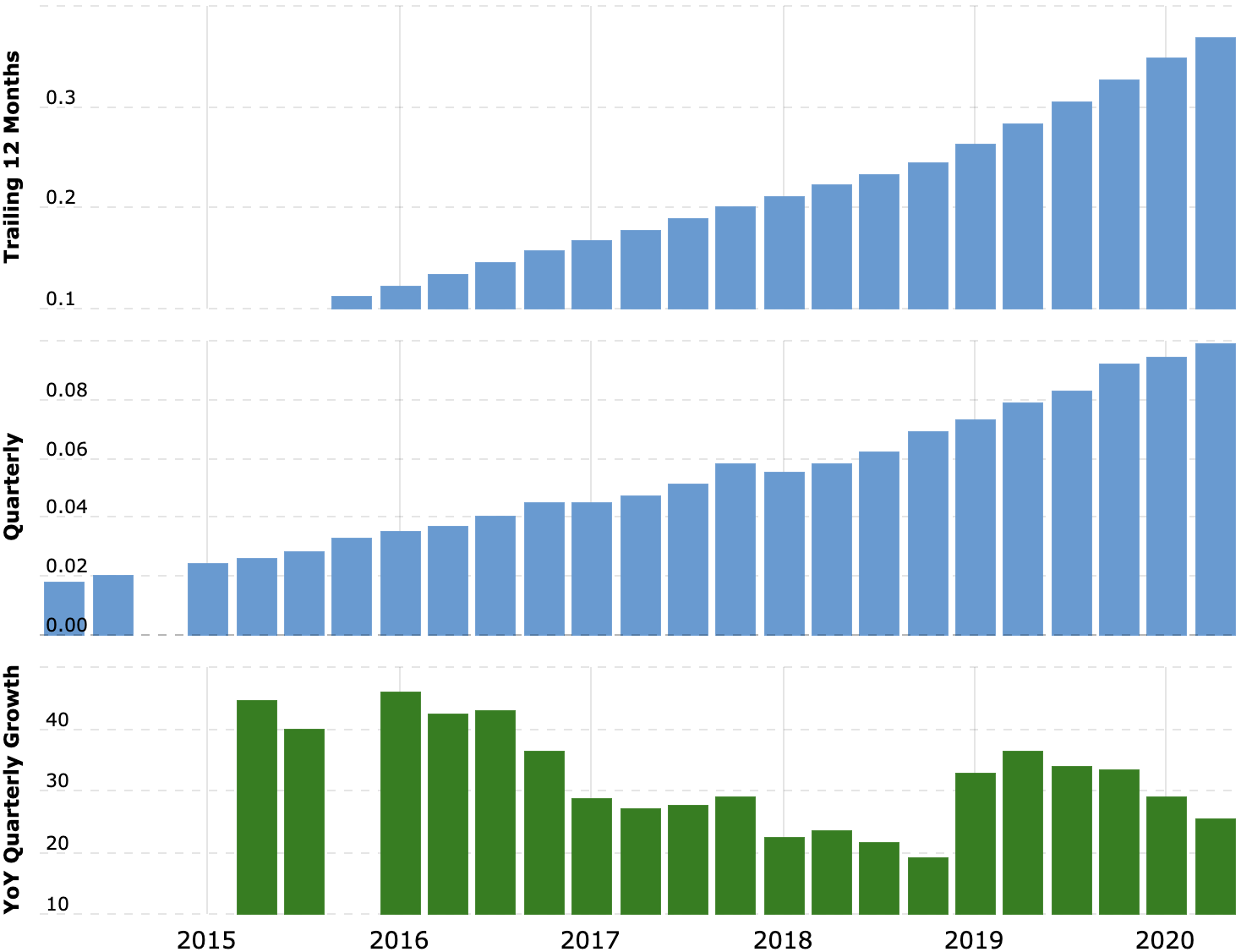

Отрасль что надо. Как и другие компании из сферы кибербезопасности, например Tenable и NortonLifeLock, Rapid7 может похвастаться стремительным ростом выручки, вызванным огромным спросом на услуги в этой сфере.

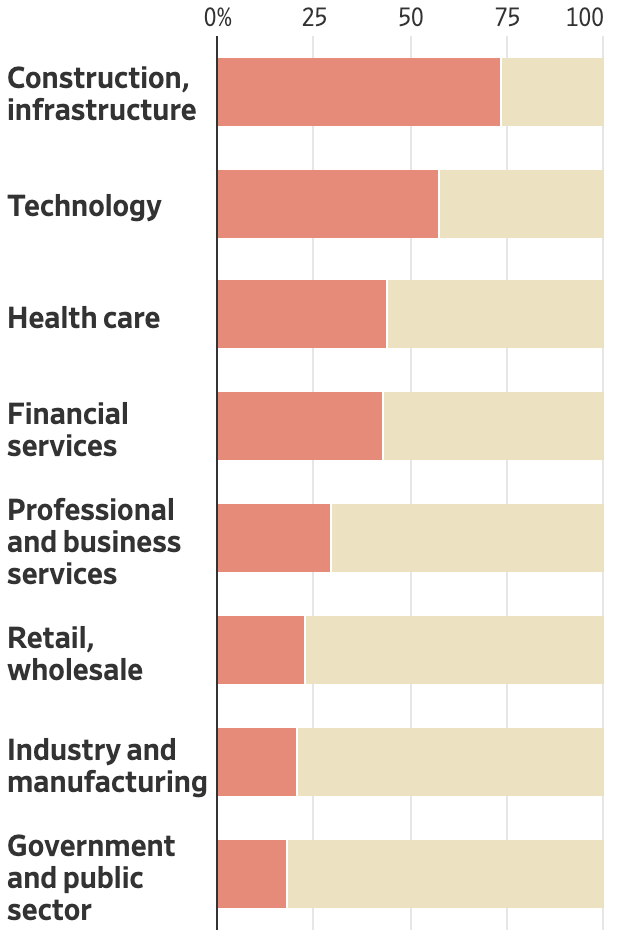

Кибербезопасность — это новый рубеж защиты предприятий. Последствия пандемии в виде перевода компаний на удаленную работу только актуализировали важность кибербезопасности в глазах руководителей предприятий. При этом многие предприятия до сих пор остаются беззащитными перед попытками вымогательства со стороны хакеров.

Я считаю, что выручка компании будет расти еще много лет. Вместе с этим будут расти и котировки акций.

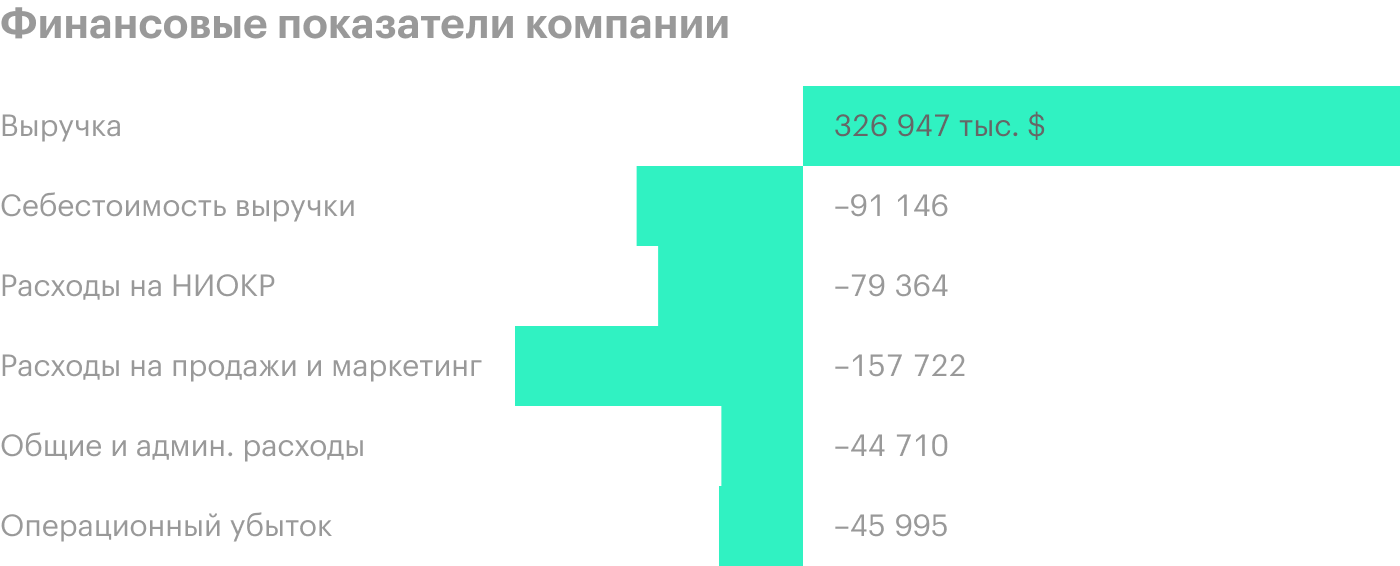

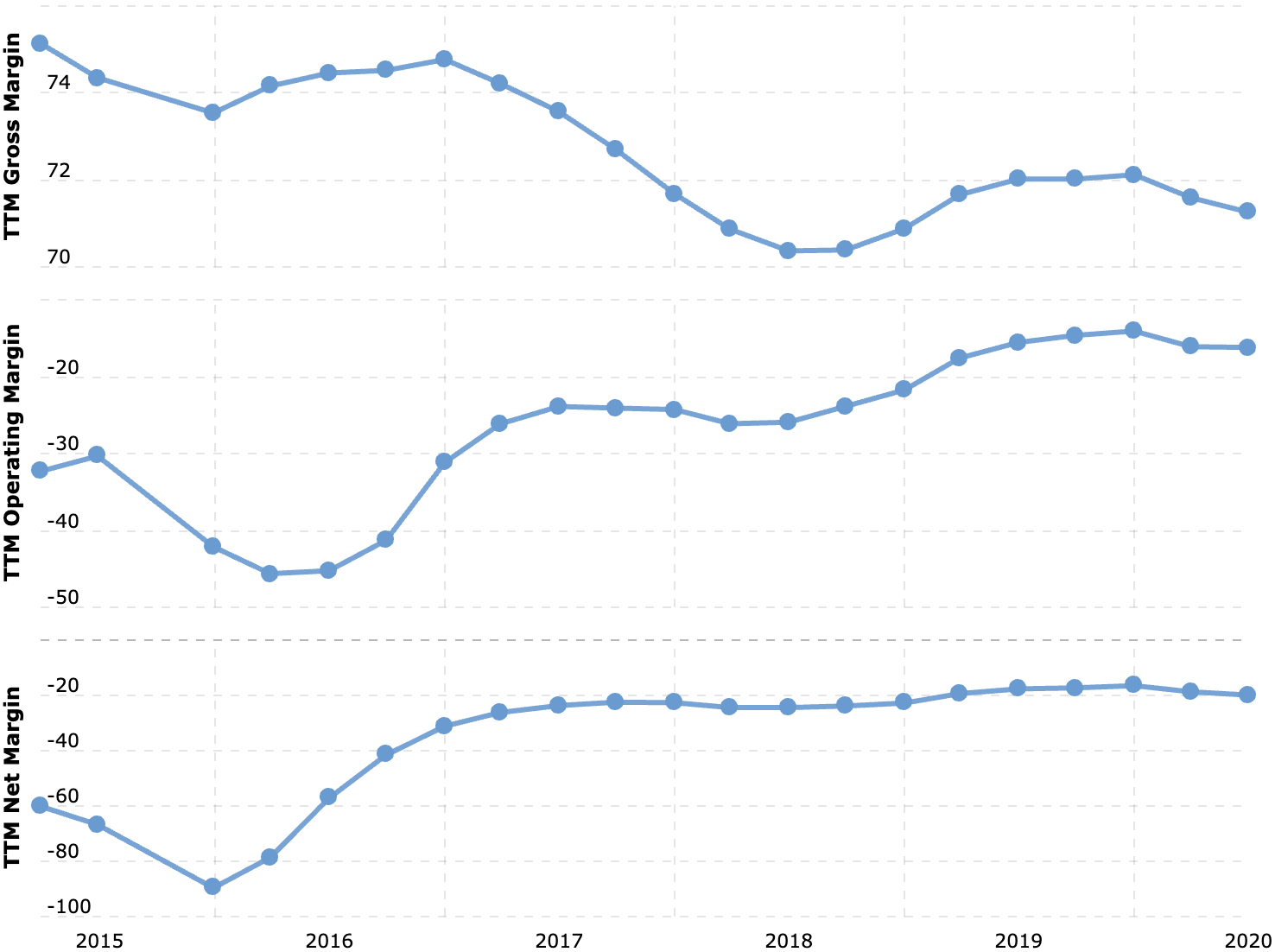

Сильная переговорная позиция. Согласно годовому отчету, из 9 тысяч клиентов компании ни один не дает ей больше 1% от выручки. Это очень хорошо: компании проще навязывать свои условия заказчикам, а клиентам сложнее требовать скидки. Собственно, поэтому у компании такая высокая валовая маржа — выше 70%.

Компанию могут купить. Rapid7 — это убыточное предприятие, но основной генератор убытков компании — это отдел продаж. Именно на него приходится значительная часть операционных расходов

Я сомневаюсь, что Rapid7 в обозримой перспективе сократит расходы по этой статье. Видимо, руководство компании держит в приоритете рост выручки любой ценой, иначе эти расходы уже давно бы снизили.

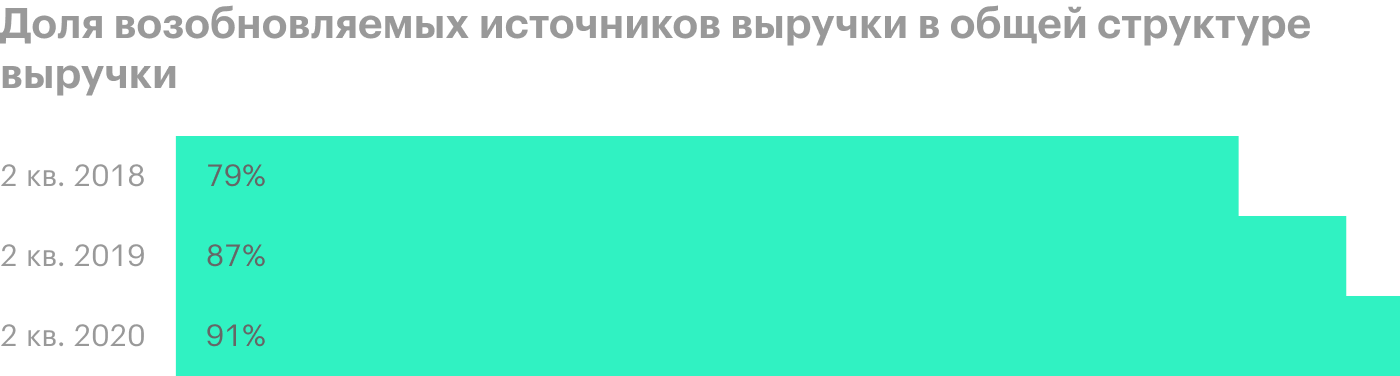

С позиции потенциального покупателя это даже хорошо. Купив эту компанию, можно сократить ее отдел продаж, интегрировать Rapid7 в свою корпоративную структуру и получить бизнес с очень высокой маржой. Тем более что большую часть выручки Rapid7 получает по подписке или от уже имеющихся клиентов, то есть не обязательно слишком стараться ради новых клиентов: старые дают достаточно денег.

При этом капитализация Rapid7 около 3,19 млрд долларов. Несколько миллиардов — вполне посильная сумма для ИТ-гиганта уровня Microsoft или Google, так что компанию могут купить. От новостей о покупке цена акций Rapid7 может вырасти.

Что может помешать

Вышли на плато. Итоговая маржа компании последние три года топчется на месте. Иными словами, без снижения расходов мы вряд ли можем ждать выхода этого бизнеса на самоокупаемость.

Что там с отделом продаж. Есть вероятность, что убытки от отдела продаж включают в себя разорительные скидки для клиентов. Если это так, то бизнес Rapid7 становится менее привлекательным как для акционеров, так и для возможных покупателей. Но проблема в том, что мы не знаем, так ли это.

Max pain. Rapid7 — убыточная компания, при этом ее акции торгуются близко к историческим максимумам. Значит, котировки будет трясти в случае коррекции на рынке.

Малый бизнес может подвести. Согласно годовому отчету, 52% выручки компании приходится на крупные предприятия — с годовой выручкой больше миллиарда долларов или с количеством работников больше 2,5 тысячи. Значит, чуть меньше половины выручки компания получает от предприятий малого и среднего бизнеса.

Проблема в том, что у таких компаний дела идут не очень хорошо. Выплаты американского правительства сгладили положение, но неизвестно, когда они возобновятся и в каком объеме. В любом случае, даже если они возобновятся, то их основными бенефициарами будут рядовые сотрудники компаний. А учитывая, что выручка у малого бизнеса в США сократилась и вяло восстанавливается, заказчики могут сократить свои траты на кибербезопасность.

Само по себе это не убьет Rapid7, но существенно замедлит рост выручки. Это плохо для котировок акций.

Уже не дети. Согласно последнему отчету, в распоряжении компании есть 356,16 млн долларов — против 769,723 млн долларов задолженностей. Обычно у компаний такого рода не очень большие долги, поскольку они финансируют свои операции путем выпуска новых акций.

Да, Rapid7 тоже выпускает новые акции, но уже не так активно, как раньше. Это объясняется тем, что компания уже не очень молодая: ей почти 20 лет, а прибыли все нет. Логично, что компании сложнее финансироваться за счет выпуска новых акций.

Учитывая, что бизнес компании убыточен, а сама она немолода, создаются риски банкротства на длинных дистанциях, ведь Rapid7 придется все больше полагаться на займы. Если же она будет слишком активно заниматься эмиссией новых акций, то тоже ничего хорошего не будет: предложение превысит спрос, акции упадут.

Конкуренты. Есть много других подобных компаний: Secureworks, Skybox Security, Darktrace, Solutionary, Mandiant, Alert Logic, Trustwave и Attivo Networks. Их наличие — это проблема по двум причинам.

Во-первых, Rapid7 приходится конкурировать с ними по цене. Это мешает зарабатывать.

Во-вторых, руководство Rapid7 может тратиться на покупку конкурентов. Рынок решений в сфере кибербезопасности сильно фрагментирован, и для многих компаний на нем нормальны убытки из-за конкуренции. Логичным решением в такой ситуации была бы консолидация рынка.

Если кто-то купит Rapid7, это будет хорошо для ее акционеров. А вот если Rapid7 сама решит кого-то купить, от новых трат ее акции упадут и, скорее всего, сильно возрастет долговая нагрузка.

Что в итоге

Берем акции сейчас по 62,5 $. А далее есть два варианта.

Продать акции примерно по 70 $. Да, это выше исторического максимума. Да, возможна коррекция на рынке, и Rapid7 достанется за убытки. Но, учитывая рост популярности услуг в этой сфере, я считаю, что компания обновит свои максимумы по темпам роста выручки — а следом обновит и максимумы по котировкам.

Такой вариант мне видится вполне достижимым в течение следующих полутора лет. Но если не сработает, то есть и долгосрочный вариант.

Держать акции следующие 15 лет. На столь длинной дистанции, конечно, возрастают риски банкротства, но сильно увеличивается вероятность того, что компанию купит зверь покрупнее. От этого котировки, как это обычно бывает, сильно вырастут.

Вариант с долгосрочным инвестированием наиболее предпочтителен.