Инвестидея: Scotts Miracle-Gro, потому что газону нужен уход

Сегодня у нас спекулятивная идея: взять акции производителя товаров для садоводства Scotts Miracle-Gro на фоне возросшей популярности товаров по уходу за растениями.

Потенциал роста: до 10% в абсолюте за полгода или 8% годовых на протяжении многих лет.

Срок действия: до 6 месяцев, если инвестировать краткосрочно; более 5 лет, если долгосрочно.

Почему акции могут вырасти: многие американцы отбросили свои офисные орудия и взялись за плуг.

Как действуем: берем акции сейчас примерно по 149 $.

Без гарантий

Наши размышления основаны на анализе бизнеса компании и личном опыте наших инвесторов, но помните: не факт, что инвестидея сработает так, как мы ожидаем. Все, что мы пишем, — это прогнозы и гипотезы, а не призыв к действию. Полагаться на наши размышления или нет — решать вам.

Если хотите первыми узнавать, сработала ли инвестидея, подпишитесь на Т—Ж в Телеграме: как только это станет известно, мы сообщим.

И что там с прогнозами автора

Исследования, например вот это и вот это, говорят о том, что точность предсказаний целевых цен невелика. И это нормально: на бирже всегда слишком много неожиданностей и точные прогнозы реализовываются редко. Если бы ситуация была обратная, то фонды на основе компьютерных алгоритмов показывали бы результаты лучше людей, но, увы, работают они хуже.

Поэтому мы не пытаемся строить сложные модели. Прогноз доходности в статье — это ожидания автора. Этот прогноз мы указываем для ориентира: как и с инвестидеей в целом, читатели решают сами, стоит доверять автору и ориентироваться на прогноз или нет.

Любим, ценим,

Инвестредакция

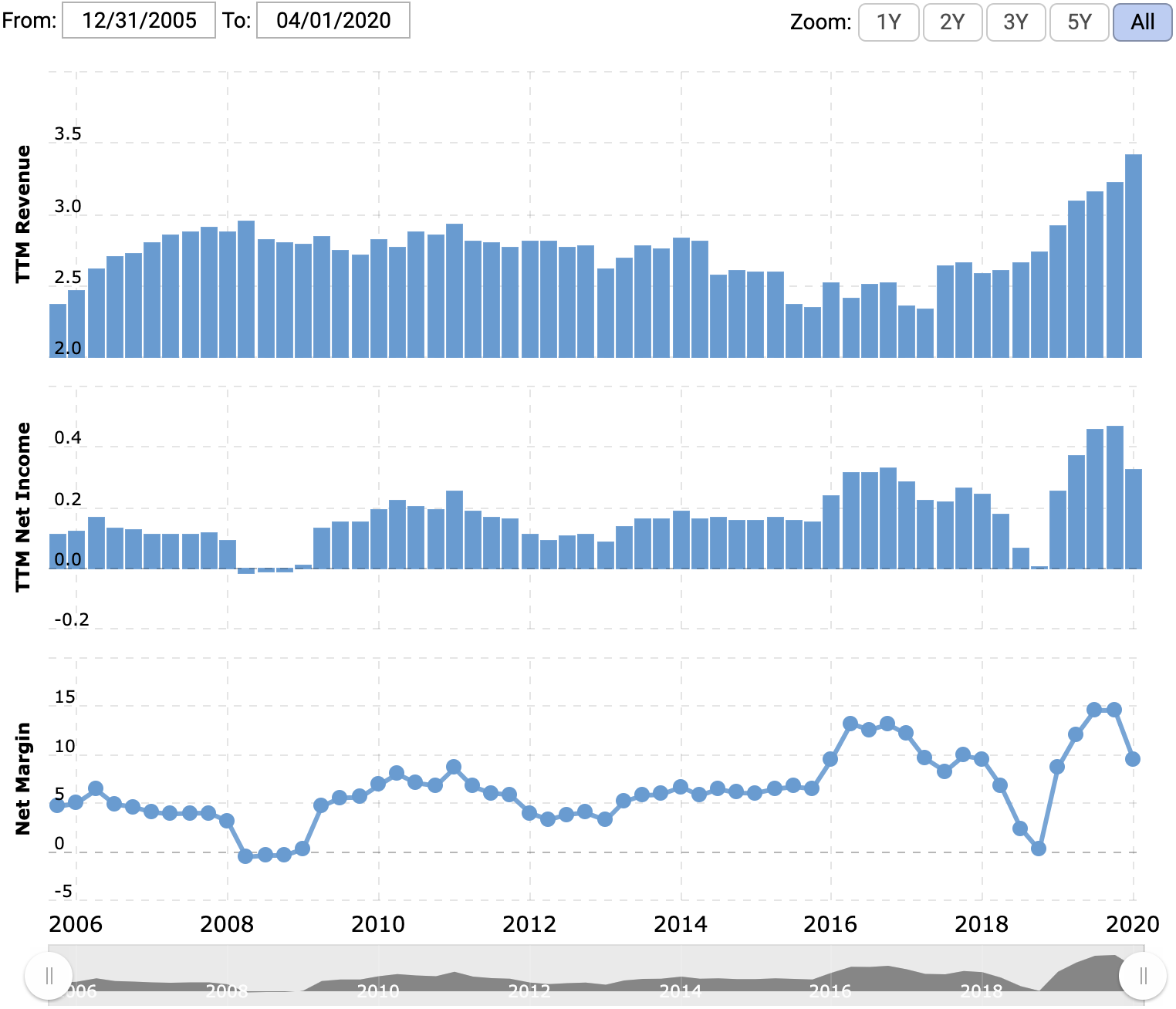

На чем компания зарабатывает

Scotts Miracle-Gro продает товары для садоводства. Это товары для ухода за растениями, почва, гербициды и т. д.

Согласно годовому отчету, 72,2% выручки дает американский потребительский сектор. Еще 21,2% обеспечивает подразделение Hawthorne, занимающееся гидропоникой и выращиванием растений в помещениях и городских условиях. Остальное дают международные продажи и продажи для юридических лиц.

90,36% продаж компания делает в США, остальное — в других странах.

Аргументы в пользу компании

Заточение идет растениям на пользу. Значительная часть американцев в период самоизоляции вернулась к земле и занялась садоводством. Последний отчет Scotts Miracle-Gro показал растущие продажи, но, так как он покрывает только период с января по март, там не отражен рост продаж в апреле, когда самоизоляция захлестнула большую часть населения США.

Еще коронавирус и изоляция привели к росту спроса на марихуану, что увеличит рентабельность этого бизнеса в США и увеличит спрос на гидропонику Scotts Miracle-Gro. Это уже было заметно в последнем отчете, согласно которому продажи гидропоники в январе — марте 2020 года выросли на 60% по сравнению с январем — мартом прошлого года.

Наконец, согласно прогнозам исследовательской конторы Technavio, среднегодовые темпы роста мирового рынка садоводства до 2023 года будут составлять около 6%. Половина этого роста будет генерироваться в США.

Дома с ухоженным участком стоят дороже. У нас уже были идеи, связанные с обновлением жилищного фонда в США: Tempur Sealy, Sleep Number, Lowe’s, Floor & Decor Holdings, PPG и Sherwin-Williams. Напомню главное: дома в США ветшают, их надо чинить. Спрос на недвижимость восстановится после снятия карантина — впрочем, в США даже сейчас растет количество заявок на ипотеку для покупки дома.

По данным американских исследователей, дом с хорошо обустроенными лужайкой и наружным пространством будет продаваться на 7—14% дороже, чем аналогичный дом с не таким красивым видом. В немалой степени продажи Scotts Miracle-Gro зависят от желания домовладельцев навести красоту для выгодных сделок с недвижимостью.

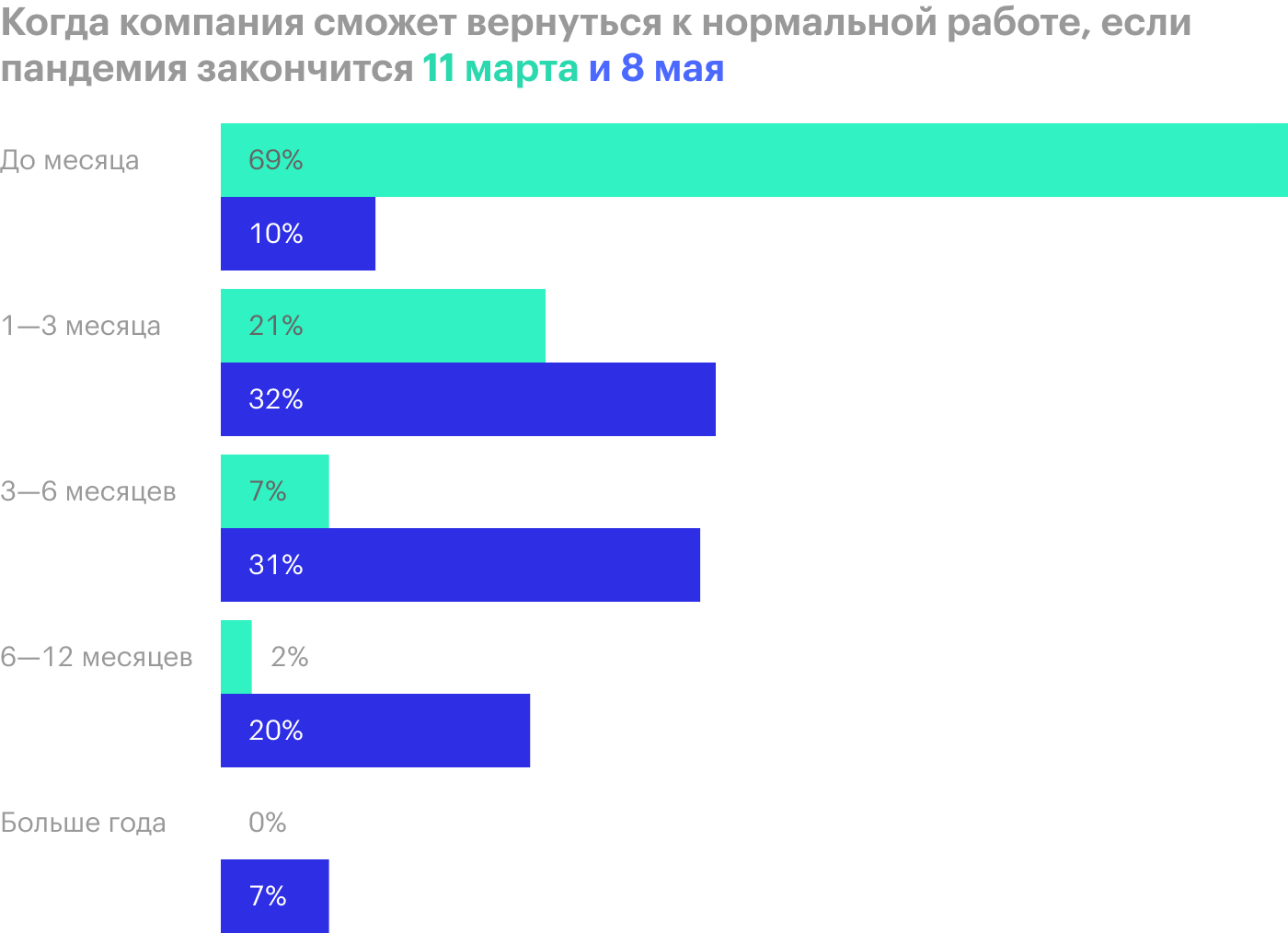

У инвесторов нет выбора. То, что у Scotts Miracle-Gro дела идут хорошо, особенно заметно на фоне того, как плохо они идут почти у всех остальных. Львиная доля компаний в США пострадала из-за остановки деловой активности и в прежнюю форму вернется не скоро.

На таком фоне Scotts Miracle-Gro выгодно смотрится: у нее ожидаются хорошие результаты по итогам текущего квартала, а выручка растет. Иными словами, акции компании будут брать, потому что альтернатив на бирже немного.

Что может помешать

Чрезмерная концентрация. Согласно годовому отчету, большая часть продаж компании приходится всего на 3 магазина: Home Depot — 30%, Lowe’s — 19% и Walmart — 8%.

В идее по TreeHouse Foods мы уже обсуждали рост популярности частных марок — товаров, продаваемых под брендом магазина. Этот тренд присутствует не только в продовольствии, но и в «несъедобных» категориях товаров.

Если тот же Walmart решит запустить свою линейку товаров для садоводства, то это сильно ударит по продажам Scotts Miracle-Gro. И риск этот постоянно нависает над компанией.

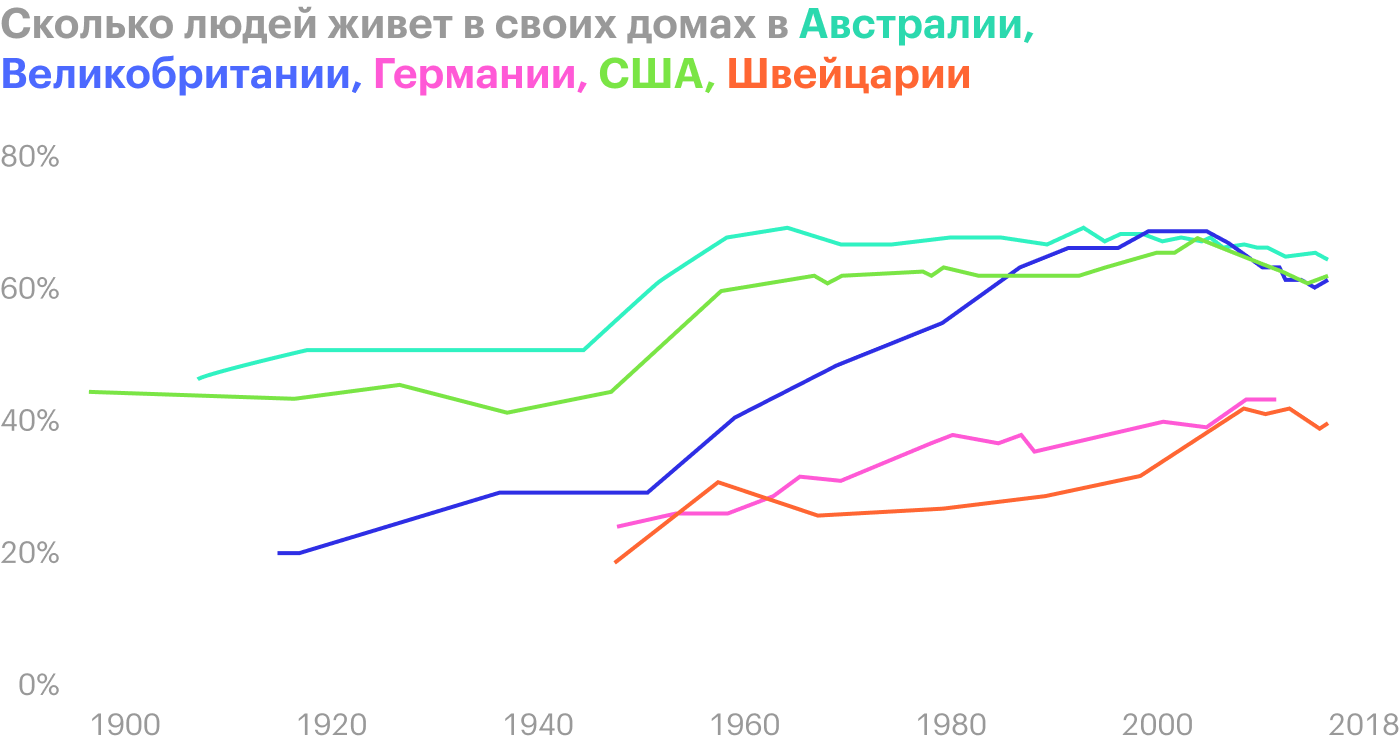

Упадок домовладельцев. Основным генератором спроса на товары Scotts Miracle-Gro видятся именно владельцы недвижимости, которые стремятся к ее улучшению. Но показатели домовладения в развитых странах падают.

Растущая масса арендаторов куда меньше расположена следить за зеленью, чем собственники, просто потому, что это не их жилье, а за аренду и так приходится много платить. Теоретически это может навредить продажам компании.

Что в итоге

Акции можно взять сейчас примерно по 149 $, а дальше есть два варианта действий.

Краткосрочный сценарий. В течение следующих 6 месяцев акции вырастут до 165 $, после чего их можно будет продать. Это кажется вполне вероятным: P / E компании меньше 27, а еще ей предстоит хороший квартал.

Долгосрочный сценарий. Держать акции много лет в расчете на 8% годовых. Вариант не лишен смысла, но результат зависит от стойкости эстетических предпочтений американцев. Если не уверены в них, от долгосрочных вложений в эти акции лучше воздержаться.