Инвестидея: ServiceNow, потому что ServiceNow

Сегодня у нас очень спекулятивная идея: взять акции производителя ПО для предприятий ServiceNow (NYSE: NOW), чтобы заработать на отскоке этих акций.

Потенциал роста и срок действия: 20% за 15 месяцев.

Почему акции могут вырасти: потому что мы ждем отскока.

Как действуем: берем акции сейчас.

Без гарантий

Наши размышления основаны на анализе бизнеса компании и личном опыте наших инвесторов, но помните: не факт, что инвестидея сработает так, как мы ожидаем. Все, что мы пишем, — это прогнозы и гипотезы, а не призыв к действию. Полагаться на наши размышления или нет — решать вам.

Если хотите первыми узнавать, сработала ли инвестидея, подпишитесь на Т—Ж в «Телеграме»: как только это станет известно, мы сообщим.

И что там с прогнозами автора

Исследования, например вот это и вот это, говорят о том, что точность предсказаний целевых цен невелика. И это нормально: на бирже всегда слишком много неожиданностей и точные прогнозы реализовываются редко. Если бы ситуация была обратная, то фонды на основе компьютерных алгоритмов показывали бы результаты лучше людей, но увы, работают они хуже.

Поэтому мы не пытаемся строить сложные модели. Прогноз доходности в статье — это ожидания автора. Этот прогноз мы указываем для ориентира: как и с инвестидеей в целом, читатели решают сами, стоит доверять автору и ориентироваться на прогноз или нет.

Любим, ценим,

Инвестредакция

На чем компания зарабатывает

Это облачная платформа для управления процессами на предприятии, причем с фокусом на ИТ: от управления рабочим процессом до инструментария для разработки ПО. У компании есть довольно обстоятельное видео, в котором подробно рассказывается о том, как там все устроено.

Согласно годовому отчету, основные источники выручки компании выглядят следующим образом.

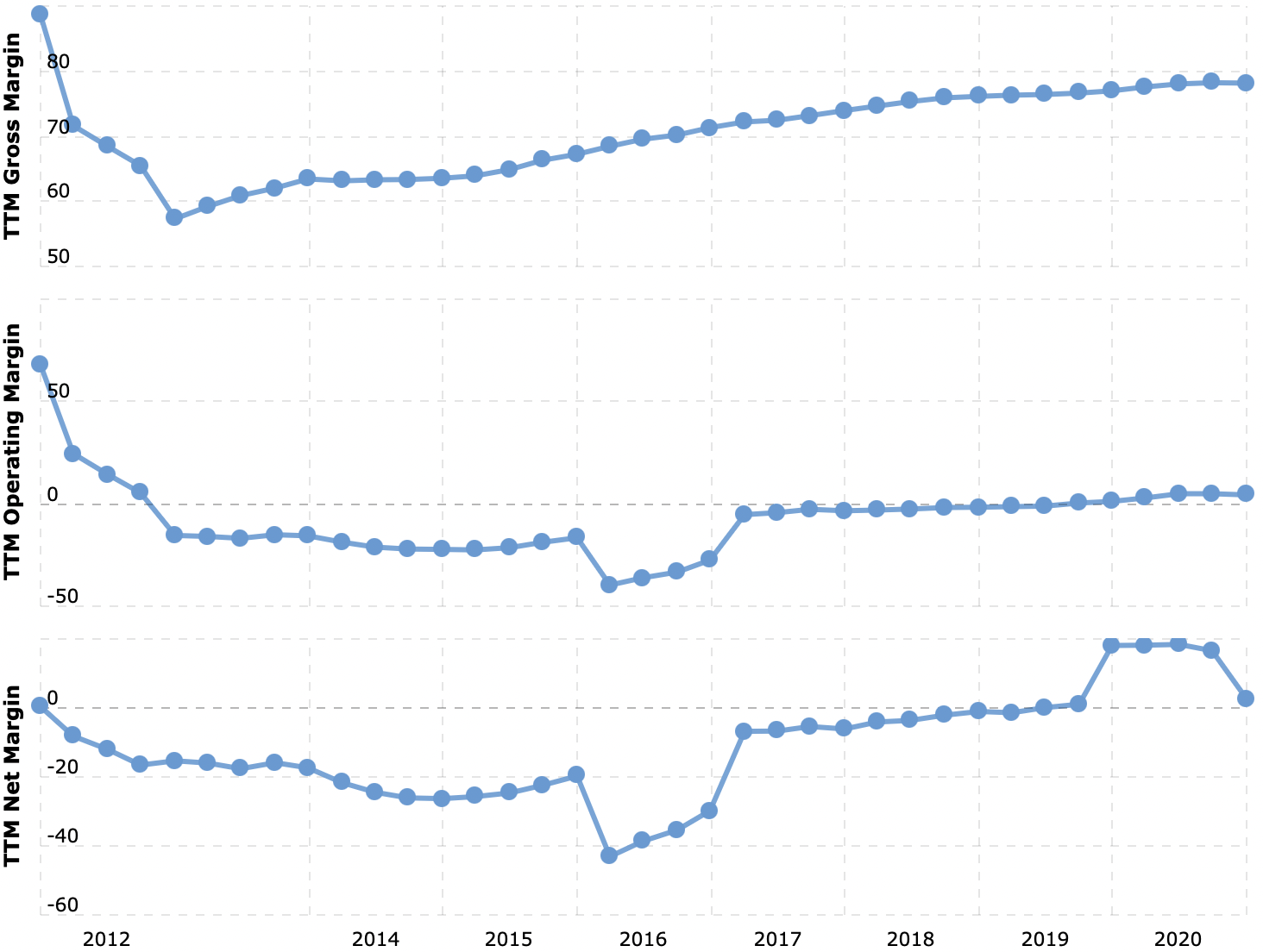

Подписка — 95% выручки. Это подписка на программное обеспечение компании. На 87,47% это ПО непосредственно для управления различными ИТ-процессами, а на 12,53% — ПО для интеграции оборудования клиентов с приложениями и платформой NOW. Валовая маржа сегмента — 83% от его выручки.

Профессиональные услуги — 5% выручки. Это обучение сотрудников на предприятиях, обслуживаемых NOW. Сегмент убыточен: расходы тут больше выручки на 10%.

Клиенты компании приходят из самых разных отраслей, но, разумеется, все это ИТ-департаменты компаний-заказчиков. Географически выручка компании распределяется следующим образом: 65,4% — Северная Америка, на 94% это США; 25% — Европа, Ближний Восток и Африка; 9,6% — Азиатско-Тихоокеанский регион.

Аргументы в пользу компании

Finders investors. С февраля по март акции компании упали на 20% в ходе общего падения технологических акций. Это дает возможность подобрать эти акции по привлекательной цене и дождаться отскока.

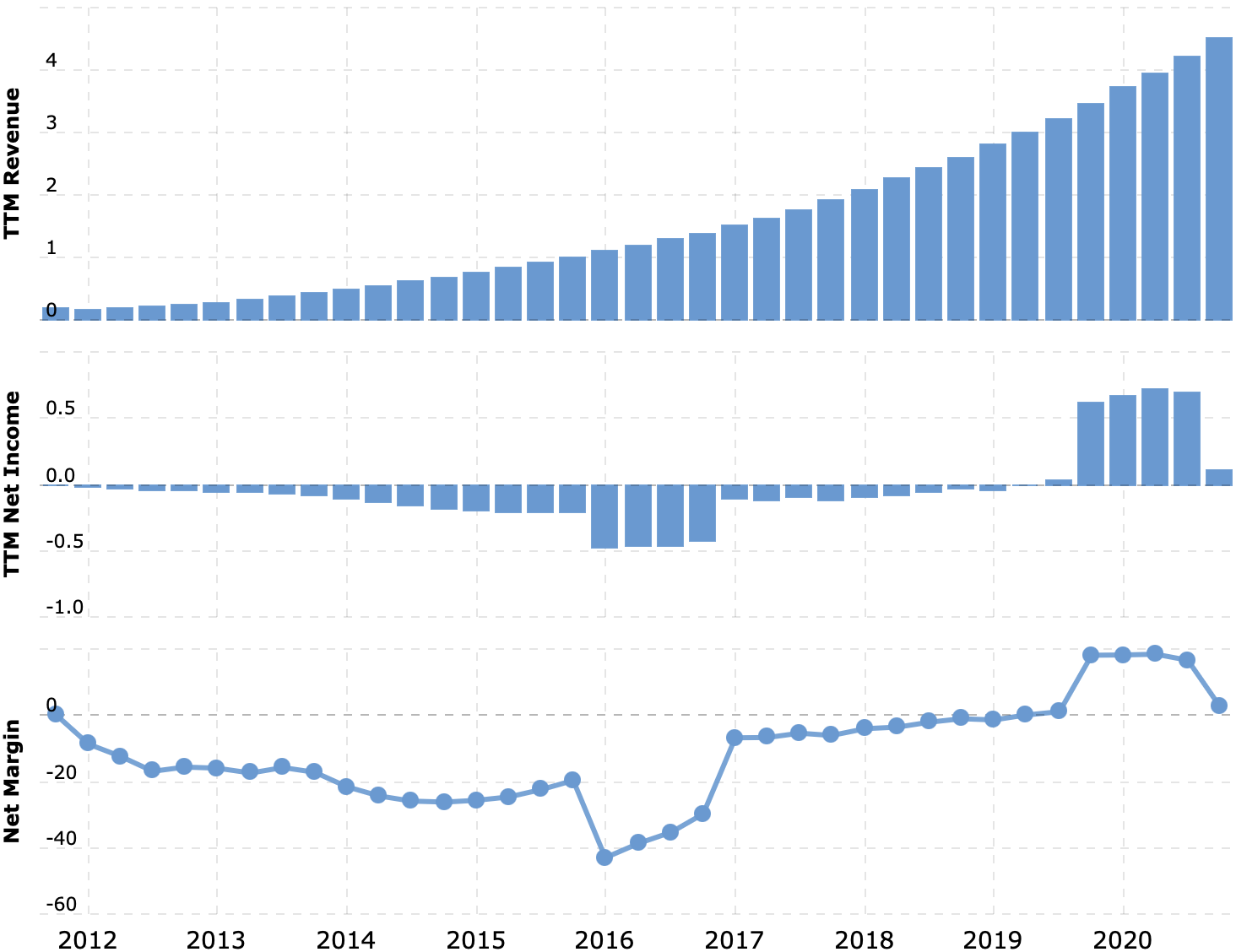

Это работающий бизнес. Если забыть о безумной цене, то компания выглядит очень хорошо. Бизнес-показатели ServiceNow растут, операционная прибыль компании за 2020 выросла почти в 5 раз по сравнению с 2019, а 99% клиентов компании продлевают подписку на ее ПО.

Пандемия серьезно усилила позиции NOW. Но и без принудительного карантинного перенесения активностей в онлайн компания могла бы рассчитывать на увеличение объема заказов, пусть и не столь стремительными темпами. Судя по всему, карантин не закончится уже никогда, и, следовательно, благоприятная конъюнктура для компании никуда не исчезнет в ближайшие пару лет.

Что может помешать

Цена. У компании капитализация 92 млрд долларов и P / E 807, что практически полностью исключает возможность ее покупки кем-то крупнее. Зато сама компания, скорее всего, будет активно тратиться на приобретение мелких стартапов с целью усилить свое положение на рынке.

Относительные объемы. Примерный размер целевого рынка компании составляет 140 млрд долларов, а к 2023 его размеры должны достигнуть 165 млрд. Доля NOW на этом рынке — примерно 3,22%, при этом компания стоит почти как 66% рынка. На мой взгляд, здесь очень велики риски, что акции упадут еще раза так в четыре.

Что в итоге

Берем акции сейчас по 472,32 $ и ждем, когда они вырастут до 570 $, что несколько меньше их исторического максимума — 594 $ в феврале 2021 года. Я думаю, что с учетом позитивных показателей этого бизнеса можно ожидать, что акции вырастут до нужного нам уровня в течение следующих 15 месяцев.