Инвестидея: Spectrum Brands, потому что бытовая техника

Сегодня у нас умеренно спекулятивная и даже немного консервативная идея: взять акции производителя товаров для дома Spectrum Brands (NYSE: SPB), чтобы заработать на росте спроса на ее продукцию.

Потенциал роста и срок действия: 11% за 12 месяцев; 20% за 21 месяц; 9% годовых на протяжении 15 лет.

Почему акции могут вырасти: бизнес надежный и конъюнктура неплохая.

Как действуем: берем акции сейчас по 79,22 $.

При создании материала использовались источники, недоступные пользователям из РФ.

Без гарантий

Наши размышления основаны на анализе бизнеса компании и личном опыте наших инвесторов, но помните: не факт, что инвестидея сработает так, как мы ожидаем. Все, что мы пишем, — это прогнозы и гипотезы, а не призыв к действию. Полагаться на наши размышления или нет — решать вам.

Если хотите первыми узнавать, сработала ли инвестидея, подпишитесь на Т—Ж в «Телеграме»: как только это станет известно, мы сообщим.

И что там с прогнозами автора

Исследования, например вот это и вот это, говорят о том, что точность предсказаний целевых цен невелика. И это нормально: на бирже всегда слишком много неожиданностей и точные прогнозы реализовываются редко. Если бы ситуация была обратная, то фонды на основе компьютерных алгоритмов показывали бы результаты лучше людей, но увы, работают они хуже.

Поэтому мы не пытаемся строить сложные модели. Прогноз доходности в статье — это ожидания автора. Этот прогноз мы указываем для ориентира: как и с инвестидеей в целом, читатели решают сами, стоит доверять автору и ориентироваться на прогноз или нет.

Любим, ценим,

Инвестредакция

На чем компания зарабатывает

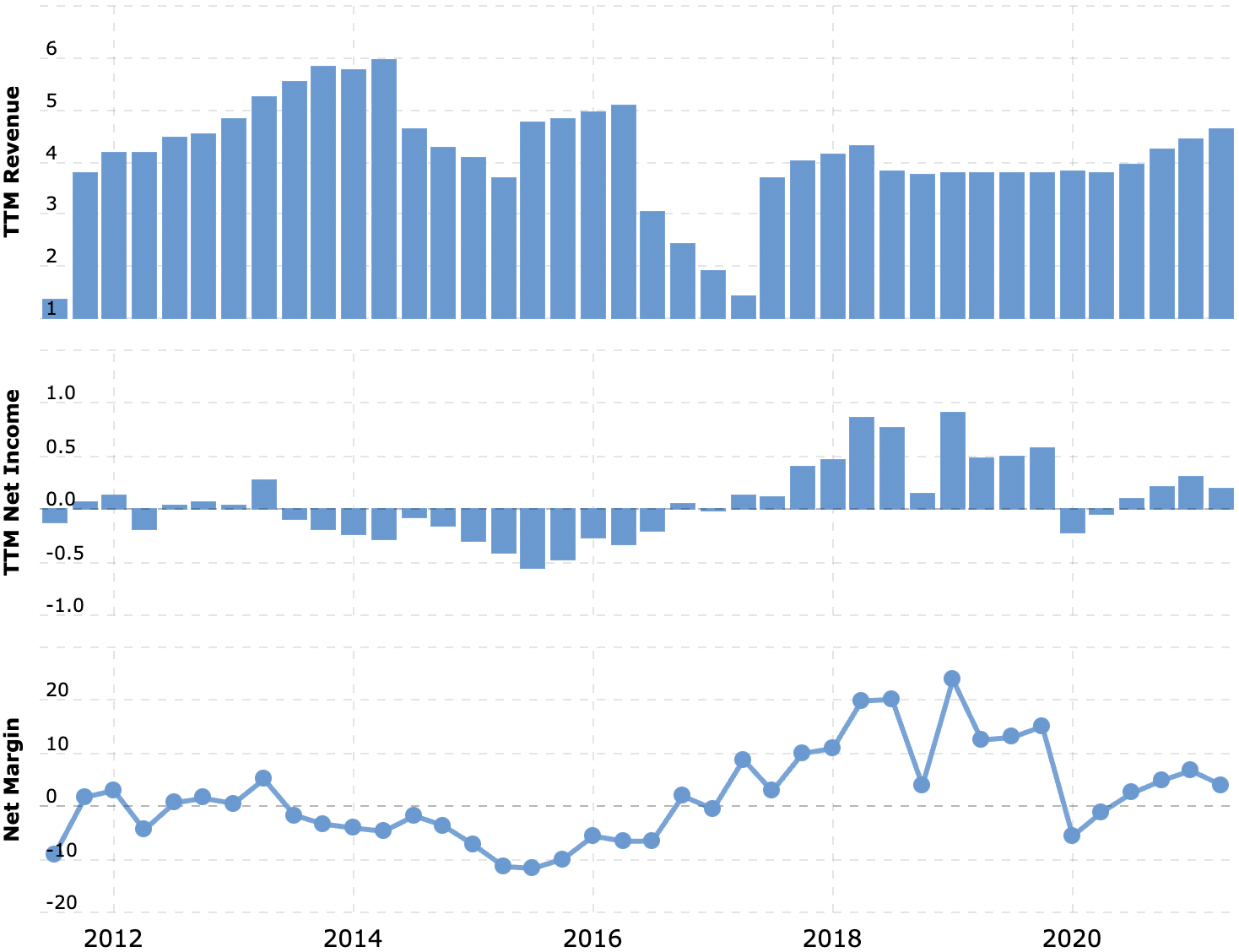

Spectrum занимается производством бытовой техники и других товаров для дома под своими брендами. Согласно годовому отчету, выручка компании выглядит следующим образом.

Товары для обустройства дома — 34%. Операционная маржа сегмента — 16,7% от его выручки. Распределение выручки сегмента:

- Безопасность — 67%. Как электронные, так и обычные замки, дверные ручки и комплектующие.

- Сантехника — 21%. Краны и комплектующие.

- Комплектующие для закрывающих механизмов и дверей — 12%. Фактически это продолжение подсегмента «Безопасность», поскольку речь идет о створках для ворот и иных вещах.

97% выручки сегмента приходится на страны Северной Америки и лишь 3% — на Латинскую Америку.

Товары для работы по дому и ухода за собой — 28%. Операционная маржа сегмента — 3,9% от его выручки. Распределение выручки сегмента:

- Техника для дома — 58%. Мелкая кухонная техника: тостеры, кофемашины, блендеры, соковыжималки, утюги, чайники.

- Товары для ухода за собой — 42%. Фены, выпрямители волос и товары для удаления волос.

Географически выручка сегмента распределяется так: 42% — Северная Америка, 41% — Европа, Ближний Восток и Африка, 11% — Латинская Америка и 6% — Азиатско-Тихоокеанский регион. Важный момент: практически вся техника в этом сегменте производится не самой компанией, а сторонними компаниями в Азии.

Товары для животных — 24%. Операционная маржа сегмента — 4,9% от его выручки. Распределение выручки сегмента:

- Товары для домашних животных — 69%. Лакомства, игрушки, товары для мытья и ухода за животными, корм.

- Аквариумистика — 31%. Аквариумы как для частных пользователей, так и для корпоративного сектора, помпы, системы фильтрации, корм.

Географически выручка сегмента распределяется так: 71% — Северная Америка, 24% — Европа, Ближний Восток и Африка, 4% — Азиатско-Тихоокеанский регион и 1% — Латинская Америка. Значительная часть товаров, продающихся в этом сегменте, производится сторонними компаниями.

Товары для дома и садоводства — 14%. Операционная маржа сегмента — 16,5% от его выручки. Распределение выручки сегмента:

- Контроль — 41%. Бытовая химия для борьбы с сорняками, отпугивания насекомых и животных.

- Домашние инсектициды — 34%. Отрава для насекомых всех видов: от пауков и скорпионов до муравьев и ос.

- Репелленты — 25%. Спреи и иные средства отпугивания насекомых.

99% выручки сегмента делается в странах Северной Америки, а 1% — в Латинской Америке.

По странам и регионам выручка компании в целом разделяется так:

- США — 71,19%.

- Другие страны Северной Америки — 3,81%.

- Европа, Ближний Восток и Африка — 17%.

- Латинская Америка — 5%.

- Азиатско-Тихоокеанский регион — 3%.

Аргументы в пользу компании

Немного роста. Согласно последнему отчету о состоянии розничной торговли в США, продажи электроники и бытовой техники выросли на 1,26%. Если сравнивать показатели июля 2020 с июлем 2021, то рост составил 23,4%. Такой прогресс, конечно, объясняется коронакризисным упадком 2020. Но рост есть: даже если сравнить июль 2021 с «довоенным» июлем 2019, он составляет 4,68%. Поэтому конъюнктура для компании умеренно позитивная.

Сумма типологии. По существу, бизнес компании предлагает всего понемногу в довольно разных секторах. Для «животной» части бизнеса Spectrum Brands конъюнктура всегда хорошая, с пандемией или без, — об этом мы говорили в идее по PetMed. Бизнес компании с замками и воротами будет расти благодаря ухудшению криминогенной обстановки в США — этот сюжет мы уже разбирали в идее по Allegion. Ну а «антинасекомной» части бизнеса Spectrum благоприятствует исход американцев из больших городов в частные дома в пригородах, об этом у нас уже была куча идей и обзоров — например, про Lennar.

В целом Spectrum выглядит как хороший, стабильный бизнес — уже это может привлечь в акции компании инвесторов, ищущих стабильности в эти нестабильные времена. У компании не очень большой P / E — 18,46, — и она очень немного стоит в абсолютных цифрах: капитализация — 3,37 млрд долларов. Так что приток инвесторов в эти акции может стать очень заметным, и это поможет благому делу накачки котировок.

Дивиденды. Компания платит 1,68 $ дивидендов на акцию в год — почти 2,12% годовых. Это не безумные деньги, но все равно доходность Spectrum сильно выше среднего по S&P 500 в 1,3% годовых. Я думаю, что ценители стабильности также будут искать более-менее сносную пассивную доходность в акциях, что Spectrum вполне может им предложить.

Что может помешать

Концентрация. Согласно отчету, на ряд покупателей приходится очень значительная часть продаж компании:

- в сегменте «Товары для обустройства дома» 42% выручки приходится на Home Depot и Lowe’s;

- в сегменте «Товары для работы по дому и ухода за собой» 34% продаж дают Walmart и Amazon;

- в сегменте «Товары для животных» 46% выручки приходится на Walmart, Amazon и PetSmart;

- в сегменте «Товары для дома и садоводства» 64% выручки дают Walmart, Home Depot и Lowe’s.

Изменение отношений с какой-то из этих розничных сетей может негативно повлиять на отчетность Spectrum.

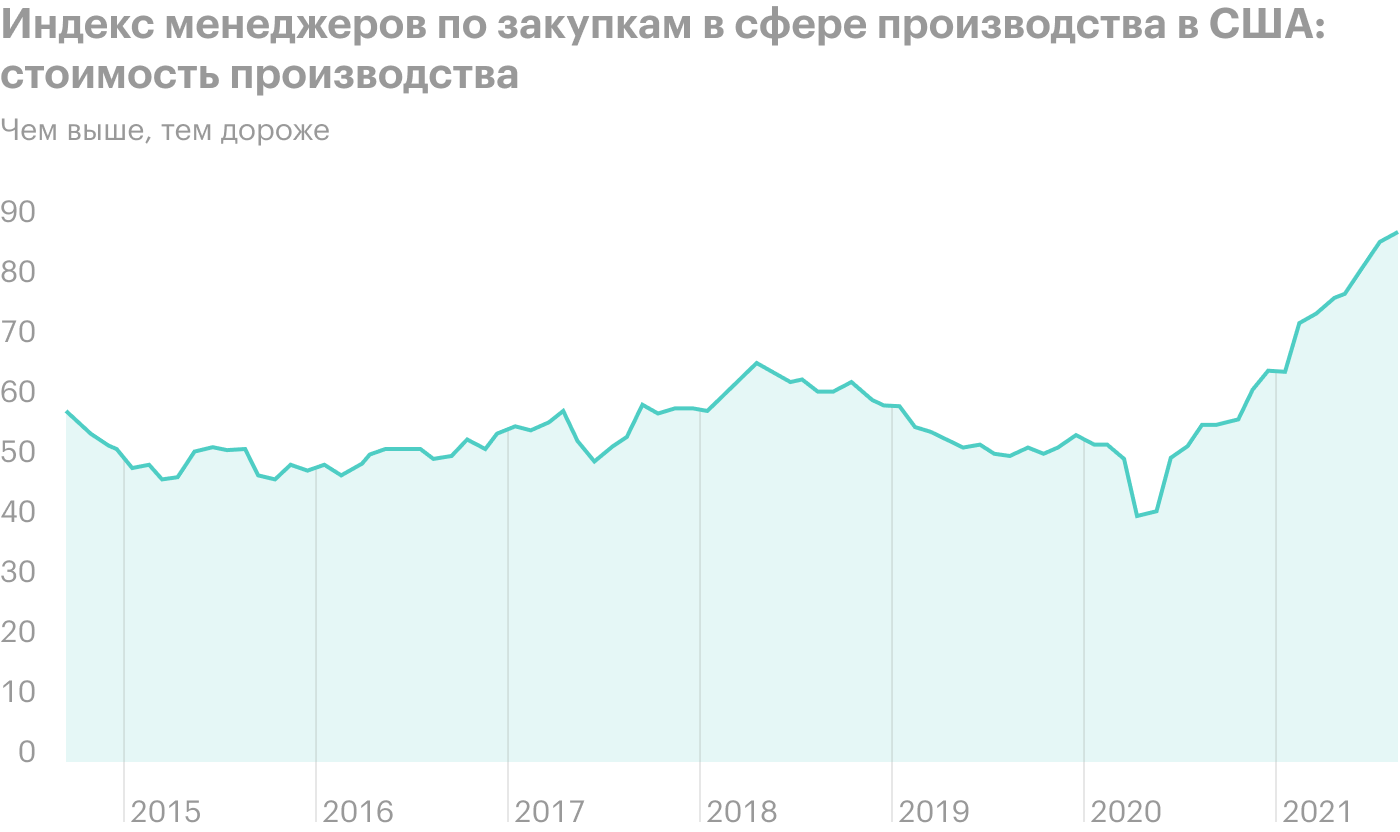

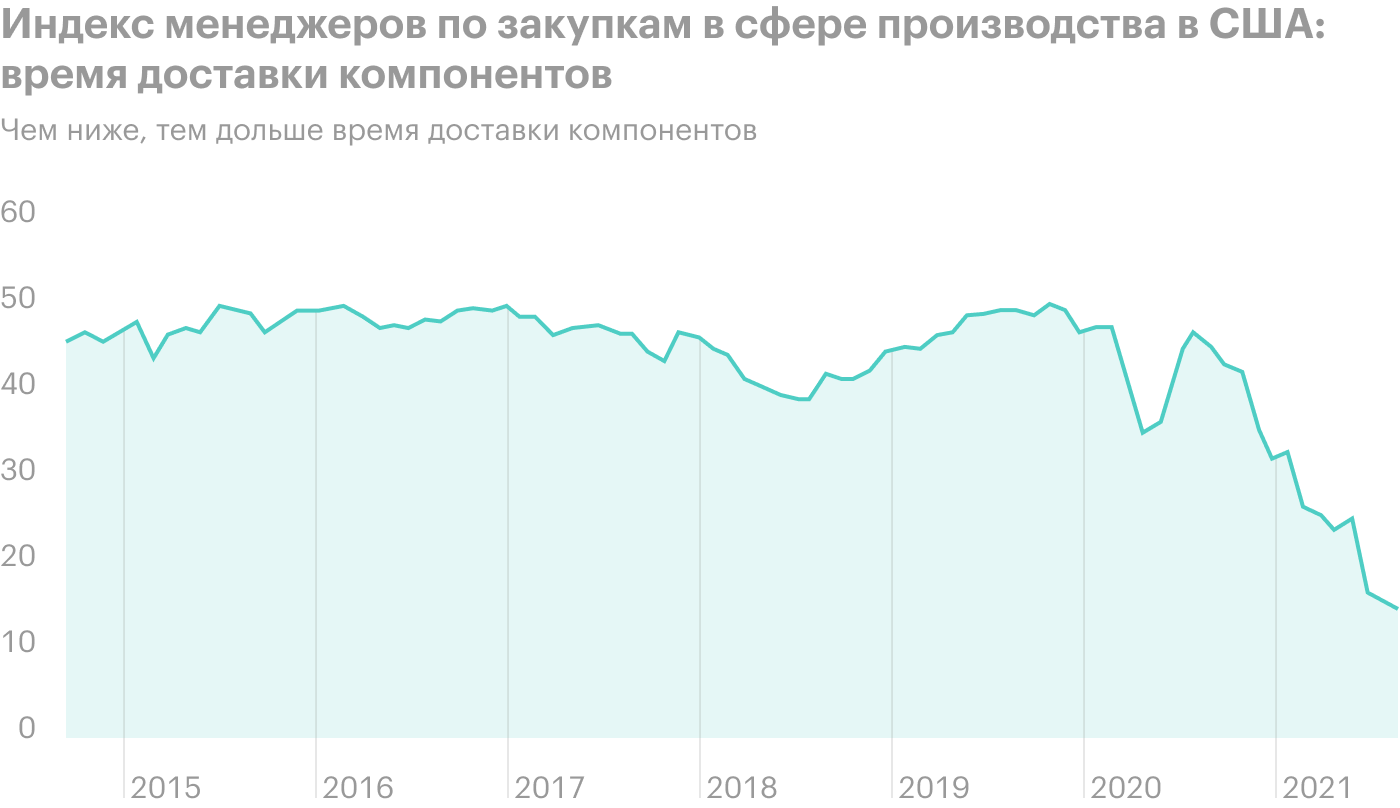

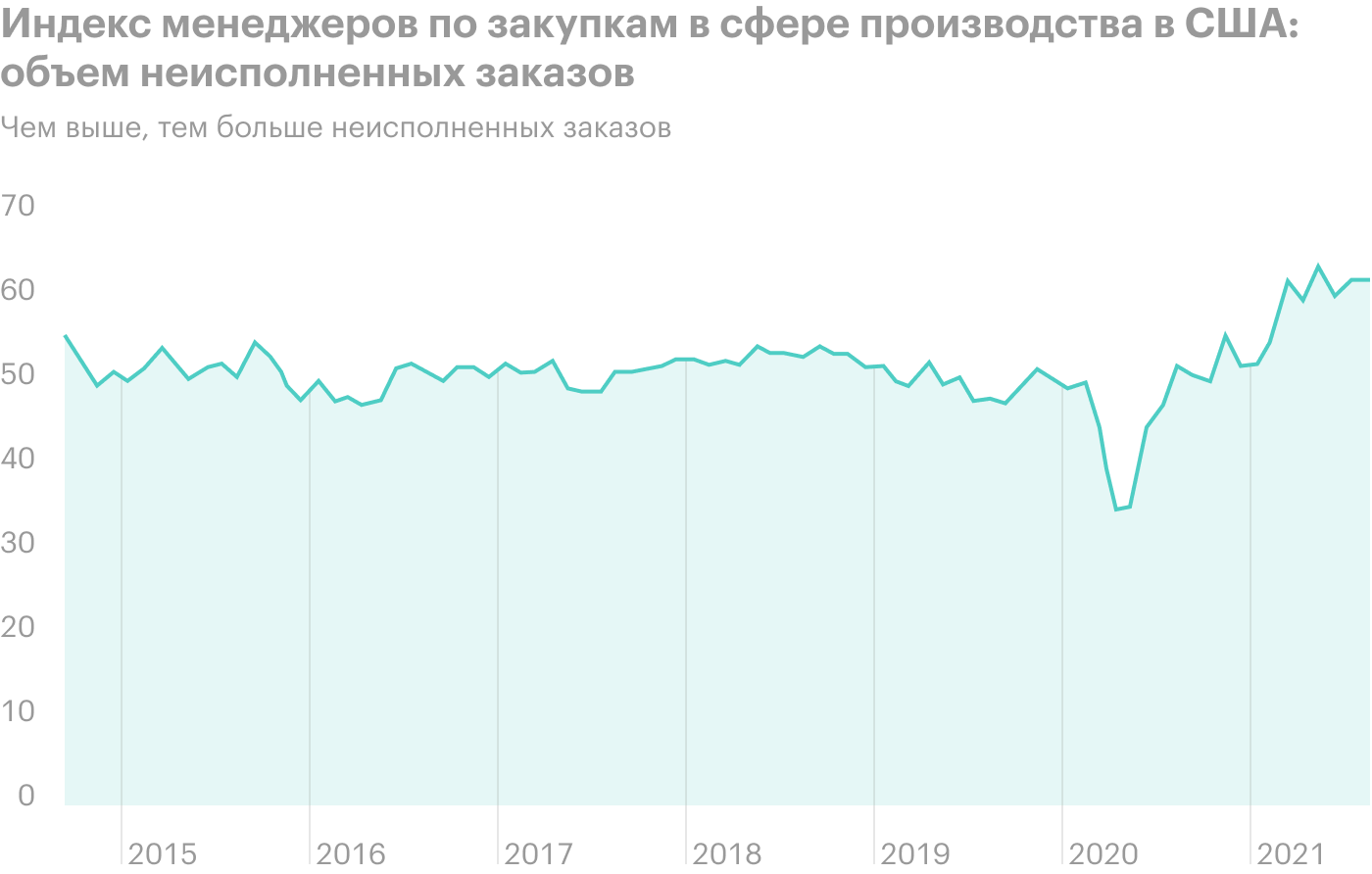

Mmm-hmm, must be the season of the witch. В США заводы загружены и страдают от несвоевременной доставки компонентов и их дороговизны — наверняка эта проблема не миновала и Spectrum. Также следует учитывать, что немалая часть товаров Spectrum производится в Азии, что тоже добавит проблем с логистикой. В общем, нужно быть морально готовыми к тому, что отчетность компании может пострадать.

Бухгалтерия. На дивиденды у компании уходит 72,24 млн долларов в год — примерно 38% от ее прибыли за последние 12 месяцев. При этом у нее очень большая сумма задолженностей: 3,916 млрд долларов, из которых 932,9 млн нужно погасить в течение года. Денег в распоряжении компании не так много: 130,2 млн на счетах и 554,5 млн задолженностей контрагентов, так что, возможно, компания порежет выплаты.

Но может, и не порежет, а вместо этого будет занимать деньги, пользуясь низкими ставками. Но все же такой объем задолженностей — это не очень хорошо. Инвесторы тоже могут отметить этот момент, что негативно повлияет на привлекательность этих акций в их глазах. Тем более что в 2009 году компания обанкротилась — это будут учитывать как инвесторы, так и заимодатели.

Что в итоге

Акции можно взять сейчас по 79,22 $. А дальше есть два варианта действий:

- дождаться 88 $. Думаю, что этого уровня акции достигнут в течение года: столько они стоили еще в мае 2021, а обстоятельства для компании складываются по большей части позитивно;

- дождаться, когда акции снова будут стоить 94,94 $, как в мае этого года. Тут, думаю, придется подождать подольше — 21 месяц;

- держать акции следующие 15 лет.

Но все же следует поглядывать на раздел новостей на сайте Spectrum Brands: вдруг дивиденды сократили, а вы до сих пор не знаете.