Инвестидея: Thor Industries, потому что дом на колесах

Сегодня у нас спекулятивная идея: взять акции производителя домов на колесах Thor Industries (NYSE: THO), дабы заработать на росте его бизнеса.

Потенциал роста и срок действия: 19,5% за 16 месяцев без учета дивидендов; 45% за 3 года без учета дивидендов; 74% за 8 лет без учета дивидендов.

Почему акции могут вырасти: потому что товары компании востребованы.

Как действуем: берем акции по 83,38 $.

При создании материала использовались источники, недоступные пользователям из РФ.

На чем компания зарабатывает

Thor производит дома на колесах для отдыха и жизни. Как выглядят ее товары, можно посмотреть на ее сайте. Согласно годовому отчету компании, ее выручка делится так.

Буксируемая продукция в Северной Америке — 50,5%. Валовая маржа сегмента — 16,4% от его выручки. Доналоговая маржа сегмента — 10,6% от его выручки. Трейлеры для путешествий составляют 60,9% выручки сегмента, а 39,1% — дома на прицепе, их еще называют «пятое колесо».

Моторизованная продукция в Северной Америке — 21,7%. Валовая маржа сегмента — 13% от его выручки. Доналоговая маржа сегмента — 7,6% от его выручки. По видам товаров выручка сегмента делится так: продукция класса А, большие авто — 39,4%; класс С, маленькие — 47%; класс B, средние — 13,2%.

Продажи продукции компании в Европе — 26%. Валовая маржа сегмента — 13,8% от его выручки. Доналоговая маржа сегмента — 3,6% от его выручки. По видам товаров выручка сегмента делится так: моторкараваны — 55,6%, грузовики для походов — 24,4%, маленькие трейлеры — 9,1% и другое — 10,9%.

Другое — 1,8%. Это непрофильные бизнесы компании: приложение Roadpass и алюминиевый бизнес Postle. Валовая маржа сегмента — 23,4% от его выручки. Доналоговая маржа сегмента — 15,5% от его выручки.

Аргументы в пользу компании

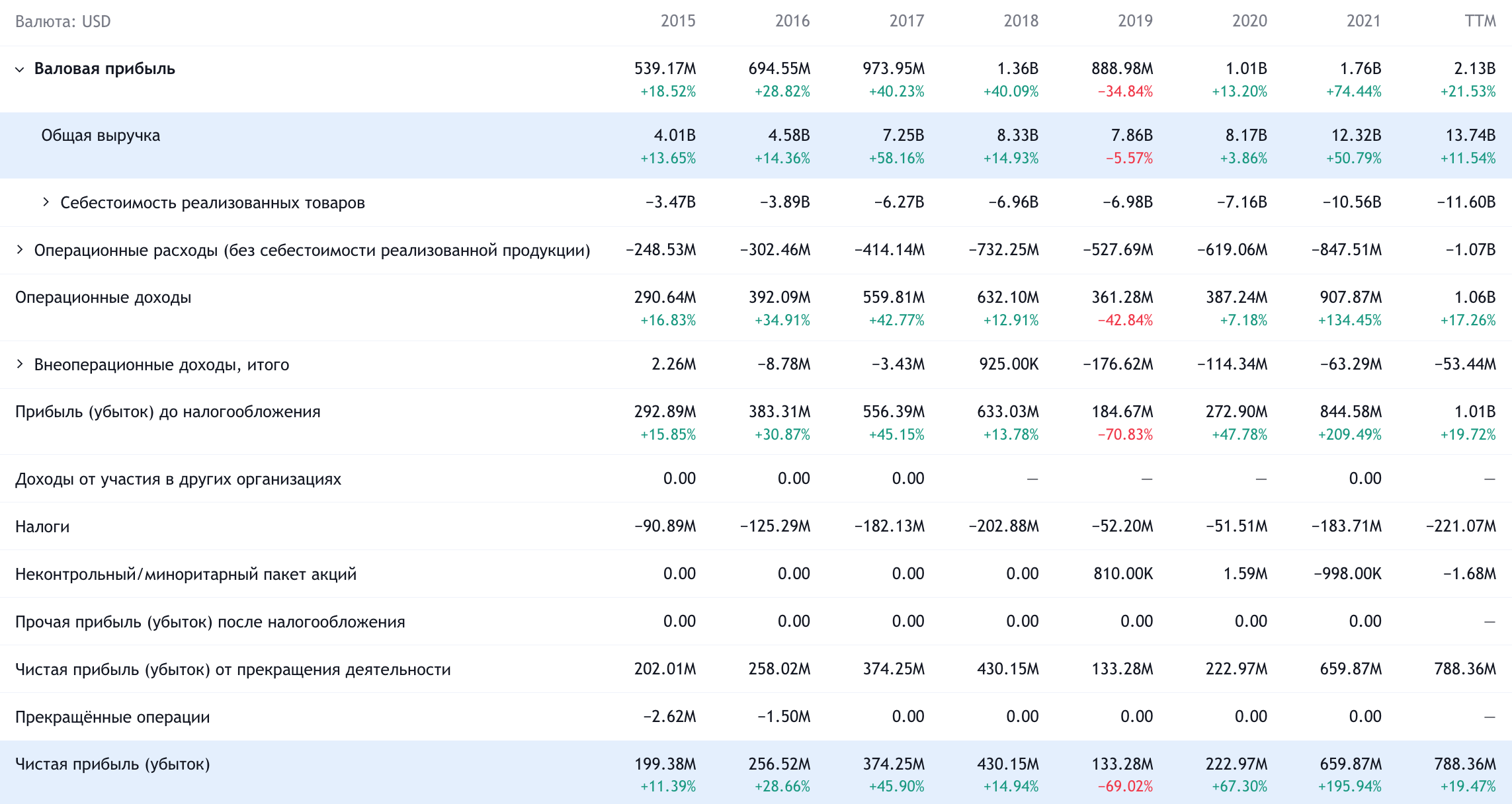

Упало. За этот год акции компании сильно упали: с 145 до 83,38 $. Да и вообще сейчас компания стоит даже дешевле, чем в 2017, хотя ее финансовые показатели существенно выросли с тех пор. Я считаю, что уже только с учетом этого мы имеем основания рассчитывать на отскок.

Поехали! Как и в случае с Winnebago, в долгосрочной перспективе можно ждать роста спроса на продукцию компании как со стороны тех, кто хочет путешествовать, так и со стороны тех, кто собирается жить в мобильных домах. Собственно, по финансовым показателям Thor вы могли заметить, что дела у нее идут неплохо.

Недорого. Компания стоит дешево: P / E — 5,97, P / S около 0,4, капитализация у нее 4,69 млрд долларов. Это тоже вполне себе аргумент для многих инвесторов.

Могут купить. Учитывая все вышеперечисленное, компанию вполне могут купить.

Дивиденды. Компания платит 1,72 $ на акцию в год — это дает 2,03% годовых. Это немного, но все же неплохая сумма. Учитывая, что на дивиденды у компании уходит около 15% от ее годовой прибыли, а также то, что ее котировки топчутся на месте последние 5 лет без уважительной причины, Thor может стать объектом атаки инвестора-активиста. Как мне кажется, упорный инвестор-активист вполне может потребовать и получить увеличение выплат раза в два. Такой активист также может потребовать продажи компании: одно другому не мешает.

Что может помешать

А если кризис. Thor делает продукцию, без которой потребители вполне могут обойтись. Так что если начнется настоящий экономический кризис, то продажи ее продукции могут упасть.

Призрак бродит по Европе. Значительную часть выручки компании дает Старый Свет — и известные события могут негативно повлиять на ее продажи.

Бухгалтерия. У компании 4,83 млрд долларов задолженностей, из которых 2,036 млрд нужно погасить в течение года. Денег в распоряжении компании не так много: 339,237 млн на счетах плюс 1,165 млрд задолженностей контрагентов, — так что я бы ожидал, что сумма задолженностей будет расти.

Это будет отталкивать часть инвесторов в связи с повышением ставок и подорожанием кредитов. Еще это снижает вероятность увеличения дивидендов Thor. И увеличивает вероятность их урезания, что может привести к падению котировок.

Все прочее. Пока что маржа компании еще не начала страдать, но рано или поздно проблемы со стоимостью сырья, рабочей силы и перевозок начнут сказываться на ее отчетности. Итоговая маржа у компании меньше 6% от выручки, так что следует быть готовыми к ухудшению ситуации с прибылью.

Что в итоге

Акции можно взять сейчас по 83,38 $. А дальше есть несколько вариантов действий:

- держать до 100 $, которые за акции просили еще в начале этого года. Думаю, здесь следует приготовиться ждать 16 месяцев;

- держать до 121 $. Здесь лучше ориентироваться на срок 3 года;

- ждать возвращения к уровню 145 $ и получать дивиденды, пока ждем. Здесь следует приготовиться ждать 8 лет.

Также следует поглядывать новостной раздел сайта компании: если вдруг появятся известия об урезании выплат, то, возможно, получится продать акции на «СПб-бирже» до того, как они упадут.