Инвестидея: Total, потому что се ля ви

Сегодня у нас спекулятивная идея: подкараулить на падении акции французской энергетической компании Total, чтобы заработать на их отскоке.

Потенциал роста: 19%.

Срок действия: 19 месяцев.

Почему акции могут вырасти: акции подкачает коалиция комсомольских и консервативных инвесторов.

Как действуем: ждем падения цены акций до 26 $.

Без гарантий

Наши размышления основаны на анализе бизнеса компании и личном опыте наших инвесторов, но помните: не факт, что инвестидея сработает так, как мы ожидаем. Все, что мы пишем, — это прогнозы и гипотезы, а не призыв к действию. Полагаться на наши размышления или нет — решать вам.

Если хотите первыми узнавать, сработала ли инвестидея, подпишитесь на Т—Ж в «Телеграме»: как только это станет известно, мы сообщим.

И что там с прогнозами автора

Исследования, например вот это и вот это, говорят о том, что точность предсказаний целевых цен невелика. И это нормально: на бирже всегда слишком много неожиданностей и точные прогнозы реализовываются редко. Если бы ситуация была обратная, то фонды на основе компьютерных алгоритмов показывали бы результаты лучше людей, но увы, работают они хуже.

Поэтому мы не пытаемся строить сложные модели. Прогноз доходности в статье — это ожидания автора. Этот прогноз мы указываем для ориентира: как и с инвестидеей в целом, читатели решают сами, стоит доверять автору и ориентироваться на прогноз или нет.

Любим, ценим,

Инвестредакция

На чем компания зарабатывает

Это французская энергетическая компания. Структура ее выручки выглядит следующим образом:

- Разведка и добыча нефти. Это всего лишь 3,62% выручки компании.

- Газ, включая сжиженный природный (СПГ), альтернативные источники энергии и отопление. Это 9% выручки.

- Услуги с высокой добавленной стоимостью: продажа и транспортировка энергоресурсов, обслуживание нефтегазовых компаний и пр. Это 43,57% выручки.

- Переработка нефти и химическая промышленность. Это 43,81% выручки компании.

Основной рынок компании — Франция, но по факту большая часть продаж приходится на неназванные страны в других регионах.

Почему акции компании должны упасть

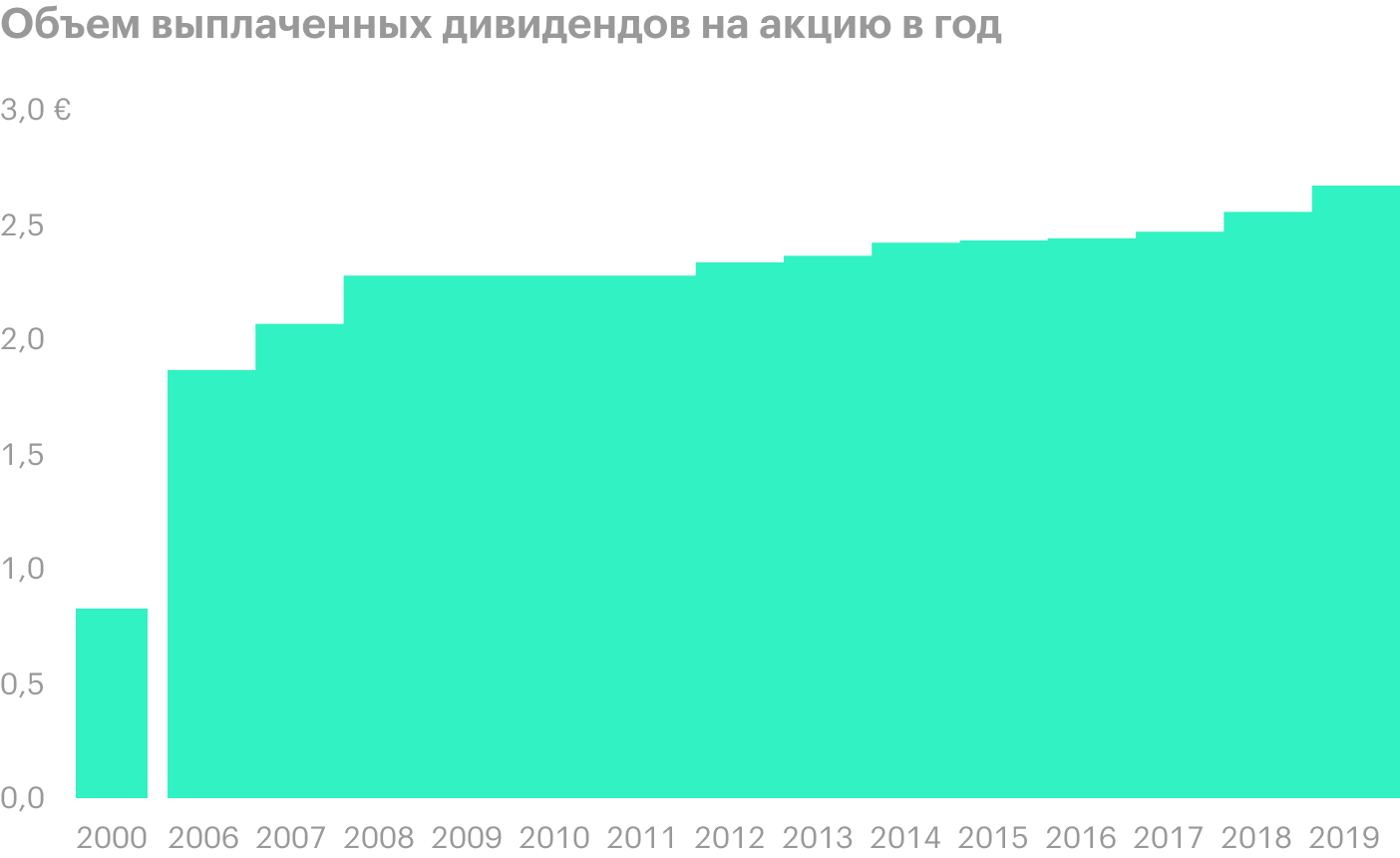

Компания платит щедрые дивиденды — 2,64 € на акцию в год, что с текущей ценой акций и курсом евро дает 9,19% годовых в долларах. По нынешним временам доходность просто запредельная, но она имеет свою цену. На дивиденды у компании уходит 2 млрд евро в квартал. Учитывая, что компания на данный момент убыточна, в общем-то, никому она никаких дивидендов платить не обязана — и имеет полное право порезать их.

Подобное сокращение было бы логичным из-за того, что у компании общая сумма задолженностей составляет 155,86 млрд долларов, из которых около половины краткосрочные, то есть их нужно погасить в течение года. В этих условиях дивиденды вообще можно отменить — но даже если просто порезать их в 3 раза, дивидендная доходность акций будет составлять 3% годовых, что по современным меркам будет все равно сильно выше среднего. Конечно, снижение дивидендов вызовет падение акций, поскольку начнется исход дивидендных инвесторов.

Размер падения зависит от масштаба сокращения дивидендов. Вообще, в марте акции упали почти на 45% из-за истории с отрицательными ценами на нефть. Думаю, дивидендные инвесторы будут сильно недовольны сокращением выплат, поэтому мы можем ожидать падения до 26 $ за акцию — чуть больше, чем за нее просили в марте.

Аргументы в пользу компании

Старческая ностальгия. Основной расчет тут такой же, как в идеях про Chevron, Shell и Exxon: немолодые инвесторы, которых среди управляющих фондами не меньше половины, подхватят эти акции после падения, потому что в их понимании нефтянка — это хороший бизнес. На самом деле нефтянка — уже давно не хороший бизнес: он предельно тосклив и бесперспективен, но, пока на бирже не сменилось поколение управляющих, мы можем заработать на отскоке акций, вызванном наплывом тех, кто ценит Total за «надежность».

Я думаю, что компания не будет отменять дивиденды полностью, — и если они сохранятся, то можно будет рассчитывать на то, что в течение полугода после падения в акции начнут входить дивидендные инвесторы. Если взять самый жесткий вариант с урезанием дивидендов в 3 раза, то при целевой цене покупки 26 $ дивидендная доходность акций даже после сокращения выплат все равно будет составлять 3,92% годовых в долларах, что все равно будет очень круто на общем фоне: в июне средняя дивидендная доходность во Франции составляла 2,22%, в США — 1,91%.

Тем более Total имеет некоторые преимущества, о которых поговорим ниже.

Эффективность. Сейчас Total для рентабельной добычи нефти нужна цена за баррель в районе 25—30 $ — это довольно мало, аж на 75% меньше, чем было нужно в 2014.

Тот, кто TOT, — тот, остальные — не TOT. Total — абсолютный лидер среди крупных нефтяных компаний по объему инвестиций в чистые и альтернативные источники энергии: в период 2016—2020 компания потратила на эти цели 5,2 млрд долларов. Ближайший в этом отношении конкурент, Shell, потратил 2,4 млрд долларов за тот же срок.

Даже в сравнении с обычными расходами Total на основную деятельность получается неплохо: ежегодный бюджет на обновление основных фондов у Total составляет примерно 10,4 млрд долларов. Конечно, фанатам ESG хотелось бы больше, но все равно получается немалая сумма.

И Total постоянно делает что-то в этом духе: на днях объявили о планах инвестировать 500 млн евро в превращение своего нефтеперерабатывающего завода в платформу по производству биопластика и биотоплива; еще недавно выяснилось, что Total участвует в создании производства литийионных аккумуляторов в Европе, — это проект на 10 млрд евро инвестиций.

Учитывая, что принципы ESG-инвестирования распространяются очень быстро, мы можем рассчитывать на то, что инвесторы-активисты накачают котировки Total после падения, чтобы другие нефтегазовые компании имели перед глазами позитивный пример их коллег.

Деньги есть — хоть и не про нашу честь. Согласно последнему отчету, у компании есть примерно 30 млрд долларов в деньгах и их эквивалентах — компания сможет пережить лихую годину.

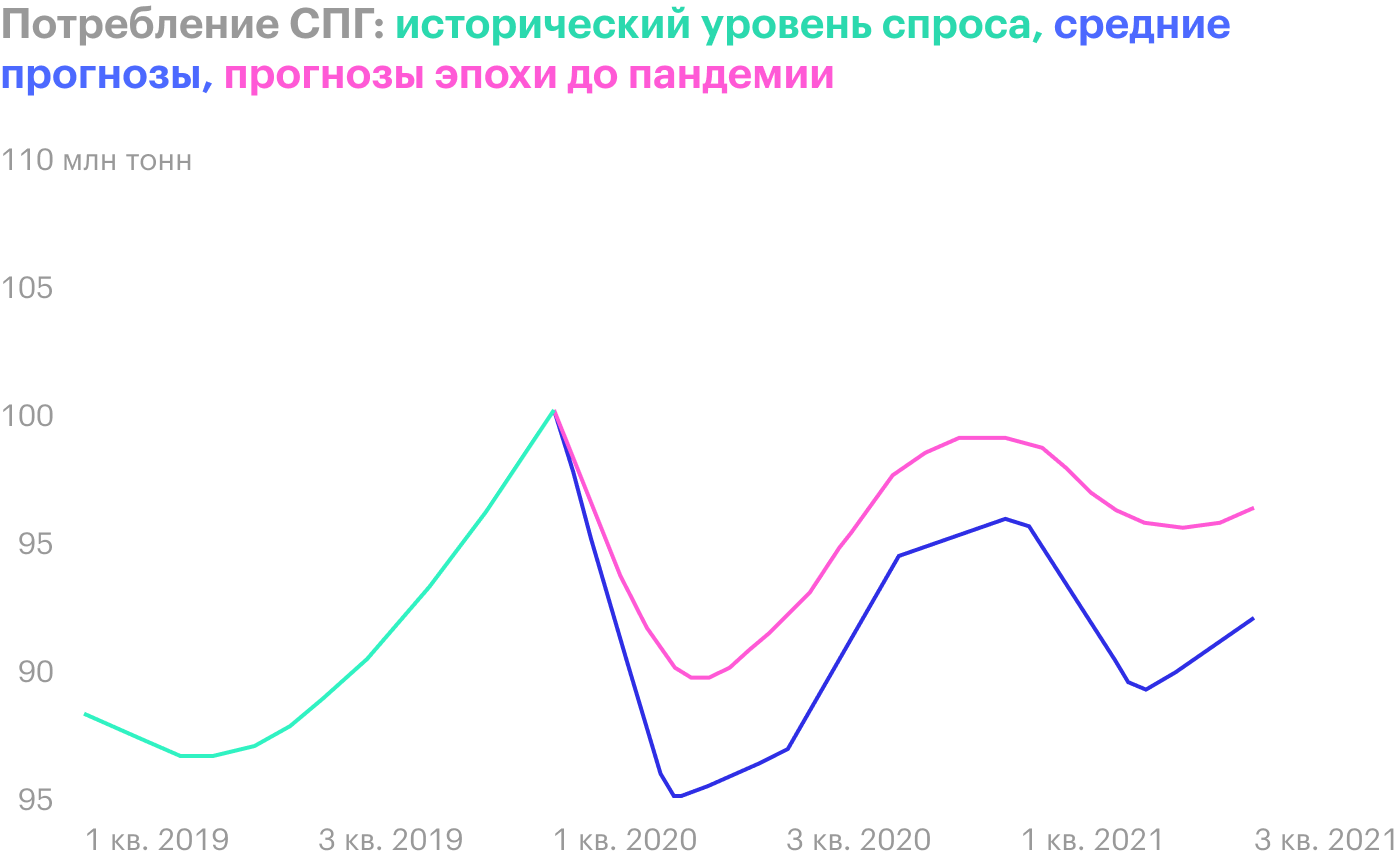

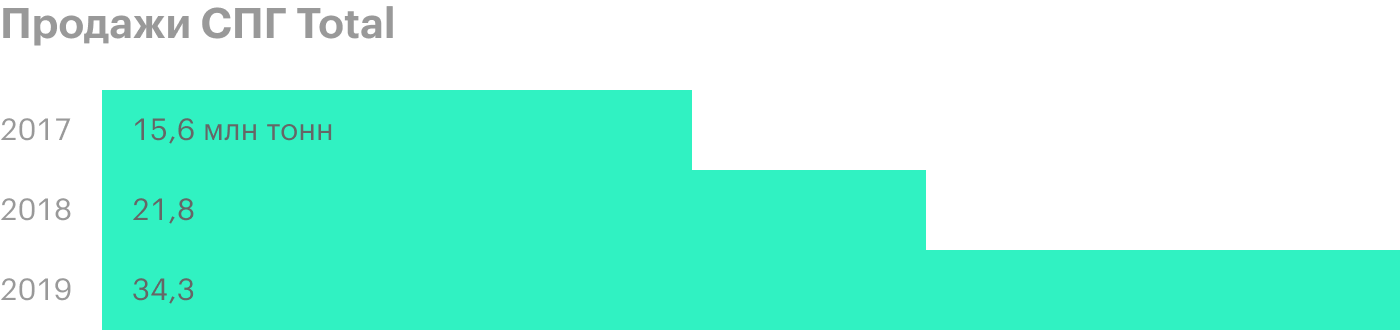

Позиции в перспективной нише. Сжиженный природный газ — это весьма перспективный рынок, спрос на сырье в котором генерируется азиатскими странами. Спрос на СПГ постепенно восстанавливается, и инвесторы через какое-то время станут искать компании, занимающие серьезную долю этого рынка.

Total входит в тройку крупнейших производителей СПГ в мире и занимает 10% этого рынка. До пандемии продажи СПГ росли очень бодро, поэтому, когда ситуация в экономике наладится и спрос на СПГ снова пойдет вверх, инвесторы, по своему обыкновению, будут накачивать капитализацию компаний, «работающих в перспективной сфере». Я не говорю, что это серьезно накачает котировки Total, но это вторичный позитивный фактор для компании.

Что может помешать

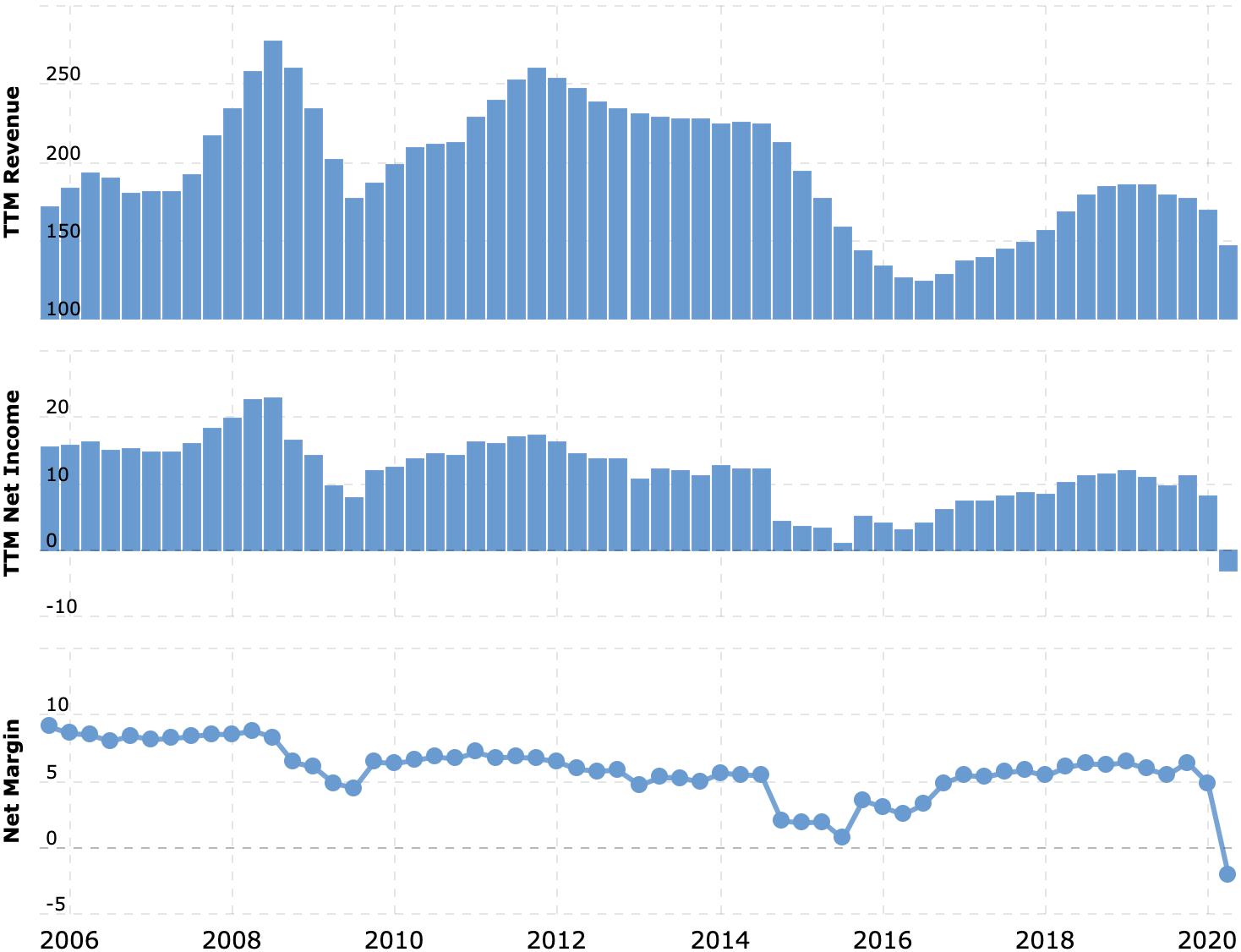

Ничего исключительного. Total удачно устроилась: большую часть денег ей дает не продажа сырья, а услуги с высокой добавленной стоимостью. Но в целом ее бизнес завязан на потребление традиционного сырья — и это очень конкурентный и не сильно перспективный рынок. Всю нефть, которая может быть нужна миру, он уже получил. Маржа в этом бизнесе очень небольшая. Собственно, в спокойное время маржа у Total составляет скромные 5%. Поэтому надолго застрять в этих акциях я бы не хотел. Так что здесь мы рассчитываем на спекулятивный отскок.

Что в итоге

Ждем падения акций до 26 $, подбираем, а затем ждем отскока цены до 31 $ — заметно дешевле, чем акции Total стоят сейчас, и сильно дешевле 55 $, которые они стоили еще в январе.