Инвестидея: TuSimple, потому что не так просто

Сегодня у нас крайне спекулятивная идея: взять акции производителя ПО для самоуправляемых грузовиков TuSimple (NASDAQ: TSP), дабы заработать на шумихе в этой отрасли.

Потенциал роста и срок действия: 27% за 15 месяцев; 131% за 8 лет.

Почему акции могут вырасти: этот сектор многим кажется перспективным.

Как действуем: берем сейчас по 30,67 $.

Без гарантий

Наши размышления основаны на анализе бизнеса компании и личном опыте наших инвесторов, но помните: не факт, что инвестидея сработает так, как мы ожидаем. Все, что мы пишем, — это прогнозы и гипотезы, а не призыв к действию. Полагаться на наши размышления или нет — решать вам.

Если хотите первыми узнавать, сработала ли инвестидея, подпишитесь на Т—Ж в «Телеграме»: как только это станет известно, мы сообщим.

И что там с прогнозами автора

Исследования, например вот это и вот это, говорят о том, что точность предсказаний целевых цен невелика. И это нормально: на бирже всегда слишком много неожиданностей и точные прогнозы реализовываются редко. Если бы ситуация была обратная, то фонды на основе компьютерных алгоритмов показывали бы результаты лучше людей, но увы, работают они хуже.

Поэтому мы не пытаемся строить сложные модели. Прогноз доходности в статье — это ожидания автора. Этот прогноз мы указываем для ориентира: как и с инвестидеей в целом, читатели решают сами, стоит доверять автору и ориентироваться на прогноз или нет.

Любим, ценим,

Инвестредакция

На чем компания зарабатывает

Компания делает программное обеспечение для самоуправляемых грузовиков. TSP вышла на биржу совсем недавно, так что основным источником сведений будет ее регистрационный проспект.

TuSimple предлагает потенциальным клиентам два формата работы:

- Грузоперевозчик подписывается на программное обеспечение TSP и платит ей за использование этого ПО на принадлежащих грузоперевозчику машинах — стоимость определяется из расчета количества миль, которые грузовик должен будет проехать.

- Грузоперевозчик заказывает доставку груза на автоматически управляемом грузовике, принадлежащем TuSimple.

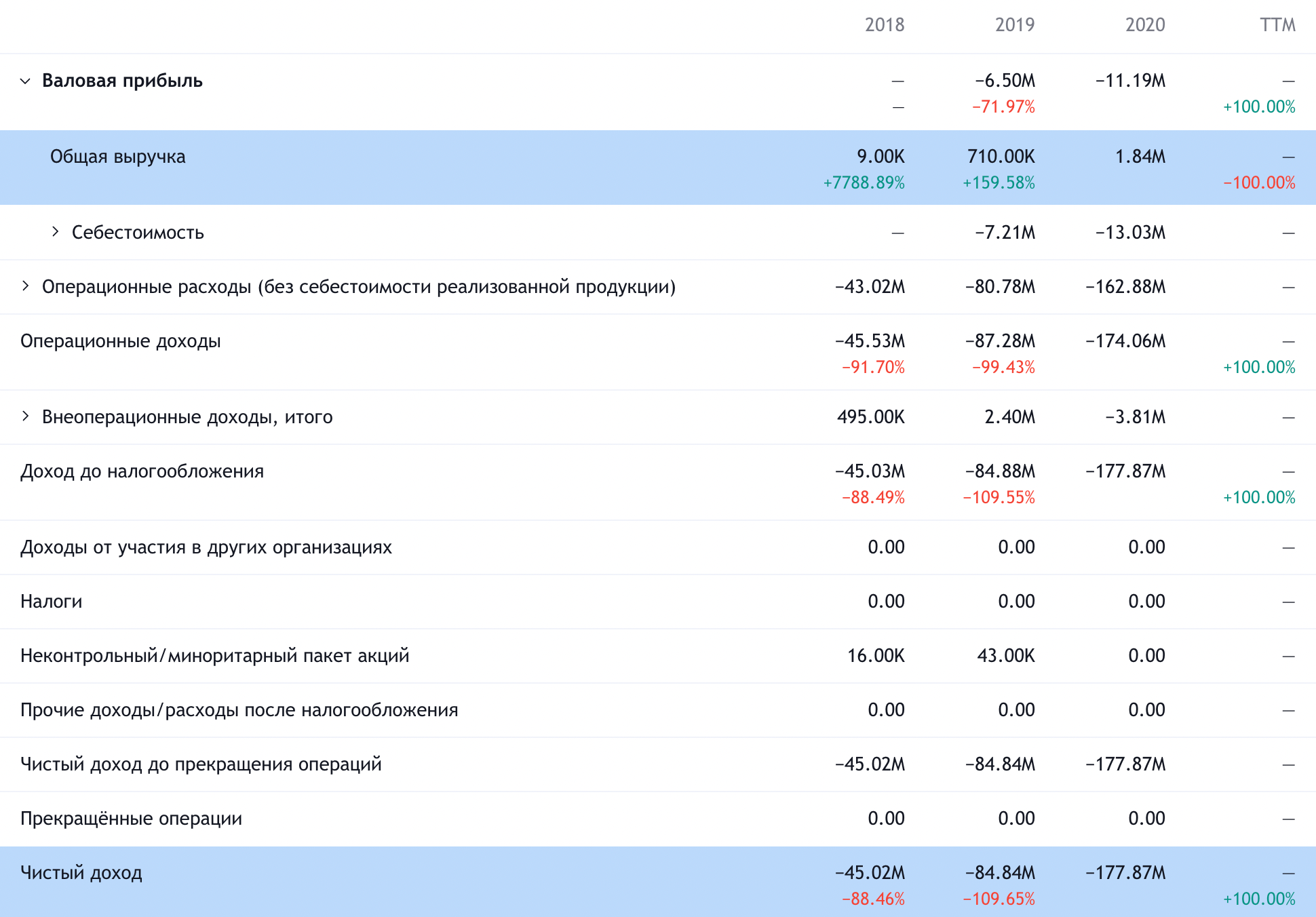

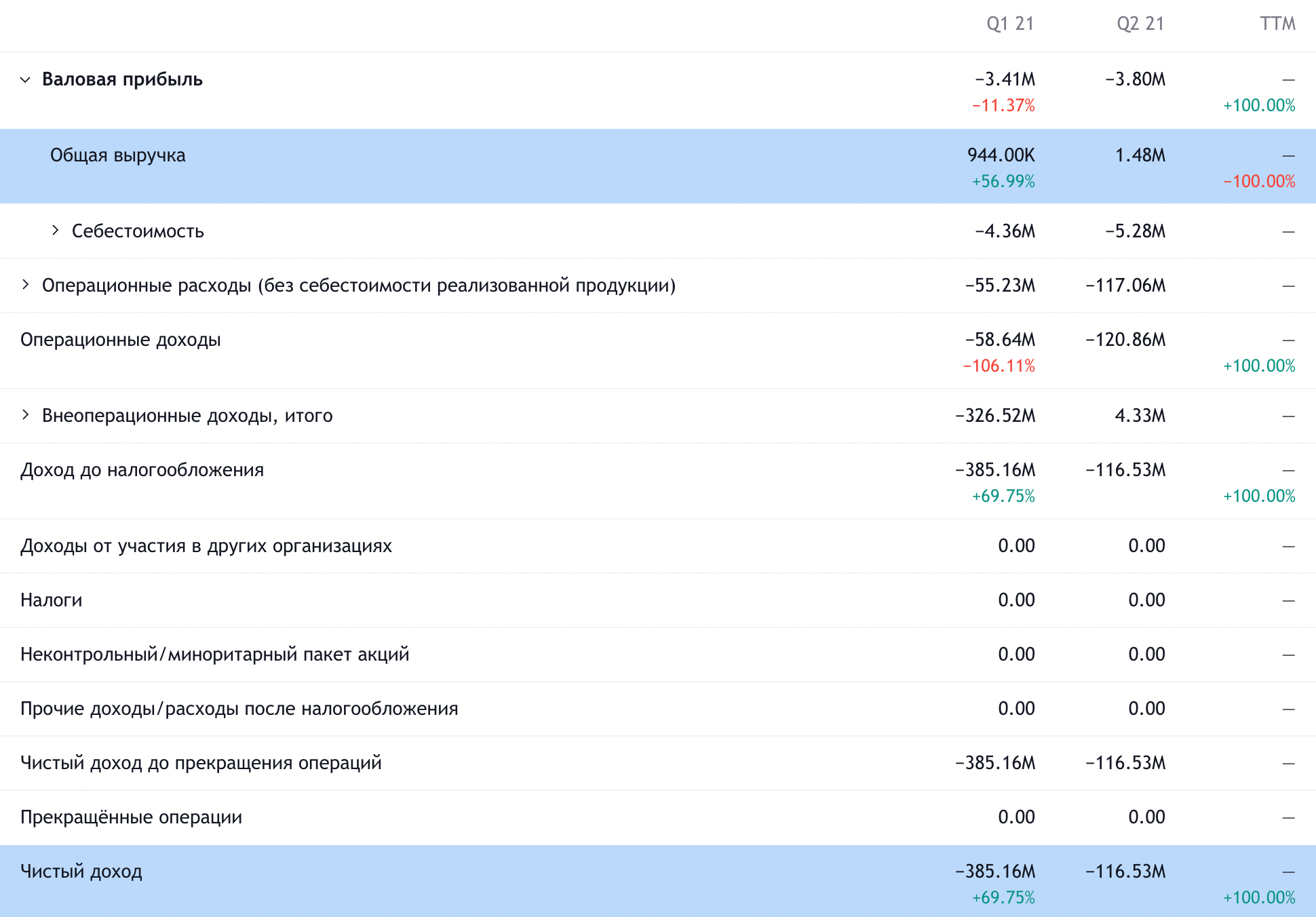

У компании выручка сейчас очень небольшая, поскольку она в основном занимается тестированием своей технологии на дорогах США, Китая и еще нескольких стран.

Почти всю выручку компания получает от формата работы с автоматически управляемыми грузовиками. Это сложно считать полноценной операционной деятельностью. Реально компания сейчас работает в тестовом режиме, 80% ее работников — это отдел НИОКР.

У компании сейчас 5,7 тысячи предзаказов, 4 тысячи из них пришли от партнеров — инвесторов компании вроде Navistar. Такое количество заказов — это в районе 420 млн долларов потенциальной выручки в год на протяжении 5 лет, но любой из этих предзаказов могут отменить.

Аргументы в пользу компании

Упало. Акции TSP сильно упали с июня этого года — на 56,95%. Сейчас они стоят даже дешевле, чем цена, по которой акции размещались в ходе IPO, — тогда они продавались по 40 $. Так что думаю, что мы можем взять эти акции сейчас в ожидании отскока, тем более что для этого немало оснований.

Роботы повсюду. В идее по UiPath мы разбирали, почему людей будут заменять машинами везде, где только возможно. Те же предпосылки актуальны и для TSP.

Согласно данным компании, стоимость труда водителей — это почти 43% операционных расходов в грузоперевозках и итоговая операционная прибыль у многих перевозчиков составляет 8% от выручки. Текучка среди водителей огромная, а в периоды экономического подъема она превышает 100% — стоимость простой замены водителя находится в диапазоне 2,2—21 тысячи долларов. При этом на грузовики приходится 80% перевозок товаров в США — так что снижение расходов на водителей почувствуют на себе компании из самых разных секторов. И я считаю, что спрос на услуги TSP будет расти в ближайшее время ввиду экономических причин.

Сейчас американский рынок труда испытывает огромную потребность в работниках в сфере логистики — в частности, в водителях. Собственно, наши недавние идеи с логистическими компаниями Knight-Swift, Schneider National, Saia, J. B. Hunt Transport Services и C. H. Robinson вертятся как раз вокруг того, что нынче компании вынуждены тратить огромные деньги на логистику из-за нехватки водителей. Америке не хватает 60 тысяч водителей — а к концу десятилетия не будет хватать 160 тысяч. Так что необходимость инвестировать в автоматизацию перевозок есть уже здесь и сейчас.

В связи с этим TSP может рассчитывать на рост заказов. К тому же я думаю, что акции также будут расти благодаря интересу со стороны розничных инвесторов. У компании сейчас не очень большая капитализация — 6,41 млрд долларов, — так что, учитывая растущий интерес к технологии, ее акции могут неплохо вырасти только на притоке тех, кто прочитал в интернете, что «автоуправляемые грузовики — это будущее».

Что может помешать

TuDimple. Компания активна только в штатах Юга и Юго-Запада США. Расширение тестирования до остальных штатов будет происходить где-то в 2022—2024 годах. Когда компания сможет в полную силу заработать в Америке, пока непонятно, поскольку только 26 штатов разрешают коммерческую перевозку грузов автоуправляемыми грузовиками, хотя 44 штата позволяют тестировать эту технологию. В других странах законодательство в сфере автоуправляемого транспорта находится на разных уровнях развития: где-то оно прогрессивнее, как в Нидерландах, где-то не так прогрессивно, как в Мексике. От скорости внедрения этой технологии будет зависеть рост доходов TSP.

К слову, в 2016 компания ожидала, что в 2020 году ее выручка только в США будет составлять 284 млн долларов. Но, как видите, на дворе уже 2021 год, а годовая выручка компании в целом меньше 2 млн долларов.

Проблемы генезиса. У истоков основания TSP стояли китайские инвесторы, и, хотя компания по прописке американская, это может стать проблемой в будущем. Например, если американское правительство озаботится вопросом, как TSP работает с собираемыми в США данными. Или если китайское правительство решит усложнить компании работу в Китае просто назло американцам — под предлогом того, что информацию о китайских пользователях ПО TSP может отправлять американским регуляторам. В общем, тут есть целый веер возможностей — совсем нехороших, стоит заметить.

Также следует учитывать то, что у компании есть 2 класса акций: А, где один голос на акцию, и B — 10 голосов на акцию. В общем, у основателей компании есть 62,5% голосов. Это может стать проблемой в будущем, если они будут принимать решения не в интересах миноритариев.

Путь самурая. Компания может вообще не дожить до активного внедрения автоуправляемых грузовиков на дорогах США и остального мира. TuSimple — это стартап в полном смысле слова. Здесь может пойти не так абсолютно все. Например, грузовики компании или ее конкурентов могут попасть в серьезную аварию — и тогда акции всех, кто работает над автоматизацией грузовиков, могут серьезно упасть, как акции авиалиний после 11 сентября. Или еще хуже: законодатели притормозят процесс создания законодательной базы для широкого использования автоуправляемых грузовиков.

Grizzly sight. Исследовательская компания Grizzly Research, занимающаяся исследованием негатива о различных эмитентах с целью зашортить акции этих самых эмитентов, недавно выпустила критический разбор TSP. Там компанию даже сравнивают с печально известной Nikola, в том числе и на основании того, что у Nikola и TSP — о ужас! — есть общий инвестор. Но, на мой взгляд, наиболее важна критика технологии TSP, как очень простой и поддающейся копированию конкурентов. Если это так, то, конечно, шансы TSP на успех стремительно снижаются. Но и верить Grizzly на слово тоже не стоит: в их интересах шортить акции компаний, про которые они пишут негативные исследования.

Здесь нужен разбор профессионала — и не факт, что такой разбор когда-нибудь появится, ибо здесь нужен полный доступ обзорщика к самой технологии. Крайне сомнительно, что TSP кому-то даст такой доступ: после этого ее технологию действительно смогут скопировать. Но даже без промышленного шпионажа есть угроза роста конкурентов за счет развития ими своего ПО.

С точки зрения обучения ПО TSP — это не самый сложный алгоритм на свете: 80% грузов в Америке возят по 10% ее дорожных маршрутов, научить программу ездить по нужной траектории будет не так сложно. Это понимают и другие компании, работающие в сфере автоматизации грузовиков: Aurora Innovation, Plus и Embark. Так что они вполне могут развить похожую технологию ПО, и тогда TSP будет непросто с ними конкурировать.

Что в итоге

Берем акции сейчас по 30,67 $, а дальше есть несколько вариантов:

- дождаться цены в 39 $ — чуть ниже цены IPO. Думаю, что этого уровня мы достигнем за следующие 15 месяцев;

- дождаться, когда акции вернутся к историческим максимумам, достигнутым в июне этого года. Думаю, что тут срок ожидания может достигнуть 8 лет.

Но идея эта чрезвычайно рискованная, так что следует инвестировать в нее только те деньги, которые совсем не жалко.